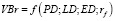

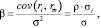

В основе модели Hirose лежит оценка дисконтированных свободных денежных потоков операционной деятельности предприятия с учетом влияния на их величины стоимости бренда (табл. 1) [6, 12, 18, 19]. В свою очередь, стоимость бренда является функцией драйверов престижа, лояльности, расширения и безрисковой ставки дисконтирования:

, (1)

, (1)

где VBr (Brand Value) – стоимость бренда компании; PD (Prestige Driver) – драйвер престижа; LD (Loyalty Driver) – драйвер лояльности; ED (Expansion Driver) – драйвер расширения; rf – безрисковая ставка.

Драйвер престижа определяет силу бренда как ценового преимущества компании, позволяющего продавать продукцию по более высоким, чем у конкурентов, ценам.

Таблица 1

Характеристика модели Hirose

|

Название модели (компании) |

Hirose |

|

Год разработки |

2002 |

|

Автор |

Hirose, Y. и др. |

|

Страна |

Япония |

|

Подход |

Доходный |

|

Метод |

Основан на использовании данных бухгалтерского учета |

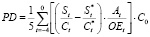

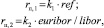

Для его расчета необходимы данные финансовой отчетности оцениваемой компании и компании-бенчмарк (осуществляет продажу аналогичных товаров (услуг) в том же регионе, но имеет невысокие показатели рентабельности продукции) за пять последовательных периодов:

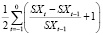

, (2)

, (2)

где S (sales) – валовая выручка оцениваемой компании; С (costs) – производственные затраты оцениваемой компании (производственные расходы (себестоимость) рассчитываются по стандартам Международной финансовой отчетности (IAS) 2 «Запасы» как расходы на сырье и материалы, транспортировку, обработку, прямые затраты на оплату труда, постоянные и переменные косвенные затраты (пропорционально фактической мощности) [8]); S* – выручка от реализации компании-бенчмарк; C* – производственные затраты компании-бенчмарк; A (advertising expenses) – затраты на рекламу, продвижение, коммерческие расходы оцениваемой компании; OE (operating expenses) – операционные затраты оцениваемой компании; i – период времени;  – коэффициент дополнительной прибыли (excess profit ratio) – разность соотношений выручки от реализации к себестоимости реализованных на рынке брендовых товаров для оцениваемой компании и компании-бенчмарк;

– коэффициент дополнительной прибыли (excess profit ratio) – разность соотношений выручки от реализации к себестоимости реализованных на рынке брендовых товаров для оцениваемой компании и компании-бенчмарк;  рычаг бренда (brand attribution rate) – отношение затрат на продвижение и рекламу к совокупным операционным.

рычаг бренда (brand attribution rate) – отношение затрат на продвижение и рекламу к совокупным операционным.

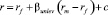

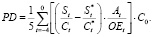

Драйвер лояльности характеризует стабильность продаж компании в течение длительного периода времени за счет устойчивого сегмента лояльных покупателей. Расчет драйвера лояльности основан на определении отклонений в производственных затратах компании:

, (3)

, (3)

где μС – математическое ожидание, σС – среднеквадратическое отклонение,  – коэффициент вариации производственных затрат за пять последовательных периодов.

– коэффициент вариации производственных затрат за пять последовательных периодов.

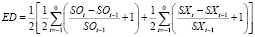

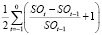

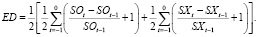

Драйвер расширения характеризует силу бренда в проникновении в смежные отрасли, новые рынки и регионы и учитывает географические и продуктовые границы расширения бренда. Для расчета ED необходима детализация продаж за рубежом и продаж неосновного бизнеса:

, (4)

, (4)

где SO (overseas sales) – зарубежные продажи компании;

SX (sales of non-core business segments) – продажи неосновного бизнеса;

– среднегодовой темп роста продаж за рубежом за последние два года;

– среднегодовой темп роста продаж за рубежом за последние два года;

– среднегодовой темп роста продаж по неосновному бизнесу за последние два года.

– среднегодовой темп роста продаж по неосновному бизнесу за последние два года.

Если значение ED меньше 1, то он не является фактором стоимости бренда (не образует новой стоимости). В этом случае в дальнейших расчетах его значение принимается равным 1.

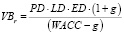

Стоимость бренда определяется мультипликативной сверткой драйверов:

(5)

(5)

Для дисконтирования свободного денежного потока в оригинальной модели Hirose используют безрисковую ставку доходности – доходность по долгосрочным государственным облигациям, срок погашения которых совместим с эффективным периодом оценки стоимости бренда.

В отличие от других не менее известных моделей (например, Brand Finance), основанных на прогнозировании маркетинговых и финансовых показателей, выделении свободного денежного потока, генерируемого брендом, и предполагающих широкое использование экспертных оценок, модель Hirose основана на использовании объективной информации из публичной отчетности компании. Это неоспоримое достоинство этой модели и явилось предпосылкой ее выбора в качестве основной в расчетах стоимости бренда российских компаний, публикующих весьма ограниченный перечень отчетных данных.

Однако дисконтирование денежных потоков по безрисковой ставке доходности никак не согласуется с современным состоянием российских компаний, рыночная деятельность которых сопряжена с повышенным внешним и внутренним риском.

Для оценки стоимости VBr бренда российских компаний предлагается использовать модифицированный с учетом темпа роста объема продаж и выбранной в качестве ставки дисконта средневзвешенной стоимости WACC капитала компании вариант этой модели:

, (6)

, (6)

где g – долгосрочный прогнозный темп роста ВВП по оценке Минэкономразвития [11, п. 3.1].

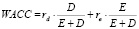

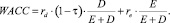

Согласно теореме Миллера – Модильяни в отсутствие налогов и несовершенств финансового рынка величина затрат на капитал не зависит от способа финансирования [9]. Средневзвешенные ожидаемые доходности долга и акций для инвесторов равны альтернативным издержкам на капитал вне зависимости от коэффициента долговой нагрузки:

, (7)

, (7)

где WACC – средневзвешенная цена оборотного капитала; rd – цена заёмного капитала;  – доля заёмного капитала в полном капитале компании; re – цена собственного капитала;

– доля заёмного капитала в полном капитале компании; re – цена собственного капитала;  доля собственного капитала в полном капитале компании.

доля собственного капитала в полном капитале компании.

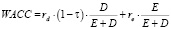

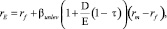

Формула (7) не отражает различий между долгом и собственным капиталом: процентные платежи подлежат вычету из налоговой базы. По этой причине расчёт посленалоговой средневзвешенной стоимости капитала в модели WACC следует проводить по формуле [2]

, (8)

, (8)

где τ – ставка налога на прибыль.

Далее рассмотрим теоретические основы, модели и численные методы определения стоимости собственного (re) и заемного (rd) капитала.

Стоимость собственного капитала компании

Стоимость собственного капитала рассчитывается на основе модели ценообразования на финансовые активы CAPM (Capital Asset Pricing Model), предложенной У. Шарпом [3, 5, 7] и представляющей собой однофакторную модель зависимости доходности ri i-го рискового актива от средней доходности rm рынка:

, (9)

, (9)

где α – коэффициент смещения модели – показатель несистематического риска, дополнительная доходность рискового актива относительно среднерыночной доходности; β – показатель систематического риска, коэффициент бета-чувствительность изменения доходности i-гo актива по отношению к изменению доходности rm среднерыночного портфеля; rm – среднерыночная доходность:

(10)

(10)

где I – общее число обращающихся на рынке ценных бумаг; ri – средняя доходность i-го актива за рассматриваемый период; qi – доля i-го актива в общей капитализации рынка; εi – погрешность модели, отражающая влияние всех других факторов.

Модель CAPM может быть представлена в следующем виде [2, 3, 5]:

, (11)

, (11)

где rf – безрисковая ставка доходности фондового рынка;  – премия за риск инвестирования в акционерный капитал, скорректированная на β-коэффициент.

– премия за риск инвестирования в акционерный капитал, скорректированная на β-коэффициент.

Коэффициент β без учета структуры капитала (бездолговая бета) отражает систематический отраслевой риск и рассчитывается по формуле [22]

(12)

(12)

где σi; σ – среднеквадратичные отклонения доходностей соответственно собственного капитала и среднерыночного портфеля.

Значение коэффициента β определяется рынком и характеризует чувствительность изменения доходности собственного капитала по отношению к изменению рыночной доходности:

– если 0 < β < 1, то изменчивость доходности собственного капитала ниже изменчивости рынка (цена собственного капитала менее чувствительна к изменению рыночных показателей);

– если β = 1, то изменчивость доходности собственного капитала соответствует изменчивости рынка (меняется вместе с рынком);

– если β > 1, то изменчивость доходности собственного капитала выше изменчивости рынка (доходность более чувствительна к изменению доходности рынка).

Необходимо отметить, что исходная версия модели CAPM основана на предположении, что компания функционирует на эффективном рынке капитала, а конкуренция инвесторов является совершенной. В связи с высокой волатильностью и незначительной статистикой биржевого индекса РТС использование модели CAPM сталкивается с проблемой определения составляющих. В качестве безрисковой ставки доходности рекомендуется использовать доходность по государственным ценным бумагам. Однако после кризиса 1998 г. доверие российских инвесторов к данному активу оказалось подорванным. Поэтому для получения реалистичных и сравнимых по времени оценок предлагается использовать модель CAPM, опираясь на данные американского фондового рынка. Выбор американского рынка обусловлен наличием достаточно устойчивой статистики расчетов. Кроме того, долгосрочные государственные облигации характеризуются низким уровнем риска и высокой ликвидностью.

Для американского рынка ценных бумаг расчёт ставки доходности осуществляется по формуле

, (13)

, (13)

где rf – безрисковая ставка доходности (для американского рынка определяется на основании доходности по долгосрочным государственным облигациям);  – коэффициент безрычаговой (бездолговой) бета – определяется на основании данных сайта http://www.damodaran.com; rm – доходность среднерыночного портфеля;

– коэффициент безрычаговой (бездолговой) бета – определяется на основании данных сайта http://www.damodaran.com; rm – доходность среднерыночного портфеля;  – премия за риск инвестирования в акционерный капитал. В качестве безрисковой ставки примем доходность по 10-летним гособлигациям США, равную 4,96 % [24]. Величина премии по американскому рынку может быть принята на основании данных сайта Damodaran-Online (средневзвешенная премия на американском фондовом рынке (ERP – equity risk premium) за период с 1928 по 2015 г. составила 4,54 % (сверх доходности rf [24]); c – премия за страновой риск – дополнительный доход за риск инвестирования в российские компании по сравнению с компаниями США.

– премия за риск инвестирования в акционерный капитал. В качестве безрисковой ставки примем доходность по 10-летним гособлигациям США, равную 4,96 % [24]. Величина премии по американскому рынку может быть принята на основании данных сайта Damodaran-Online (средневзвешенная премия на американском фондовом рынке (ERP – equity risk premium) за период с 1928 по 2015 г. составила 4,54 % (сверх доходности rf [24]); c – премия за страновой риск – дополнительный доход за риск инвестирования в российские компании по сравнению с компаниями США.

Размер премии за страновой риск может быть рассчитан по данным кредитных рейтингов долговых инструментов страны (в нашем случае России и США), присвоенных рейтинговыми агентствами Moody’s Investors Service, S&P, и Fitch. В качестве инструмента измерения странового риска для России используется 10-летний кредитный дефолтный своп (CDS). Страновой риск России по CDS составляет 3,48 % [21].

Существует методика определения странового риска «спрэдовым» методом, предложенным Deloitte and Touche RCCSS. Она заключается в предположении, что страновой риск отражает потерю в доходности или, наоборот, дополнительный доход, который инвестор потребует при переходе от вложений в российские компании в компании США (разница в доходности государственных облигаций США и государственных облигаций РФ с одинаковыми сроками).

Показатель безрычаговой β для телекоммуникационной компании по данным сайта www. damodaran.com составляет 0,56.

Известны различные модификации модели САРМ. Например, учёт премий за малую капитализацию – s1 и за специфический риск оцениваемой компании – s2 [7, 24]:

. (14)

. (14)

Также отметим, что в расчетах стоимости собственного капитала важно отличать бета-коэффициенты без учета и с учетом долговой нагрузки.

Для расчета коэффициента бета с учетом долга (финансового рычага) используем следующий вариант модели, являющийся модификацией формулы Хамады [2, 22]:

(15)

(15)

где  – коэффициент долговой нагрузки; τ – ставка налогообложения прибыли.

– коэффициент долговой нагрузки; τ – ставка налогообложения прибыли.

Из (15) следует, что цена собственного капитала существенно зависит от ставки налогообложения прибыли и доли долга и в варианте, предложенном Хамадой, лишь косвенно зависит от параметров финансовых рынков – ставок кредитования и рыночных регуляторов, к которым следует отнести ставки по межбанковским кредитам и рефинансирования ЦБ.

Рассмотрим влияние на стоимость собственного капитала компании рыночных регуляторов и в первую очередь такого важного, как ставка рефинансирования ЦБ.

В соответствии с налоговым законодательством (ст. 269 НК РФ) предельная величина процентов, включаемых в расходы, принимается равной ставке рефинансирования ЦБ РФ с коэффициентом 1,1 – для долговых обязательств в рублях, и 1,5 – для долговых обязательств, оформленных в иностранной валюте [10].

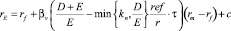

Таким образом, стоимость собственного капитала российской компании с долгом может быть рассчитана по формуле

, (16)

, (16)

где kп – предельная величина процентов, включаемых в «налоговый щит»; ref – ставка рефинансирования ЦБ, используемая в расчетах налоговых выигрышей; r – эффективная ставка по кредитам, учитываемым в пассивах баланса (если долговые обязательства компании неоднородны, то следует использовать средневзвешенную ставку по кредитам).

Стоимость заемного капитала компании

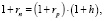

Ценой заемного финансирования (кредиты банков, выпуск облигаций, инвестиционный лизинг) является эффективная годовая процентная ставка, по которой компания привлекает средства из соответствующего источника (эффективная и реальная (отмеченная в кредитном договоре) процентные ставки связаны формулой Фишера:

где rn и rp – соответственно номинальная (эффективная) и реальная ставки доходности по кредиту, h – темп инфляции для рассматриваемого временного интервала) [4, 5, 9]. В первом случае стоимость заемного капитала равна процентной ставке кредита и определяется путем договорного соглашения между кредиторами и заемщиком. Во втором случае стоимость капитала определяется величиной выплачиваемого по облигации купона или номинальной процентной ставкой облигации, выражаемой в процентах к номинальной стоимости.

Основным фактором цены заёмного финансирования является величина премии кредитной организации за специфический риск компании-заёмщика.

Если процентные выплаты по кредиту исключаются из налогооблагаемой прибыли, то цена rd заёмного капитала рассчитывается по формуле

(17)

(17)

где r – договорная процентная ставка по кредиту, увеличенная на затраты по его оформлению и обслуживанию.

Если процентные выплаты по долгу лишь частично включаются в затраты предприятия до налогообложения (российский вариант), то

(18)

(18)

где rл – предельная величина ставки процента по кредиту, при которой вся сумма начисленных процентов включается в затраты.

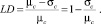

Предельная величина ставки процента по кредитам «увязывается» с ключевой ставкой ЦБ РФ (с 01.01.2016 г. значение ставки рефинансирования приравнено к значению ключевой ставки Банка России), европейской и лондонской межбанковской ставками и согласно ст. 269 НК РФ устанавливается отдельно для кредитов, номинированных в рублях и иностранной валюте (с 01.01.2016 г. эта величина составляет 1,25 ставки рефинансирования для кредитов, номинированных в рублях, и 1,07 от Европейской межбанковской ставки предложения (EURIBOR) – для кредитов, номинированных в евро, или 1,07 от LIBOR в долларах США – в иных валютах):

(19)

(19)

где rп,1 и rп,2 – предельные величины ставки процента для долговых обязательств, взятых соответственно в рублях и в иностранной валюте; k1, k2 – коэффициенты предельных ставок для определения дисконта долговых обязательств соответственно в рублях и иностранной валюте.

Если структуру кредитного портфеля предприятия обозначить вектором (d1, d2) (d1 – доля кредитов в рублях, d2 – доля кредитов в иностранной валюте), то предельная ставка rп по кредитному портфелю может быть определена по формуле средневзвешенной величины:

rп = ref•k1d1 + euribor/libor•k2d2, (20)

а стоимость заемного капитала с учетом предельных ставок k1 и k2 – по формуле

rd = d1(r1 – ref•k1•τ) + d2(r2 – euribor/libor•k2•τ) (21)

или

rd = d1•r1 + d2•r2 – rп•τ, (22)

где r1, r2 – эффективные ставки процента по кредитам соответственно в рублях и иностранной валюте.

В работе в качестве объекта оценки стоимости бренда выбрана российская телекоммуникационная компания ПАО «Мобильные ТелеСистемы», оказывающая услуги сотовой связи на территории РФ и стран СНГ. В 2014 г. бренд МТС седьмой год подряд вошел в топ-100 самых дорогих брендов в мире в рейтинге BRANDZ™ международного исследовательского агентства Millward Brown [23] и признан самым дорогим российским телекоммуникационным брендом.

Оценка стоимости бренда ОАО «МТС» по модифицированной модели Hirose произведена на 31.12.2015 г. с использованием данных, полученных в результате анализа показателей фондового рынка, бухгалтерских балансов и годовых финансовых отчетов компании [13].

Согласно приведенному методу стоимость бренда компании является функцией драйверов престижа, лояльности, расширения и выбранной ставки дисконтирования.

1. Драйвер престижа PD. Для определения значения этого фактора необходимо наличие финансовой отчетности за пять последовательных лет (2008–2012) [17] и данные о компании-бенчмарк. В качестве компании-бенчмарк выбрана компания ПАО «Центральный Телеграф», российская телекоммуникационная компания, основанная в 1852 г., имеющая невысокие показатели рентабельности продаж и чистой прибыли [14].

(23)

(23)

В табл. 2 представлены исходные данные и рассчитанное значение драйвера престижа.

На основе исходных данных расчетное значение показателя престижа PD составило 27 365,88 млн руб. Компания имеет высокое ценовое преимущество по сравнению с компанией ПАО «Центральный Телеграф».

2. Драйвер лояльности LD. Расчет этой составляющей, характеризующей стабильность продаж, основан на оценке отклонений в себестоимости оказываемых услуг:

(24)

(24)

Средняя себестоимость оказываемых услуг составила 100 354,66 млн руб. Драйвер LD лояльности равен 0,77 (лояльность потребителей высокая – показатель близок к 1).

3. Драйвер расширения ED. Этот показатель учитывает географические и продуктовые границы расширения бренда. Так как компания ПАО «Мобильные ТелеСистемы» имеет доходы от неосновного бизнеса и оказывает услуги на территории Украины, Белоруссии, Армении, Узбекистана, Туркменистана, то для расчета драйвера ED необходима детализация и выделение продаж за рубежом и продаж неосновного бизнеса (табл. 3)

(25)

(25)

Таблица 2

Расчет драйвера престижа ПАО «Мобильные ТелеСистемы»

|

Показатель |

2011 |

2012 |

2013 |

2014 |

2015 |

|

Выручка от реализации (S), млн руб. |

368 013 |

349 338 |

371 950 |

381 245 |

390 690 |

|

Себестоимость (C), млн руб. |

84 786 |

83 051 |

83 777 |

119 567 |

130 592 |

|

S/C |

4,34 |

4,21 |

4,44 |

3,19 |

2,99 |

|

Выручка от реализации (S*), млн руб. |

3 629,2 |

3 834,6 |

3 412,5 |

3 525,9 |

3 333 |

|

Себестоимость (C*), млн руб. |

3 265 |

3 050,5 |

3 067,7 |

3 085,9 |

3 107,2 |

|

S*/C* |

1,11 |

1,26 |

1,11 |

1,14 |

1,07 |

|

Коммерческие расходы и расходы на маркетинг (A), млн руб. |

28 275 |

21 667 |

22 861 |

21 908 |

21 760 |

|

Операционные расходы (OE), млн руб. |

306 178 |

284 446 |

296 685 |

305 078 |

343 373 |

|

A/OE |

0,092 |

0,076 |

0,077 |

0,072 |

0,063 |

|

PD, млн руб. |

27 365 |

Таблица 3

Расчет драйвера расширения ED

|

Показатель |

2013 |

2014 |

2015 |

|

Зарубежные продажи (SO), млн руб. |

2 793 |

4 519 |

8 368 |

|

Продажи неосновного бизнеса (SX), млн руб. |

6 475,6 |

9 535,6 |

12 930,8 |

|

ED |

1,57 |

4. Ставка дисконтирования. В качестве ставки дисконтирования в модифицированной модели Hirose будем использовать средневзвешенную стоимость капитала компании:

. (26)

. (26)

Для расчета стоимости собственного капитала компании ПАО «МТС» используем модель CAPM, основанную на данных американского фондового рынка, с включением премии за страновой риск и учетом долговой нагрузки (с 01.01.2016 года значение ставки рефинансирования приравнено к ключевой ставке Банка России и составляет 11 %):

. (27)

. (27)

Так как долговые обязательства компании ПАО «МТС» неоднородны, то ценой заемного финансирования определим средневзвешенную ставку по кредитам (табл. 4).

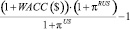

Перевод средневзвешенных затрат на капитал из долларовой доходности в рублевую (табл. 5) проведем по формуле Фишера, учитывающей паритет покупательной способности валют [4]:

WACC (руб) =

=  , (28)

, (28)

где WACC (руб.) – средневзвешенная стоимость капитала в рублевой доходности;  – средневзвешенная стоимость капитала в долларовой доходности; πRUS – темп инфляции в России за отчетный период; πUS – темп инфляции в США за отчетный период.

– средневзвешенная стоимость капитала в долларовой доходности; πRUS – темп инфляции в России за отчетный период; πUS – темп инфляции в США за отчетный период.

В результате проведенных расчетов по модифицированной модели Hirose с использованием средневзвешенных затрат на капитал и учетом прогнозного темпа роста (по оценке Минэкономразвития РФ долгосрочный прогнозный темп роста ВВП в бесконечном периоде принят равным 3 %), получим стоимость бренда компании ПАО «Мобильные ТелеСистемы» на 31.12.2015 в объеме 167 059,962 млн руб.

Таблица 4

Расчет средневзвешенной стоимости капитала компании ПАО «Мобильные ТелеСистемы» (в долл. США)

|

Показатель |

2015 |

|

Безрисковая ставка, % |

4,96 |

|

Рыночная премия за риск акционерного капитала, % |

4,54 |

|

Коэффициент бета без долговой нагрузки |

0,56 |

|

Премия за страновой риск, % |

3,48 |

|

Ставка рефинансирования, % |

11 |

|

Средневзвешенная ставка по кредитам, % |

8,8 |

|

Предельная величина %, включаемых в «налоговый щит», рассчитывается как произведение ставки налога на прибыль на проценты к уплате за год |

1,92 |

|

Ставка налога на прибыль, %, рассчитывается исходя из соотношения налогооблагаемой прибыли (EBT) к сумме налога на прибыль соответствующего года |

21,87 |

|

Доля заемного капитала, % |

74,23 |

|

Доля собственного капитала, % |

25,77 |

|

Коэффициент долговой нагрузки |

2,88 |

|

Средневзвешенная стоимость капитала, % |

9,82 |

Таблица 5

Расчет средневзвешенной стоимости капитала компании в рублевой доходности

|

Показатель |

2015 |

|

Средневзвешенная стоимость капитала ($), % |

9,82 |

|

Темп инфляции в США за отчетный период, % |

0,4 |

|

Темп инфляции в России за отчетный период, % |

12,91 |

|

Средневзвешенная стоимость капитала (руб.), % |

23,50 |

В заключение отметим, что корректная оценка стоимости бренда как важнейшего нематериального актива компании позволяет установить связь между нематериальными факторами стоимости и реальными показателями деятельности центров прибыли и затрат: производственных и обслуживающих сегментов, подразделений стратегического планирования, маркетинга и др. – и обеспечить сравнительный анализ их вклада в рост капитализированной стоимости компании.