Характерной особенностью развития агропромышленного комплекса России является многоукладность его экономики, обусловленная развитием разнообразных организационно-правовых форм хозяйствования на селе. Составной частью многоукладной экономики АПК стал малый и средний агробизнес, который на селе представлен крестьянскими (фермерскими) и товарными личными подсобными хозяйствами [5]. Масштабность организационно-экономических преобразований в агропромышленном комплексе России в последние десятилетия и многообразие региональных особенностей функционирования АПК предопределило формирование конкурентной среды, основанной на оптимальном сочетании малого, среднего и крупного агробизнеса [8]. Сложные и крайне противоречивые процессы итоговой реализации рыночных взаимоотношений в России требуют нового глубокого анализа современных экономических и социальных явлений в сельском хозяйстве. В связи с этим особенно важно определить эффективные способы финансовой поддержки малого и среднего агробизнеса, которые должны соответствовать современной цивилизованной рыночной экономике, инновационным методам ведения производства в сельском хозяйстве, учитывать существующую сегодня специфику российской экономики, работать на улучшение социально-экономического положения сельского населения и на обеспечение продовольственной безопасности Российской Федерации [1]. Одним из таких способов является участие аграрных субъектов в потребительской кооперации. В настоящее время кооперативные структуры широко распространены в странах с высоким уровнем развития сельского хозяйства как естественный этап в эволюции методов и способов хозяйствования [10]. А в развивающихся странах развитие кооперации стало ускоренным средством достижения высокой занятости сельского населения и обеспечения продовольственной безопасности. Главное отличие кооперативов от обычных фирм состоит в том, что основной целью их деятельности является не извлечение прибыли, а обеспечение производственных, потребительских и других потребностей своих членов [9, 11].

Как показывает сложившаяся практика, эффективным средством снабжения малых форм хозяйствования села заёмными средствами служит участие его представителей в сельскохозяйственных потребительских кредитных кооперативов (СПКК). Сельскохозяйственные потребительские кредитные кооперативы в настоящее время являются основным видом микрофинансовых организаций, обеспечивающих микрозаймами представителей малого аграрного бизнеса на селе, главным образом личные подсобные хозяйства, ориентируемые на производство и реализацию товарной продукции. Природа их функционирования в корне отличается от других участников рынка микрофинансирования тем, что организационно-экономический аппарат СПКК основывается на интересах пайщиков кооперативов [3].

Одним из передовых субъектов федерации по развитию сельскохозяйственной кредитной кооперации является Саратовская область. На сегодняшний день в ней функционирует около 20 СПКК, опыт работы которых превышает 15 лет. Развитие сельскохозяйственной потребительской кредитной кооперации в области началось с 1995 года. Возможности развития СПКК области предопределила огромная потребность в кредитных ресурсах на селе как среди К(Ф)Х, так и среди ЛПХ, занимающих значительный удельный вес в сельскохозяйственном производстве (в особенности в производстве мяса, молока, картофеля). Становление сельскохозяйственной потребительской кредитной кооперации в области началось с 1995 года. С 2004 года сформировалась двухуровневая система СПКК, при которой кредитным кооперативом второго уровня, объединяющего первичные кооперативы, стал Саратовский областной кредитный сельскохозяйственный потребительский кооператив (СОКСПК) «Гарант».

Формирование и использование фонда финансовой помощи в СПКК

Сельскохозяйственные потребительские кредитные кооперативы Саратовской области предоставляют займы своим членам (на производственные и потребительские цели), привлекают сберегательные займы, оказывают информационно-консультационные услуги. Членами первичных кооперативов являются фермеры, владельцы личных подсобных хозяйств, сельские граждане, сельские малые предприниматели [6].

Для определения направлений совершенствования деятельности кредитной кооперации следует рассмотреть передовой опыт развития наиболее устойчивых кооперативов области на примере наиболее финансово устойчивых кооперативов: СПКК «Стимул» Краснокутского района; ЛСПКК «Крестьянин» Лысогорского района; ОСПКК «Надежда» Озинского района. Данные кооперативы входят в СОКСПК второго уровня «Гарант». Средний опыт их работы на рынке заёмно-сберегательных услуг составляет более 15 лет (они являются одними из первых кооперативов, возникших в Саратовской области). Они расположены в различных сельскохозяйственных зонах Саратовской области, как в районах Правобережья, так и в районах Заволжья, в том числе и в Южной правобережной, Центральной левобережной и Юго-восточной микрозонах, характеризуемых относительно высоким уровнем товарности как среди К(Ф)Х (более 70 %), так и среди ЛПХ (более 60 %). В зону обслуживания кооперативов входят 5 из 38 административных районов области.

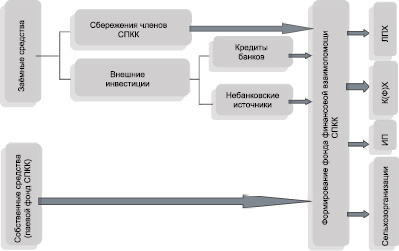

Источником выдачи займов пайщикам в СПКК служат формируемые в них фонды финансовой взаимопомощи (ФФВ), аккумулируемые, как за счёт собственных, так и заёмных средств. На рисунке схематично отображен процесс формирования и использования ФФВ первичных кооперативов.

Источником выдачи займов в СПКК служат формируемые в них фонды финансовой взаимопомощи (ФФВ), аккумулируемые как за счёт собственных, так и заёмных средств. Собственные средства кооператива состоят из паевого фонда, образуемого от внесённых членами кооператива обязательных и дополнительных паевых взносов.

Заёмные средства, как правило, составляют наибольший удельный вес в структуре ФФВ, а их источниками могут выступать как сберегательные займы от членов кооператива (как на срочной основе, так и «до востребования»), так и внешние инвестиции сторонних организаций. Основными внешними инвесторами являются СОКСПК «Гарант», Фонд развития сельскохозяйственной кредитной кооперации, банковские учреждения (кредиты банков, прежде всего Россельхозбанка и Сбербанка) и др. [2].

Проведенный анализ показателей состава и динамики ФФВ исследуемых кооперативов за период с 2010 по 2013 гг. демонстрирует, что фонд финансовой взаимопомощи исследуемых кооперативов незначительно сократился – со 101,5 до 96,0 млн руб. Следует подчеркнуть тенденцию укрепления финансовой независимости СПКК по следующим параметрам: в кооперативах увеличилась доля собственных средств в структуре ФФВ – с 10,2 до 14,2 % (при минимальном нормативном показателе – ФФВ должен состоять не менее чем на 10 % из собственных средств), главным образом, за счёт роста совокупного паевого фонда на одну треть – с 10,3 до 13,7 млн руб.; во всех рассмотренных СПКК сформирован довольно значительный резервный фонд, доля которого в структуре паевого возросла с 24,5 до 33,2 % от паевого фонда (при минимально допустимом значении 10 % от паевого фонда).

В структуре ФФВ данный индикатор возрос почти в два раза – с 2,5 до 4,7 %. Резервный фонд является неделимым и предназначен для покрытия убытков кооператива. При этом он не участвует в микрокредитном обороте, а, как правило, сохраняется на отдельных депозитных счетах. В частности, он также может служить обеспечением при привлечении кредитных ресурсов в СПКК от банков. Несмотря на снижение и колебание в течение исследуемого периода, доля внешних заёмных средств в структуре ФФВ кооперативов относительно высока и в 2013 году составила 58,1 %. Удельный вес привлечённых кредитов от банков также колебался по годам и составлял в структуре внешних займов от 26,7 % в 2012 году до 40,0 % в 2013 году.

Данная тенденция свидетельствует об увеличении возможностей кооперативов по дополнительному притоку заёмных средств, в том числе и от внешних инвесторов, а также о росте надежности СПКК в качестве потенциальных клиентов на кредитные услуги банковских организаций. В целом причиной сокращения ФФВ послужило снижение притока внешних инвестиций. Наряду с этим роль банковских кредитов в финансировании СПКК Саратовской области второстепенна – их доля в ФФВ не превышала одной четвёртой части, а основными источниками привлечения в него заёмных средств послужили средства некоммерческих фондов (в частности, ФРСКК), займы от областного кооператива СОКСПК «Гарант», а также сбережения пайщиков СПКК. Следовательно, в СПКК имеются резервы для дополнительного привлечения банковских кредитов на расширение фонда финансовой взаимопомощи.

Анализ динамики оказываемых кооперативами микрокредитных услуг и финансовые результаты по ним с 2010 по 2013 гг. свидетельствует, что микрокредитные услуги кооперативов характеризуются тенденцией увеличения – объём выданных микрокредитов возрос с 120,3 до 166,2 млн руб., на 38 %. Выявлена активная оборачиваемость средств фонда финансовой взаимопомощи – в течение исследуемого периода, за исключением 2012 г., ФФВ выдавался в полном объёме, что свидетельствует о высокой деловой активности кооперативов. Средний размер выданных микрокредитов для ЛПХ возрос более чем в 3 раза – с 33,4 до 103,4 тыс. руб. а общий объём микрокредитных услуг для данной категории увеличился в 2,5 раза – с 9,6 до 24 млн руб., что свидетельствует об увеличении востребованности микрозаймов среди данной категории хозяйствования. Поскольку СПКК является некоммерческой организацией, получение чистой прибыли не является основной целью его работы, так как главными критериями эффективности выступают безубыточность функционирования СПКК и удовлетворённость их членов в финансовых услугах. Результативность работы исследуемых СПКК характеризуется высокой доходностью микрокредитных операций – превышение роста доходов над расходами привело к тому что, за исследуемый период в кооперативах образовывалась чистая прибыль, сильно колеблющаяся за период исследования – от 109 тыс. руб. до 4,4 млн руб. Как правило, в первую очередь прибыль в СПКК распределяется на формирование приращенных паёв (увеличение доли собственных средств), расширение резервного фонда, во вторую очередь – на различные кооперативные выплаты своим членам и/или премиальные выплаты наёмным работникам с целью стимулирования их труда. Данная тенденция свидетельствует о значительном приросте финансовой устойчивости СПКК, а соответственно – и росте их инвестиционной привлекательности для внешних инвесторов.

В целом по исследованным кооперативам можно отметить, что ключевой особенностью является всевозрастающая потребность в их микрокредитных услугах среди малых форм хозяйствования. Данный рост потребности обусловлен огромным превышением спроса на микрокредиты среди товарных ЛПХ реальным возможностям его удовлетворения первичными кооперативами – данные ограничения накладывает прежде всего недостаток привлечённых инвестиций в фонды финансовой взаимопомощи, в частности внешних кредитов от банков.

Одним из действенных механизмов расширения притока банковских инвестиций в СПКК является размещение средств кооперативов второго уровня в коммерческие банки в форме депозита, который, в свою очередь, играет роль обеспечения банковского кредита, направляемого в первичные кооперативы. Основными источниками формирования гарантийного фонда являются субвенции из бюджета субъекта РФ и целевые взносы членов СПКК второго уровня. По мере формирования средства фонда передаются кооперативом второго уровня в коммерческий банк, который готов наладить кредитные линии для СПКК первого уровня на основе кредитных договоров, залогом в которых по каждому договору будет выступать передаваемая в банк часть средств гарантийного фонда (поручительства кооператива второго уровня). Если СПКК первого уровня не в состоянии полностью исполнить обязательства перед банком, то надлежащая сумма выплачивается из гарантийной части, находящейся на депозитном счете в банке. Обязательным условием предоставления поручительства первичным кооперативам является передача ими в вышестоящий кооператив надлежащих ТЭО или бизнес-планов для освоения банковских кредитов [4].

Главной положительной особенностью подобного механизма привлечения банковских средств является переложение значительной части операционной нагрузки по оформлению и сопровождению кредитных договоров на участников системы СПКК – кооператива второго уровня и ревизионного союза, а также передачи существенной части кредитного риска в вышестоящий кооператив. Основными отрицательным сторонами является тот факт, что для формирования гарантийного фонда необходимо сконцентрировать значительную сумму денежных средств, накопление которой исключительно из взносов первичных кооперативов является непосильной задачей. Следовательно, без участия государственной поддержки, осуществляемой в форме субвенций в гарантийный фонд, его полноценное формирование в достаточных объёмах мало возможно [7].

Таким образом, проблема обеспечения малых и средних форм хозяйствования на селе микрокредитами может быть решена путём расширения притока банковских инвестиций в наиболее финансово устойчивые СПКК и их сотрудничества с банковскими организациями на основе гарантийной поддержки кооперативов второго уровня. Все это будет способствовать росту обеспеченности малого и среднего агробизнеса заёмными средствами, что на выходе позволит повысить уровень производства данных категорий субъектов хозяйствования для решения задач по обеспечению импортозамещения на продовольственном рынке.