В настоящее время российский рынок аудита переживает нелегкие времена. Цены падают, на рынке правит бал демпинг, растут объемы черного аудита, небольшие аудиторские компании испытывают серьезные трудности и оказываются на грани выживания. И эта ситуация, как нам представляется, в ближайшее время не изменится.

Проблемы на российском рынке аудита начались еще задолго до кризиса, в «тучные» годы. В целом они были вызваны, на наш взгляд, двумя причинами: постепенное поднятие правительством планки минимальной выручки, при которой предприятиям необходимо проводить аудит, обусловливало сужение рынка обязательного аудита, а тенденция к укрупнению бизнеса предприятий-заказчиков – к снижению спроса на услуги небольших аудиторских организаций. В итоге только за последние четыре года, с начала 2012-го по начало 2016-го, число аудиторов в России сократилось, по данным Минфина, на 20 % (с 26,8 тыс. до 21,5 тыс.), а число аудиторских организаций – на 18 % (с 6,2 тыс. до 5,1 тыс.) [4].

Аудиторская профессия сегодня находится в системном кризисе. Анализ показывает, что треть организаций, позиционирующих себя как аудиторские, вообще не имеют в штате аудиторов, еще примерно треть имеют не больше трех. С одной стороны, аудитор может числиться одновременно в нескольких фирмах, а с другой – аудиторы имеют возможность регистрировать любое количество аудиторских компаний, услуги которых зачастую либо только называются аудиторскими, либо не отвечают никаким установленным в этой сфере стандартам. Не менее сложная ситуация, на наш взгляд, и у потребителей аудиторских услуг. Согласно некоторым данным до одной трети компаний, для которых внешний аудит является обязательным, его не проводят. В то же время еще больше предприятий являются вынужденными потребителями аудиторских услуг, так как у них нет заинтересованных в результатах аудита внешних пользователей: акционеров, регуляторов, инвесторов.

Нынешний экономический кризис положения аудиторов, разумеется, не улучшил. Причина очевидна – в такие периоды сервисные отрасли начинают испытывать серьезные трудности, поскольку их клиенты в первую очередь начинают экономить на непроизводственных расходах. При этом тяжело приходится небольшим компаниям, их клиенты – представители среднего и мелкого бизнеса – страдают от проблем в экономике в первую очередь и удаляют из своих бюджетов строчки с расходами на аудит и консалтинг.

Как результат, цены на аудиторские услуги за прошлый год даже у ведущих компаний не росли в рублевом выражении, несмотря на высокую инфляцию. Пожалуй, ключевым фактором на рынке аудиторских услуг сегодня является усиление ценовой конкуренции. Даже на фоне инфляции участники рынка пытаются сохранять, а часто и снижать расценки.

Более того, в среднем по рынку цены, видимо, даже существенно падали – из-за усиления демпинга. Прошлый год для большинства аудиторских компаний был непростым: экономический и финансовый кризис, затронувший многих клиентов и существенно сокративший их аудиторские бюджеты, привел к массовому, переходящему все рамки приличия ценовому демпингу, который мы наблюдаем даже со стороны ряда крупных игроков рынка. Резко сократился платежеспособный спрос на качественный аудит и попытки государственного регулятора и саморегулируемых организаций решить проблему административными рычагами пока не приносят видимого эффекта.

Обострение проблемы ценового демпинга, которое мы наблюдаем в последние годы, объясняется рядом причин, среди которых, например, несовершенство системы госзакупок при существенном увеличении доли госсектора в экономике и общий спад экономической активности, негативно отразившийся на спросе на качественную финансовую информацию.

Одновременно с усилением демпинга наблюдается проблема черного аудита, когда вместо аудиторской проверки клиент, по сути, покупает справку о ее проведении [1]. Сегодня данное явление маскируется модными заявлениями о современных автоматизированных технологиях аудита и дистанционных методах, но суть от этого не меняется.

На наш взгляд, единственным действенным способом может быть только государственное регулирование. Невозможно качественно провести аудит, получив гонорар в сумме 20–30 тысяч рублей за аудиторскую проверку даже небольшой компании, не говоря уже о банках и финансовых институтах. Такая стоимость сразу говорит о формальном аудите, по сути, просто подписании заключения без проведения достаточного объема аудиторских процедур. Однако адекватность стоимости аудиторских услуг мало проверяется со стороны саморегулируемых организаций и государственного регулятора. Также весьма эффективен западный опыт в части обязательной ротации аудиторов, законодательно закрепленный на государственном уровне. Инструмент обязательной ротации позволяет выбирать аудиторов, опираясь не только на стоимость, но и на качество, опыт и запросы рынка. Сейчас обязательная ротация закреплена только на уровне крупных компаний [2].

Среди новых возможностей для российских аудиторов в нынешней ситуации – побороться за клиентов, которые ранее обслуживались исключительно в компаниях «большой четверки». Одна из главных тенденций, характеризующих рынок аудита и консалтинга в 2015 году, – предпочтение российскими предприятиями отечественных аудиторов компаниям «большой четверки». Речь идет не только о госкорпорациях, но и о коммерческом секторе. Так происходит по двум причинам: во-первых, в условиях кризиса, не имея возможности внешнего фондирования, российский бизнес стремится оптимизировать расходы, в том числе и на аудиторские услуги; во-вторых, существенное влияние на выбор аудитора оказал и принятый в стране курс на импортозамещение.

На наш взгляд, эта ситуация может сохраниться до возвращения российского бизнеса на зарубежный рынок капитала. В остальном же российские аудиторы не ждут пока улучшения ситуации и готовятся к дальнейшему ужесточению борьбы за клиентов и снижению цен. Ключевым фактором, влияющим на рынок аудита, останется в среднесрочной перспективе экономический кризис: сокращение инвестиций, урезание компаниями проектов по развитию и модернизации. Так что конкуренция за клиента будет только нарастать.

Поэтому сложно испытывать большой оптимизм в условиях негативных прогнозов роста экономики. Ценовая конкуренция будет нарастать, небольшим компаниям придется менять сферу деятельности или уходить с рынка, крупным фирмам – расширять линейку услуг в соответствии с потребностями клиентов. Следовательно, можно прогнозировать усиление ценовой конкуренции и уход с рынка ряда игроков.

В настоящее время власть все активнее пытается решить бюджетные проблемы за счет усиления фискального давления на бизнес и попыток выжать из него максимум налогов. В связи с ростом государственных расходов бюджет нуждается в активном пополнении, говорит управляющий партнер «Пепеляев групп» С. Пепеляев: «Складывается ощущение, что дана установка увеличить собираемость налогов любой ценой. В связи с этим от налоговых претензий и проверок страдают практически все, даже «белые и пушистые» компании, ведущие свою деятельность в России. Для нас очевидно, что в борьбу с бюджетным кризисом вступают механизмы мобилизационной экономики» [3]. Кроме того, суды все чаще стали применять бюджетно ориентированную политику, «подыгрывая» налоговикам, особенно после упразднения Высшего арбитражного суда РФ.

Для консультантов в области налогообложения такая агрессивная политика фискальных органов означает, что без работы они не останутся. Несмотря на сокращение бюджетов на консалтинг в большинстве компаний, спрос на услуги налогового консалтинга сохраняется, что обусловлено ужесточением налогового контроля. Среди наиболее востребованных – налоговый аудит, разрешение налоговых споров, налоговое планирование. Тенденцией последнего времени можно назвать набирающую популярность практику деофшоризации бизнеса, особенно в связи с недавним громким офшорным скандалом.

Такое положение дел приводит к тому, что интерес клиентов резко сместился от попыток оптимизировать налогообложение к попыткам избежать излишних претензий со стороны фискальных органов. Сейчас особенно актуальной будет поддержка клиентов на досудебной стадии налогового процесса – до начала проверок, в процессе их проведения и при административном обжаловании, так как современная арбитражная практика является откровенно фискальной. Как нам представляется, спрос на налоговый консалтинг будет сравнительно стабильным, хотя акцент в работе сместится с использования налоговых резервов и «оптимизации» налогообложения к защите бизнеса от активизировавшихся в кризис налоговиков.

Реализация же «забытых» налоговых льгот с подачей уточненных налоговых деклараций на пределе трехлетнего срока сейчас встречает настолько сильное сопротивление с обвинениями в недобросовестности и получении необоснованной налоговой выгоды – эти претензии высказывались и судьями, – что клиенты рисковали получить проблемы большие, чем потенциальная выгода. Поэтому услуги по реализации налоговых резервов уже не так популярны. А такая услуга, как налоговая оптимизация, стала даже исчезать из предлагаемых клиентам на сайтах компаний. При общем тренде на ужесточение налогового администрирования и активизации правоохранительных органов заниматься «схемами», даже вполне законными, становится небезопасно.

Вместе с тем кризис породил для отрасли налогового консалтинга и новые точки роста. Прежде всего, они связаны с попытками государства с помощью мер фискального стимулирования обеспечить развитие отдельных отраслей и способствовать росту инвестиционной активности. Попытки реанимировать страдающие от кризиса отрасли экономики повысили внимание к особым экономическим зонам, число которых неуклонно растет и увеличиваются территории действующих зон. Хотя их эффективность оставляет желать лучшего. По состоянию на 1 января 2016 года в них зарегистрированы уже 435 резидентов. Кроме того, в условиях кризиса возрастает актуальность повышения инвестиционной активности бизнеса через механизмы налогового стимулирования для предприятий, модернизирующих основные фонды, развивающих новые инвестиционные проекты. С прошлого года наряду с льготами по НДПИ и налогу на имущество возможность снижения ставки по налогу на прибыль для инвесторов является привилегией территорий опережающего развития. Однако уже с 2017 года льготные условия налогообложения прибыли для инвесторов смогут предоставляться всеми регионами без исключения.

Несмотря на то что налоговый консалтинг чувствует себя очень хорошо на фоне большинства других сегментов консультационного рынка, цены на его услуги все же падают. Хотя и не столь сильно, как в других сегментах. Рынок консалтинга сегодня – это рынок покупателя, основной проблемой является ценовой демпинг. Однако позволить себе демпинговать могут лишь небольшие компании, при этом страдает качество их услуг. Поэтому большинство крупных клиентов предпочитают сохранять лояльность консультантам, не поддаваясь на обещания низких цен, особенно в сфере налогового консалтинга.

Рис. 1. Структура выручки участников консалтинга по итогам 2015 года, %* [5]. Примечание. *Без учета компаний PwC, КПМГ, «БДО Юникон» и «ФинЭкспертизы» из-за отсутствия детальной структуры выручки

Расценки у основной части консалтинговых компаний хотя и незначительно, но снижаются из-за падения платежеспособного спроса. Кроме того, сейчас меняется система оплаты услуг консультантов. Часть клиентов, заказывающих услуги по оспариванию решений налоговых органов, уходят от «гонорара успеха» к расценкам за конкретные действия, поскольку такое формирование цен вызывает меньше споров при признании расходов. Но массовым такой способ оплаты еще не стал, так как затраты клиент начинает нести сразу, а не после того, как услуга полностью оказана. Большую часть суммарной выручки участники рэнкинга (60 % – см. рис. 1) заработали на услугах ИТ-консалтинга – 65,2 млрд рублей, из которых 18,7 млрд рублей принес управленческий консалтинг, а 46,5 млрд рублей – разработка и системная интеграция. Темпы роста по данным направлениям составили 2 и 8 % соответственно, а в целом по сектору ИТ-консалтинга – 7 % (см. рис. 2). Это меньше, чем год назад: по итогам 2014 года рост составил 5, 13 и 8 % соответственно.

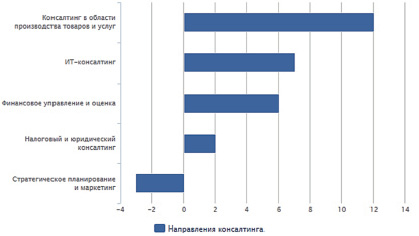

Наиболее быстрыми темпами в 2015 году росли доходы участников рэнкинга от консалтинга в сфере производства товаров и услуг. Прирост здесь составил 12 %, а доход – 3,9 млрд рублей. Суммарная выручка от услуг налогового и юридического консалтинга в 2015 году составила 13,2 млрд рублей (на сектор налоговых консультаций приходится 7,39 млрд рублей, а на юридические консультации – 5,85 млрд рублей; прирост к прошлому рэнкингу, по сопоставимым данным, – 0 и 5 % соответственно). Потребности в данных услугах по-прежнему связаны с поступательным ужесточением налогового администрирования.

Среди пользующихся спросом услуг – ценовой и технологический аудит и консалтинг, связанные с контролем и снижением рисков и издержек в инвестиционных проектах, контролем их качества и сроков, а также технологии бережливого производства, консультирование по технологиям импортозамещения.

Несмотря на сложную ситуацию на рынке аудита, появляются новые (или хорошо забытые старые) направления деятельности аудиторов и виды услуг, такие, например, как стратегический аудит, технологический и ценовой аудит крупных инвестиционных проектов, аудит эффективности, аудит интеллектуального капитала и др. Специфика этих видов аудита заключается прежде всего в том, что его заказчиками, как правило, выступают собственники, заинтересованные в сохранении и развитии бизнеса. К сожалению, пока еще доля этих видов услуг растет достаточно медленно и во многом зависит от личного понимания собственниками своего бизнеса, уровня грамотности и подготовки как их самих, так и наемных управляющих, т.е. для того, чтобы заказывать стратегический аудит, собственник должен хорошо знать свой бизнес и предполагать направления его развития, заказывать аудит эффективности также будет собственник из разряда эффективных и достаточно глубоко разбирающийся в собственном бизнесе и т.д.

Рис. 2. Темпы роста выручки участников консалтинга по видам услуг за 2015 г., % [5]

Впрочем, пока что доходы консультантов от услуг по стратегическому планированию и консалтингу в области маркетинга еще находятся в стагнации (суммарная выручка по итогам 2015 года – 4,87 млрд рублей, из которых на стратегический консалтинг приходится 3,97 млрд рублей, а на услуги в области маркетинга – 904,3 млн рублей). Спрос на разработку стратегий и планы организационного развития остается в силе, однако стоимость внедрения проектов снижается: о том, что экономия в кризис особенно важна, клиенты знают и без консультантов.

Логично предположить, что потребность в новых технологиях на производстве и стремление поднять производственный потенциал со стороны отраслей машиностроения и АПК потянут за собой и остальные сегменты консалтинга: информационные технологии, управление финансами и активами, а также маркетинг и стратегии.

Поэтому, как нам представляется, основным драйвером роста рынка аудита и консалтинга должна быть стратегия, направленная на развитие производства, действительно способная усилить спрос на эти услуги. Однако если импортозамещение будет вестись не рыночными методами, а исключительно госрегулированием и административными мерами, то мы можем попасть в ловушку. Простой пример: очень многие ИТ-системы планирования производства, управления техпроцессами, проектирования и управления жизненным циклом изделий полноценных российских аналогов не имеют. Это справедливо и для используемых отечественными предприятиями технологий и материалов мирового уровня. Идя по пути принудительного импортозамещения этих компонентов, мы не улучшим производственный потенциал, а, наоборот, снизим его. Поэтому основным стимулом к модернизации должно быть развитие конкурентоспособности отечественной продукции, в том числе на международных рынках. Вот тогда это даст мощный толчок рынку аудита и консалтинга.