Эффективность принятия управленческих решений по предоставлению инвестиций в области малого предпринимательства в условиях рынка во многом зависит от используемых инструментов анализа финансово-хозяйственной деятельности предприятий. Особенно важен выбор инструментов анализа для административных организационных структур, когда на решение о кредитовании проекта должны влиять не только финансовые показатели предприятия, но и приоритеты административного образования, находящегося под управлением данной организационной структуры [1, 3, 7].

Проблемы, рассмотрению которых посвящена статья, связаны с развитием систем анализа деятельности предприятия внешними организациями и органами управления и контроля. Целью систем является не только оценка финансово-хозяйственного состояния предприятия, но и возможностей и перспектив взаимодействия или совместной работы с ним. Информационную базу анализа составляют показатели, тем или иным способом получаемые из стандартной бухгалтерской, статистической отчетности и открытых источников [1, 2, 3, 5].

Среди существующих финансово-аналитических систем можно выделить разработки таких фирм, как «Эксперт Системс», «Галактика», «ИНЭК», «Альт-Инвест», однако их эффективное использование без доработок административными организационными структурами проблематично, поскольку указанные системы не решают задач оценки проекта во взаимосвязи с параметрами, приоритетными для административной структуры, но не финансового характера.

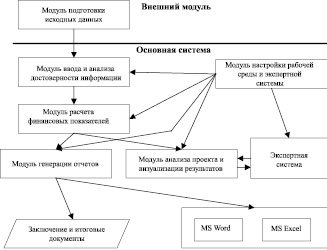

Структура информационной системы

Необходимость и актуальность качественного анализа потока инвестиционных проектов и имеющиеся различия интересов обычного инвестора и инвестора в виде административной организационной структуры переводят проблему выбора инструмента в плоскость его разработки. При этом на разрабатываемую систему целесообразно возложить решение следующих задач [4, 6]:

– анализ финансового состояния предприятия, в том числе в динамике;

– анализ финансовой части бизнес-плана проекта;

– анализ влияния кредита на финансовое состояние предприятия;

– учет приоритетов города в процессе анализа проекта;

– сравнительный анализ проектов нескольких предприятий;

– прогноз развития предприятия и возврата кредитов.

Исходя из особенностей и характера поставленных задач, разработана структурная схема системы анализа, представленная на рисунке.

Внешний модуль системы представляет собой автономную программу, которая предназначена для подготовки необходимой для принятия решения о выделении кредита на финансирование предлагаемого проекта исходной информации:

– бухгалтерского баланса и дополнительных документов по балансу;

– финансовой части бизнес-плана проекта;

– дополнительной информации, требующейся для учета приоритетов административного органа управления.

В модуле предусматривается реализовать как непосредственный ввод информации с помощью клавиатуры, так и работу в режиме импорта данных из других систем. Одновременно внешний модуль производит контроль правильности ввода информации на предмет исключения непреднамеренных ошибок.

Структура основной части системы направлена на реализацию особенностей анализа инвестиционных проектов.

Ключевую роль играет «Модуль настройки рабочей среды и экспертной системы». В этом модуле производится формирование различных сценариев анализа, определение дополнительных правил и критериев, которые отражают интересы города и администрации, установка критичных значений финансовых коэффициентов.

«Модуль расчета финансовых показателей» осуществляет расчет финансовых коэффициентов.

Структурная схема информационной системы анализа инвестиционных проектов

«Модуль анализа проекта и визуализации результатов» осуществляет представление результатов анализа аналитическими, графическими и табличными способами.

«Модуль генерации отчетов» связан со стандартными программными средствами и предназначен для подготовки отчетных материалов.

Экспертная система призвана оказывать помощь при анализе полученных результатов.

Методика анализа инвестиционных проектов

Методика анализа инвестиционных проектов заключается в комплексном анализе финансового состояния предприятия совместно с оценкой самого инвестиционного проекта и определением рейтинга проекта для дальнейшего принятия решения о выделении кредитов [3, 5].

Существует множество исходных показателей, которые разбиты на группы, характеризующие отдельные стороны финансового состояния организации. Эти группы показателей сосредоточены в отдельных документах, например бухгалтерском отчете и др.

Таким образом, имеется L-групп исходных показателей  , где

, где  и L-групп относительных показателей

и L-групп относительных показателей  , где

, где  , l – номер группы, а kl – порядковый номер показателя в группе.

, l – номер группы, а kl – порядковый номер показателя в группе.

На основе первичных показателей формируются Q-групп вторичных показателей  , где q = 1, Q,

, где q = 1, Q,  , а mq – порядковый номер показателя в q-ой группе. Эти показатели назовем коэффициентами.

, а mq – порядковый номер показателя в q-ой группе. Эти показатели назовем коэффициентами.

На базе показателей  и

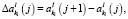

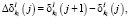

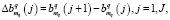

и  формируются показатели динамики их изменения в абсолютных и относительных единицах вида

формируются показатели динамики их изменения в абсолютных и относительных единицах вида

где j – характеризует номер измерений показателя или коэффициента.

Каждый показатель и коэффициент фиксируются в ряде временных точек. Полученные значения позволяют выявить динамику изменения показателей и коэффициентов во времени:

,

,  , i = 1,I.

, i = 1,I.

Тогда I = J + 1.

Для коэффициентов установлены условия  . Соответствие коэффициентов

. Соответствие коэффициентов  условиям

условиям  показывает, что состояние обобщенных характеристик финансового состояния предприятия, которое определяется этим коэффициентом, нормальное.

показывает, что состояние обобщенных характеристик финансового состояния предприятия, которое определяется этим коэффициентом, нормальное.

В процессе анализа предпринимательского проекта решаются по крайней мере три принципиальные задачи:

а) оценка возможности возврата кредита рассматриваемым предприятием и, следовательно, решение о его включении в список потенциально пригодных для кредитования;

б) оценка возможности кредитования, исходя из приоритетов администрации;

в) определение рейтинга инвестиционного проекта с учетом финансового состояния предприятия, достоинств самого проекта и интересов администрации.

Эти задачи решаются в рамках многоуровневого анализа коэффициентов и показателей.

Анализ осуществляется с расчета коэффициентов и оценки условий. Коэффициенты разбиты внутри групп на подгруппы более и менее важных. Первый уровень анализа связан с оценкой выполнения условий  для выделенных подгрупп коэффициентов

для выделенных подгрупп коэффициентов  и решает в основном задачу

и решает в основном задачу

а) На втором и последующих уровнях анализируются остальные коэффициенты и показатели, а также динамика их изменения.

Результаты анализа оформляются в виде отдельных документов, в которых дается характеристика различных сторон деятельности предприятия и предлагаемого проекта.

На следующем этапе формируется оценка проекта по пункту

б) Для учета интересов администрации вводится дополнительная группа показателей {fh} и условий {χh}, где h = 1,H. Эти показатели могут быть рассчитаны или представлены предприятием. Если предприятие не соответствует критериям, оно исключается из группы потенциально кредитуемых.

На последнем этапе производится рейтинговая оценка проектов. Она предполагает сравнение характеристик различных проектов с помощью показателей и коэффициентов финансового состояния предприятия.

Схема оценки рейтинга:

а) формируются варианты определения рейтинга инвестиционных проектов, ориентированные на оценку в рамках какой-либо направленности, например в области производства пищевых продуктов и др. Основные отличия вариантов, или назовем их сценариями, заключаются в том, что:

– в группах относительных показателей и коэффициентов выделяются отдельные элементы, которые будут учитываться при определении рейтинга проекта в данном сценарии, т.е.

,

,

где ζ – номер сценария;

– для выделенных показателей и коэффициентов устанавливаются веса, характеризующие влияние данного показателя на рейтинг в данной группе, т.е. соответственно

;

;

– также веса определяются для участвующих в рейтинге групп показателей и коэффициентов, т.е.  , где dζ – номер группы, а Dζ – общее число групп, участвующих в оценке;

, где dζ – номер группы, а Dζ – общее число групп, участвующих в оценке;

– веса меньше 1, суммы весов каждого набора по всей выборке равны 1.

б) формируется версия лучшего предприятия для группы оцениваемых проектов. Версия лучшего предприятия представляет собой набор ранее выделенных показателей с лучшими по всему набору значениями, т.е. значения этих показателей могут принадлежать различным предприятиям. Эта версия не связана с реальным объектом и используется для целей оценки рейтинга. Все дальнейшие соотношения для оценки рейтинга приведены только для коэффициентов  . Аналогичные формулы строятся для параметров

. Аналогичные формулы строятся для параметров  и fh .

и fh .

Таким образом, формируется совокупность показателей  , где

, где  , если чем выше

, если чем выше  , тем лучше, и

, тем лучше, и  в противном случае. Здесь s – номер предприятия по списку, а

в противном случае. Здесь s – номер предприятия по списку, а  – значение коэффициента

– значение коэффициента  для s-го предприятия.

для s-го предприятия.

в) определяется рейтинг по каждой группе показателей в соответствии с выражением

,

,

где  , если рост коэффициента характеризует улучшение финансового состояния предприятия и

, если рост коэффициента характеризует улучшение финансового состояния предприятия и

,

,

если наоборот.

г) определяется рейтинг предприятия в целом по формуле

,

,

где  – рейтинг по d-ой группе показателей.

– рейтинг по d-ой группе показателей.

д) чем выше Rζs, тем выше рейтинг s-го предприятия в ζ-ом сценарии оценки.

Нормировкой {Rζs} по  , можно расставить предприятия в порядке возрастания или убывания их рейтинга. Рейтинг по показателям

, можно расставить предприятия в порядке возрастания или убывания их рейтинга. Рейтинг по показателям  ,

,  и fh можно проводить отдельно.

и fh можно проводить отдельно.

Заключение

Представленная методика позволяет в процессе принятия решения о выделении кредитов осуществить ранжирование инвестиционных проектов не только по финансовым показателям, но и учесть приоритеты административной организационной структуры, не связанные напрямую с финансовым состоянием участвующей в конкурсе организации.

Таким образом, информационная система при ее реализации будет являться мощным инструментом, имеющим в своем составе эффективные механизмы поддержки принятия решений в области инвестиционной деятельности и направленным на обеспечение анализа как финансового состояния предприятий, так и представляемых на конкурс инвестиционных проектов.