Сегодня важным компонентом новой экономики, движимой малыми инновационными компаниями, становится венчурное инвестирование. Развитие венчурной индустрии способствует оживлению инвестиционной активности в различных отраслях, в том числе в высокотехнологичных. Венчурный бизнес во многом определяет контуры технологического развития и играет ключевую роль в формировании «точек роста» новых секторов экономики. Ориентация венчурного инвестирования на новые перспективные направления науки и техники адекватна потребностям быстрого развития на базе революционных технологических изменений. Одним из ключевых факторов инновационной активности малых форм предприятий в научно-технической сфере является кооперация государства и частных инвесторов.

Основными функциями государства в механизме государственно-частного партнерства являются:

- привлечение финансирования со стороны частного сектора;

- сохранение окончательного права собственности над инвестиционным объектом;

- передача части коммерческих и финансовых рисков частному сектору;

- использование управленческого опыта частных инвесторов;

- оценка общественной пользы инноваций;

- выбор тарифной политики и бюджетного регулирования;

- формирование законодательных правовых и налоговых основ инновационной деятельности.

В свою очередь для венчурных инвесторов участие и поддержка государства представляются важным фактором жизнеспособности и привлекательности инвестиций. Так, частный сектор получает доход от участия в проекте в обмен на предоставление акционерного или долгосрочного заёмного финансирования, технического и управленческого опыта. При этом бизнес ведет поиск оптимальных схем распределения рисков и разрабатывает механизм распределения прибыли с государственными организациями.

Распределение рисков является центральной задачей концессионного соглашения между государством и частным сектором. Создание стимула для эффективного распределения доходов от проекта должно обеспечиваться за счет ответственности, связанной с рисками, того партнера, который наилучшим образом может контролировать и управлять ими. Определения границ и детального распределения рисков варьируются в зависимости от сектора экономики, конъюнктуры и формы рынка. Такая концепция государственного-частного партнерства позволяет избавить государство от рисков, связанных с выполнением инновационных проектов. Поэтому государство, контролируя деятельность частного инвестора, является гарантом положительного результата для него. Форма партнерства с участием частного капитала зависит от целей, поставленных государством, и может определяться в зависимости от желаемого распределения инвестиционных рисков, требуемого опыта для организации необходимых для партнерства контрактных отношений, определения плательщиков за услуги объекта и последствий выбранной формы для них.

Кооперация государства и частных инвесторов в России представляет собой институциональный и организационный альянс в целях реализации социально значимых проектов и программ в широком отраслевом спектре. Начало становления и развития государственно-частного партнерства в отечественном венчурном бизнесе положено с момента учреждения в 2000 г. венчурного инновационного фонда (ВИФ) (табл. 1).

Основной целью создания ВИФ являлось развитие системы венчурного инвестирования в России и осуществление приоритетной поддержки проектов (на начальной стадии) российских предприятий, создающих продукты и технологии, относящиеся к перечню критических технологий федерального уровня.

За основу формы сотрудничества государства и венчурного капитала при создании ВИФ была взята модель «фонда фондов», получившая широкое распространение в европейских странах с сильным государственным регулированием экономики. На основе успешного опыта Израиля, где на этапе реализации программы «фонда фондов» за один год было создано 10 региональных фондов [9], подобный результат ожидался и в нашей стране. Однако ограниченность финансовых ресурсов государства, переориентация и уход инвесторов из высокорискованных сфер в период начавшегося мирового финансового кризиса внесли существенные коррективы в развитие отечественного венчурного бизнеса. На рынке удержались только два фонда: региональный фонд «ЛИДИНГ» в Санкт-Петербурге и отраслевой венчурный фонд ОАО «Корпорация «Аэрокосмическое оборудование» [3].

Формирование нового федерального устройства и повышение экономической самостоятельности регионов изменили сложившиеся стереотипы хозяйственного поведения и потребовали изыскания дополнительных резервов для активизации имеющегося научно-технического потенциала. Результатом поддержки субъектов РФ и выравнивания уровня их социально-экономического развития явилось создание региональных государственно-частных фондов. В настоящее время в России действует 22 региональных венчурных фонда инвестиций в малые предприятия в научно-технической сфере, созданных под эгидой Минэкономразвития РФ совместно с администрациями регионов общим объемом 8,9 млрд руб [5].

Таблица 1

Этапы развития государственно-частнго партнерства в венчурном бизнесе России

|

Год |

Этап |

Цели |

|

2000 |

Создание венчурного инновационного фонда (ВИФ) |

Создание венчурных инвестиционных институтов, вкладывающих средства в высокотехнологичный инновационный бизнес |

|

2001 |

Начало создания региональных венчурных фондов |

Прямые инвестиции в компании, находящиеся на стадии создания либо раннего развития |

|

2003 |

Начало создания закрытых паевых инвестиционных фондов (ЗПИФ) |

Снижение для частных инвесторов риска вкладывания средств в российские инновационные компании |

|

2006 |

Создание российской венчурной компании (РВК) |

Финансовое участие в венчурных фондах и контроль за их целевым назначением |

|

2010 |

Утверждена новая стратегия развития РВК |

Поддержка инновационных компаний на всех стадиях развития: от идеи до самостоятельного прибыльного бизнеса |

Структура финансирования региональных венчурных фондов

Таблица 2

Деятельность Российской венчурной компании за 2012–2014 гг.

|

Показатель |

2012 г. |

2013 г. |

2014 г. |

|

Количество венчурных фондов, созданных при участии РВК |

13 |

15 |

20 |

|

Общий объем фондов с участием РВК, млрд руб. |

26,6 |

25,2 |

31,2 |

|

Одобрено к инвестированию проектов |

* |

148 |

175 |

Примечание. *Официальные данные отсутствуют.

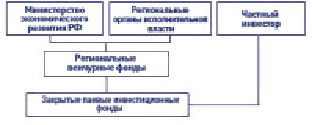

Фонды ориентируются на поддержку инновационных проектов на ранних стадиях развития. Финансирование фондов осуществляется из средств федерального бюджета, поступающих через промежуточные региональные фонды содействия развитию венчурных инвестиций в малые предприятия в научно-технической сфере, из регионального бюджета и частных инвесторов (рисунок).

Венчурные фонды с участием государства регистрируются в России как закрытые паевые инвестиционные фонды (ЗПИФ), регулируемые Федеральной службой по фондовым рынкам. Руководство каждым ЗПИФ осуществляет специальная управляющая компания, в обязанности которой входит отбор объектов инвестиций – компаний, занятых в таких сферах, как микроэлектроника, информационные, телекоммуникационные, медицинские технологии, биотехнологии, нанотехнологии, альтернативная энергетика [2].

Диверсификация вложенных пайщиками ЗПИФов средств в высокотехнологичный бизнес между несколькими проектами служит инструментом снижения рисков. Считается, что доходность инвестиций, приносимых ЗПИФами, достаточно высока. Это связано с тем, что им проще планировать свои инвестиции на длительный период, так как у пайщиков отсутствует возможность изъятия средств из фонда в любой момент.

С 2006 г. поддержку высокотехнологичных компаний на посевной стадии совместно с частными инвесторами осуществляет ОАО «Российская венчурная компания» (ОАО «РВК»), вкладывающая средства только в ЗПИФы. Сегодня основные функции РВК сосредоточены:

- на приобретении паев частных венчурных фондов;

- отборе частных венчурных управляющих компаний на конкурсной основе;

- контроле за целевыми назначениями венчурных фондов в частном управлении;

- экспертизе проектов, отобранных управляющими компаниями.

Обработанная статистическая информация [1] деятельности РВК за 2012–2014 гг. представлена в табл. 2.

По состоянию на конец 2014 г. доля РВК в суммарном размере сформированных ею фондов составила 18,3 млрд руб (~ 59 %). Одобрено 175 проектов, находящихся в портфеле фондов с участием капитала РВК, на сумму свыше 15 млрд руб.

Следует отметить, что инвестирование на венчурном рынке в рамках государственно-частного партнерства является необходимым, но недостаточным условием. Помимо этого требуется развитие нефинансовых инструментов, включающих формирование эффективной инфраструктуры для привлечения частного венчурного капитала, продвижение и популяризацию инновационно-технологического предпринимательства, содействие глобализации отечественной инновационной индустрии. С учетом целей и приоритетов научно-технологического развития России в 2010 г. утверждена новая стратегия развития РВК, направленная на поддержку инновационных компаний на всех стадиях развития: от идеи до самостоятельного прибыльного бизнеса [8].

Венчурный механизм является важной составляющей частью национальной инновационной системы. Этим обосновано стремление индустриально развитых стран к его более широкому распространению в экономике. Однако в России рынок венчурного капитала пока находится на начальной стадии развития.

Существует ряд причин, препятствующих развитию отечественной венчурной индустрии. Одной из основных причин является недостаточный уровень развития инфраструктуры, обеспечивающей взаимодействие венчурного капитала с малым и средним бизнесом. Кроме того, наличие слабых экономических стимулов для привлечения венчурного капитала к реализации наукоемких проектов и низкий престиж предпринимательской деятельности в сфере малого наукоемкого бизнеса не мотивируют инвесторов и разработчиков. Существенная проблема заключается в том, что значительное число разработок не пригодны для коммерческого освоения, являясь интеллектуальным сырьем, не доведенным до уровня патентов и лицензий. Недостаточная конкурентоспособность интеллектуальной продукции и слабая ее технологическая завершенность в свою очередь приводят к снижению спроса и емкости рынка нововведений [7].

Неблагоприятный инвестиционный климат связан и с тем обстоятельством, что инвесторы отдают предпочтение проектам в таких традиционных секторах экономики, как сырьевой, потребительский, финансовый, которые обеспечивают высокую доходность при относительно низких рисках [6]. Ситуация усугубляется тем, что подавляющее большинство предпринимателей, стремящихся получить средства для финансирования своих инновационных проектов, терпят неудачу. Они не представляют процесс венчурного финансирования во всей его полноте и не знают последовательности его шагов. Низкий уровень предпринимательской культуры инициаторов инновационных проектов не позволяет им эффективно представлять инвестиционные проекты потенциальным инвесторам [4].

Тем не менее имеется надежда, что с учетом накопленного опыта и сложившихся условий в России будет сформирована эффективная схема стратегических решений и тактических мер по поддержке инновационного сектора экономики. От того, насколько успешно функционирует венчурный механизм, сегодня во многом зависит скорость коммерциализации новых перспективных научных идей и технологических разработок, а следовательно, и конкурентоспособность национальной промышленности. Государственная поддержка и неформальный капитал, выступающие в качестве взаимодополняющих инвестиционных ресурсов, должны послужить катализатором роста инновационной активности в стране.