В научно-технической, а в последнее десятилетие и экономической литературе категория производственного риска получила широкое распространение и используется в одном ряду с составляющими эту более широкую категорию понятиями снабженческого, транспортного, управленческого, сбытового и других видов риска при описании производственно-технологических особенностей функционирования предприятия по центрам ответственности (прибыли и затрат) – узлам возникновения и управления риском [1, 4, 5, 6, 7, 9, 10].

Однако при таком подходе, в котором акцент делается исключительно на результатах рыночной деятельности предприятия, оценивается лишь возможный материальный ущерб и финансовые потери проявления того или иного риска в сферах снабжения, производства и сбыта и игнорируется системный фактор организации и управления производством, подразумевающий, что производство не ограничивается взаимосвязанными технологиями и инициируемыми ими потоками материальных, трудовых и пр. ресурсов, но напротив, конкретизуется вполне определённой системой взаимоотношений субъектов производственных отношений, что в совокупности наделяет производственную организацию известным набором поведенческих свойств, характеризующих живой организм [3, 6, 8]. Например, если уменьшить затраты транспортного отдела, они ожидаемо увеличатся в системах организации снабжения.

Для того, чтобы отделить понятие «риск как неотъемлемая черта центра образования затрат» от понятия «риск как возможное препятствие для организации в реализации своей миссии и целей», нами предполагается уточнение содержания категории «производственный риск», под которым следует понимать гипотетическую возможность возникновения в производственно-технологическом процессе (или в более широком контексте – бизнес-процессе) неблагоприятного для бизнеса сочетания факторов внешней и внутренней сред предприятия, препятствующего управляемости и негативно отражающегося на его рыночной устойчивости. Под производственно-технологическим процессом в этом контексте понимается комплекс бизнес-процессов вдоль полной технологической цепочки от разработки, изготовления, хранения и сбыта продукции до организации финансирования производства, внедрения инновационных продуктов и технологий, обучения персонала и пр. Таким образом, производственные риски возникают на этапах и в процессе научно-исследовательских и опытно-конструкторских разработок (НИОКР), снабжения, производства, реализации и послереализационного обслуживания продукции (оказываемых услуг) [3].

Приведенный подход к конкретизации производственного риска позволяет предложить следующую укрупненную классификацию его составляющих.

Риски НИОКР

В эту группу входят риски инвестиционно-инновационной деятельности. Концепция рисков НИОКР базируется на том факте, что в процессе реализации инноваций и отдельных инвестиционных проектов вполне вероятна ситуация недостижения желаемых (запланированных) результатов (или прямых потерь).

Непосредственно производственные риски представляют основную группу рисков производственной сферы и включают риски организации и управления производством.

Транспортные риски

Реализационные риски. Эта группа включает риски маркетинговой и коммерческой деятельности.

Отметим, что в литературных источниках встречаются и другие классификации, в основу которых положены следующие признаки) [2, 3, 5]:

– причина возникновения;

– место обнаружения;

– центр ответственности;

– возможность страхования;

– длительность действия и пр.

Рис. 1. Укрупненная классификация рисков производственной сферы предприятия

На наш взгляд, первичную классификацию рисков производственной сферы предприятия целесообразно проводить по видам производственной деятельности. В соответствии с этим подходом производственные риски следует классифицировать следующим образом (рис. 1).

По мнению авторов, в продолжении представленной классификации на конкретном предприятии следует провести детальную декомпозицию производственных рисков до уровня набора элементарных рисков, что позволит сформировать информационную базу комплекса задач сопоставительной оценки и управления риском.

Риск связан с потенциальной возможностью отклонения целевых показателей рыночной деятельности предприятия от запланированных уровней. Причем не любое отклонение является проявлением риска, а только то, величина которого превышает некий допустимый (пороговый) уровень [3, 4].

В случае, если на предприятии функционирует надежная система планирования и бюджетирования, обеспечивающая действенный контроль над потоками материальных и финансовых ресурсов, главной причиной отклонения целевых показателей в ту или иную сторону становится проявление влияния факторов неопределенности, причем как внешней (поставщики, потребители, товарные и финансовые рынки, третьи лица, государственные институты, природные явления и пр.), так и внутренней (оппортунистическое поведение персонала, устаревшие технологии, неудовлетворенная структура совокупного и, отдельно, производственного капиталов и пр.) сред [3, 6].

Уровень риска, как правило, является управляемым параметром, величина которого регулируется применяемой системой риск-менеджмента. Результатом измерения риска является количественная оценка (вероятность) возможного отклонения целевого показателя в рассматриваемом интервале времени. На стратегическом уровне управления предприятием оценка риска, как правило, осуществляется на основе качественных показателей (высокий, средний, низкий).

На промежуточном уровне управления (структурное подразделение, центр ответственности) и нижних уровнях (бизнес-процесс, технологическая операция) количественные показатели риска должны строиться на основе оценки возможных отклонений показателей, характеризующих качество функционирования производственно-технологической и организационно-технической подсистем предприятия.

На верхнем уровне управления предприятием количественные показатели риска должны трансформироваться в показатели, измеряемые в стоимостном выражении. Таким образом, количественный показатель риска на верхнем (стратегическом) уровне управления предприятием – стоимостное выражение максимально допустимых материальных и (или) финансовых потерь с заданной вероятностью (в рассматриваемом интервале планирования).

В качестве возможных количественных характеристик производственного риска используются следующие величины:

– интегрированная в баллах оценка тяжести последствий наступления рискового события;

– вероятность реализации риска;

– вероятность обнаружения события риска.

Матрица «Вероятность риска – тяжесть последствия»

|

Категория риска по характеристике частоты проявления |

Тяжесть |

|||

|

Катастрофический риск |

Критический риск |

Некритический риск |

Риск со сверхмалыми последствиями |

|

|

Частый риск |

А |

А |

А |

С |

|

Вероятный риск |

А |

А |

В |

С |

|

Возможный риск |

А |

В |

В |

D |

|

Редкий риск |

А |

В |

С |

D |

|

Риск с пренебрежительно малой частотой проявления |

В |

С |

С |

D |

Уровень реакции на риск:

А – обязателен углубленный анализ и комплексное обследование объекта проявления риска;

В – желателен углубленный анализ, комплексное обследование объекта проявления риска;

С – можно ограничиться только качественным анализом показателей риска;

D – количественный анализ и обследование объекта проявления риска не требуются.

На этапе экспертного оценивания риска возможно использование матрицы «Вероятность риска – тяжесть последствия» (таблица), которая предоставляет возможность ранжирования рисков [1, 4].

Применение подобных приведенной в таблице матриц-карт рисков позволяет наглядно ранжировать риски, устанавливать приоритетность их обработки, оценивать целесообразность последующих затрат на управление объектами риска [9].

Для оценивания производственных рисков возможно применение различных методик, в частности построенных на основе FMEA (АВПКО) метода риском [10]. Метод был принят в качестве официального государственным стандартом ГОСТ 27.310–95 «Анализ видов, последствий и критичности отказов» и явился обязательным к применению в отдельных отраслях промышленности и при выпуске отдельных видов изделий.

Метод реализует следующий цикл управления риском:

– декомпозиция причин отказов и их последствий;

– количественная оценка риска с заполнением формы рабочих листов АВПКО.

Метод АВПКО ориентирован на использование интегрального показателя: произведение баллов вероятности, тяжести и возможности обнаружения дефекта. Оценивание риска заключается в сравнении значения риска реализации с максимально допустимым значением согласно стандарту предприятия.

Например, максимально допустимое значение устанавливается равным 100 усл. баллам. Риски, имеющие показатель критичности больше 100, подлежат анализу и подвергаются мониторингу в обязательном порядке на временном промежутке такой длительности, который обеспечивает оценку предполагаемого риска ниже порогового значения.

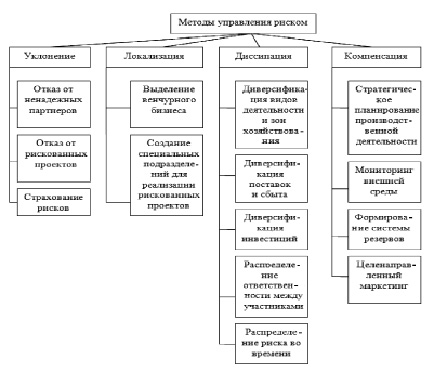

В зависимости от количественной оценки и результатов анализа объекта риска зависит выбор конкретного метода управления риском. Приведенный анализ традиционных и новых методов управления рисками позволяет утверждать, что все многообразие применяемых в практике промышленных предприятий организационно-экономических методов управления риском можно условно разделить на четыре группы (рис. 2) [1, 3, 7, 9].

Методы уклонения от риска получили наибольшее распространение в хозяйственной практике предприятий. К ним обращаются, если предпочитают минимизировать возможные риски. В этом случае менеджеры отказываются от услуг ненадежных партнеров, стремятся сотрудничать исключительно с надежными контрагентами – потребителями и поставщиками, ограничивая круг партнеров.

Методы локализации риска используют в тех достаточно редких ситуациях, когда удается достоверно и обоснованно идентифицировать источники риска. Локализуя наиболее ненадежный этап или участок производственной деятельности, стараются повысить его контролируемость и таким образом снизить уровень риска. Подобные методы давно и достаточно успешно применяют различные крупные производственные компании при внедрении масштабных инновационных проектов освоения новых видов продукции. Как правило, это продукция, для организации производства которой требуются интенсивные и дорогостоящие НИОКР, ориентированные на использование современных научно-технических достижений.

Методы диссипации (распределения) риска представляют собой достаточно гибкие инструменты управления. Основным методом является распределение общего риска путем интеграции с другими партнерами по бизнесу. В некоторых случаях становится возможным распределение общего риска по времени или по отдельным этапам реализации инновационного проекта. К этой же группе методов управления риском относятся различные варианты диверсификации рыночной деятельности предприятия.

Рассмотрим представленные на рис. 2 группы методов и отдельные методы управления риском [1, 9].

Методы компенсации риска – актуальное направление нейтрализации угроз и негативного воздействия факторов внешней среды, связанное с формированием механизмов предупреждения угроз. По форме воздействия на объект управления методы компенсации относят к упреждающим риск методам. Однако эти методы отличаются высокой трудоёмкостью, требуют значительной по объёму и затратам предварительной аналитической работы, от качества выполнения которой зависит эффективность их практического применения. Наиболее распространенным является метод стратегического планирования производственной и финансовой деятельности [3, 8].

Рис. 2. Методы управления риском производственной сферы предприятия

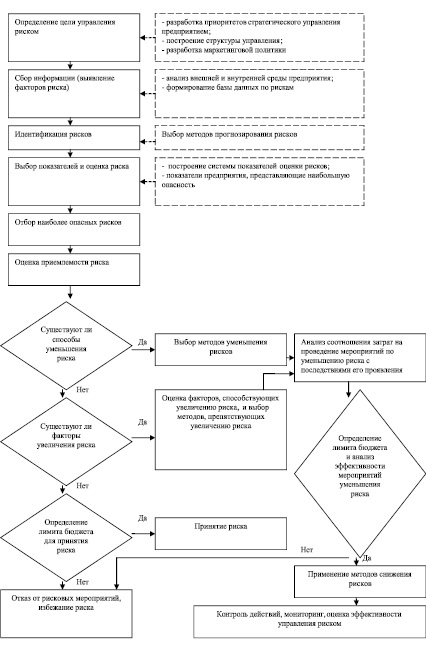

Осуществив выбор метода управления производственным риском, необходимо сформировать процедуру управления им (рис. 3) [4, 9].

Комплексная реализация механизмов управления риском производственной сферы позволит сформировать в рамках организационной структуры управления предприятием адекватную систему риск-менеджмента, в функции которой должно войти:

– выявление рисков внешней и внутренней сред, которые в наибольшей степени влияют на результаты деятельности предприятия;

– организация и обеспечение управления рисками на регулярной основе, разграничение ответственности за возникновение рисковых ситуаций между структурными подразделениями (центрами ответственности);

– повышение эффективности рыночной деятельности предприятия, снижение возможных потерь и оптимизация затрат по управлению риском;

– построение эффективной системы антикризисного управления предприятием с использованием дополнительных критериев выбора и принятия управленческих решений, организации обратной связи и внедрения механизмов оценки качества реализуемых бизнес-процессов;

– повышение доверия к менеджменту предприятия со стороны акционеров, инвесторов, контрагентов и общества.

В заключение отметим, что выбор и построение системы управления риском направлены не на устранение факторов риска, а на создание механизма, способного обеспечить эффективную организацию деятельности предприятия, рост его рыночной стоимости, повышение кредитного и инвестиционного рейтингов в условиях неопределенности внешней и внутренней сред.

Рис. 3. Содержание процессов управления рисками