В настоящее время мы можем наблюдать стремительное развитие интернет-технологий в России. Такие понятие, как интернет-торговля, интернет-реклама и др., все чаще встречаются в нашей повседневной жизни. Одним из приоритетных направлений развития интернет-технологий является интернет-банкинг. Актуальность данной темы обусловлена тем, что развитие данных направлений является не только эффективным каналом продаж, но также помогает снизить существующие издержки, развивать существующие информационные технологии, переходить на качественно новый уровень оказания услуг. Постепенно внедряя и осваивая новые информационные технологии (в том числе с помощью интернет-банкинга), мы можем трансформировать экономику России на постиндустриальный уровень развития, связанный с преобладанием инновационного сектора экономики, высокой индустрией знаний, что немаловажно в период экономического спада. По данным рейтингового агентства RAEX 40 % платежей физических лиц в 2014 г. пришлось на системы интернет-банкинга против 20 % в 2010 г. Развитие интернет-банкинга открывает не только широкие возможности для банков и их клиентов, но и предполагает наличие и совершенствование системы защиты персональных данных клиентов и совершаемых ими операций. Комплексное развитие интернет-банкинга в России должно стать одним из приоритетных направлений развития банков России, а также одним из факторов развития современной экономики России.

Под интернет-банкингом следует понимать предоставление пользователю (потребителю банковских услуг) доступа к дистанционным банковским сервисам (включая доступ к счетам и осуществление операций по ним) с любого компьютера, имеющего соединение с сетью Интернет, через браузер круглосуточно.

Развитие интернет-банкинга берет свое начало с середины 80-х гг. XX века в США и связано с разработкой с созданием системы Home Banking, которая давала возможность вкладчикам проверять свои счета, подключаясь к компьютеру банка через телефон. Постепенно развивая данное направление, в 1994 г. в США Стэндфордским федеральным союзом была введена система перевода денежных средств через интернет. Уже в 1995 г. был создан первый виртуальный банк Security Fist Network Bank, но данный проект потерпел неудачу, т.к. потенциальные клиенты не доверяли такому новшеству. Первым виртуальным банком в Европе стал Advance Bank, дочернее предприятие банка Dresdner Bank, который начал свою работу в 1996 г.

В это же время в экономической литературе появляется новый термин branchlessbank (бесфилиальный) – банк, который функционирует исключительно в Сети, то дистрибьюционная стратегия, которая используется для предоставления клиентам финансовых услуг без использования банковских отделений. Такая розничная банковская схема может как дополнять традиционную схему с банковскими отделениями, так и использоваться отдельно – вовсе без банковских офисов [1, 2]. К примеру, в Европе существует два банка, обслуживающих население, которые ведут в интернете весь свой бизнес. Таким является голландский ING Direct, оперирующий более чем в пяти европейских странах, и Egg, деятельность которого в основном представлена в Великобритании и во Франции. Первым банком, достигшим успеха в онлайн-банкинге, стал Bank of America. К 2001 г. он стал первым среди всех банков, предоставляющих услугу Е-банкинга, чья база пользователей этой услугой превысила 2 млн клиентов. На тот момент эта цифра составляла около 20 % всех клиентов банка. А в октябре все того же 2001 г. и все тем же Bank of America была взята планка в 3 млн денежных переводов, осуществленных с помощью услуги онлайн банкинга на общую сумму более 1 млрд долл. США. В настоящее время в странах западной Европы и Америки услугами Е-банкинга пользуются более 50 % всего взрослого населения, а среди совершеннолетних пользователей интернета эта цифра достигает 90 % [3, 5].

В России развитие интернет-банкинга началось гораздо позже. В 1998 г. Автобанк стал первым банком, который ввел систему управления счетом онлайн. По состоянию на апрель 2015 г. наиболее популярными интернет-банками у населения являются «Сбербанк Онлайн», «Альфа-Клик» Альфа-банка, «Телебанк» ВТБ24, интернет-банки банков «Тинькофф» и «Русский стандарт». Вместе они охватывают почти 90 % всех пользователей интернет-банкинга в России [4].

Перейдем к рассмотрению основных показателей деятельности интернет-банкинга в России. На рис. 1 представлена доля платежей физических лиц (ФЛ), совершенных через системы интернет-банкинга за 2010–2014 г.

Наблюдается значительное увеличение количественной доли банковских платежей ФЛ через интернет. К 2014 г. по сравнению с 2013 г. данный показатель увеличился в 2 раза и составил 40 % против 20 % соответственно. Средний тем прироста доли банковских платежей ФЛ через интернет по количеству в 2010–2014 г. составил 16,75 %.

Доля банковских платежей ФЛ по объему к 2014 г. по сравнению с 2010 г. увеличилась более чем в 3 раза и составила 22 % против 7 % соответственно. Средний темп прироста данного показателя в 2010–2014 гг. составил 32 %.

Рис. 1. Доля платежей ФЛ, совершенных через системы интернет-банкинга

Темпы прироста объемной доли интернет-транзакций возросли на 30 п.п. за 2014–2014 г. Это привело к увеличению размера среднего платежа, совершенного клиентами через интернет: в 2014 году он составил 18,5 тысяч рублей, что на 71,3 % % больше значения 2010 г.

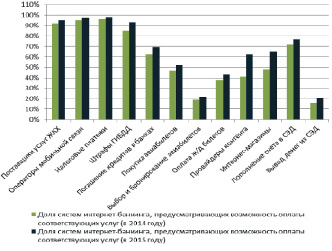

На рис. 2 представлен внешний функционал системы интернет-банкинга. Существующие системы интернет-банкинга в России предлагают стандартный набор услуг: оплата ЖКХ, услуг сотовой связи, штрафы ГИБДД, налоговые платежи и др. Провайдеры систем интернет-банкинга борются за клиента, расширяя дополнительный функционал, делающий оплату услуг более удобной для пользователя. Банки расширяют набор партнерских программ, дающих дополнительные бонусы пользователям, что в итоге помогает им наращивать лояльную клиентскую базу [1]. Также можно выделить существенное увеличение активности доли систем, которые предлагают пользователю выбрать, оплатить и забронировать билеты на железнодорожный и авиатранспорт, совершать покупки в интернет-магазинах, оплатить услуги провайдеров. Средняя доля данных операций в 2015 г. по сравнению с 2014 г. увеличилась на 9,2 %. Наибольшее изменение доли произошло при использовании систем интернет-магазинов и провайдеров контента, она увеличилась на 18 и 10 % соответственно.

Рис. 2. Внешний функционал системы интернет-банкинга

Одной из основных функций банков является кредитование клиентов. В этом случае банки тоже предлагают использовать систему интернет-банкинга. Возможность совершения основных операций с кредитами и вкладами предусмотрена практически во всех системах. Стоит отметить, что лишь в 14 % систем возможно подписать кредитный договор с клиентом дистанционно. Около трети опрошенных компаний планируют в среднесрочной перспективе расширять внутренний функционал систем, внедрив онлайн-оформление заявок на кредиты и их выдачу, а также закрытие депозитов и расчетных счетов (в том числе досрочное). Таким образом, в перспективе нескольких лет развития интернет-банкинг сможет стать полноценной заменой офлайн-офиса для рядового клиента [1].

На рис. 3 представлена доля систем, позволяющих совершать основные операции с кредитами и вкладами через интернет-банкинг. Как видно из рис. 3, доля систем, позволяющих совершать операции по оформлению заявок на получение кредитов и их подписанию, существенно ниже доли систем, позволяющих совершать операции с вкладами и погашать кредит. Оформление заявок на получение кредитов через интернет-банкинг в 2015 г. увеличилось всего лишь на 4 % и составило 39 %, операции по выдаче кредитов в 2015 г. не изменились и составили 15 %. Слабое развитие данных направлений интернет-банкинга может сопровождаться недостаточно развитой законодательной базой, существованием высоких процентных ставок по кредитам, недоверчивости населения к совершению таких серьезных операций.

Стремительное развитие интернет-банкинга в России в последние несколько лет не только должно сопровождаться конкуренцией банков в расширении функционала существующих систем, но и совершенствованием систем защиты персональных данных клиента банка. На рис. 4 представлены основные способы идентификации клиента интернет-банка. Самым востребованным является SMS-код. Постепенно снижается влияние таких способов, как генератор случайных и список одноразовых паролей. На основании свойств интернет-банкинга можно выявить ключевые достоинства и недостатки системы.

Достоинства:

+ Доступ к счету 24 часа в сутки.

+ Статистика расходов.

+ Возможность получать дополнительные бонусы.

+ Настройка автоплатежа (списание в определенный день суммы за услуги связи, ЖКХ и др.).

+ Экономия времени, банковских комиссий.

Недостатки:

– Невозможность получения кода (например, за границей).

– Запаздывание в высылке кода.

– Платеж не доходит до адресата из-за различных сбоев в системе.

– Возможность взлома системы [6].

На данный момент существуют два пути дальнейшего развития интернет-банкинга: совершенствование уже созданных систем без коренной переработки или их идейное развитие.

Рис. 3. Доля систем, позволяющих совершать основные операции с кредитами и вкладами через систему интернет-банкинга

Рис. 4. Способы идентификации клиента интернет-банкинга

Первый путь подразумевает ориентацию на среднего пользователя и, как следствие, некоторое упрощение интерфейса, слабый прогресс в функциональности, акцент на привлечение миллионов клиентов. Маркетинговые усилия банков и клубных операторов по привлечению клиентов уже в ближайшие год-два могут привести к росту доли активных пользователей выше 10 %. Считается, что этот уровень активных пользователей – порог, после которого может начаться этап взрывного роста числа активных пользователей и, как следствие, объема комиссионных доходов от систем интернет-банкинга.

Второй путь – это ориентация на продвинутого пользователя, работу в качестве витрины финансового супермаркета с индивидуально формирующимися предложениями для пользователей. Он более затратен и имеет смысл для тех кредитных организаций, которые видят свою ключевую нишу именно в предоставлении онлайн-сервисов.

Продвинутые пользователи хотят, чтобы интернет-банкинг превратился в систему управления семейным бюджетом. Она дает возможность работы с нескольких аккаунтов с различными лимитами, настройками безопасности и, возможно, персонифицированными интерфейсами. Например, старшее поколение семьи сможет пользоваться адаптированным и упрощенным управлением счетами. Младшее – получит ограничения по лимитам. Другая особенность – возможность выгрузки статистики не только во временном разрезе, но и в разрезе типов операций. В таком интернет-банкинге пользователь легко сможет сформировать, например, отчет по тратам на продукты питания за несколько лет.

Важнейший фактор развития интернет-банкинга – взятый государством курс на снижение доли наличного оборота. Это даст рост объема транзакций через интернет в денежном выражении и подтолкнет банки вкладывать большие средства в развитие своих систем. При этом банки, перешедшие от технического подхода к оценке субъективного восприятия пользователей, смогут существенно укрепить свои позиции.

Анализ основных тенденций развития интернет-банкинга в России показал, что данная система способна стремительно развиваться, привлекая все новых клиентов. Так, по прогнозам RAEX («Эксперт РА»), не менее 45 % платежей физлиц в 2015 г. будет осуществлено через интернет-банкинг. Объемная доля онлайн-платежей по итогам года составит порядка 28–30 %. Данный рост простимулируют сами банки, привлекая клиентов расширением функционала, более выгодными процентными ставками по вкладам и кредитам, оформленным через интернет-банк, бонусными программами, а также развитием мобильных приложений [1]. Учитывая, что развитие интернет-банкинга неразрывно связано со сферой IT-технологий, которая является весьма востребованной в наши дни, можно утверждать, что совершенствование интернет-банкинга является трансформационным фактором развития современной экономики России. Следовательно, мы можем наблюдать взаимодействие высокотехнологичной и наукоемкой сферы IT-технологий с банковским сектором. Налаживая сотрудничество между данными отраслями, можно добиться существенного сокращения затрат, повысить качество предоставляемых банками услуг, с помощью внедрения инновационных IT-технологий, направленных на совершенствование существующих систем интернет-банкинга и защиты информации. В настоящее время внедряются инновационные технологии, которые решают проблемы, связанные с недостатками интернет-банкинга. Такое совершенствование системы – основа создания постиндустриальной экономики России.