Комплексный характер вопросов, решаемых проект-менеджерами, обусловливает востребованность специализированных инструментов, автоматизирующих выполнение процессов в различных функциональных подсистемах, на которые декомпозируется проектно-управленческая деятельность. Особую роль в этом контексте играют программные продукты, реализующие расчетоемкие функции экономического обоснования проектов. Экономическое обоснование научно-технических проектов как особого вида проектов отличается высокой сложностью, что предъявляет высокие требования к информации на входе процессов управления финансами и управления рисками. Данная информация с совокупностью средств ее сбора и обработки в рамках исследования именуется информационным ресурсом экономического обоснования научно-технических проектов [1].

Целью исследования являлся анализ разработанных в рамках проектного управления методов экономического обоснования научно-технических проектов, а также методических подходов к обеспечению и поддержке информационного ресурса указанных методов.

Экономическое обоснование научно-технических проектов

Особенность научно-технических проектов состоит в высокой доле неопределенности при оценке экономической эффективности инвестиций. Данная особенность объясняется следующими положениями:

– в структуре себестоимости результатов научно-технической деятельности преобладает тенденция к накоплению издержек на начальной стадии производства. В научно-исследовательских проектах используются технологии, опытные знания исследователей, ноу-хау, которые экономически неэффективны на начальных стадиях жизненного цикла научно-исследовательских проектов, но приносят несравнимо большой совокупный эффект при достижении результата проекта. В связи с этим в экономике получила распространение модель сигмоидальных кривых. При этом можно утверждать, что научно-технические исследования и разработки отличаются высокой недетерминированностью и, следовательно, низкой причинно-следственной объяснимостью зависимости результата проекта от инвестиций в силу перехода границ научно-технологического уровня в рамках проекта [6].

Между затратами информации на входе и объемом информации на выходе нет значимого экономического соответствия.

В связи с тем, что научно-техническое проектирование носит эвристический характер, оно также потенциально обладает высоким уровнем неопределенности относительно как длительности и точного состава работ, так и прочих параметров проекта и его результата [5]. Отсюда процесс экономического обоснования научно-технических проектов предъявляет высокие требования к данным на входе и требует применения определенных инструментов анализа чаще, чем при осуществлении проектов, имеющих алгоритмический характер. При этом качество входных параметров при оценке экономической эффективности научно-технических проектов напрямую зависит от информационного ресурса научно-технического проекта. Информационный ресурс является особым видом экономического ресурса и представляет собой отдельные документы и отдельные массивы документов, а также средства их сбора и обработки.

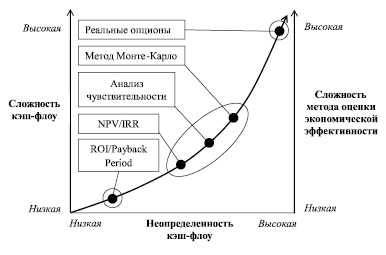

С учетом сложности структуры и неопределенности поступления денежных потоков методы оценки эффективности инвестиций применительно к научно-техническим проектам можно разделить на три группы (рисунок) [8].

Первая группа. ROI и Payback Period.

где P0 – инвестиции; n – период пользования активом; πt – прибыль от пользования активом.

Методы экономического обоснования научно-технических проектов [8]

Коэффициент рентабельности инвестиций ROI (return on investment) и срок окупаемости Payback Period характеризуются простотой расчетов. При этом данные показатели обладают следующими недостатками:

– они не учитывают доходы, поступающие после наступления срока окупаемости, тем самым игнорируя долгосрочную прибыльность проекта;

– не учитывают изменение стоимости денег, т.е. ставку дисконтирования;

– не учитывают риск при реализации проекта.

В связи с этим данные показатели наиболее часто применимы при расчете экономической эффективности краткосрочных инвестиционных вложений. При этом с точки зрения оценки научно-технических проектов речь может идти о прикладных исследованиях, а также инвестициях на стадии эксплуатации научно-технических проектов. ROI и Payback Period как инструменты анализа экономической эффективности теряют актуальность в рискованных, долгосрочных проектах или при оценке альтернативных возможностей.

Информационный ресурс для анализа экономической эффективности на базе ROI и Payback Period может включать документы бухгалтерских и финансовых систем (план прибылей и убытков, план движения денежных средств, бухгалтерский баланс) либо соответствующие модули корпоративных информационных систем, а также простейшее программное обеспечение управления проектами, предоставляющее возможность календарного планирования с аллокацией ресурсов по выполняемым операциям.

Вторая группа. NPV и IRR, анализ чувствительности, метод Монте-Карло.

где CFj – денежный поток в периоде  n – продолжительность инвестиционного периода; r – ставка дисконтирования.

n – продолжительность инвестиционного периода; r – ставка дисконтирования.

IRR определяется из уравнения

Предполагается, что ставка дисконтирования должна включать минимально гарантированный уровень доходности, не зависящий от направлений инвестиционных вложений, коррекцию на темпы инфляции и степень риска конкретного инвестирования. Для определения ставки дисконтирования при расчете чистого приведенного дохода и минимальной ставки дисконтирования, выступающей критерием при использовании внутренней нормы доходности, используют один из пяти методов [2]:

– метод экспертных оценок. При применении данного метода информационный ресурс научно-технического проекта будет использован сторонним экспертом;

– нормативный метод. Информационный ресурс обеспечения расчета ставки дисконтирования по нормативному методу включает общедоступную опубликованную информацию о ставке рефинансирования;

– кумулятивный метод. Расчет ставки дисконтирования кумулятивным методом опирается в основном на известные характеристики проекта и публикуемые данные об отрасли;

– метод стоимости собственного капитала, например модель CAPM (capital asset pricing model);

– метод средневзвешенной стоимости капитала WACC (weighted average cost of capital).

Информационный ресурс расчета CAPM включает бухгалтерские документы для определения суммы собственных средств, а также данные об ожидаемой доходности собственных средств и данные по отрасли о коэффициенте чувствительности актива к изменениям рыночной доходности. При расчете WACC добавляются данные о заемных средствах и их стоимости. Расчет CAPM и WACC поддерживается только продвинутым ПО УП, при этом расчет осуществляется на основе данных ручного ввода, без анализа данных финансовых модулей.

Неопределенность на рынке приводит к необходимости учета целого ряда факторов, оказывающих влияние на результаты научно-технической деятельности. При использовании NPV, IRR неопределенность сокрыта в ставке дисконтирования. Описанные ниже методы оценки экономической эффективности предполагают использование сценарного анализа и более гибко подходят к учету риска в процессе оценки. Согласно Своду знаний об управлении проектами (PMBOK) [7], управление рисками включает следующие процессы: планирование управления рисками, идентификация рисков, качественный анализ рисков, количественный анализ рисков, планирование реагирования на риски и контроль рисков.

Идентификация рисков в PMBOK осуществляется за счет применения деревьев решений. В настоящее время на рынке ПО УП практически отсутствуют программные решения на базе технологии деревьев решений. Частным случаем реализации деревьев решений в ПО УП являются PERT-средства моделирования влияния рисков на сроки и бюджет выполнения работ календарного плана. При этом часть ПО УП поддерживают различные распределения вероятностей для варьируемых переменных. Качественный анализ рисков в ПО УП можно проводить при помощи риск-листов, а планирование реагирования на риски зачастую сводится к резервированию ресурсов на случай возникновения рисков.

В связи с ограниченной функциональностью ПО УП в контексте моделирования деревьев решений оправданным является применение аналитических информационных систем на базе технологий Data Mining и OLAP (MOLAP). Данные решения могут поставляться только в составе продвинутых ПО УП корпоративного уровня либо в виде дополнительных модулей и интегрироваться с используемым ПО УП в виде независимых программных продуктов.

Data Mining используется для проведения кластеризации, классификации и прогнозирования рисков, например, на основе алгоритма C4.5, обеспечивая тем самым процесс идентификации рисков и их качественный анализ. При этом анализ рисков и их прогнозирование методом Data Mining возможны только после обучения системы извлечения данных. Проведение подобного обучения представляет собой нетривиальную задачу и требует наличия накопленной базы знаний по проекту или аналогичным проектам. Для идентификации рисков, помимо Data Mining, можно также использовать технологию OLAP, выдвигая и проверяя некоторые гипотезы о наличии риска на основе срезов данных.

Предлагаемые продвинутым ПО УП встроенные инструменты оценки экономической эффективности включают анализ чувствительности и метод Монте-Карло.

Анализ чувствительности

Анализ чувствительности позволяет определить, какие неизвестные параметры на входе проекта наибольшим образом повлияют на некоторый результирующий показатель, характеризующий эффект (эффективность) проекта. Анализ чувствительности изучает, как результат зависит от входных параметров, структуры проекта и скрытых предположений, и показывает, как полученный результат может быть качественно и количественно распределен между различными источниками вариаций во входных параметрах. Анализ чувствительности также может быть использован для уточнения модели, описывающей проект, на некоторых обучающих данных.

Метод Монте-Карло

Метод Монте-Карло – численный метод, основанный на получении большого числа реализаций стохастического процесса, который формируется таким образом, чтобы его вероятностные характеристики совпадали с аналогичными величинами решаемой задачи. Метод универсален для всех отраслей по применимости и по надежности, поэтому в PMBOK является де-факто стандартом моделирования рисков [7].

Обычно метод использует генераторы случайных (псевдо- и квазислучайных) чисел для реализации множества сценариев работы модели, повторяя случайную выборку значений входных параметров согласно их распределениям вероятностей. Следует подчеркнуть, что качество генератора напрямую влияет на сходимость метода Монте-Карло и, таким образом, на получение удовлетворительного результата. Если данных достаточно и модель является реалистичной, результат применения метода Монте-Карло есть расчетное значение по проекту, а также некоторый показатель, характеризующий его вариацию (например, среднеквадратическое отклонение), отражающую риск проекта. Оценка риска рассчитывается на основании кривой значений результата.

Инструменты оценки экономической эффективности второй группы (NPV/IRR, анализ чувствительности, метод Монте-Карло) отличаются от показателей первой группы (ROI, Payback Period) учетом денежных потоков в привязке ко времени и учетом рисков проекта. Данные инструменты применимы ко всем научно-техническим проектам.

Третья группа. Реальные опционы. При реализации научно-технических проектов перед проект-менеджером стоит задача определения верного пути инвестирования всех имеющихся ресурсов. При этом множество путей развития и отсутствие детерминированной связи между ресурсами на входе и выходе научно-технического проекта усложняют процесс принятия решений. Рассмотренные выше методы оценки экономической эффективности проектов не предусматривают возможность проект-менеджера к «обучению» и изменение стратегии инвестирования ресурсов при возникновении риска потери дохода (прибыли). Метод реальных опционов, напротив, исходит из того, что менеджер проекта может изменить решение о ходе реализации проекта и изменить его масштабы, сроки осуществления и т.д.

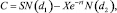

По аналогии с финансовыми опционами, реальные опционы показывают право, а не обязательство команды проекта создать или приобрести активы в течение некоторого времени. Термин «реальный опцион» исторически возник после разработки методологии применения теории Блэка – Шоулза к реальным активам. Реальный опцион рассчитывается как

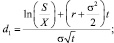

где S – текущая стоимость базового актива; X – цена исполнения опциона; t – время, остающееся до истечения срока, выраженное в долях года; r – текущая безрисковая процентная ставка; σ2 – дисперсия натурального логарифма стоимости базового актива; N(d) – нормальная кумулятивная функция плотности вероятности.

Метод реальных опционов при расчете оценки инвестиционного проекта более гибок и точен, чем методы других групп. Метод особенно хорошо подходит при оценке инвестиций в технологии. Однако метод крайне сложен в применении, в связи с этим чаще применяется при оценке крупных проектов. Специализированное ПО УП не поддерживает применение метода реальных опционов. Более того, в настоящее время не существует программных продуктов, автоматизирующих моделирование реальных опционов применительно к научно-техническим проектам. В связи с этим можно утверждать, что разработка соответствующего программного обеспечения представляет собой перспективное направление развития информационных ресурсов поддержки и сопровождения экономического обоснования научно-технических проектов.

Вывод

Существующие в настоящее время методы экономического обоснования научно-технических проектов не полностью поддерживаются специализированным программным обеспечением управления проектами. При этом сложность определения экономической эффективности научно-технических проектов формулирует новые требования как к собственно методам экономического обоснования, так и программным средствам, реализующим их. В связи с этим можно выделить перспективные пути развития программного обеспечения управления научно-техническими проектами, в том числе информационного ресурса экономического обоснования научных проектов: автоматизация моделирования реальных опционов для оценки экономического результата фундаментальных и прикладных научных исследований.