В современных условиях качественный менеджмент большого предприятия невозможен без специализированных инструментальных средств. В настоящее время активно используются системы поддержки принятия решения (СППР) при управлении различными экономическими объектами и организационными структурами [2, 4, 22–23, 26–27], в том числе при управлении риском банкротства предприятием [28–31]. Для создания СППР требуются соответствующие математические модели.

Модели оценки финансовой устойчивости

Финансовую устойчивость организации с позиций долгосрочной перспективы принято оценивать системой показателей, которая включает несколько основных разделов: оценка имущественного положения; оценка ликвидности; оценка финансовой устойчивости; оценка деловой активности; оценка рентабельности. В каждой группе от 6 до 12 различных коэффициентов (в общей сложности 41) [1, 3]. Кроме коэффициентного анализа используется ряд классификационных моделей, отделяющих фирмы-банкроты от устойчивых заемщиков и прогнозирующих возможное банкротство фирмы-заемщика [1, 3, 5, 9–13, 18, 20–21, 24].

Существуют многочисленные авторские методики оценки вероятности банкротства, которые оперируют широким спектром показателей. Такие факторные модели разработаны с помощью многомерного (мультипликативного) дискриминантного анализа [21, с. 186]. Наиболее известными моделями оценки вероятности банкротства являются:

- Модели Альтмана [1, 3].

- Четырехфакторная модель Лиса, которая подходит для российских предприятий с такой организационно-правовой формой, как ЗАО и ОАО [1, 6].

- Модель Чессера – наиболее распространенная в банковской практике модель оценки рейтинга заемщика, которая предназначена для оценки надежности кредитов и прогнозирует случаи невыполнения клиентом условий договора о кредите [19, 27].

- Модель банкротства предприятий Сайфуллина – Кадыкова – среднесрочная рейтинговая модель прогнозирования риска банкротства, разработанная российскими учеными, которая может применяться для любой отрасли и предприятий различного масштаба [11, 14].

- Модель прогнозирования банкротства предприятия Спрингейта [12, 13].

- Четырехфакторная модель банкротства Таффлера [10, 13].

Модель Альтмана имеет вид

(1)

(1)

где a1 – собственный оборотный капитал/сумма активов; a2 – нераспределенная прибыль прошлых лет/сумма активов; a3 – прибыль до уплаты процентов и налогов/сумма активов; a4 – денежные средства/полная балансовая стоимость долговых обязательств; a5 – выручка от реализации/сумма активов.

На основе данных годовых бухгалтерских балансов 30 предприятий нефтегазовой промышленности с организационно-правовой формой открытого акционерного общества за 2010, 2011 и 2012 гг. были рассчитаны показатели a1, a2, a3, a4, a5 и проведен анализ финансовой устойчивости этих предприятий. Сюда вошли Башнефтегеофизика, Лукойл, Сургутнефтегаз, НК «РосНефть», Альянс, НефтеГаз-Сервис, СлавНефть-МегионНефтегаз, НК «Магнезия», Ненецкая нефтяная компания, Татнефть, Нижнекамскнефтехим, Востокгазпром, Томскгазпром, Транснефть, СекКавНИПИгаз, ТомскНИПИнефть, ТНК-ВК, Томская нефтегазовая компания, РуссНефть, НОВАТЭК, СИБУР Холдинг, НГК Славнефть, Севморнефтегеофизика, Пермнефтегеофизика, ГАЗПРОМ, ЯТЭК, СПМ-НЕФТЕГАЗ, АКРОН, ГАЗПРОМНЕФТЬ, «Газпром добыча Ямбург» [14].

Проведенный анализ показал, что пятифакторная модель Альтмана слабо отражает реальное положение дел на российских предприятиях и не предопределяет дальнейшее развитие организаций. Так, по результатам Z-показателя 17 процентов предприятий имеют очень высокую вероятность банкротства, 30 процентов высокую, 0 процентов возможную и 53 процентов имеют очень низкую вероятность банкротства (рис. 1). А на самом деле 100 процентов всех предприятий продолжали свою деятельность в 2012 году, а значит, можно предположить, что 100 процентов предприятий должны были иметь очень низкую вероятность банкротства.

Рис. 1. Результаты применения модели Альтмана

Модель Лиса оценки вероятности банкротства [5] имеет вид

(2)

(2)

где X1 – доля оборотных средств в активах; X2 – рентабельность активов по прибыли от реализации; X3 – рентабельность активов по нераспределенной прибыли; X4 – коэффициент финансирования.

Рис. 2. Результат применения модели Сайфуллина – Кадыкова

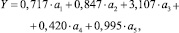

В работе [8] для прогноза финансового состояния компаний сотовой связи МТС, «Мегафон» и «Билайн» на основе данных годовых бухгалтерских отчетов за 2003–2013 гг. [14, 16, 19] была предложена векторная авторегрессионная модель Z-счета Лиса, позволяющая учитывать взаимное влияние на финансовую деятельность предприятий друг друга. Модель имеет вид

(3)

(3)

где z1 – Z-счет для компании МТС; z2 – Z-счет для компании «Мегафон»; z3 – Z-счет для компании «Билайн»; Xj – вектор j-го показателя, компоненты которого связаны с номером компании, j = 1, …, 4.

Модель устойчива, так как выполняется условие стационарности – все собственные значения матрицы коэффициентов при Zt–1 меньше нуля. Согласно прогнозу, построенному по полученной модели, все компании обладают благоприятными перспективами финансовой устойчивости, не подвергаются риску банкротства.

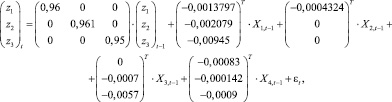

Среди отечественных методов оценки вероятности банкротства предприятий можно выделить пятифакторную MDA-модель, разработанную Р.С. Сайфуллиным и Г.Г. Кадыковым, которая имеет следующий вид [25]:

(4)

(4)

где коэффициенты K1, K2, K3, K4, K5 рассчитываются по следующим формулам: K1 – собственные оборотные средства/капитал и резервы; K2 – собственные оборотные средства/краткосрочные обязательства; K3 – выручка от реализации/активы; K4 – чистая прибыль/выручка; K5 – чистая прибыль/капитал и резервы; R – рейтинговое число, представляющее собой сумму взвешенных перечисленных выше финансовых показателей деятельности предприятия. По этой модели нами были рассчитаны R-показатели 30 предприятий нефтегазовой промышленности за 2010, 2011 и 2012 гг., рассмотренных выше. По результатам R-показателя лишь 17 процентов предприятий имеют вероятность банкротства более 50 %, у остальных предприятий все пять коэффициентов имеют значение их нормативного уровня, а финансовое состояние компании оценивается как удовлетворительное. Тогда как в реальности у 100 процентов всех предприятий должна быть минимальная или низкая вероятность банкротства, о чем свидетельствует бухгалтерская отчетность на конец 2012 года (рис. 2).

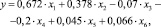

Расчеты вероятности банкротства по критерию Сайфуллина – Кадыкова показали высокую работоспособность в современных экономических условиях. Однако она не лишена недостатков, здесь имеет место для некоторых предприятий различие между показателями R, степенью вероятности банкротства и реальным положением дел на предприятиях. Это можно объяснить тем, что модель, и ее коэффициенты были рассчитаны в конце 90-х годов, когда в России были иные экономические условия. Таким образом, мы пришли к следующему выводу: модель Альтмана пессимистична, а модель Сайфуллина – Кадыкова, хоть и позволяет оценить текущее финансовое состояние предприятия, однако не даёт возможности точно оценить вероятность наступления кризисной ситуации. В связи с этим нами была построена собственная модель. На основе факторного анализа было выделено 6 показателей и построена модель множественной регрессии вида

(5)

(5)

где y – результирующий показатель (рентабельности активов); x1 – коэффициент базовой прибыльности активов; x2 – рентабельность собственного капитала; x3 – рентабельность продаж; x4 – коэффициент интенсивности оборота авансируемого капитала; x5 – показатель оборачиваемости активов; x6 – коэффициент обеспеченности собственными оборотными средствами.

В работе [15] О.А. Недосекина отмечается необходимость комплексного подхода к решению задачи управления риском банкротства предприятия и предлагается своего рода модель-конструктор для оценки риска банкротства, который эксперт-аналитик может собрать по своему усмотрению, с учетом специфики анализируемого предприятия.

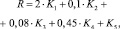

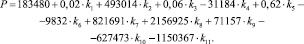

В статье [7] рассмотрен вопрос отбора факторов, оказывающих влияние на основной источник финансовых поступлений предприятия – выручку от реализации продукции. Отбор факторов проводится методом главных компонент. На основе отобранных факторов построено уравнение регрессии, показывающее зависимость выручки от выделенных факторов. В этой работе на основе бухгалтерской отчетности 33 предприятий машиностроительной отрасли было отобрано 37 показателей. С помощью метода главных компонент было выделено 11 показателей, оказывающих значимое влияние на выручку предприятий. Уравнение регрессии выручки P имеет вид

Здесь k1 – сумма хозяйственных средств в распоряжении организации; k2 – доля основных средств в активах; k3 – величина собственных оборотных средств; k4 – коэффициент текущей ликвидности; k5 – чистая прибыль; k6 – оборачиваемость собственного капитала; k7 – рентабельность основной деятельности; k8 – рентабельность совокупного капитала; k9 – рентабельность собственного капитала; k10 – коэффициент износа оборотных средств; k11 – коэффициент выбытия.

В статье [6] построена краткосрочная прогнозная модель оценки риска банкротства на примере компании ОАО «ФСК ЕЭС» [17] на основе нечетко-множественной методики прогнозирования банкротства Недосекина [15]. В работе [6] были получены следующие результаты: реализована процедура оценки границ интервалов значений показателей, характеризующих риск банкротства. В рамках данной процедуры описан процесс сбора и обработки экспертной информации; построена функция принадлежности, определяющая степень оценочной уверенности отношения значений показателей к одному из пяти уровней показателей («очень низкий», «низкий», «средний», «высокий», «очень высокий»); проведена оценка финансового состояния компании ОАО «ФСК ЕЭС» за период – с 01.01.2008 по 31.12.2010; построена регрессионная модель комплексного значения показателя риска банкротства предприятия и ее коридор ошибок; на основании полученных данных был сделан прогноз комплексного значения показателя риска банкротства предприятия на 2011 г.

(6)

(6)

Заключение

В работе рассмотрены различные модели оценки финансовой устойчивости предприятий. Показано, что не существует универсальной модели оценки риска банкротства предприятия. Границы применимости моделей связаны с экономическими условиями, при которых были получены модели, в частности показано, что зарубежные модели мало пригодны для российских условий. Модели финансовой устойчивости для предприятий различных отраслей могут существенно отличаться друг от друга. Построение модели оценки финансовой устойчивости предприятий можно рассматривать как прямую задачу. Для управления риском банкротства следует обратиться к обратной задаче – как надо изменить финансовые показатели, чтобы ключевой показатель принимал заданные значения.