Известно, что экономика страны и банковская система тесно взаимосвязаны. С одной стороны, стабильность банковского сектора играет ключевую роль в обеспечении эффективного распределения финансовых ресурсов, усилении экономического роста и нормальном функционировании и развитии экономики. С другой стороны, макроэкономическая среда оказывает существенное влияние на состояние и стабильность банковского сектора.

В настоящее время, в период экономических санкций, от состояния банков и их устойчивости во многом зависит, насколько быстро и с какими потерями страна преодолеет воздействие макроэкономического шока [1].

Согласно данным официального журнала Европейского Союза 31 июля 2014 г. ЕС был введен пакет секторальных санкций против аффилированных с государством банков, таких как ОАО «Газпромбанк», ОАО «Сбербанк России», ОАО «Банк ВТБ», ОАО «Россельхозбанк» и Государственной корпорации «Банк развития и внешнеэкономической деятельности (Внешэкономбанк)» [3]. Роль этих санкций заключается в ограничении доступа крупнейших российских банков к европейскому и американскому финансовому рынку. Кредитные организации, попавшие под санкции, на тот момент отреагировали очень спокойно и заявили о том, что они в состоянии справиться с данной проблемой и продолжат работать в штатном режиме.

Однако дальнейшее развитие ситуации показало, что санкции для банковского сектора означают отключение всех внешних источников фондирования. Так в начале 2015 г. ведущие международные рейтинговые агентства понизили для многих российских банков долгосрочные кредитные рейтинги в иностранной валюте до «мусорного» уровня ВВ+, ВВВ–, прогноз «Негативный» (Агентства «Standard & Poors» и «Fitch Ratings») и до уровня Ва1, Ва2, прогноз «Негативный» (Агентство «Moody’s»), что для потенциальных иностранных инвесторов является сигналом для полного отказа от работы с российскими банками. И, несмотря на попытки переориентации на азиатский рынок, в современных условиях банковский сектор может рассчитывать только на внутренние источники фондирования.

Также необходимо отметить, что объемы, качество и срок привлечения внутренних источников фондирования подвержены влиянию экономической ситуации в стране. В условиях макроэкономической нестабильности остро встает вопрос о доверии вкладчиков к банковской системе, уменьшаются возможности и емкость межбанковского рынка кредитов, банки несут потери, связанные с невозвратом выданных кредитов.

В периоды острых кризисов Банк России, выполняя роль «кредитора последней инстанции», берет на себя основную нагрузку по обеспечению ликвидности банковского сектора, увеличивая объемы и сроки кредитования, расширяя список активов, принимаемых в обеспечение, вводя новые виды кредитов для коммерческих банков, расширяя возможности для рефинансирования существующей задолженности, что позволяет избежать острых негативных последствий для всей экономики страны.

Закрытые внешние рынки, отток клиентов и спрос на кредиты, в том числе для рефинансирования долга, существенно увеличили зависимость банковского сектора от государства. Основным источником фондирования банков в 2014 году стал Центральный банк РФ (табл. 1).

Согласно данным табл. 1, рост объемов кредитования Банком России банковского сектора наблюдается по всем видам предоставляемых кредитов. Но особенно значительным является увеличение выданных кредитов, обеспеченных активами или поручительствами. Показатель 12,1 трлн руб. в 2014 г. против 1,9 трлн руб. в 2013 г. и 2,4 трлн руб. в кризисном 2009 г. свидетельствует о повышении роли Банка России как гаранта стабильности развития банковского сектора, так как именно данная группа кредитов становится для банков источником рефинансирования средне- и долгосрочных иностранных займов в условиях санкционного давления.

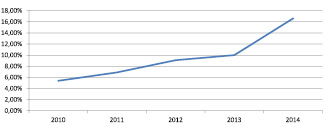

Увеличение объемов предоставленных Банком России кредитов коммерческим банкам отразилось на структуре пассивов банковской системы. Нехватку высоколиквидных ресурсов и роль Банка России в поддержании ликвидности подтверждают данные о динамике доли задолженности коммерческих банков перед Банком России (рисунок).

Таблица 1

Объемы предоставленных Банком России кредитов за 2007–2014 гг., млн руб.

|

Год |

Объем внутридневных кредитов |

Объем кредитов овернайт |

Объем ломбардных кредитов |

Объем кредитов, обеспеченных активами или поручительствами |

Объем кредитов, обеспеченных золотом |

Итого |

|

2007 |

13499628 |

13327 |

24155 |

32765 |

– |

13689823 |

|

2008 |

17324353 |

230236 |

212678 |

445526 |

– |

18212793 |

|

2009 |

22832688 |

311424 |

308849 |

2419365 |

– |

25872324 |

|

2010 |

28359580 |

229940 |

74993 |

334557 |

– |

28999069 |

|

2011 |

38189241 |

208961 |

112743 |

431311 |

19 |

38942274 |

|

2012 |

52673667 |

172284 |

211227 |

1520369 |

2150 |

54579697 |

|

2013 |

57773132 |

146483 |

224890 |

1904104 |

2113 |

60050722 |

|

2014 |

60742863 |

203873 |

113256 |

12144805 |

2807 |

73207605 |

Источник: [6].

Динамика средней доли задолженности Банку России в пассивах коммерческих банков, 2010–2014 гг. Источник: [6]

При этом Банк России предоставляет кредиты в основном крупнейшим банкам, поэтому данный график относится, прежде всего к этому сектору банковской системы.

Известно, что источником средств для банков, помимо основного фондирования, предоставляемого Банком России, являются депозиты Министерства финансов Российской Федерации и других государственных структур, но в значительно меньшем объеме.

С 2014 года российским банкам приходилось работать в неблагоприятной операционной среде: темпы роста экономики замедлялись, что привело к ослаблению способности заемщиков погашать свои долговые обязательства и к снижению темпов роста кредитных портфелей. Кроме того, для небольших банков повысились риски, связанные с фондированием, а волатильность на валютном рынке, сопровождающая тенденцией обесценивания национальной валюты, усиливала неопределенность в отношении деятельности для всех финансовых институтов, в том числе кредитных организаций, что вело к росту цен на активы, повышению инфляции и процентных ставок, снижению рентабельности капитала (табл. 2).

Таблица 2

Основные показатели российского банковского сектора за 2010–2014 гг.

|

Показатель |

01.01.11 |

01.01.12 |

01.01.13 |

01.01.14 |

01.01.15 |

|

Активы банковского сектора, млрд руб. |

33805 |

41628 |

49510 |

57423 |

77653 |

|

Кредитный портфель банковского сектора, млрд руб. |

22167 |

28737 |

33993 |

40535 |

52116 |

|

Корпоративные кредиты, млрд руб. |

14063 |

17715 |

19971 |

22499 |

29536 |

|

Розничные кредиты, млрд руб. |

4085 |

5551 |

7737 |

9957 |

11329 |

|

Вновь созданные резервы на потери по кредитам / кредиты (брутто), % |

1,11 |

0,43 |

0,65 |

1,73 |

2,1 |

|

Обязательства в иностранной валюте / совокупные обязательства, % |

22,7 |

21,5 |

20,9 |

21,1 |

20 |

|

Розничные депозиты, млрд руб. |

9818 |

11871 |

14251 |

16958 |

18552 |

|

Розничные кредиты / розничные депозиты, % |

41,61 |

46,76 |

54,29 |

58,72 |

61,06 |

|

Рентабельность капитала, % |

11,46 |

18,2 |

16,5 |

15 |

14 |

|

Чистая процентная маржа, % |

5,4 |

5,3 |

4,9 |

4,7 |

4,3 |

|

Операционные расходы / непроцентные доходы, % |

50,2 |

50,1 |

50,6 |

50 |

50 |

Данные, приведенные в табл. 2, свидетельствуют, что на начало 2015 года сохранялась тенденция устойчивого развития банковской системы последних лет по большинству показателей. Нельзя не отметить самый низкий за пять лет показатель доли обязательств в иностранной валюте в общей величине обязательств, который по итогам 2015 года по прогнозам будет еще ниже.

Прогнозируется замедление роста кредитных портфелей банков. Ограничение спроса на кредиты со стороны корпоративных заемщиков и некоторое снижение показателей в розничном сегменте обусловлено как мерами, направленными на снижение готовности банков выдавать необеспеченные потребительские кредиты, так и повышением стоимости заемных средств. Есть предположение, что к середине 2015 г. рост в сегменте розничного кредитования замедлится до 20–25 %.

Вместе с тем российский банковский сектор и особенно крупные универсальные банки, доминирующие на рынке, имеют хорошие возможности для противостояния этим неблагоприятным условиям. Уровень дисбалансов в российской банковской системе значительно ниже, чем во время банковского кризиса 2008–2009 гг., а регулирование банковской деятельности стало более жестким. К тому же рейтинги российских банков уже учитывают риски, присущие российской экономике, в частности высокий кредитный риск, цикличность и агрессивную практику кредитования [2].

Что касается прогнозов на средне- и долгосрочную перспективы, то они основаны на заявлениях экспертов, в частности директора департамента финансовой стабильности Банка России Сергея Моисеева, который заявил: «Российским банкам и компаниям в условиях санкций хватит валютной ликвидности на год-полтора», ссылаясь на проведенные недавно регулятором стресс-тесты банковского сектора [5].

Также по утверждению С. Моисеева, уже в среднесрочной перспективе банковский сектор будет испытывать трудности, а значит, ставится под сомнение его способность в должной степени финансировать экономику страны [5].

Анализируя данную ситуацию, необходимо отметить, что в современных условиях только лишь внутренними источниками банковский сектор не ограничится, придется искать деньги на азиатских рынках и рынках стран БРИКС (Brazil, Russia, India, China, SouthAfrica). Все это значительно ухудшит условия заимствования, произойдет увеличение ставок по кредитам и удорожание денег. К тому же налаживание новых контактов – процесс долгий и трудоемкий, российские банки не смогут своевременно получить необходимые суммы, а это в свою очередь приведет к падению темпов кредитования и отразится на устойчивости банковской системы.

Таким образом, можно сделать вывод, что в среднесрочной перспективе экономические санкции могут привести к ухудшению условий и объемов кредитования российских банков, а впоследствии, замедлению темпов роста экономики.

Согласно прогнозам ведущих экономистов, в долгосрочной перспективе последствия санкций будут еще более негативными. Дефицит ликвидности и фондирования в банковском секторе приведет к остановке экономического роста России или даже к спаду, также неизбежны банкротства и сворачивание бизнес-проектов. Неизбежным может стать снижение доверия инвесторов к российскому рынку, увеличение оттока капитала и, как следствие, падение рейтинга России. Однако стоит отметить, что уже в ближайшее время банки смогут выдавать синдицированные кредиты российским компаниям. Обычно это необходимо для очень крупных и дорогих проектов. Разрабатывается документ, который является первым в своем роде в России и устанавливает единые правила для синдицированных займов на внутреннем рынке. Прежде всего, это позволит банкам и самим компаниям реструктурировать свои кредиты, многие из которых ранее были получены в Европе или США [4].

Кроме того, новые разработанные стандарты и договоры должны позволить банкам получать финансирование в Банке России под залог синдицированных кредитов. При этом, если стандарты будут приняты большинством участников рынка, это дает толчок для роста кредитования небольшими локальными банками, которые могли бы присоединиться к подобным сделкам. Ранее на этом рынке доминировали международные кредиторы и российские государственные банки.

В целом подобный подход должен поддержать российский банковский сектор. Если же ситуация в корпоративном кредитовании заметно улучшится, может начаться улучшение условий по потребительским кредитам. Стоит отметить, что необходимое финансирование получат важные российские проекты, включая нефтегазовые, что означает снижение зависимости от иностранного рынка капитала. С другой стороны, полностью справиться с падением ликвидности из-за санкций мало вероятно, поэтому действия банков не отменяют необходимости прекращения режима санкций.

Исходя из вышеизложенных фактов, можно выделить следующие меры по нейтрализации и уменьшению негативных последствий санкционного давления на банковский сектор России. В первую очередь необходимо усилить требования регулятора к достаточности капитала и увеличению резервов банка. Во-вторых, ужесточить требования к получению банковской лицензии с целью недопуска на рынок недобросовестных собственников. В-третьих, использовать стресс-тестирования состояния банков с целью моделирования развития экономической ситуации на базе различных сценарных прогнозов и оценки возможных рисков, а также усилить роль Банка России в качестве «кредитора последней инстанции» для поддержания ликвидности банковской системы и предоставления кредитов для рефинансирования задолженности перед иностранными банками.

Немаловажную роль играет интенсификация выхода российских банков на азиатский межбанковский кредитный рынок для перекредитования внешних долгов, если до 2016 г. санкции не будут отменены или смягчены. Также необходимо создать условия для использования как одного из основных внутренних источников фондирования банковской прибыли; сформировать экономическую заинтересованность российских и иностранных инвесторов для вложения средств в банковский капитал.

Перечисленные выше меры ожидаемо находятся в зоне действия внутренних факторов, так как большинство прогнозов не рассматривают возможности в ближайшие 1–1,5 года смягчения санкционного давления, выход на новые иностранные рынки межбанковского кредитования ограничен сроками и стоимостью заимствования. Основной ресурс капитализации банковского сектора лежит внутри страны. При этом потенциал развития отечественной банковской системы в условиях временной изоляции достаточно высок, что позволяет ей избежать кризиса и попытаться стать опорой для всей экономики страны.

Рецензенты:

Белкин В.Г., д.э.н., профессор, советник директора Школы экономики и менеджмента, Дальневосточный федеральный университет, г. Владивосток;

Карастелев Б.Я., д.т.н., профессор, заведующий кафедры «Экономика и организация производства», Дальневосточный федеральный университет, г. Владивосток.