В современных условиях, ключевым фактором, ограничивающим экономический рост как государства, так и частных компаний, является насыщенность рынков сбыта. Технический и технологический прогресс позволяет организовать производство практически любой сложности и объемов, однако проблема рынков сбыта производит мощный сдерживающий эффект – это аксиома рынка. Решением данной проблемы занимается каждая компания в каждой конкретной сфере деятельности. Рынок ценных бумаг в данном случае выступает как один из механизмов, с помощью которого возможно частичное решение данной проблемы. Однако при использовании данного экономического института возникают негативные последствия, которые могут нанести ущерб экономике, поставив под сомнение все достигнутые результаты. В связи с чем возникает необходимость выработки оптимальной стратегии стимулирования спроса посредством финансового рынка, которая позволит наиболее сбалансированно развивать экономику, не перегружая ее «токсичными» [1] активами.

Чтобы понять, как работает рынок ценных бумаг, его важность и необходимость в современной экономике, необходимо рассмотреть этот вопрос в системе экономического устройства общества в целом, начиная от его потребностей, заканчивая его возможностями.

Современная мировая экономика и экономика России в частности вступила в стадию своего постиндустриального развития, что характеризуется значительной долей услуг [1], в том числе финансовых, в структуре валового национального продукта и всеобъемлющим развитием технологий и, как следствие, автоматизацией процесса производства. В свою очередь развитие коммуникационных технологий, рост международной торговли, развитие транснациональных корпораций привело к глобальной кооперации экономического процесса, или к глобализации мировой экономики.

В качестве основных характеристик современной постиндустриальной экономики можно выделить следующее.

1. Высокая степень автоматизации производственного процесса и тенденция к усилению специализации, что снижает общий уровень издержек на оплату труда, вследствие чего возрастает уровень технологической безработицы.

2. Усиление процессов финансовой глобализации. При этом финансы теперь рассматриваются как отдельная категория товаров, необходимых потребителям с целью сохранения и преумножения сбережений.

3. Высокий уровень организации финансовых рынков. Развитость и ликвидность финансовых рынков выступает основой для развития долгового рынка, используя инфраструктуру рынка ценных бумаг. Однако данная обстановка не всегда благоприятно сказывается на качестве активов, обращающихся на рынке, что приводит к появлению финансовых суррогатов.

4. Распространение на мировом уровне транснациональных корпораций. Это приводит к глобальной кооперации, в том числе финансовой. Ряд крупных международных корпораций находится вне национального законодательства любой страны, что значительно усложняет процедуры контроля.

5. Увеличение доли услуг в структуре валового национального продукта по отношению к промышленному производству товаров. Данная тенденция наблюдается преимущественно у развитых стран, ввиду того, что основными потребителями данных услуг являются страны развивающиеся.

Основа любой национальной политики государства в области экономики состоит из стремления к ускорению темпов экономического роста, выраженного в приращении валового национального продукта, то есть приращении совокупного объема всех произведенных и потребленных товаров, работ, услуг. Однако экономический рост не отражает рост уровня благосостояния всего общества, так как через повышенную норму прибыли капитал перераспределяется в пользу «предложения», а не «спроса». При недостаточном объеме спроса в экономике наступает рецессия – перепроизводство, выраженное превышением предложения над спросом. Во избежание кризиса перепроизводства необходимо стимулировать спрос на товары и услуги. Спрос возможно увеличить с помощью повышения уровня заработной платы или снижения стоимости производимых товаров и услуг, однако это негативно скажется на финансовом результате компаний. Следовательно, остается третий вариант – эмиссия новых долгов, кредитование потребителей. Данный вариант позволяет, не повышая издержек и не снижая доходов компании, стимулировать спрос на продукцию. Этот механизм стимулирования спроса функционирует не только на рынках реального сектора экономики. Финансовый сектор также прибегает к подобной практике, с помощью маржинального кредитования, которое позволяет повысить доходность инвестиций от вложения в ценные бумаги, одновременно повысив риски инвестирования и создав тем самым разрыв между рынком ценных бумаг и реальным сектором экономики. Размер этого разрыва прямо пропорционален величине стоимости необеспеченных активов на финансовом рынке, которая с каждым годом увеличивается.

Следует отметить, что подобная модель носит временный характер. Так как существует некоторый предельный уровень долговой нагрузки на общество, превышение данного уровня возможно, однако это приводит к повышению кредитных рисков. Следовательно, чем ближе экономика приближается к предельному уровню долговой нагрузки, тем меньший эффект будет оказывать дальнейшая эмиссия долгов, так как общество либо откажется принимать на себя эти долги, либо примет, но не сможет их обслуживать.

С каждым годом мировая экономика приближается к данному предельному уровню долговой нагрузки потребителей. В некоторых сферах данный уровень уже был достигнут. Например, рынок ипотечного кредитования США, с которого начался финансовый кризис 2008 года, если быть более точным активная фаза кризиса началась с банкротства банка Lehman Brothers [2]. Было выдано значительное количество ипотечных кредитов. Данные активы были подвержены процедуре секьюритизации. В результате на рынок были выпущены долговые оябзательства с низким качеством обеспечения CDO (Collateralized debt obligations – обеспеченные долговые обязательства) [3] обеспеченных ипотекой и CDS (credit default swap – производный финансовый инструмент, страхующий от дефолта по долгам). Спрос на данные активы стимулировался с помощью маржинального кредитования, в результате спрос на них возрос пропорционально кредитному плечу, которое предоставляют брокеры. Вслед за завышенным спросом выросла и цена. Это привело к образованию финансового «пузыря» больших размеров, который «лопнул», когда платежи по ипотечным кредитам (базовым активам CDO) значительно сократились.

Проанализировав данные события, можно сделать вывод о том, что в данном случае экономический рост, основанный на долговых обязательствах, бесконтрольно создаваемых в первую очередь банковским сектором, привел к катастрофическим последствиям. Неконтролируемая эмиссия ценных бумаг негативно сказывается на конъюнктуре финансовых рынков, а именно понижает качество активов и может приводить к созданию «токсичных активов», что снижает уровень доверия к финансовым институтам, не только эмитентам данных активов и брокеров, которые давали рекомендации эти активы покупать, но и рейтинговых агентств, которые также способствовали росту спроса на данные активы, присваивая им наивысший кредитный рейтинг [4].

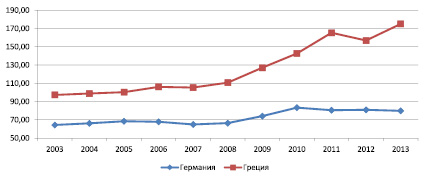

После вышеуказанных событий источником проблем стала Европа, а именно Греция, ввиду нерационального проведения долговой политики. При этом греческий долговой кризис имеет много общего с ипотечным кризисом в США. И в том, и в другом случае общество принимало на себя чрезмерно высокую долговую нагрузку, с которой впоследствии не смогло справиться. В данном случае к границе предельной долговой нагрузки приблизились уже не потребители, а целое государство. Правительство Греции накапливало долги значительно быстрее, чем этот процесс происходил в среднем по еврозоне. Для примера проведем сравнение с экономикой Германии (рисунок).

Сравнение величины госдолга Греции и Германии (в % к ВВП) [5, 6]

В конечном счете сумма государственного долга Греции и темпы его роста достигли таких значений, анализируя которые, инвесторы поставили под сомнение платежеспособность данной страны. Это привело к росту стоимости долгосрочных заимствований для государства, что в свою очередь еще сильнее усугубило положение Греции. Образовался замкнутый круг – для выхода из кризиса Греции нужны заемные средства, привлечение которых данный кризис только усугубляет. Следствием данной ситуации становится замедление темпов роста экономики из-за необходимости обслуживания долга, при снижении общего благосостояния граждан ввиду необходимости проведения мероприятий экономии.

Таким образом, становится ясно, что экономическая модель, катализатором роста которой, выступает неконтролируемая эмиссия долговых обязательств, является источником нестабильности и способствовала возникновению двух последних разрушительных кризисов. В краткосрочной перспективе подобная схема позволяет довольно быстро достигать высоких результатов, однако долгосрочное развитие экономики по данному пути может позволить себе только развитая страна с устойчивой экономикой при наличии постоянно растущего спроса на долги данного государства со стороны развивающихся стран. В настоящее время такой страной является США, однако в случае снижения спроса на казначейские обязательства экономика столкнётся с существенными трудностями, связанными с обслуживанием долга и возможностью привлечения инвестиций, вследствие чего может начаться рецессия. Необходимо оптимизировать использование долговых инструментов для стимулирования спроса. Данная задача достижима в рамках конкретного государства путем законодательного закрепления предельных значений государственного долга. Для финансовых институтов, в первую очередь банков, целесообразно применить плавающие нормы резервирования, варьирующиеся в зависимости от уровня риска, активов, входящих в портфель, а также от объема портфеля.

Однако решение данной проблемы на международном уровне, с учетом сложившейся конъюнктуры международных финансовых рынков практически невозможно, так как для некоторых развитых стран, мировых экономических лидеров, таких как США и Япония, ограничение возможности привлечения заемных ресурсов приведет к значительному замедлению темпов роста ВВП, что противоречит национальным интересам данных стран. Следовательно, подобная практика будет существовать на международном уровне до определенного момента. В данном случае предельным уровнем долговой нагрузки на экономику страны, скорее всего, является такое значение государственного долга, стоимость обслуживания которого будет равна или выше прироста ВВП страны в абсолютном выражении. В случае возникновения подобной ситуации развитие экономики страны будет практически полностью остановлено из-за необходимости обслуживания долга, что приведет к замедлению роста. Если своевременно не вмешаться и не сократить объемы текущих обязательств, то экономика в обозримом будущем впадет в рецессию. Наименее болезненным для экономики в данном случае будет решение ограничить максимально возможный уровень стоимости обслуживания государственного долга, в зависимости от объемов дохода бюджета. Также важно понимать необходимость плавного исправления ситуации, так как резкое сокращение бюджетных расходов может стать причиной политической нестабильности и, как следствие, стимулировать усугубление кризиса. Ограничение долговой нагрузки на страну подобным образом и жесткое соблюдение бюджетной дисциплины поможет избежать таких негативных явлений, как долговые кризисы. Исходя из этого, можно сделать вывод, что использование долговых инструментов в стимулировании экономического роста необходимо жестко контролировать. Эмиссия новых долгов – эффективный инструмент развития экономики, при злоупотреблении которым страдают как сами эмитенты долгов, так и их держатели.

Рецензенты:

Акперов И.Г., д.э.н., профессор, ректор, НОУ ВПО ИУБиП, г. Ростов-на-Дону;

Анесянц С.А., д.э.н., профессор кафедры «Финансы, бухгалтерский учет и налогообложение», НОУ ВПО ИУБиП, г. Ростов-на-Дону.

Работа поступила в редакцию 27.12.2014.

[1] Токсичные активы – активы, стоимость которых существенно завышена.