Проблема управления финансовыми рисками, возникающими в результате брокерско-дилерской деятельности, представляет особую важность в связи со стремительным развитием финансовых рынков. В зарубежной литературе этой проблеме уделено значительное внимание в трудах таких авторов, как Г. Марковиц, У. Шарп, Ф. Делбаен, С. Юрязев, Р.Т. Рокафеллар и др. [6]. В отечественной литературе проблематику управления финансовыми рисками инвестиционной деятельности рассматривали А. Лобанов, А. Чугунов, М. Чекулаев, А. Шапкин, И. Бланк и др. [4, 5].

В связи с тем, что риски брокера тесно связаны с рисками инвестора [2], особое внимание привлекает к себе проблема совместного управления финансовыми данными рисками, которая к настоящему моменту не получила широкого обсуждения. Конечная цель брокера состоит в максимизации прибыли от финансовой и инвестиционной деятельности, в которой главную роль играют инвесторы, желающие постоянно увеличивать свой доход. В результате зачастую инвесторы принимают рискованные решения и терпят убытки. Для брокера потери инвестора могут приводить к потере будущих доходов (комиссионных от сделок). Поэтому задача брокера – удержать инвестора от повышенных рисков и способствовать успешной долгосрочной работе инвестора.

В настоящее время на российском рынке существует ряд методик управления финансовыми рисками брокера, которые заимствованы из банковской сферы и не могут быть в полной мере адаптированы к особенностям деятельности брокерских компаний. При этом методики управления рисками инвестора практически отсутствуют. В этой связи в России наблюдается значительное отставание в отрасли управления финансовыми рисками от существующей мировой практики. Это обосновывает необходимость разработки локальных продуктов поддержки принятия решений для специфических задач брокерской деятельности.

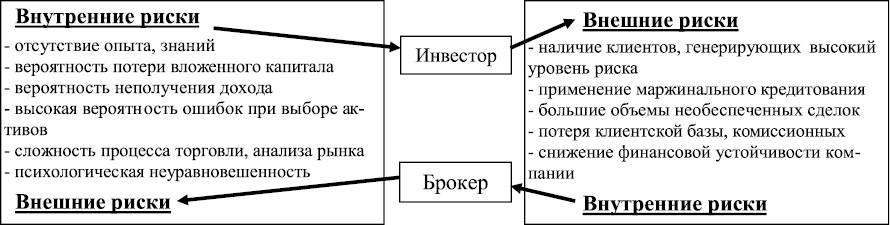

Совместный подход к управлению рисками брокера и инвестора заключается в том, что риски, которые генерирует инвестор, являются внешними рисками для брокера, а внутренние риски брокера – внешними для инвестора (рис. 1). При управлении внутренними рисками, чтобы избежать потерь брокер часто прибегает к вводу ограничений для инвестора, что негативно сказывается на финансовых результатах инвестора. Снижение доходов инвестора в конечном итоге снижает прибыль брокерской компании. Таким образом, если найти синергетический подход к совместному управлению брокерскими и инвесторскими финансовыми рисками, а также рассмотреть возможность управления капиталом брокера, это приведет к повышению финансовой устойчивости брокерской компании в целом.

Рис. 1. Пересечение внутренних и внешних рисков брокера и инвестора

На основании теоретической базы нами разработана система поддержки принятия решений «FinRiskManager» для управления ключевыми финансовыми рисками брокера и инвестора, которая учитывает потребности брокерской компании, а также любого инвестора на финансовых рынках. Она дает возможность оценить вероятность убытков и рассчитать необходимый инвестиционный портфель, который будет оптимальным с точки зрения финансового риска.

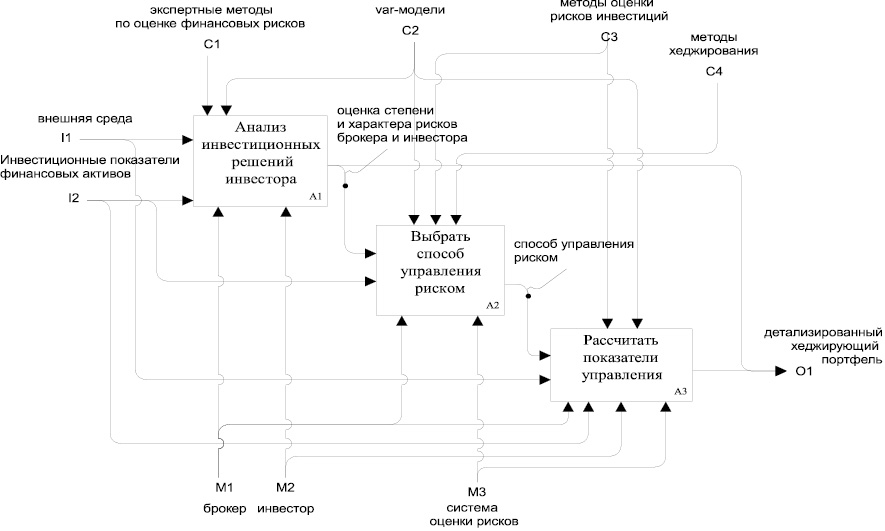

Методика управления финансовыми рисками брокера представлена с использованием нотации IDEF0 и формализована в виде проектного цикла (рис. 2). При применении методики для брокерских компаний осуществляется анализ макроэкономической ситуации и динамики активов [3], используемых как брокером, так и его инвесторами для инвестиций, определяются меры риска изменения активов. На основании полученных значений определяются оптимальные соотношения активов в портфелях, рассчитывается возможная доходность портфеля на будущий период, их волатильность. Оценивается динамика эквити инвесторов (величина, отражающая состояние совокупной инвестиционной позиции инвестора, с учетом текущих операций) и совокупного портфеля, что дает возможность понять перспективы изменения финансовой устойчивости брокера. В целях оптимизации управления финансовыми рисками с помощью модуля расчета опционных портфелей брокер рассчитывает оптимальную комбинацию из опционов и первичных активов, которая направлена на сокращение ожидаемых убытков, или получение дополнительной прибыли.

Решение указанных задач важно для брокера, поскольку повышение собственной финансовой устойчивости позволит предложить более выгодные условия своим инвесторам. В свою очередь инвестор также может применять данную методику для управления внутренними финансовыми рисками. Применение опционного хеджирования будет способствовать повышению эффективности торговой деятельности инвестора.

Рис. 2. Процесс оценки рисков инвестирования в системе поддержки принятия решений «FinRiskManager»

Суть методики монетизации рисков инвестора заключается в том, чтобы путем предоставления максимального набора услуг и сервисов стремиться к сокращению рисков инвесторов, тем самым увеличивая доходность брокерской компании. Кроме того, цель монетизации рисков инвестора может быть достигнута путем страхования сделок инвесторов. Ввиду тесной связи деятельности брокера и инвестора в процессе управления финансовыми рисками одного субъекта корректируются риски другого. Так, при управлении рисками инвестора брокер формирует хеджирующие опционные стратегии, которые позволяют брокеру защитить свой капитал от убытков. В лучшем случае брокер также может получить прибыль. В то же время брокер может предлагать альтернативные подходы к торговле своим инвесторам при высоком риске эквити инвестора для капитала. Инвестор, применяя данную систему поддержки принятия решений, легко может определить, стоит ли приобретать тот или иной актив, а также рассчитывать стоимости портфелей в случае рыночных изменений.

Данный подход целесообразно реализовать в виде совокупной системы рисков инвестиционной деятельности и применить системный подход к управлению финансовыми рисками брокера и инвестора в дальнейших исследованиях.

Стоит отметить, что хеджирование финансовых рисков не является четко формализованной процедурой и во многом зависит от уровня профессионализма риск-менеджеров. Выбор хеджирующего портфеля может быть различным и требует учета качественных и количественных факторов. Оптимальность выбора необходимой хеджирующей комбинации определяется на основе показателя совокупной доходности хеджирующего портфеля.

Применение описанного подхода рассмотрим на примере работы брокерской компании с таким активом, как контракт на сырую нефть марки Brent. Для расчетов использованы данные о финансовых показателях и биржевых котировках на фьючерсные контракты от ООО «ФорексКлуб» и данные о котировках и финансовых показателях опционных контрактов от ОАО «Московская Биржа».

По состоянию на 1 октября 2014 г. общий объем сделок по контракту на сырую нефть марки Brent составил 1433 тыс. долл., где общая сумма маржинального кредитования – 358250 долл., совокупная брокерская комиссия с указанного объема составила 234000 долл. Индикатор настроений рынка 1 октября 2014 г. равен 38 % и означает, что преобладают сделки на продажу нефти и данная тенденция склонна к продолжению.

Чтобы анализировать уровень риска, воспользуемся расчетом показателя Var методом Монте-Карло. Показатель Var (value at risk) – показатель рисковой стоимости, который рассчитывает с определенной долей вероятности значение уровня потерь в течение заданного промежутка времени. Метод Монте-Карло основан на моделировании случайных процессов с заданными характеристиками, где изменение цен активов генерируется псевдослучайным образом в соответствии с заданными параметрами распределения и отличается высокой точностью расчетов. В расчет включено 450 торговых дней, что позволяет достичь высокой точности в определении значений Var. Расчет на ближайшие четыре дня представлен в табл. 1.

Таблица 1

Расчет Var методом Монте-Карло

|

Дата |

Дневное значение Var, метод Монте-Карло |

Фактическое изменение цены по отношению к предыдущему дню |

Превышение факта над Var |

|

2014.10.02 |

–1,55094 |

–0,35 |

– |

|

2014.10.03 |

–1,54269 |

–1,61 |

0,07 |

|

2014.10.06 |

–1,52339 |

1,27 |

– |

|

2014.10.07 |

–1,54514 |

–1,21 |

– |

Анализ тенденции изменения цены на нефть показывает, что основной тренд направлен на дальнейшее понижение цены, что подтверждается данными в табл. 1. Когда фактическое значение цены опускается ниже уровня Var, в данном случае формируются условия для получения дополнительной прибыли. Следовательно, для оптимизации инвестиционной деятельности брокеру рекомендуется устанавливать ордера, ограничивающие убытки на уровнях Var.

На основании данных индикатора настроения рынка объем сделок на продажу составляет – 888460 долл., на покупку – 544540 долл. Учитывая нисходящий тренд по нефти, брокеру необходимо обеспечить дополнительную прибыль, которая должна быть выплачена по прибыльным операциям инвесторов. При этом брокер должен обеспечить защиту маржинальных займов в случае получения инвесторами убытков. Таким образом, на 2 октября 2014 г. брокеру необходимо сформировать обеспечение выплаты прибыли и покрытия возможных убытков как минимум в размере расчетного Var, которые составляют 14630 долл. и 8967 долл. соответственно.

В настоящее время хеджирование сделок инвесторов осуществляется путем простого перекрытия позиций у контрагентов брокера, что предполагает формирование аналогичных по размеру инвестиций, требует существенного отвлечения финансовых ресурсов и предполагает высокие риски. В связи с этим на основании полученных результатов предлагается применять хеджирование потенциально прибыльных сделок инвесторов, а также уровень маржи потенциально убыточных инвестиций с помощью опционных контрактов. Рассмотрим и сравним два способа управления финансовым риском брокера:

1. Хеджирование путем простого перекрытия позиций инвесторов.

2. Хеджирование потенциальной прибыли, или убытка опционными контрактами.

Для иллюстрации применения описанной методики рассмотрим один торговый день – 1 октября 2014 г. и осуществим прогнозирование результатов на 2 октября 2014 г. Анализ финансовых показателей брокера при применении метода простого перекрытия позиций инвесторов приведен в табл. 2. Необходимые расчеты и поиск оптимальной комбинации из опционов производятся с помощью модуля «Расчет рисков портфеля» в системе поддержки принятия решений «FinRiskManager».

Согласно данным табл. 2 сумма затрат на простое хеджирование велика и не обеспечивает полную защиту от рисков, поскольку в случае, если цена актива повысится, и инвесторы, и брокер понесут убытки. Более того, такой подход требует от брокера существенного отвлечения финансовых ресурсов, что оказывает негативное влияние на его финансовую устойчивость.

Сравним полученный результат с расчетом хеджирования потенциальной прибыли или убытка с помощью опционных контрактов [1]. Согласно спецификации опционов на сырую нефть марки Brent один опцион содержит 10 баррелей. С помощью расчетов по модели Блэка – Шоулза справедливая стоимость месячного опциона ПУТ с ценой исполнения 92 составляет – 7,7 долл., а месячного опциона КОЛЛ с ценой исполнения 96 – 9,1 долл. Сравнительный анализ результатов приведен в табл. 3.

Таблица 2

Анализ применения простого перекрытия позиций инвесторов

|

Цена актива в текущий торговый день 94,13 долл. |

|

|

Прогнозное значение уровня риска на следующий торговый день – 1,55 долл., что соответствует порогу значения прибыли 14505 долл. или убытка в размере маржинального займа 2241 долл. |

|

|

Расчет результатов хеджирования с помощью перекрытия позиций инвесторов |

|

|

Сумма потенциального убытка по сделкам на продажу |

94,13 + 1,55 = 95,68∙9440 баррелей = = 903219 – 888460 = –14759 долл. |

|

Сумма потенциальной прибыли сделок на продажу |

94,13 – 1,55 = 92,58∙9440 баррелей = = 873955 – 888460 = + 14505 долл. |

|

Сумма затрат на простое перекрытие сделок в сторону потенциальной прибыли, т.е. на продажу |

888460 + спред 125080 = 1013540 долл. |

|

Сумма затрат на простое перекрытие сделок в сторону потенциального убытка в части маржинального займа |

Размер маржинального займа – 222115 долл. 222115 + спред 31096 = 253211 долл. |

|

Итоговая сумма инвестиций для перекрытия позиций: Итоговая сумма спреда по сделкам: |

888460 + 222115 = 1110575 долл. 125080 + 31096 = 156176 долл. |

Таблица 3

Анализ хеджирования с помощью опционных комбинаций

|

Цена актива в текущий торговый день 94,13 долл. |

||

|

Прогнозное значение уровня риска на следующий торговый день – 1,55 долл., что соответствует порогу значения прибыли 14505 долл. или убытка в размере маржинального займа 2241 долл. |

||

|

Расчет результатов хеджирования с помощью опционных контрактов: |

потенциальной прибыли |

возможного убытка |

|

Расчетная комбинация из опционных контрактов, обеспечивающая покрытие затрат |

Покупка 2832 1-мес. опционов ПУТ с ценой исполнения 92 долл. + продажа 1700 1-мес. опционов КОЛЛ с ценой исполнения 96 долл. |

Покупка 700 1-мес. опционов ПУТ с ценой исполнения 92 долл. + продажа 600 1-мес. опционов КОЛЛ с ценой исполнения 96 долл. |

|

Сумма затрат на реализацию опционной комбинации (опционная премия) |

21806 – 15470 = 6336 долл. |

628 долл. |

|

Сумма потенциального убытка по сделкам при росте цены актива на один доллар на следующий день |

–13706 долл. |

–4120 долл. |

|

Сумма потенциальной прибыли по сделкам при снижении цены актива на один доллар на следующий день |

+14629 долл. |

+4049 долл. |

|

При необходимости застраховаться от направления изменения цены актива, дополнительные затраты составят |

–14043 – 473 + 134 = –14382 баррелей∙94,13 = 1353778 долл. |

–4060 – 134 + 38 = 4155 баррелей∙94,13 = 391110 долл. |

Из табл. 3 следует, что уровень затрат на реализацию опционных комбинаций гораздо ниже по сравнению с реализацией простого хеджирования. В реализации данного подхода есть ряд недостатков. В случае роста цены расчетный размер убытка при изменении цены на один доллар составит 13706 долл. Поэтому необходимо реализовывать более сложные комбинации, которые приводят к увеличению суммы затрат. В некоторых случаях может быть осуществлена реализация актива, заложенного в опцион, что также приводит к совокупному увеличению затрат по сделкам. Кроме того, при планировании опционных комбинаций возможны случаи, когда брокер не сможет вовремя закрыть открытые сделки по опционным контрактам, что также может увеличить затраты на управления рисками инвестирования.

Рассмотрим расчет хеджирования потенциальных убытков с помощью опционных комбинаций (табл. 3). Так как индикатор настроений рынка показывает, что 38 % инвесторов имеют открытые инвестиционные позиции на покупку, учитывая общую фундаментальную динамику к снижению цены на нефть, высока вероятность получения убытка данной группой инвесторов. В сложившейся ситуации брокер может воспользоваться возможностями управления рисками инвестора и либо извлечь дополнительную прибыль из движения цены, либо хеджировать сумму, которая направлена на маржинальное кредитование инвесторов в размере 136135 долл., приходящемся на совокупный объем сделок на покупку нефти.

Применение опционных комбинаций требует постоянного мониторинга открытых позиций и корректировки опционных портфелей, что будет способствовать совокупному снижению затрат по управлению рисками инвестирования и позволит увеличить доход брокера. Также необходимо уточнять расчеты с учетом изменения волатильности финансовых активов и срока инвестирования. По сравнению с простым перекрытием инвестиций у внешних контрагентов брокера где необходимо вложить 1266751 долл., затраты на проведение сделок с помощью опционных стратегий, сумма залога для совершения сделки ниже, так же, как и риск потери инвестиций. Применяя данный подход, брокер реализует концепцию непрерывного регулирования инвестиционных рисков и снижает совокупное влияние действий инвесторов на результативность собственной деятельности. На основе данной системы поддержки принятия решения брокер способен предложить применение методов опционного хеджирования своим инвесторам путем встраивания модуля принятия решений в торговую систему инвестора. Инвестор получит возможность самостоятельно определять хеджирующие комбинации и оптимизировать управление капиталом. Также для целей реализации совместного управления рисками брокера и инвестора необходимо проводить непрерывную оценку мер риска не только инвестиционных активов, но собственной статистики инвестиций.

Рецензенты:Буймов А.Г., д.т.н., профессор, зав. кафедрой экономики, ГОУ ВПО «Томский государственный университет систем управления и радиоэлектроники», г. Томск;

Боярко Г.Ю., д.э.н., профессор кафедры экономики природных ресурсов Института природных ресурсов, Томский политехнический университет, г. Томск.

Работа поступила в редакцию 18.11.2014.