Банковская деятельность по своей сути является очень рискованной. В России, как впрочем, и в других странах, особую остроту имеет проблема распознавания, оценки и регулирования банковских рисков.

Банк должен привлечь денежные средства, затем разместить их, вовремя получить их обратно и обеспечить положительную процентную маржу. Кроме этого, требования и обязательства могут быть в разных валютах, то есть занимать банк может в дешевых долларах США, а размещать в дорогих российских рублях, что значительно повышает валютные, кредитные риски, а также может неблагоприятно сказаться на ликвидности банка, но и положительное влияние может оказать на прибыльность операций. Также в зависимости от рыночной конъюнктуры, банк может фондировать короткими по сроку пассивами длинные по сроку активы, что повышает рентабельность, но ведет к разбалансированности ликвидности. Эти примеры, с одной стороны, наглядно демонстрируют вариативность стратегий и наборов инструментов, которыми может оперировать банк для повышения уровня рентабельности своей деятельности в условиях высококонкурентной экономической среды. С другой стороны, подобные решения значительно повышают степень риска, которому подвергается банк. Соответственно, управление рисками, то есть доведение их воздействия до возможности приемлемости их банком, а соответственно управляемости и контролируемости – это ключевая задача банковского менеджмента, в свою очередь, кредитная организация – это субъект управления банковскими рисками.

Теоретически любой риск может быть локализован до возможности его принятия банком. Другой вопрос, насколько это будет дорого стоить банку и как повлияет на его ликвидность с точки зрения отвлечения ресурсов.

Список банковских рисков является открытым; по мере развития банковской деятельности возникают новые, ранее неизвестные обстоятельства, совокупность которых могут характеризовать банковские риски нового типа - нетипичные виды риска или аномалии риска.

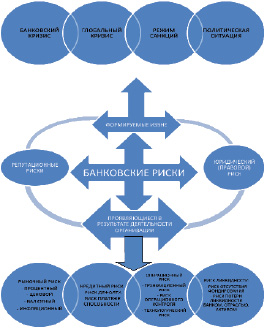

Авторское видение актуальных рисков банковской деятельности на текущем этапе развития экономики представлено на рис. 1.

Рис. 1. Основной пул банковских рисков в российской экономике

Несмотря на наличие различных классификаций, причин и форм проявления рисков, факторов, на них влияющих, абсолютно все риски между собой так или иначе связаны.

Критериев, позволяющих классифицировать риски однозначно, до сих пор наукой не определено, это связано с особенностями деятельности каждого хозяйствующего субъекта, различных причин и проявлений каждого вида риска. Выше мы выделили общие группы, с которыми сталкивается практически любой банк в рамках своей деятельности.

Банковская деятельность относится к категории экономической деятельности, где, безусловно, присутствует риск во взаимоотношениях между субъектами. Более того, именно в банковской деятельности категорию риск можно рассматривать с позиции инструмента извлечения прибыли. Вместе с тем это не означает, что риск свойственен только банковской деятельности.

Банковский риск – это не неотъемлемо присущее банку свойство, не столько неизбежность отрицательного хода событий, сколько деятельность, которая может привести к достижению отрицательного результата. При всей важности банковских рисков толкование их сущности до сих пор оказывается дискуссионным. В целом их сущность подменяется причиной их возникновения, то есть все сводится к различного рода обстоятельствам, которые приводят к потерям. Характеристика риска как риска контрагента – другое распространенное суждение его сущности. К этому мнению склоняется и Международный комитет (Базельский комитет [1]) по банковскому регулированию и надзору. При характеристике достаточности капитала кредитный риск рассматривается им как «риск неисполнения обязательств контрагентом» – риск контрагента.

Официальная точка зрения Банка России с учетом зарубежного опыта в определенной степени повторяет предшествующие характеристики. Тот же кредитный риск рассматривается через призму возникновения у кредитной организации убытков вследствие неисполнения должником своих финансовых обязательств перед банком.

Нам представляется, что банковский риск – это, прежде всего, особый инструмент деятельности, свойственный исключительно банку.

Риск – это не сама неопределенность, а функционирование экономических субъектов в условиях неопределенности [2]. Специфика банковского капитала, как известно, состоит в том, что он, являясь по природе обособившейся частью промышленного капитала, представляет собой преимущественно заемный капитал, привлеченный на временной основе. Возвращение банковского капитала, например, при кредитовании достигается как за счет завершения круговращения средств в хозяйстве заемщика, так и на стадии передачи высвободившихся средств из хозяйства ссудополучателя к банку-кредитору. С одной стороны, банк рискует вместе с клиентом, с другой – как самостоятельный субъект, передавая не принадлежащие ему на правах собственности ресурсы во временное пользование. Получается, что риск, который банки берут на себя, практически удваивается.

Банк связан с деньгами, его продукты носят денежный характер. По своей сути он является общественным денежно-кредитным институтом, регулирующим платежный оборот в наличной и безналичной формах. Это означает, что в банковской деятельности, как рисковой, особое значение приобретает соблюдение субъектами экономических отношений стоимостных пропорций, отношений спроса и предложения. Банковский риск – это не предположение о вероятности отрицательного события, его опасности, а деятельность экономического субъекта с определенным инструментарием, позволяющим воздействовать ни риск с целью его минимизации, для дальнейшей возможности его принятия и извлечения выгоды, как правило выраженной в денежной форме.

Уверенность банка в успехе базируется при этом не только на наличии у субъекта соответствующих материальных, денежных, профессиональных и интеллектуальных предпосылок. Риск приемлемым считается тогда, когда деятельность банка, обладающего соответствующими предпосылками, приносит высокие результаты, превышающие затраты на их достижение. Риск – это деятельность, рассчитанная на успех, при наличии неопределенности требующая от экономического субъекта умения и знания, как преодолевать негативные события, локализовать и диверсифицировать влияние риска.

Диверсификация представляет собой процесс распределения капитала (инвестиций) между различными объектами, направлениями, отраслями и рынками вложений, которые непосредственно не связаны между собой. Она является наиболее обоснованным и относительно менее затратным способом снижения степени риска. Используется для нейтрализации негативных последствий различных видов рисков.[2]

Она позволяет минимизировать концентрацию отдельных видов рисков. Принцип действия диверсификации основан на разделении рисков, чтобы препятствовать их аккумуляции по одному направлению капиталовложений.

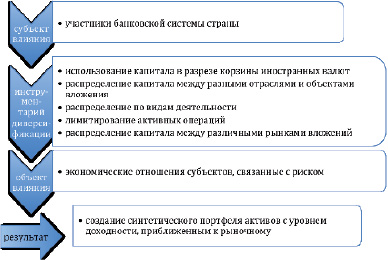

Представим схему осуществления процесса диверсификации рисков банковской деятельности на рис. 2.

Диверсификация направлений финансовой деятельности предусматривает использование альтернативных возможностей получения дохода от различных финансовых операций – краткосрочных финансовых вложений, формирования кредитного портфеля, осуществления реального инвестирования, формирования портфеля долгосрочных финансовых вложений. Тем самым степень риска получения убытка снижается и распределяется между всеми видами деятельности и портфелями активов.

Диверсификация валютного портфеля предусматривает выбор для проведения внешнеэкономических операций нескольких видов валют (обеспечивается снижение потерь по валютному риску хозяйствующего субъекта).

Диверсификация кредитного портфеля предусматривает разнообразие отраслей и объектов вложения и направлена на уменьшение степени кредитного риска. Обычно диверсификация кредитного портфеля осуществляется совместно с лимитированием кредитных операций путём установления дифференцированных кредитных лимитов. Диверсификация портфеля ценных бумаг используется по аналогии с диверсификацией кредитного портфеля и позволяет снижать риск портфеля, не уменьшая при этом уровень его доходности.

Диверсификация реального инвестирования предусматривает включение в программу инвестирования различных инвестиционных проектов с альтернативной отраслевой и региональной направленностью, что позволяет снизить общий инвестиционный риск программы.

Рис. 2. Схема диверсификации банковских рисков

Диверсификация рисков позволяет избавиться от так называемых специфических рисков, свойственных отдельному эмитенту, отдельному рынку, отдельной отрасли, отдельному инструменту и т.д. От рисков, присущих рынку в целом, диверсификация избавить не может в принципе. Тот риск, который остается после устранения специфических рисков, называется рыночным. Хорошо диверсифицированный портфель активов на развитом рынке имеет риск, близкий к рыночному (большей диверсификации, чем у рынка в целом, добиться нельзя), при этом доходность его близка к доходности рыночного индекса.

Как показали исследования, 70–80 % специфических рисков устраняется уже в портфеле, состоящем из 7–10 разных активов (акций); 90 % – в портфеле, состоящем из 12–18 видов активов (акций) [6].

Любое снижение риска ограничивает доходность портфеля доходностью рыночного индекса. Если инвестор желает получить доходность больше, чем у индекса, он должен быть способным принимать на себя дополнительный риск, грамотное управление которым обеспечит премию к рыночной доходности. Поэтому снижение риска за счет диверсификации более подходит банкам как инвесторам, придерживающимся пассивной стратегии инвестирования, то есть нахождение актива (например, облигации) в портфеле до момента его погашения. Кроме того, у банка всегда есть возможность получить дополнительное фондирование под данный актив, что способствует комплексному, системному подходу к управлению рисками. Для тех, кто управляет инвестициями активно, диверсификация целесообразна в тех случаях, когда трудно оценить разницу в отношении риск/доходность для разных секторов, компаний, активов. При этом диверсификация внутри сектора все еще приведет к значительному снижению риска – не устраняется лишь риск, присущий сектору в целом.

В качестве «недостатка» диверсификации рисков можно рассматривать рассредоточение капитала. Работа с несколькими инструментами влечет рост издержек. При малом размере капитала это может существенно повлиять на прибыль. Поэтому целесообразность диверсификации возрастает с ростом размера капитала и планируемого срока инвестиций, и снижается при активном управлении.

Таким образом, хорошо диверсифицированный портфель активов позволит значительно снизить и усреднить базисные риски банковской деятельности при обеспечении рентабельности бизнеса на уровне рыночной. На этом процесс управления рисками не заканчивается. Рыночной доходности для покрытия всех расходов банка может не хватить, поэтому зачастую, банк вынужден будет принимать на себя более высокие риски для получения премии к рыночной доходности. Эти риски также нужно контролировать и обеспечить их приемлемость для банка. Для этих целей можно использовать страхование риска, секьюритизацию имеющихся активов (например, портфель ипотечных кредитов), что также позволить обеспечить дополнительное фондирование для банка за счет выпуска обязательств с ипотечным покрытием, использование инструментов срочного рынка для нивелирования валютного и кредитного рисков (операции с валютными форвардными контрактами позволят избежать убытков от колебаний цен валютных пар, операции с кредитными дефолтными свопами на имеющиеся в портфеле активы снизят риск дефолта эмитента, чьи обязательства приобрел банк).

Рецензенты:

Домников А.Ю., д.э.н., профессор кафедры банковского и инвестиционного менеджмента Института «Высшая школа экономики и менеджмента» ФГАОУ ВПО Уральского федерального университета имени первого Президента России Б.Н. Ельцина, г. Екатеринбург;

Юзвович Л.И., д.э.н., профессор кафедры страхования, начальник отдела организации учебной работы Института «Высшая школа экономики и менеджмента» ФГАОУ ВПО Уральского федерального университета имени первого Президента России Б.Н. Ельцина, г. Екатеринбург.

Работа поступила в редакцию 14.08.2014.

[1] Заседания Комитета проходят обычно в Банке международных расчетов в Базеле (Швейцария), где находится его постоянный секретариат [3].

[2] Проблеме осуществления диверсификации рисков банковской деятельности в последнее время посвящено значительное количество научных работ, в частности, таких авторов как Л.Н. Красавина, В.А. Поздышев, Н.Н. Куницына, Ю.Н. Буланов и др.