Национальные и региональные экономические кризисы показывают, что попытки регулирования современной экономики, основанные на подходах общепризнанной экономической теории, практически уже нежизнеспособны. В настоящее время требуется опора на принципиально новые междисциплинарные подходы. Под общепризнанной экономической теорией в данном случае понимаются все экономические теории (классическая, кейнсианская, институциональная и т.п.), которые идеальным положением экономической системы считают точку равновесия этой системы и как можно более длительное нахождение системы в этой точке.

Целью данной работы является обоснование того, что наилучшим состоянием современной самоорганизующейся экономической системы являются постоянные колебания (флуктуации) её параметров вокруг точки равновесия, периодическое прохождение системой этой точки, но ни в коем случае не длительная задержка в этом положении равновесия. При этом данные колебания системы можно рассматривать как процесс прохождения системы через ряд контролируемых рисков.

Риски в самоорганизующейся экономической системе отождествляются с внутренними флуктуациями, которые выводят систему из равновесия. Размах этого выведения определяет величину их оценки, а восстановление равновесия – метод воздействия.

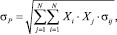

В отличие от бытового понимания риска, которое считает риск вероятностью наступления какого-либо нежелательного события в будущем, экономическая наука определяет риск как вероятность любого будущего отклонения заданного параметра от среднего или заранее определенного значения. Пожалуй, в наиболее четкой форме подобное определение риска прослеживается в известной теории портфельного инвестирования Г. Марковитца [5]. В данной теории совокупный риск портфеля σp определяется через матрицу ковариаций σij:

(1)

(1)

где N – количество активов в портфеле; Х – доля соответствующего актива.

В свою очередь, ковариация задается через отклонения σi и σj доходностей самих активов от их ожидаемого значения и коэффициент корреляции ρij между значениями доходностей этих активов:

σij = ρij·σi·σj (2)То есть риск – это именно отклонение заданного параметра (в теории Марковитца – доходности) от ожидаемого значения. Таким образом, можно сказать, что риск – это колебание параметров (характеристик) экономической системы. Но, с точки зрения теории самоорганизующихся систем [2], колебания являются необходимым фактором жизни любой открытой самоорганизующейся системы, без колебаний такие системы прекращают свое существование. Самоорганизующиеся системы в периоды своих колебаний проходят через точку равновесия, но никогда не задерживаются в ней. Если в системе прекратятся колебания, она перестанет существовать, поэтому нахождение системы в точке равновесия длительное время не только не является целью самоорганизующейся системы, оно ей противопоказано, если только не ставится цель разрушить систему.

Общепринятая экономическая теория рассматривает отклонение экономической системы от положения равновесия как некую досадную помеху, которую необходимо устранить с тем, чтобы система оказалась и оставалась в положении равновесия. Основными способами управления риском здесь являются:

- игнорирование риска;

- избегание риска;

- принятие риска;

- провоцирование риска;

- исключение риска;

- снижение риска;

- страхование риска.

На практике чаще всего для управления рисками используется страхование, при котором экономический агент, например, предприятие, перекладывает риск на лицо, согласное его принять. Чаще всего в этой роли выступают страховые компании в случае прямого страхования, или биржевые спекулянты в случае финансового страхования (хеджирования). Но для самоорганизующейся системы страхование рисков отнюдь не является наиболее приемлемым способом управления рисками, так как оно уменьшает скорость и амплитуду развития системы и увеличивает энергетические (денежные) затраты предприятия. Причём это относится как к прямому, так и финансовому страхованию. Вывод напрашивается несколько парадоксальный – страхование выгодно только проблемным предприятиям, нормальное функционирование которых временно затруднено, но может восстановиться при поддержке страхования. Страхование – это костыль, который необходим больному и совершенно не нужен, а то и вреден здоровому предприятию. Разумеется, умирающим предприятиям (банкротам) костыль уже не нужен.

Провоцирование риска вполне годится в экстремальных случаях, например, при открытии нового предприятия, реорганизации уже существующего, запуске нового, неизвестного на рынке продукта, а также для определённых видов деятельности (венчурное финансирование, творческие отрасли – шоу-бизнес, издательская деятельность и т.п.), но не годится в качестве повседневной практики для обычного среднестатистического предприятия. В обычных условиях нормально функционирующая самоорганизующаяся экономическая система должна одновременно использовать два способа управления рисками – принятие риска и снижение/увеличение риска до определённого уровня.

Самоорганизующаяся система является открытой и для своего нормального устойчивого развития должна обмениваться веществом (товарами, услугами и др.) и энергией (денежными потоками) с окружающей средой, ей необходимы поступления извне, а также отвод переработанных продуктов наружу. Вдох и выдох необходим любой системе, соответственно приток и отток денежных средств, договоров и заказов, трудовых ресурсов, колебания объёма сбыта и т.д. – это нормально для развития предприятия, только необходимо всего лишь определить период и/или амплитуду выбранных колебаний. Предприятие не должно избегать колебаний определённых параметров своей деятельности, оно должно научиться устанавливать наиболее оптимальный цикл колебаний, научиться просчитывать эти колебания и включать их в планирование своей деятельности. Нельзя избегать риска или исключать его, необходимо установить приемлемый уровень риска, и научиться управлять им, причём не только снижать, если колебания приобрели слишком большой размах, но и повышать уровень риска, если колебания слишком ослабли.

Предприятие в процессе планирования своей текущей деятельности должно учитывать соответствующую фазу цикла той или иной характеристики, то есть должно учитывать риск как необходимый фактор устойчивого развития экономической системы. Тогда понятие устойчивости деятельности и развития экономической системы также изменит свой смысл.

Под устойчивостью в этом случае не следует понимать длительное нахождение системы в некоторой точке равновесия – что можно описать как неизменность показателей деятельности в течение достаточно длительного времени. Напротив, такая ситуация будет неблагоприятной для самоорганизующейся системы, так как приводит к замедлению ее деятельности и разрушению. Под устойчивостью самоорганизующейся системы следует понимать относительно равномерные колебания параметров этой системы хотя бы по времени и по амплитуде.

Из теории самоорганизации известно также [2], что система накапливает некоторые качественные изменения на определённых временных промежутках (эволюция системы) и при достижении определённой «критической» массы накопленных изменений скачкообразно переходит в качественно иное состояние вблизи точки бифуркации (революционные изменения системы). При этом система может выбрать устойчивую ветвь развития и тогда она продолжит эволюцию на качественно новом уровне, но может выбрать и неустойчивую ветвь, в результате чего системе придётся пережить кризис, который может привести к коллапсу или к реорганизации старой системы, но не к возврату в прежнее состояние (необратимость революционных изменений).

Подталкивание системы к определённому выбору может достигаться за счёт манипулирования амплитудой и периодом колебаний. Если основной целью на заданном временном интервале является эволюция системы («спокойное» существование) – то необходимо добиться равномерности колебаний с относительно небольшими амплитудой и периодом на этом промежутке. Если основной целью является переход на другой уровень развития – необходима «раскачка» системы и точная, ювелирная калибровка изменения периода колебаний вблизи точки бифуркации, чтобы не просто изменить состояние, но и выбрать нужную ветвь. Очевидно, что эти два способа управления развитием системы – достижение равномерности колебаний и раскачка – требуют совершенно разных подходов к планированию, разных методов и способов воздействия на систему. И оба этих способа как необходимый элемент развития включают риск, то есть возникновение флуктуаций и колебание значений параметров как следствие этих флуктуаций.

Ещё одной особенностью самоорганизующихся систем является непропорциональное (с точки зрения классической теории) влияние минимальных изменений, флуктуаций начальных и/или граничных условий на будущее развитие системы в целом. Подобное «катастрофическое» влияние достигается за счёт наличия не только отрицательной обратной связи между элементами системы, но и положительной обратной связи, не учитываемой в классической теории. Наличие положительной обратной связи позволяет этим относительно небольшим изменениям не только не погаснуть, но и вырасти, усилиться из-за воздействия других элементов, что и приводит к качественному изменению состояния. Поэтому управление рисками в самоорганизующейся системе сводится к выявлению, созданию или провоцированию относительно небольших изменений (флуктуаций) с последующим созданием, подключением или переключением связей между элементами системы в целях достижения заданного изменения состояния системы. И, наоборот, если какие-либо изменения нежелательны, поскольку могут привести к незапланированной ветви развития системы, необходимо отсечь излишние связи или выстроить новые барьеры с тем, чтобы эти изменения не могли распространиться и достичь критической массы.

Основная трудность и опасность в подобном управлении рисками состоит в том, чтобы вовремя заметить и правильно интерпретировать относительно незначительную флуктуацию параметра, которая может привести к существенному изменению состояния системы в целом. Ещё одна сложность заключается в том, что самоорганизующаяся система по определению является открытой, постоянно обменивается веществом и энергией с окружающей средой и испытывает сильное влияние со стороны этой среды. Поэтому при прогнозировании развития системы необходимо учитывать также изменение граничных условий, внешних воздействий и реакции системы на них с учётом развивающихся внутренних флуктуаций.

Определённым преимуществом можно считать фрактальность самоорганизующейся системы, которая позволяет до определённой степени рассматривать элементы системы как отдельные единицы, подчиняющиеся одним и тем же законам. Но фрактальность тем не менее привносит некоторые сложности. Например, обнаруживается явление, схожее с принципом неопределённости Гейзенберга в квантовой физике, который гласит, что нельзя одновременно рассчитать некоторые сопряжённые характеристики системы (координату и импульс, действие и угол, время и энергию и т.д.). Одно из объяснений данного принципа следует из корпускулярно-волновой природы квантовых частиц, которые одновременно проявляют свойства волны и частицы.

В экономике, например, на финансовом рынке невозможно точно определить энергию (денежную стоимость) акции и координату (время достижения этой величины энергии), то есть невозможно одновременно указать, какую цену примет акция и в какой конкретно момент времени. Можно достаточно точно спрогнозировать колебания цены по амплитуде, то есть стоимость акции (энергию), но нельзя точно указать, когда именно это произойдёт. Или можно указать время, когда стоимость акции будет расти или падать, но тогда нельзя сказать, какое именно значение примет цена. Разумно предположить, что самоорганизующиеся системы проявляют свойства частицы, поскольку каждую из частей системы можно рассматривать как некую отдельную единицу, а систему как совокупность этих единиц. Также системы обнаруживают свойства волны, потому что экономические параметры системы все время колеблются, проходя через состояние равновесия, и не задерживаясь в нем, в процессе колебания эти параметры могут усиливать или ослаблять друг друга, проявляя подобие резонанса и т.д. Но тогда, по аналогии с принципом неопределённости, возможно установление достаточно точных соотношений нескольких сопряжённых пар экономических характеристик, но не значение каждой из величин, входящих в эту пару.

Если это учесть, то можно более точно спрогнозировать показатели деятельности предприятия – например, спрогнозировать какому периоду времени (но не точному моменту) будет соответствовать конкретное значение стоимости продукции предприятия. По сути, это означает, что можно оценить «время жизни» конкретного значения стоимости, за пределами которого стоимость должна измениться.

К сожалению, в общепринятой экономической теории, особенно в классической экономической теории, основанной на совершенно иных предпосылках, не существует каких-либо методов прогнозирования развития системы с учётом перечисленных выше факторов. Но на практике, на финансовых рынках имеются методы прогнозирования, разработанные и неоднократно апробированные исключительно на статистическом материале, без использования положений классической экономической теории. Это так называемые методы технического анализа, в первую очередь, метод волн Эллиотта [4] и метод японских свечей [3]. Оба этих метода основаны на предположениях:

- о существенной нелинейности экономических процессов, имеющих в первую очередь циклическую природу;

- о фрактальности экономических процессов и единстве природы экономических законов на макро- и микроуровне;

- о наличии определённой структуры развития в кажущихся хаотичными изменениях, и возможности выявить и прогнозировать эти структуры;

- об учёте внешних воздействий на структуру процессов, протекающих в системе, что выражается через использование чисел Фибоначчи;

- об изменении направления развития экономической системы под влиянием относительно небольших изменений первоначальных и/или граничных условий, особенно если это происходит вблизи точки бифуркации (точки пробоя, точки разворота) и т.п.

Эти методы используются почти исключительно на финансовых рынках, хотя попытки их применения для прогнозирования показателей деятельности реального предприятия вполне успешны [1], более того, эти методы изначально были разработаны именно на статистике реального рынка, поэтому они могут применяться при управлении рисками в любой другой экономической системе.

Ещё одним подспорьем при оценке рисков может стать формула ценообразования опционов, основанная не на положениях классической экономической теории, а на теории процессов, аналогичных броуновскому движению. Данная формула успешно применяется на практике не только на рынке финансовых деривативов, но и в других областях, например, при оценке стоимости предприятий при их реорганизации, слиянии и поглощении, оценке стоимости предприятий-банкротов и т.д. Кроме того, при правильной её интерпретации эта формула может помочь рассчитать влияние относительно незначительной флуктуации на величину какого-либо показателя деятельности предприятия.

Основные выводы

- Риск – это возникающие флуктуации различных факторов внутри и вне системы, которые за счёт связей внутри неё могут привести к колебаниям параметров и существенному изменению состояния системы в целом.

- Колебания параметров экономической системы, а следовательно, и риск – это необходимое условие существования и устойчивого развития этой системы в достаточно длительном периоде. Управление рисками в такой системе сводится к управлению изменениями воздействующих факторов и выстраиванию связей между элементами системы.

- Так как риск необходим для существования системы, страхование риска оправдано только в том случае, когда нормальное функционирование экономической системы невозможно вследствие имеющихся внутренних проблем, повреждения нормальной структуры связей. Если система здорова и функционирует нормально, страхование не нужно и даже вредно.

- Планирование деятельности экономической системы должно не просто учитывать возможность возникновения рисков, но и предусматривать их провоцирование, если они сами по себе не возникают, так как риски необходимы для поддержания устойчивости системы.

- Устойчивое развитие экономической системы – это относительно равномерное колебание значений определённых параметров системы в течение заданного периода времени с одновременным накоплением необходимых изменений и затем качественное изменение состояния системы в течение относительно короткого периода вблизи точки бифуркации с последующим установлением нового цикла колебаний.

- Из-за фрактальности самоорганизующихся экономических систем точный одновременный прогноз всех характеристик системы невозможен, можно только указать наиболее вероятный диапазон значений и/или наиболее вероятный период времени, для которого спрогнозирован заданный диапазон.

- В настоящее время имеется ряд методов, позволяющих прогнозировать движение самоорганизующихся экономических систем не только на финансовом, но и на товарном рынке, оценить возможность возникновения точек бифуркации в определённом периоде времени и указать наиболее вероятную траекторию развития системы в ближайшем будущем.

Рецензенты:

Бутко Г.П., д.э.н., профессор, зав. кафедрой «Финансы, денежное обращение и кредит», НОУ ВПО «Уральский финансово-юридический институт», г. Екатеринбург;

Кузнецова Е.Ю., д.э.н., профессор, зав. кафедрой «Организация машиностроительного производства» Уральского федерального университета имени первого Президента России Б.Н. Ельцина, г. Екатеринбург.

Работа поступила в редакцию 04.04.2014.