Исследования показали, что финансовая устойчивость не является характеристикой благополучных компаний в современной экономике, так как, достигнув устойчивого положения в процессе функционирования (как правило, это стадия зрелости), организацию ждет неизбежный спад и кризис. В этой связи нами предложена другая цель разработки финансовой стратегии предприятия – обеспечение финансовой безопасности.

Под финансовой безопасностью в экономической литературе понимается стабильная защищенность производственно-финансовой деятельности от реальных и потенциальных внешних и внутренних угроз, обеспечивающая устойчивость его развития в текущем периоде и на перспективу.

Разработка финансовой стратегии обеспечения финансовой безопасности предприятия, на наш взгляд, должна быть связана с формированием стратегических финансовых целей, которые определяются с учетом угроз потери финансовой безопасности предприятия и способов их нейтрализации.

Полагаем, что стратегия обеспечения финансовой безопасности – это один из видов функциональной стратегии предприятия, обеспечивающий его рост и защиту финансовых интересов от различных угроз путем формирования долгосрочных направлений развития.

Учитывая жизненный цикл коммерческих организаций, стратегия финансовой безопасности и методика ее реализации должна быть такой, чтобы предприятие могло в каждой точке зрелости иметь новую стадию зарождения конкурентных преимуществ. Поэтому в настоящее время для разработки финансовой стратегии предприятия используются специальные методики. Апробация основных из них нами была проведена по данным ООО «ЭкоНиваАгро» с целью установления возможности их применения для разработки стратегии обеспечения финансовой безопасности предприятий:

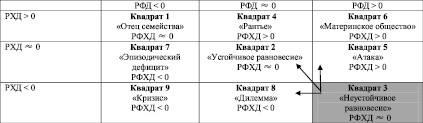

1. Матрица финансовых стратегий Ж. Франшона и И. Романе (табл. 1, рис. 1).

2. Интегральная оценка (табл. 2).

3. Матрица финансовых стратегий, формирующаяся на основе экономической добавленной стоимости и внутреннего и устойчивого темпов роста предприятия (табл. 3, рис. 2).

Таблица 1

Показатели для определения положения ООО «ЭкоНиваАгро» на матрице финансовой стратегии Ж. Франшона и И. Романе

|

Показатели |

Значения |

Сравнение с нулем (≤, ≈, ≥) |

|||||||

|

Тыс. руб. |

В % от добавленной стоимости |

||||||||

|

2010 |

2011 |

2012 |

2010 |

2011 |

2012 |

2010 |

2011 |

2012 |

|

|

1. Добавленная стоимость |

500103 |

967369 |

1399760 |

х |

х |

х |

х |

х |

х |

|

2. РХД |

–725082 |

–652192 |

–2108122 |

–144,9 |

–67,4 |

–150,6 |

<< 0 |

<< 0 |

<< 0 |

|

3. РФД |

372673 |

965466 |

2026350 |

74,5 |

89,5 |

144,8 |

>> 0 |

>> 0 |

>> 0 |

|

4. РФХД |

–352409 |

313274 |

–81772 |

–70,47 |

32,4 |

–5,8 |

<< 0 |

> 0 |

≈ 0 |

|

Положение на матрице |

х |

х |

х |

х |

х |

х |

на границе кв. 8 и кв. 3 |

на границе кв. 5 и кв. 3 |

кв. 3 |

Рис. 1. Матрица финансовой стратегии и положение ООО «ЭкоНиваАгро» в 2010–2012 гг.

Таблица 2

Показатели интегральной оценки финансового состояния ООО «ЭкоНиваАгро»

|

Показатели |

Норматив |

2009 |

2010 |

2011 |

2012 |

|

1. Показатели ликвидности |

|||||

|

Коэффициент текущей ликвидности |

1–2 |

1,16 |

1,34 |

1,13 |

1,89 |

|

Коэффициент срочной ликвидности |

0,5–0,7 |

0,48 |

0,53 |

0,27 |

0,37 |

|

Коэффициент абсолютной ликвидности |

0,2–0,25 |

0,11 |

0,11 |

0,11 |

0,15 |

|

2. Показатели финансовой устойчивости |

|||||

|

Коэффициент соотношения заемных и собственных средств |

0,4–0,6 |

4,22 |

2,96 |

3,94 |

2,54 |

|

Коэффициент обеспеченности собственными оборотными средствами |

0,4–0,5 |

0,14 |

0,25 |

0,12 |

0,47 |

|

Коэффициент маневренности |

0,4–0,5 |

0,27 |

0,45 |

0,26 |

0,94 |

|

3. Показатели эффективности использования ресурсов |

|||||

|

Рентабельность активов |

– |

0,27 |

0,88 |

1,50 |

3,62 |

|

Окупаемость реализуемой продукции |

– |

95,98 |

85,04 |

||

|

4. Показатели деловой активности |

|||||

|

Коэффициент оборачиваемости оборотного капитала |

– |

0,43 |

1,73 |

0,73 |

0,66 |

|

Коэффициент оборачиваемости собственного капитала |

– |

1,02 |

0,87 |

1,48 |

1,38 |

Выяснено, что ООО «ЭкоНиваАгро» в 2010 г. находилось на границе зоны 8 «Дилемма» и зоны 3 «Неустойчивое равновесие», а в 2011 г. находилось на границе зоне 5 «Атака» и зоны 3 «Неустойчивое равновесие». В данном положении предприятия продолжает увеличивать заимствования, хотя интересы сохранения внутреннего равновесия того, возможно, и не требуют. Часто это связано с началом политики диверсификации, подготовкой к инвестиционному рывку. Если бы предприятие придерживалось достаточного уровня экономической рентабельности, то возможно было бы перемещение в квадрат 2 «Устойчивое равновесие». Это самое лучшее положение на матрице, занять которое стремится любое предприятие. Но этого не произошло и пограничное положение ООО «ЭкоНиваАгро» близко к квадрату 3 «Неустойчивое равновесие».

В результате ООО «ЭкоНиваАгро» к концу 2012 года заняло квадрат 3 «Неустойчивое равновесие» на матрице финансовой стратегии. Такое предприятие характеризуется противофазой РФД и РХД с отрицательным знаком. Отрицательный РХД говорит о том, что фирма либо осуществила инвестиционный проект, либо сократила финансово-эксплуатационные потребности (за счет нарастания кредиторской задолженности). В нашем случае имеют место наращивание объектов основных средств в течение 2012 года на 1708244 тыс. руб. при сокращающейся кредиторской задолженности и значительном росте как краткосрочных, так и долгосрочных кредитных обязательств.

Далее для разработки финансовой стратегии ООО «ЭкоНиваАгро» нами использована интегральная оценка хозяйствующего субъекта, рекомендованная российским предприятиям Министерством экономики РФ Приказом от 1 октября 1997 г. № 118 (табл. 2).

В результате установлено, что в 2012 году ООО «ЭкоНиваАгро» имело среднюю интегральную оценку 3,62, характеризующую стадию скрытого банкротства предприятия. Финансовая стратегия должна быть направлена на корректировку финансовой политики предприятия с целью улучшения его финансового состояния.

Используя третий подход, определено положение ООО «ЭкоНиваАгро» на матрице финансовой стратегии и основные направления его стратегического развития (табл. 3 и рис. 2).

Таблица 3

Расчет показателей для определения положения ООО «ЭкоНиваАгро» на матрице финансовых стратегий

|

Показатели |

2009 |

2010 |

2011 |

2012 |

|

Коэффициент внутреннего роста (g) |

0,02 |

0,02 |

0,06 |

0,14 |

|

Коэффициент устойчивого (сбалансированного) роста (SGR) |

–2,25 |

–1,29 |

–1,20 |

–1,09 |

|

Прибыль до выплаты процентов и после налогообложения (NOPAT), тыс. руб. |

170355 |

223635 |

355316 |

601506 |

|

Чистые активы (IC), тыс. руб. |

387734 |

784727 |

977341 |

1770495 |

|

Средневзвешенная стоимость капитала (WACC), % |

13,7 % |

13,1 % |

14 % |

15,1 % |

|

Экономическая добавленная стоимость (EVA), тыс. руб. |

117235 |

120836 |

218488 |

574772 |

|

– Использовать избыток денежных средств для ускоренного роста. – Реализация новых проектов, покупка действующих предприятий. – Направить избыток денежных средств на выплату собственникам или выкуп собственных акций |

Создание стоимости EVA > 0 |

– Сократить дивиденды и другие удержания из прибыли. – Привлечь дополнительный капитал: эмиссия акций, получение займов. – Снизить темп роста |

|

Избыток денежных средств g < SGR |

Дефицит денежных средств g > SGR |

|

|

Распределить часть денежных средств, остальные направить на повышение рентабельности. – Пересмотреть структуру капитала, добиться снижения его стоимости. – Если предпринятые меры не дают эффекта, выйти из бизнеса |

Разрушение стоимости EVA < 0 |

Изменить стратегию, провести реструктуризацию бизнеса. – Осуществить реинжиниринг всех бизнес-процессов. – Если предпринятые меры не дают эффекта, выйти из бизнеса |

Рис. 2. Матрица финансовых стратегий и темп роста ООО «ЭкоНиваАгро» в 2009–2012 гг.

Судя по расчетам модели устойчивого роста, ООО «ЭкоНиваАгро» находится в правом верхнем квадрате матрицы (EVA > 0, gSAL > SGR) на протяжении четырех исследуемых лет. Это предприятие, на наш взгляд, предпочитает политику агрессивного развития.

Вследствие существенных затрат на увеличение активов оно не может поддерживать высокие темпы роста исключительно за счет собственных ресурсов. Руководство ООО «ЭкоНиваАгро» придерживается такой финансовой стратегии, которая подразумевает развитие не только за счет нераспределенной прибыли, но и на основе присоединения новых хозяйств, получения бюджетных субсидий и привлечения дополнительных заемных средств.

В процессе апробации вышеперечисленных методик на ООО «ЭкоНиваАгро» нами выявлены следующие их недостатки, не позволяющие их применять в современной экономике для разработки стратегии обеспечения финансовой безопасности предприятий:

1. Модель Ж. Франшона и И. Романе ориентирует практиков на достижение устойчивого равновесия – квадрат 2. Это по условиям жизненного цикла «стадия зрелости» организации, то есть модель не отражает направлений благополучного развития предприятия после достижения им «заветной» устойчивости.

2. Интегральная оценка позволяет определить цель разработки финансовой стратегии предприятия лишь с точки зрения обеспечения его устойчивости.

3. Матрица, описываемая И.Я. Лукасевичем [4], не применима на предприятиях, увеличивающих собственный капитал путем укрупнения, так как модель не в силах адекватно оценить угрозы поступления финансовых ресурсов из этого источника. Кроме того, на убыточных предприятиях эта методика тоже не работает, так как отсутствует возможность расчета показателей.

Таким образом, нами дана теоретическая и практическая характеристика действующих методик стратегического анализа, выявившая невозможность их использования без изменений для формирования стратегии обеспечения финансовой безопасности на сельскохозяйственных предприятиях. В этой связи нами предлагается для разработки стратегии обеспечения финансовой безопасности предприятия оценить его действующую политику по отношению к прибыли, оборотным капиталу и инвестициям.

Таблица 4

Показатели рентабельности ООО «ЭкоНиваАгро»

|

Показатели |

Годы |

Изменения (+, –) 2011 к 2010 |

Изменения (+, –) 2012 к 2011 |

||

|

2010 |

2011 |

2012 |

|||

|

Окупаемость реализуемой продукции, % |

93,6 |

95,98 |

85,04 |

2,38 |

–10,94 |

|

Рентабельность основного капитала (основные средства), % |

2,26 |

2,86 |

7,25 |

0,6 |

4,39 |

|

Рентабельность собственного капитала, % |

5,97 |

6,74 |

15,9 |

0,77 |

9,16 |

|

Рентабельность совокупных активов, % |

1,36 |

1,5 |

3,62 |

0,14 |

2,12 |

Судя по данным табл. 4, финансовая политика ООО «ЭкоНиваАгро» по отношению к прибыли в течение исследуемого периода – удовлетворительная прибыль, отдаляющаяся от неприбыльной мотивации. Кроме того, предприятие не убыточно лишь благодаря государственной финансовой поддержке. На наш взгляд, для обеспечения финансовой безопасности необходимо использовать политику минимаксимизации прибыли, при которой риски будут незначительны, но возможен рост предприятия за счет собственных источников.

Удельный вес и период оборачиваемости оборотных активов высокие, следовательно, политика управления текущими активами агрессивная (табл. 5). Агрессивная политика способна снять с повестки дня вопрос возрастания риска технической неплатежеспособности, но не может обеспечить повышенную экономическую рентабельность активов. Данная политика называется «жирный кот» и, на наш взгляд, подлежит корректировке.

Таблица 5

Определение политики управления текущими активами ООО «ЭкоНиваАгро»

|

Показатели |

2009 |

2010 |

2011 |

2012 |

|

Сумма активов, тыс. руб. |

2023081 |

3106363 |

4825868 |

7264525 |

|

Сумма текущих активов, тыс. руб. |

740124 |

1401189 |

2183281 |

3538586 |

|

Выручка от продажи, тыс. руб. |

598641 |

762893 |

1308040 |

1893653 |

|

Удельный вес текущих активов в общей сумме активов, % |

35,58 |

45,12 |

45,24 |

48,71 |

|

Период оборачиваемости оборотных активов, дни |

288 |

256 |

493 |

544 |

Удельный вес заемных и привлеченных средств в общей сумме источников довольно высок в 2009–2011 годах, следовательно, политика управления текущими пассивами – агрессивная, но к концу 2012 г. наблюдается снижение доли заемных и привлеченных средств в структуре источников финансирования, поэтому, на наш взгляд, политика близка к умеренной (табл. 6).

Таблица 6

Определение политики управления текущими пассивами ООО «ЭкоНиваАгро»

|

Показатели |

2009 |

2010 |

2011 |

2012 |

|

Сумма источников оборотных средств, тыс. руб. |

740124 |

1401189 |

2183281 |

3538586 |

|

Заемные источники формирования оборотных средств, тыс. руб. |

469185 |

808309 |

1079214 |

1124642 |

|

Заемные и привлеченные источники формирования оборотных средств, тыс. руб. |

1166162 |

1044907 |

1932015 |

1868293 |

|

Удельный вес заемных средств в общей сумме источников, % |

63,39 |

57,69 |

49,43 |

31,78 |

|

Удельный вес заемных и привлеченных средств в общей сумме источников, % |

157,56 |

74,57 |

88,49 |

52,80 |

На основе расчетов, представленных в табл. 5 и 6, установлена сочетаемость агрессивной политики управления текущими активами с агрессивной политикой управления текущими пассивами в 2009–2011 годах. К концу 2012 года при сочетании агрессивной политики управления активами и умеренной политики управления текущими пассивами ООО «ЭкоНиваАгро» имеет умеренный тип политики управления текущей деятельностью.

Для обеспечения финансовой безопасности нами рекомендуется изменить тип политики управления оборотными активами с агрессивного на умеренный за счет снижения доли оборотных средств в активах предприятия. Это возможно при сокращении запасов и доведения их величины до нормального значения методами оперативного контроля. В результате политика комплексного оперативного управления текущей деятельностью должна стать умеренной, что обеспечит безопасность предприятия в этой части.

Кроме того, нами установлено использование агрессивной политики комплексного управления инвестициями и источниками их формирования при минимальном наличии собственных источников финансирования, обновляя основные средства. На наш взгляд, использование агрессивной политики управления инвестиционной деятельностью способно обеспечить рост предприятия наряду с увеличением угроз потери финансовой безопасности. Поэтому, на наш взгляд, следует изменить инвестиционную политику ООО «ЭкоНиваАгро» с агрессивной на умеренную в рамках формирования стратегии финансовой безопасности.

В результате нами обоснована целесообразность выбора умеренного типа финансовой политики управления доходами, инвестиционной и текущей деятельностью с целью обеспечения финансовой безопасности предприятия.

В рамках разработки стратегии обеспечения финансовой безопасности ООО «ЭкоНиваАгро» нами предложено использовать SWOT-анализ, позволяющий выделить силы и слабости обеспечивающих факторов, а также возможности ее формирования и угрозы потери. Для обеспечения финансовой безопасности ООО «ЭкоНиваАгро» необходимо использовать преимущества для минимизации угроз, преимущества для устранения слабостей, преимущества для реализации возможностей, возможности для устранения слабостей, возможности для минимизации угроз. SWOT-анализ финансовой безопасности ООО «ЭкоНиваАгро» по данным на конец 2012 года нами представлен в виде табл. 7.

Нами установлено, что использование данной модели для разработки финансовой стратегии обеспечения финансовой безопасности предприятия возможно, но доля субъективизма финансового менеджера при этом очень высока. В этой связи необходимо, на наш взгляд, использовать также и количественные инновационные методики с минимальной долей влияния компетенции аналитика, способные сформировать стратегию обеспечения финансовой безопасности коммерческой организации, такие как «Мониторинг финансовой безопасности предприятия» [3]. Эта программа предназначена для проведения автоматизированного расчета индикаторов финансовой безопасности предприятия и их пороговых значений, позволяющих выявить угрозы финансовой безопасности, а также определить основные направления корректировки финансовой политики предприятия для безопасного его финансового развития.

Таблица 7

SWOT-анализ финансовой безопасности ООО «ЭкоНиваАгро»

|

Преимущества (силы) |

Слабости |

|

Увеличение объемов реализации с расширением клиентской базы |

Высокая доля заемных средств в структуре капитала |

|

Финансовая помощь государства |

Высокая себестоимость производства |

|

Диверсификация производства, повышающая доходность |

Неэффективный финансовый менеджмент |

|

Стабильные рынки сбыта |

Недостаток денежных средств на счетах для покрытия текущих обязательств |

|

Составление договоров купли-продажи с регламентированным сроком оплаты |

Влияние природных факторов на объемы производства |

|

Возможности |

Угрозы |

|

Изменение пропорций объемов производства и реализации продукции |

Слабая инвестиционная привлекательность и низкая рентабельность отрасли |

|

Сокращение объемов привлекаемых внешних источников финансирования |

Инфляция |

|

Отсутствие посредников при сбыте продукции |

Высокая конкуренция в отрасли |

|

Внедрение специальных методик расчета и обеспечения финансовых нормативов |

Изменение кредитной политики банков |

|

Изыскание резервов снижения себестоимости производства |

Неплатежи дебиторов |

Рецензенты:

Широбоков В.Г., д.э.н., профессор, заведующий кафедрой бухгалтерского учета и аудита, Воронежский ГАУ, г. Воронеж;

Закшевская Е.В., д.э.н., профессор, заведующая кафедрой управления и маркетинга в АПК, Воронежский ГАУ, г. Воронеж.

Работа поступила в редакцию 15.01.2014.