Современное общество становится более сложным и динамичным. Спрогнозировать развитие современного мира бывает всё сложнее. Пространство деятельности компаний при ее создании не фиксировано. Компании как социально-динамические системы его формируют сами, преобразуя одно пространство в другое в процессе своей деятельности. Компании, являясь неравновесными системами, способны генерировать новую информацию, которая зависит от собственной динамики развития. Компании не являются жестко фиксированной структурой. Ее динамические свойства и информационные способности изменяются в деятельности и развитии.

При линейном детерминированном способе формирования и планирования стратегии процесс начинается с самой компании, ее окружающей среды и стратегического анализа. Следующим шагом являются выбор и описание стратегического решения. В итоге, это решение преобразуется в тактические мероприятия, выполнение которых должно привести к реализации стратегии. Этот линейный детерминированный способ разработки и реализации финансовой стратегии работает хорошо при следующих условиях.

1. Уровень сложности компании, самой стратегии достаточно низок.

2. Имеется высокая предсказуемость рынка и развития компании.

3. Компания действует в условиях высокой определенности событий.

4. Стратегия формируется снизу вверх.

5. Компанией используется продукто-ориентированное «мышление».

6. Стратегия компании обязательна для выполнения.

Однако такой традиционный способ формирования и реализации финансовой стратегии не даст хороших результатов, если наблюдается следующее:

1. Высокая степень сложности компании.

2. Происходят быстрые изменения внутри компании и на внешнем рынке.

3. Компания испытывает острую потребность в гибкости.

4. Компанией используется сервис-ориентированное «мышление».

Очевидно, что в текущих рыночных условиях необходимо применять более гибкий и эффективный подход к формированию стратегии. Традиционные методы и техники формирования стратегий должны быть дополнены разработками нескольких стратегических альтернатив. Стратегия не должна более рассматриваться как «окончательное решение», а скорее как предполагаемые направления, которые содержат параметры будущих действий или наоборот бездействий. Стратегический спектр или стратегическая пропускная способность должны быть созданы и культивируемы в компании. В этой гибкой философии понятие «обязательно» должно быть отложено. Этот подход хорошо вписывается в нынешнюю сложную и неопределенную конъюнктуру рынка.

При высокой неопределенности будущего компании нуждаются в высокой степени гибкости. Поэтому в нынешнее неопределенное и быстро меняющееся время нужны другие инструменты для оценки стоимости компании, чтобы компенсировать недостатки традиционных инструментов. В качестве одного из подходов, учитывающих нелинейность и стохастический характер процессов, происходящих в компании, приведём имитационное моделирование финансовых временных рядов. Под имитационным моделированием в исследовании будем понимать такое моделирование, при котором социально-динамическая система заменяется имитационной моделью, позволяющей спрогнозировать информацию о стоимостных характеристиках компании. В основу имитационного моделирования положена методология системного анализа.

Эта методология дает возможность исследовать компанию по следующей технологии:

- смысловая постановка задачи;

- разработка концептуальной модели;

- разработка и программная реализация имитационной модели;

- проверка адекватности модели и оценка точности результатов моделирования;

- планирование экспериментов;

- принятие решений.

Поэтому применим имитационное моделирование как подход для принятия решений в условиях неопределенности, динамично изменяющейся внешней среды и для учета тяжело формализуемых качественных факторов. Использование моделей временных рядов в динамических системах необходимо для:

1) прогнозирования будущего значения временного ряда по его текущим и прошлым значениям (выручки, затрат, прибыли, денежного потока, стоимости компании);

2) определения передаточной функции системы, то есть определения динамической модели вход-выход, с помощью которой можно найти эффект на выходе инерционной системы по произвольно заданным рядам на входе;

3) проектирования регулирующих схем с прямой и обратной связями, при помощи которых можно в допустимых пределах компенсировать потенциальные отклонения системы от желаемого значения. Регулирующие схемы необходимы для периодических, оптимальных корректировок факторов стоимости, влияние которых на величину стоимости уже известно. Это связано с тем, что в системе (процессе) присутствуют различные шумы. Измеряя эти шумы, возникает потребность провести необходимые компенсирующие изменения в деятельности компании для приведения функции стоимости к желаемому значению. Это регулирование с прямой связью. Вместе с тем, возможно применение регулирования функции стоимости с обратной связью, вычисляя величину отклонения стоимости от желаемого значения по выходным параметрам. Этот способ может быть использован тогда, когда не достаточно точно измерена величина шума. Выполнение регулирующего действия может быть достигнуто различными путями в зависимости от уровня технологии.

Способность компании находить и реализовывать успешные инвестиционные проекты определяет ее долгосрочную рентабельность, финансовые позиции на рынке, а следовательно, стоимость. Поэтому вопрос оценки долгосрочной рентабельности активов компании является актуальным в сфере настоящего исследования. Проблематика адекватного определения стоимости компании и вектора движения этого показателя является актуальной не только для компании, но и для благосостояния экономики в целом. Распределение финансовых ресурсов в экономике напрямую зависит от достоверности и надежности принятия решений по оценке долгосрочной способности компании генерировать возрастающие денежные потоки.

Измерение прибыли, денежного потока компании и составляющих стоимости капитала является достаточно проблематичной задачей как в теории, так и в практической деятельности. В частности, измерение стоимости акционерного капитала является довольно сложной проблемой. В связи с этим точное измерение этих показателей для целей управления компанией и принятия решений не является актуальной задачей, стоящей в управлении финансами в настоящее время. Наиболее важным является вопрос скорости изменения этих показателей и вектора движения.

Компанию можно рассматривать как серию инвестиционных проектов (вложений), которые приносят отдачу в виде притоков денежных средств. Моделирование финансовых временных рядов будет учитывать следующие моменты [1]:

1. Тенденцию роста компании. Необходимо учесть постоянный степенной рост величины инвестированного капитала в компанию.

2. Длину делового цикла и сезонные колебания деловой активности. Модель должна иметь экспоненциальный тренд с синусоидальным циклом, собственной амплитудой и длиной цикла.

3. Нерегулярность изменений, возникающих в результате разного вида фрактальных шумов (белый, коричневый, черный или розовый шумы).

4. Неравномерные шоковые, пиковые инвестиции.

Моделирование временных рядов облегчает изучение сценариев с различной стоимостью капитала, рентабельностью, финансовыми стратегиями, деловыми циклами, а также варианты нарушения условий. С помощью этого процесса генерируются финансовые временные ряды, которые очень похожи на профили фактических временных рядов компаний.

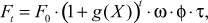

В результате добавления указанных факторов получим авторскую имитационную модель [2], в которой инвестиции генерируются мультипликативным процессом с экспоненциальным трендом, синусоидальным циклом, также нерегулярными изменениями и шоковой компонентой:

(1)

(1)

где t = 1, ... ,T; T - период моделирования; Ft - инвестиции в t-м году; F0 - первоначальный уровень инвестированного капитала; g(X) - стохастическая функция темпа прироста инвестированного капитала; ω - фактор цикличного развития компании, отражает синусоидальный цикл деловой активности компании; φ - шумовой фактор, представляет собой случайную составляющую. Реальные ценовые диаграммы представляют собой тысячи биржевых операций; τ - фактор шоковых инвестиций. Инвестиционный пик является источником внешних изменений, влияющих на эффективность возврата на вложенный капитал.

Сгенерируем финансовые временные ряды для различных входных параметров модели (табл. 1).

Таблица 1

Входные параметры для имитационной модели создания финансовых временных рядов

|

№ п/п |

Наименование параметра модели |

Вариант значений |

|

1 |

Первоначальная величина инвестированного капитала, тыс. руб. |

7262 |

|

2 |

Первоначальный уровень собственного капитала, тыс. руб. |

4204 |

|

4 |

Темп прироста |

2 %, 6 %, 8 %, 10 % |

|

5 |

Внутренняя ставка рентабельности |

4 %, 8 %, 10 %, 12 % |

|

6 |

Стоимость собственного капитала |

6 % |

|

8 |

Период моделирования, лет |

40 |

|

9 |

Амплитуда цикла, разы |

0; 0,5; 0,75; 1 |

|

10 |

Длина цикла, лет |

2; 4; 6; 8 |

|

12 |

Показатель Херста |

0,68 |

|

13 |

Год пиковых инвестиций |

0; 2; 5; 10 |

|

14 |

Коэффициент шоковых инвестиций |

0; 4; 10; 20 |

|

15 |

Срок жизни инвестиционных вложений, лет |

20 |

|

16 |

Длина периода наблюдения, лет |

40 |

|

17 |

Метод начисления амортизации |

Линейный |

|

18 |

Срок погашения кредитов, лет |

5 |

В табл. 2 представлен один из вариантов реализации финансовых временных рядов, полученных на основании финансовой отчетности при внутренней ставке рентабельности (IRR) равной 12 %, 8-летнем цикле деловой активности.

Таблица 2

Пример смоделированного финансового ряда

|

Годы, t |

Инвестированный капитал |

Денежные притоки |

Амортизационные отчисления |

Прибыль до налогообложения |

Балансовая стоимость активов |

|

1 |

18 117 |

738 |

363 |

253 |

28 074 |

|

2 |

14 823 |

2 320 |

1 269 |

229 |

41 628 |

|

3 |

12 579 |

2 126 |

2 010 |

-1 239 |

52 197 |

|

4 |

6 175 |

1 894 |

2 639 |

-2 572 |

55 733 |

|

5 |

29 343 |

937 |

2 948 |

-4 082 |

82 128 |

|

6 |

12 100 |

11 641 |

4 415 |

3 935 |

89 813 |

|

7 |

28 750 |

13 751 |

5 020 |

5 290 |

113 543 |

|

8 |

39 518 |

17 293 |

6 457 |

6 657 |

146 603 |

|

9 |

19 961 |

22 139 |

8 433 |

8 471 |

158 131 |

|

10 |

9 799 |

25 334 |

9 431 |

10 545 |

158 498 |

|

11 |

4 233 |

27 083 |

9 921 |

12 212 |

152 810 |

|

12 |

11 429 |

27 636 |

10 133 |

13 269 |

154 106 |

|

13 |

45 622 |

28 300 |

10 704 |

13 840 |

189 024 |

|

14 |

62 710 |

32 193 |

12 986 |

14 609 |

238 748 |

|

15 |

31 675 |

38 542 |

16 121 |

16 418 |

254 302 |

|

16 |

15 549 |

42 578 |

17 705 |

18 905 |

252 147 |

|

17 |

11 285 |

44 564 |

18 482 |

20 956 |

244 950 |

|

18 |

30 470 |

45 307 |

19 047 |

22 261 |

256 374 |

|

19 |

43 093 |

47 287 |

20 570 |

23 151 |

278 897 |

|

20 |

99 513 |

50 553 |

22 725 |

24 287 |

355 685 |

|

21 |

84 444 |

59 590 |

27 337 |

26 612 |

412 791 |

|

22 |

24 675 |

68 355 |

30 654 |

30 841 |

406 813 |

|

23 |

17 908 |

71 683 |

31 146 |

35 149 |

393 575 |

|

24 |

48 352 |

72 939 |

31 413 |

37 921 |

410 514 |

|

25 |

114 885 |

76 242 |

33 521 |

39 955 |

491 878 |

|

26 |

93 997 |

85 400 |

37 799 |

43 179 |

548 076 |

|

27 |

134 001 |

94 715 |

41 893 |

47 879 |

640 184 |

|

28 |

39 156 |

107 820 |

47 156 |

53 951 |

632 184 |

|

29 |

28 418 |

112 002 |

47 138 |

59 874 |

613 464 |

|

30 |

76 729 |

113 704 |

47 561 |

62 875 |

642 632 |

|

31 |

182 308 |

118 792 |

50 907 |

65 965 |

774 032 |

|

32 |

149 161 |

134 719 |

59 811 |

70 371 |

863 382 |

|

33 |

126 574 |

149 612 |

66 698 |

77 618 |

923 258 |

|

34 |

104 389 |

161 541 |

70 745 |

86 209 |

956 902 |

|

35 |

45 096 |

170 136 |

72 829 |

94 017 |

929 169 |

|

36 |

121 759 |

172 609 |

73 500 |

97 115 |

977 427 |

|

37 |

289 299 |

180 722 |

78 811 |

101 168 |

1 187 916 |

|

38 |

397 655 |

206 068 |

92 711 |

108 241 |

1 492 860 |

|

39 |

337 439 |

246 012 |

111 071 |

121 957 |

1 719 228 |

|

40 |

165 652 |

284 582 |

125 788 |

141 634 |

1 759 091 |

В реальной практике бизнеса временные ряды инвестиционных вложений в компанию показывают достаточно большие колебания, в отличие от их производных серий (ряды денежных потоков, прибыли, амортизации). Это связано с тем, что инвестиционный капитал производит соответствующие денежные притоки в течение длительного времени, имеющего определенный временной лаг, и аналогично амортизационным отчислениям возмещается в течение продолжительности жизни инвестиционного проекта. Однако, несмотря на колебания, темп прироста компании, лежащий в основе модели, остается постоянным.

Стоимость заемного капитала рассматривается в диапазоне от 0 % (нижняя граница) до величины внутренней ставки рентабельности (верхняя граница). Процентные ставки выше IRR не рассматриваются, потому что компания не будет жизнеспособной при таких обстоятельствах. Определение стоимости собственного капитала является актуальным вопросом как в теории, так и в практике бизнеса. При моделировании стоимость капитала может задаваться от 0 % до величины внутренней ставки рентабельности. В частности, Е.Ф. Фама и К.Р. Френч [3] утверждают, что равенство показателей IRR и стоимости собственного капитала является для компании стандартом (эталоном).

Если темпы роста инвестиций постоянно превышают ее рентабельность, то положение компании ненадежно в долгосрочной перспективе. Если рентабельность компании ниже темпов прироста инвестиционного капитала, то даже «бесплатный» заемный капитал не поможет компании удержаться на плаву. С другой стороны, если рентабельность намного выше темпов роста g, то уровень коэффициента рентабельности собственного капитала по остаточной прибыли остается относительно постоянным, а величина остаточной прибыли возрастает согласно степенному закону. При среднем уровне рентабельности, близкой к показателю g уровень финансового рычага возрастает плавно с увеличением стоимости заемного капитала.

Показатель остаточной прибыли достаточно чувствителен к стоимости заемного капитала при реалистичных значениях стоимости собственного капитала. При значительном превышении стоимости заемного над стоимостью собственного капитала поведение остаточной прибыли имеет отрицательную величину и динамику. Поэтому величина остаточной прибыли чувствительна как к показателю рентабельности компании, так и к стоимости заемного капитала. Чем агрессивнее стратегия компании и выше темп прироста инвестиционного капитала, тем чувствительнее величина остаточной прибыли как в абсолютном, так и относительном выражении. Механизм, который вызывает такое поведение остаточной прибыли, достаточно очевиден. Более высокий темп прироста по сравнению с рентабельностью требует высокого уровня финансового рычага для поддержания такого роста. Высокий уровень g ведет к увеличению уровня прибыльности, возрастающий уровень финансового рычага увеличивает отдачу на собственный капитал и таким образом повышает величину остаточной прибыли. Расчеты, выполненные при неизменном риске, фиксируют рентабельность и не увеличивают расходы на заемный капитал при различных уровнях показателя g. Таким образом, величина остаточной прибыли чувствительна к политике компании, касающейся темпов прироста инвестированного капитала.

В практике бизнеса, а также в теоретических исследованиях обычно используется абсолютный показатель. Однако абсолютный показатель остаточной прибыли не свободен от недостатков: его нельзя использовать для сравнения деятельности компаний различного размера, поскольку абсолютная сумма остаточной прибыли более крупной компании всегда будет больше. Для этого сравним относительный показатель остаточной прибыли (коэффициент рентабельности по остаточной прибыли). Соотнесем абсолютную величину остаточной прибыли с величиной собственного капитала компании и сравним полученный коэффициент с коэффициентами рентабельности собственного и инвестированного капитала. Коэффициент рентабельности по остаточной прибыли рассчитывается вычитанием стоимости собственного капитала из показателя ROE. Показатель рентабельности по остаточной прибыли является чувствительным по отношению к показателю g. Относительное значение остаточной прибыли более волатильно его абсолютного значения. Кроме того, коэффициент рентабельности по остаточной прибыли чувствителен к деловым циклам компании и случайным флуктуациям капитала.

Если компании не в состоянии получать прибыль сверх требуемой, то показатель остаточной прибыли будет отрицательным. Поэтому собственники компании должны установить разумную требуемую доходность. Если не выполняются оба условия, то вероятность банкротства компании возрастает. С другой стороны, компания может увеличить абсолютное значение показателя остаточной прибыли за счет привлечения заемного капитала. Но при высоком значении финансового рычага также увеличивается риск банкротства. Однако абсолютный показатель остаточной прибыли не может являться критерием оценки вероятности угрозы банкротства компании. Чем выше темп прироста инвестированного капитала (чем агрессивнее стратегия), тем больше амплитуда колебаний анализируемого показателя. Амплитуда колебаний возрастает при увеличении года моделирования в случае превышения g над внутренней ставкой рентабельности (r). Если g ≤ r, то амплитуда колебаний показателя остается постоянной.

Таким образом, предложенная имитационная мультифрактальная стохастическая модель создания финансовых временных рядов может использоваться в долгосрочном и краткосрочном планировании предприятия для генерации допустимых финансовых стратегий компании с различной стоимостью капитала и рентабельностью.

Список литературы

- Астраханцева И.А. Основные принципы фрактальной теории управления стоимостью компании / И.А. Астраханцева, С.В. Дубова // Аудит и финансовый анализ. - М., 2010. - Вып. 2. - С. 320-325.

- Астраханцева И.А. Стохастические финансовые временные ряды в управлении стоимостью компании / И.А. Астраханцева, С.Е. Дубова // Региональное приложение к журналу «Современные наукоемкие технологии». - Иваново, 2010. - Вып. 4.

- Fama, E.F. & K.R. French (1999). The corporate cost of capital and the return on corporate investment. The Journal of Finance 54:6, 1939-1967.

Рецензенты:

Дубова С.Е., д.э.н., профессор, зам. заведующего кафедрой финансов и кредита, ученый секретарь Ивановского государственного химико-технологического университета, Иваново;

Волкова И.О., д.э.н., профессор, профессор кафедры общего и стратегического менеджмента, зам. директора Института проблем ценообразования и регулирования естественных монополий Национального исследовательского университета ‒ Высшая школа экономики, Москва.