Введение

В условиях проведения специальной военной операции (СВО) актуальность оценки финансовой устойчивости критически высока. Санкции, логистические проблемы, рост издержек и воздействие других негативных внешних факторов требуют постоянного мониторинга способности российских предприятий выполнять свои обязательства [1]. СВО усиливает неопределенность, поэтому управленческому персоналу необходимо определить, какие источники финансирования надежны, а какие – нет, и при необходимости пересмотреть соотношение между ними [2]. Следует принимать во внимание, что инвесторы и банки более охотно работают с финансово устойчивыми и инвестиционно привлекательными предприятиями, что критично для перестройки бизнеса в новых реалиях. Адаптация к новым условиям позволяет оперативно реагировать на неблагоприятную конъюнктуру, кризисы во взаиморасчетах, ограничения ресурсов и менять финансовую политику [3]. Таким образом, в настоящее время развития рынка России оценка финансовой устойчивости перестает быть чисто формальной процедурой и становится инструментом выживания отечественных предприятий в условиях беспрецедентного санкционного давления и стратегического управления в кризисной обстановке [4].

Цель исследования – определение ключевых направлений и подходов к проведению комплексной экономической оценки финансовой устойчивости коммерческих организаций в условиях санкционной экономики.

Материалы и методы исследования

При написании статьи автором использовались методы научного познания (сравнение, описание, обобщение, наблюдение), а также методы экономического анализа (горизонтальный, факторный, коэффициентный) и методы моделирования (для расчета и интерпретации коэффициента устойчивости экономического роста).

Результаты исследования и их обсуждение

Проведенное автором исследование российской экономической литературы по вопросам оценки финансовой устойчивости предприятия показало: самая распространенная методика данного типа аналитических исследований базируется на следующем:

1) определении типа финансовой устойчивости с помощью абсолютных показателей (составляющих в свою очередь трехкомпонентный показатель). При этом выделяют: абсолютную устойчивость (предприятие полностью обеспечено собственными источниками финансирования); нормальную устойчивость (для покрытия запасов недостаточно собственных оборотных средств, но есть долгосрочные заемные средства); неустойчивое состояние (недостаток собственных и долгосрочных заемных источников требует дополнительного привлечения краткосрочных кредитов); кризисное состояние (платежеспособность предприятия полностью нарушена; оно не способно расплатиться по своим обязательствам, находится в предбанкротном состоянии [5]).

2) анализе относительных показателей. Набор коэффициентов у каждого экономиста свой (исходя из опыта работы и собственного представления аналитика о глубине проводимой оценки), но чаще всего предполагается расчет коэффициента автономии (независимости), то есть доли собственного капитала в общей сумме активов (чем выше 0,5 – тем лучше) и коэффициента маневренности, показывающего, какая часть собственного оборотного капитала вложена в оборотные активы.

Эта методика наиболее часто используется для получения комплексного представления о финансовом положении компании. Но автор данной статьи считает рассмотренный подход недостаточно полным, поскольку считает, что необходимо выделение двух видов финансовой устойчивости предприятия:

1. Текущая устойчивость – это способность организации расплачиваться по своим обязательствам в настоящий момент времени за счет оборотных активов (денежных средств и денежных эквивалентов, дебиторской задолженности, запасов).

2. Перспективная устойчивость – это прогноз стабильности работы предприятия в ближайшее время, который: а) учитывает будущие доходы и обязательства организации; б) показывает способность компании не только выжить в текущий момент времени, но и успешно развиваться дальше.

Другими словами, если текущая устойчивость отвечает за «здоровье» бухгалтерского баланса сегодня, то перспективная устойчивость – за потенциал и долгосрочную стабильность в будущем. Исходя из данной градации, автор статьи предлагает проведение комплексной оценки финансовой устойчивости предприятия в двух направлениях:

1. Оценка текущей устойчивости – с использованием абсолютных (трехкомпонентный показатель, позволяющий определить тип устойчивости) и относительных (различные коэффициенты финансовой устойчивости) показателей [6].

2. Оценка перспективной устойчивости.

Если методику оценки текущей устойчивости уже можно признать устоявшейся (у разных авторов она лишь незначительно различается набором показателей [7]), то вопросы анализа перспективной устойчивости пока не представляют единой концепции: либо авторы вообще не рассматривают данный вопрос, либо упоминают его вскользь, не уделяя особого внимания. Лишь некоторые экономисты для анализа перспективной финансовой устойчивости предприятия предлагают рассчитывать коэффициент устойчивости экономического роста, что находит поддержку у автора данной статьи. Предлагаемое комплексное исследование по двум направлениям оценки позволяет определить конкурентоспособность и потенциал компании, эффективность управления и планирования ее развития (создание новых рабочих мест, повышение благосостояния) [8]. Без подобной оценки невозможно выявить проблемы, определить направления развития и обеспечить долгосрочную стабильность [9].

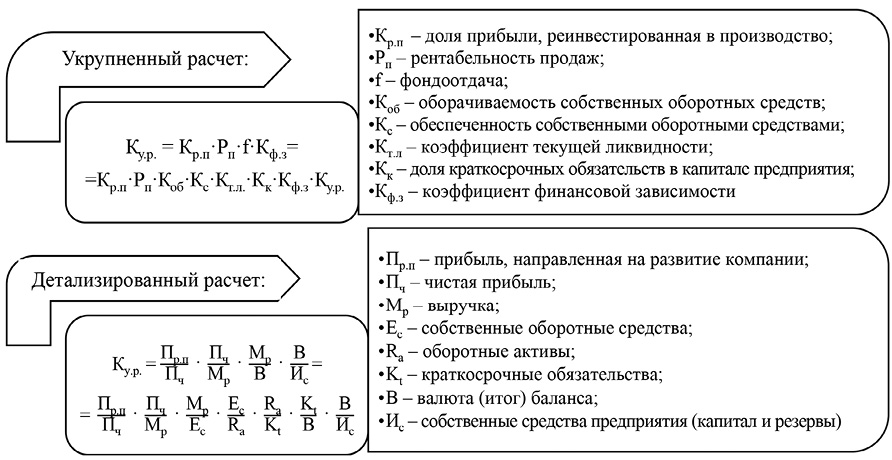

Логика расчета интегрального коэффициента устойчивости экономического роста представлена на рис. 1 [10]. Данный показатель характеризует потенциальную возможность развития предприятия за счет внутренних резервов, а также демонстрирует темп увеличения собственного капитала за счет текущей деятельности [11]. В рамках данного интегрального подхода исследуются в комплексе показатели ликвидности, финансовой устойчивости, эффективности. Коэффициент устойчивости экономического роста отражает, насколько предприятие может расти за счет внутренних резервов (нераспределенной прибыли, амортизации). Чем выше качество этих факторов, тем больше прибыли генерируется, тем быстрее увеличивается собственный капитал и тем выше коэффициент, показывающий способность к самофинансированию и независимости от внешних источников.

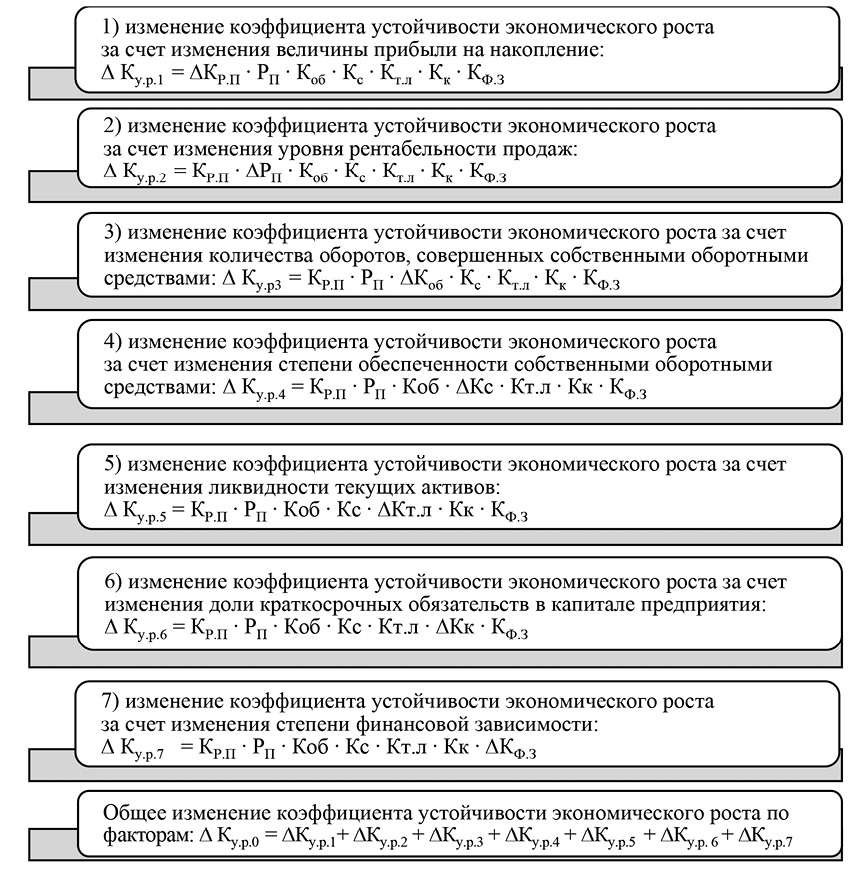

Порядок расчетов при проведении факторного анализа коэффициента устойчивости экономического роста [12] представлена на рис. 2. Результаты проведенного исследования позволят руководству комплексно оценить эффективность деятельности предприятия, выявить факторы, оказавшие негативное воздействие на финансовое состояние организации, а также определить резервы роста финансовой устойчивости [13]. На основе полученных данных можно спрогнозировать темп развития компании и разработать мероприятия по повышению эффективности ее финансово-хозяйственной деятельности.

Проведем оценку финансовой устойчивости по предлагаемой в данной статье методике комплексного анализа на примере условного предприятия (табл. 1).

Из табл. 1 видно, что если в 2023 г. финансовое состояние условного предприятия было нормальным, то в 2024 г. компания была уже финансово неустойчива. Однако в данной ситуации сохраняется возможность восстановить стабильность функционирования. Для этого в рамках предлагаемой в данной статье комплексной оценки финансовой устойчивости рекомендуется расширить проведенный анализ и построить модель устойчивого экономического роста для того, чтобы определить возможность развития условного предприятия за счет внутренних резервов, без привлечения внешних источников (табл. 2).

Рис. 1. Логика расчета коэффициента устойчивости экономического роста Примечание: составлен автором по результатам данного исследования

Рис. 2. Методика факторного анализа коэффициента устойчивости экономического роста Примечание: составлен автором по результатам данного исследования

Как показывают данные табл. 2, в 2020–2023 гг. наблюдается снижение темпа развития условного предприятия за счет реинвестирования собственных средств, что характеризует спад эффективности производственной и финансовой деятельности. В 2024 г. коэффициент увеличился, что говорит о потенциале роста эффективности работы условного предприятия в ближайшей перспективе; об увеличении самофинансирования и снижении зависимости от кредитов. Условное предприятие все больше опирается на собственные средства, а не на заемные, что в итоге укрепит его способность финансировать развитие за счет прибыли, снижая риски при ухудшении рыночной конъюнктуры. В 2024 г. наибольшее влияние на увеличение коэффициента устойчивого экономического роста оказало ускорение оборачиваемости собственных оборотных средств за счет значительных темпов роста выручки.

Рост коэффициента устойчивого экономического роста в 2024 г. позволяет предположить, что в отчетном 2025 г. можно ожидать повышения эффективности производственно-хозяйственной деятельности рассматриваемой организации и, как следствие, укрепления ее финансовой устойчивости. Для этого руководству условного предприятия можно порекомендовать: повышать прибыльность (управлять издержками, ценообразованием); наращивать выручку; оптимизировать структуру капитала; направлять больше прибыли на развитие, а не на выплаты.

Таблица 1

Показатели финансовой устойчивости условного предприятия за 2020–2024 гг.

|

Показатели / годы |

2020 |

2021 |

2022 |

2023 |

2024 |

|

I. Тип финансовой устойчивости (абсолютные показатели): |

|||||

|

1. Собственные оборотные средства |

1 606 894 |

2 183 178 |

1 730 170 |

3 209 251 |

293 394 |

|

2. Долгосрочные обязательства |

829 089 |

1 571 855 |

1 208 207 |

3 186 701 |

4 255 059 |

|

3. Краткосрочные заемные средства |

871 624 |

1 091 621 |

1 327 872 |

399 451 |

7 261 217 |

|

4. Запасы |

2 814 099 |

2 560 785 |

3 002 644 |

4 009 103 |

5 434 298 |

|

5. Излишек (+) или недостаток (-) собственных оборотных средств для покрытия запасов (с.1-с.4) |

-1 207 205 |

-386 607 |

-1 272 474 |

-799 852 |

-5 140 904 |

|

6. Излишек (+) или недостаток (-) собственных оборотных и долгосрочных заемных средств (с.1+с.2-с.4) |

-378 116 |

1 185 249 |

-64 267 |

2 386 849 |

-855 845 |

|

7. Излишек (+) или недостаток (-) общей величины источников средств (с.1+с.2+с.3-с.4) |

493 508 |

2 276 870 |

1 263 605 |

2 786 300 |

6 375 372 |

|

8. Трехкомпонентный показатель |

(0; 0; 1) |

(0; 1; 1) |

(0; 0; 1) |

(0; 1; 1) |

(0; 0; 1) |

|

9. Тип финансовой устойчивости |

неустойчивое состояние |

нормальная устойчивость |

неустойчивое состояние |

нормальная устойчивость |

неустойчивое состояние |

|

II. Коэффициенты финансовой устойчивости (относительные показатели): |

|||||

|

1. Коэффициент автономии |

0,39 |

0,33 |

0,31 |

0,22 |

0,12 |

|

2. Коэффициент соотношения заемных и собственных средств |

0,73 |

1,2 |

1,21 |

2,04 |

4,33 |

|

3. Коэффициент маневренности |

0,69 |

0,98 |

0,83 |

1,83 |

0,11 |

|

4. Коэффициент покрытия запасов собственными оборотными средствами |

0,57 |

0,85 |

0,58 |

0,8 |

0,05 |

Примечание: составлена автором на основе полученных данных в ходе исследования.

Таблица 2

Моделирование устойчивости экономического роста условного предприятия

|

Показатели / годы |

2020 |

2021 |

2022 |

2023 |

2024 |

|

1. Норма распределения прибыли на накопление |

74,48 |

36,05 |

34,67 |

19,59 |

3,36 |

|

2. Рентабельность продаж |

0,0025 |

0,0051 |

0,0042 |

0,0019 |

0,0488 |

|

3. Оборачиваемость собственных оборотных средств |

2,31 |

1,47 |

1,85 |

1,06 |

21,43 |

|

4. Обеспеченность собственными оборотными средствами |

0,37 |

0,43 |

0,34 |

0,51 |

0,02 |

|

5. Коэффициент текущей ликвидности |

1,58 |

1,77 |

1,51 |

2,06 |

1,02 |

|

6. Доля краткосрочных обязательств в капитале предприятия |

0,47 |

0,43 |

0,51 |

0,38 |

0,68 |

|

7. Коэффициент финансовой зависимости |

2,56 |

2,99 |

3,20 |

4,54 |

8,19 |

|

8. Коэффициент устойчивости экономического роста |

0,30 |

0,26 |

0,22 |

0,07 |

0,39 |

|

9. Общее изменение коэффициента устойчивости экономического роста |

– |

–0,04 |

–0,04 |

–0,15 |

+0,32 |

|

в том числе за счет: |

|||||

|

– изменения прибыли на накопление |

– |

–0,16 |

–0,01 |

–0,10 |

–0,06 |

|

– изменения уровня рентабельности продаж |

– |

+0,15 |

–0,04 |

–0,07 |

+0,30 |

|

– изменения количества оборотов, совершенных собственными оборотными средствами |

– |

–0,11 |

+0,05 |

–0,02 |

+6,05 |

|

– изменения степени обеспеченности собственными оборотными средствами |

– |

+0,04 |

–0,06 |

+0,02 |

–6,12 |

|

– изменения ликвидности текущих активов |

– |

+0,03 |

–0,03 |

+0,02 |

–0,13 |

|

– изменения доли краткосрочных обязательств в капитале предприятия |

– |

–0,02 |

+0,03 |

–0,02 |

+0,10 |

|

– изменения степени финансовой зависимости |

– |

+0,04 |

+0,01 |

+0,02 |

+0,18 |

Примечание: составлена автором на основе полученных данных в ходе исследования.

Таким образом, в ходе представленного исследования не просто проведена оценка финансовой устойчивости предприятия по общепринятой методике, но и осуществлен мониторинг коэффициента устойчивости экономического роста в динамике с показателями рентабельности, ликвидности, оборачиваемости для комплексной оценки финансового «здоровья» компании [14]. На основе полученных результатов управленческий персонал предприятия может разработать мероприятия по укреплению финансовой устойчивости и стабильности работы своей компании на перспективу [15]. Получено наглядное доказательство тому, что оценка экономического роста – это не просто цифры, а фундамент для стратегического развития любого бизнеса, позволяющий ему оставаться на плаву и двигаться вперед в условиях постоянно меняющейся экономической среды.

Заключение

Устойчивый экономический рост предприятия создает лучшие условия для его расширения и улучшения жизни работников, так как увеличение производства и прибыли позволяет инвестировать в новые технологии, оборудование, повышать заработную плату сотрудникам компании, что в совокупности улучшает условия труда и удовлетворяет потребности персонала, делая предприятие более конкурентоспособным и привлекательным. Что дает комплексный подход к анализу финансовой устойчивости организации? Во-первых, объективность оценки: рассматривается и текущая, и перспективная устойчивость, поэтому результаты аналитических исследований более полные и реалистичные. Во-вторых, полнота картины: проводимый анализ не ограничивается одним аспектом, охватывает больший набор показателей. В-третьих, связь факторов: показывает, как разные элементы (оборотный капитал, долгосрочные обязательства и прочие) влияют друг на друга. Таким образом, комплексная оценка финансовой устойчивости – это не просто набор расчетов, а необходимый инструмент стратегического управления, обеспечивающий долгосрочное и успешное развитие предприятия.

Конфликт интересов

Библиографическая ссылка

Пименова Е.М. ОЦЕНКА ТЕКУЩЕЙ И ПЕРСПЕКТИВНОЙ ФИНАНСОВОЙ УСТОЙЧИВОСТИ ПРЕДПРИЯТИЯ В УСЛОВИЯХ НЕСТАБИЛЬНОЙ ЭКОНОМИКИ // Фундаментальные исследования. 2026. № 1. С. 29-34;URL: https://fundamental-research.ru/ru/article/view?id=43967 (дата обращения: 14.02.2026).

DOI: https://doi.org/10.17513/fr.43967