Введение

Делиться с государством частью своего дохода в виде налоговых отчислений – конституционная обязанность всех экономических субъектов. Однако отсечение части дохода в пользу государства для каждого индивидуального налогоплательщика означает потерю возможностей для инвестирования средств в собственное развитие. Поэтому так важно выявить зависимость инвестиционного потенциала от величины налоговой нагрузки и установить оптимальное соотношение между этими величинами, чтобы «и волки были сыты, и овцы целы». Идеальная модель взаимоотношений государства с налогоплательщиками предполагает способ взимания налогов, минимизирующий негативное воздействие налогообложения на макро- и микроэкономику и не налагающий дополнительное бремя на налогоплательщиков, которое могло бы увеличить потери от уплаты налогов.

Предприятия, как субъекты микроэкономики, должны учитывать влияние налоговой политики государства на принятие любых стратегических решений, в том числе инвестиционных. Понимание механизма и экономических последствий влияния налогообложения на инвестиционный потенциал предприятий способствует повышению эффективности инвестиций и, как следствие, инвестиционной активности предприятий. В то же время это позволяет и государству корректировать налоговое законодательство с учетом влияния макроэкономической политики на микроэкономику.

Анализ взаимосвязи между макроналоговым бременем и частными инвестициями, проведенный, в частности, китайскими специалистами за ряд лет, подтверждает вывод о том, что рост макроналогового бремени в значительной степени сдерживает рост инвестиций.

Корпоративные инвестиции включают в себя инвестиции как в реальные, так и в финансовые активы, однако в данной статье авторы ограничились исследованием инвестиций в реальные активы, проводимых с целью расширения масштабов производства предприятия или разработки новых продуктов. Конечной целью таких инвестиций является получение инвестиционного дохода в виде прибыли. Согласно ст. 1 Федерального закона «Об инвестиционной деятельности в Российской Федерации», осуществляемой в форме капитальных вложений» от 25.02.1999 № 39-ФЗ (в ред. от 25 декабря 2023 г.), «инвестиционная деятельность – вложение инвестиций и осуществление практических действий в целях получения прибыли и (или) достижения иного полезного эффекта» [1].

На макроуровне для изучения взаимозависимости налогов и инвестиций наиболее информативными являются инвестиции именно в основной капитал.

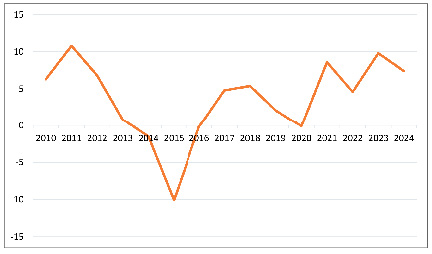

На рис. 1 показаны изменения в объемах инвестиций в основной капитал за период с 2010 по 2024 г.

Как следует из рис. 1, за последние 3 года совокупный рост инвестиций в основной капитал составил более 27 %. Однако рассматриваемый временной отрезок не затрагивает 2025 г., в котором произошли серьезные изменения в налоговой политике, связанные, в частности, с повышением ставки налога на прибыль. Поэтому для полной картины взаимозависимости налогообложения и инвестиций необходимы данные текущего года, однако проведенное нами исследование пока позволяет сделать осторожные прогнозы относительно некоторого снижения инвестиционной активности экономических субъектов к концу года.

Рис. 1. Инвестиции в основной капитал, % [2]

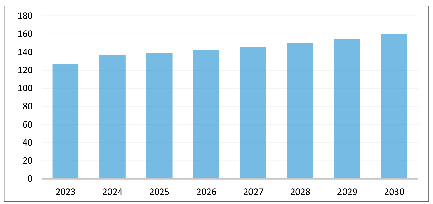

Рис. 2. Индекс физического объема инвестиций в основной капитал к 2020 г., % [2]

Согласно Основным направлениям бюджетной, налоговой и таможенно-тарифной политики на 2025 и плановый период 2026–2027 гг., с 2025 г. запланированы значительные структурные изменения в бюджетной политике, которым в значительной степени будет содействовать ускорение инвестиций в основной капитал. Поэтому на макроуровне планируется принять меры, которые будут способствовать повышению качества инвестиций в основной капитал, а также увеличению их объема (рис. 2). К таким мерам, в частности, относятся формирование налоговых механизмов приоритетной поддержки инвестиций в высокотехнологичные проекты; внедрение федерального инвестиционного налогового вычета по налогу на прибыль; реализация специальных инвестиционных режимов, таких как СПИК (специальный инвестиционный контракт, заключаемый с целью стимулирования инвестиций в промышленное производство) или РИП (региональный инвестиционный контракт, позволяющий организациям в статусе участника РИП получать льготы по налогу на прибыль) и другие инструменты [2].

По мнению специалистов, степень влияния ставки налога на прибыль на инвестиционную активность компаний зависит, в частности, от размеров таких компаний. Наиболее существенному влиянию подвержены небольшие предприятия, в то время как для крупных компаний со значительными объемами собственных средств влияние налоговой ставки может быть незначительным [3–5].

Эффективность инвестиций представляет собой отношение достигнутого предприятием результата к объему ресурсов, потребленных для достижения этого результата. При этом, как показывают исследования, предприятия не могут бесконечно расширять масштабы своих инвестиций, поэтому наиболее эффективным уровнем инвестиций является тот, при котором предельная доходность инвестиций равна предельным издержкам.

Цель исследования – установить зависимость масштаба корпоративных инвестиций от налоговой политики государства.

Материалы и методы исследования

В данной статье отражены результаты эмпирического исследования с использованием модели множественной линейной регрессии, а также панельных данных, получаемых серией наблюдений за несколько периодов времени для одних и тех же компаний. В статье отражены результаты выборки за 10 лет, с 2014 по 2023 г., по материалам китайской компании Сhina Telecom. Учитывая значительную схожесть ключевых для экономики России и Китая налогов – НДС и налога на прибыль, выводы, сделанные на основе проведенного исследования, в равной степени актуальны для России и Китая.

Результаты исследования и их обсуждение

Для построения модели была сформирована таблица показателей, обозначающих используемые в модели переменные величины (табл. 1).

Таблица 1

Показатели, используемые в модели

|

Показатели |

Обозначение переменной |

Содержание переменной |

|

Стоимость инвестиций в бизнес |

TG |

Денежные потоки от инвестиций в бизнес / общие активы |

|

Эффективные налоговые обязательства предприятия |

Tax |

(Текущие расходы по налогу на прибыль + текущий налог на НДС) / текущие операционные доходы |

|

Эффективное налоговое обязательство по налогу на прибыль |

InTax |

(Текущие расходы по налогу на прибыль – текущие расходы по отложенному налогу на прибыль) / текущие операционные доходы |

|

Эффективная налоговая нагрузка по НДС предприятия |

ValTax |

Текущий НДС / текущий операционный доход |

|

Рентабельность предприятия |

ROA |

Текущая операционная прибыль / текущая операционная прибыль |

|

Финансовый рычаг |

Lev |

(Чистая прибыль + расходы по налогу на прибыль + финансовые расходы) / (Чистая прибыль + расходы по налогу на прибыль) |

|

Денежный поток предприятия |

Cash |

Прибыль + Расходы по налогу на прибыль |

Источник: составлено авторами.

Таблица 2

Переменные, используемые в предлагаемой модели

|

t |

TG |

Tax |

InTax |

ValTax |

ROA |

Lev |

Cash |

|

2014 |

0,1419 |

0,0536 |

0,0169 |

0,0367 |

0,0295 |

1,2275 |

0,1718 |

|

2015 |

0,1607 |

0,0588 |

0,0198 |

0,0391 |

0,031 |

1,1613 |

0,1727 |

|

2016 |

0,1459 |

0,0448 |

0,017 |

0,0278 |

0,0284 |

1,1328 |

0,155 |

|

2017 |

0,129 |

0,0309 |

0,0169 |

0,014 |

0,0278 |

1,132 |

0,146 |

|

2018 |

0,1236 |

0,022 |

0,0181 |

0,004 |

0,032 |

1,0985 |

0,1497 |

|

2019 |

0,1146 |

0,0172 |

0,0168 |

0,0004 |

0,0317 |

1,1332 |

0,1601 |

|

2020 |

0,112 |

0,017 |

0,016 |

0,0001 |

0,0326 |

1,1095 |

0,185 |

|

2021 |

0,1095 |

0,0228 |

0,0176 |

0,0052 |

0,0343 |

1,0386 |

0,1804 |

|

2022 |

0,1113 |

0,0218 |

0,0167 |

0,0051 |

0,0343 |

1 |

0,1699 |

|

2023 |

0,1063 |

0,0217 |

0,0171 |

0,0046 |

0,0364 |

1,0076 |

0,1659 |

Источник: составлено авторами на основе [9].

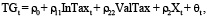

Основываясь на изучении опыта многочисленных исследований о влиянии налогообложения на инвестиции в активы предприятий [6–8], была сделана попытка построить модель для изучения связи между налогообложением предприятий и инвестициями:

,

,

где t обозначает период с 2014 по 2023 г.;

TG – инвестиционные расходы предприятия в году t;

InTax и ValTax – эффективная налоговая нагрузка по налогу на прибыль и эффективная налоговая нагрузка по НДС предприятия в году t соответственно;

X – набор контрольных переменных для денежного потока предприятия, рентабельности, уровня долга и т.д.;

ρ – оценки коэффициентов;

θ – значение ошибки модели

На основе приведенных в табл. 1 показателей была составлена табл. 2.

В табл. 3 представлены результаты множественной линейной регрессии.

Анализируя представленные данные, можно сделать вывод о разной степени влияния на инвестиции основных налогов – НДС и налога на прибыль.

Таблица 3

Результаты множественной регрессии

|

Source |

SS |

df |

MS |

|

Model |

0,002961573 |

5 |

0,000592315 |

|

Residual |

0,000105348 |

4 |

0,000026337 |

|

Total |

0,003066921 |

9 |

0,000340769 |

|

Number of obs |

= |

10 |

|

F(5, 4) |

= |

22,49 |

|

Prob > F |

= |

0,0050 |

|

R-squared |

= |

0,9657 |

|

Adj R-squared |

= |

0,9227 |

|

Root MSE |

= |

0,00513 |

|

TG |

Coef. |

Std. Err. |

t |

P > |t| |

[95 % Conf. Interval] |

|

|

InTax |

5,642375 |

2,275549 |

2,48 |

0,068 |

-0,6755623 |

11,96031 |

|

ValTax |

0,6642879 |

,2050296 |

3,24 |

0,032 |

0,0950345 |

1,233541 |

|

ROA |

-2,602305 |

1,553425 |

-1,68 |

0,169 |

-6,915305 |

1,710694 |

|

Cash |

0,0442323 |

,195853 |

0,23 |

0,832 |

-0,4995429 |

0,5880076 |

|

Lev |

0,0004024 |

,0496015 |

0,01 |

0,994 |

-0,1373134 |

0,1381182 |

|

_cons |

0,0938168 |

,0814753 |

1,15 |

0,314 |

-0,1323949 |

0,3200285 |

Источник: составлено авторами на основе [9].

Коэффициент влияния налога на прибыль на инвестиции составляет 5,64, в то время как коэффициент влияния НДС всего лишь 0,66. Следовательно, налог на прибыль влияет на инвестиции предприятия в большей мере, чем НДС. Отсюда вывод: увеличение ставки налога на прибыль предприятия приведет к значительному увеличению стоимости инвестиций и, как следствие, к подавлению инвестиционной активности предприятий.

Учитывая высокий уровень влияния налоговой политики на инвестиционную активность экономических субъектов, рассмотрим принятые в последние годы меры по налоговому стимулированию инвестиций. Так, в 2018 г. в Налоговом кодексе РФ появилась статья 286.1 «Инвестиционный налоговый вычет», введенная на основе федерального закона от 27.11.2017 № 335-ФЗ [10]. Это был существенный прорыв в области стимулирования инвестиционной активности. Уникальность этого инструмента заключается в возможности уменьшения налога на прибыль, подлежащего зачислению в региональные и федеральный бюджеты, на сумму вычета, что позволило предприятиям, включившимся в этот проект, свести начисленный налог на прибыль к минимуму, а в некоторых случаях даже к нулю. Инвестиционный вычет в региональной части составил 90 % от вложений в основные средства, а также от расходов на их достройку, дооборудование, реконструкцию, модернизацию, техническое перевооружение. Таким образом, компании получили возможность полностью профинансировать свои инвестиционные затраты на покупку или модернизацию основных средств за счет средств регионального и федерального бюджета [11].

При этом законодатель предусмотрел определенные меры защиты региональных бюджетов от полного разорения: вычет из регионального налога на прибыль не может быть больше разницы между налогом, начисленным по обычной ставке (17 %), и налогом, начисленным по ставке 5 %. То есть на федеральном уровне был установлен лимит инвестиционного вычета, при этом регионы получили право устанавливать дополнительные ограничения по размеру вычета.

С 1 января 2025 г. появился еще один инструмент стимулирования инвестиционной активности – федеральный инвестиционный налоговый вычет. Он позволяет компаниям, осуществившим расходы на создание и реконструкцию основных средств и нематериальных активов, уменьшать налог на прибыль при определенных условиях на 50 % [12].

К числу эффективных мер налогового стимулирования инвестиционной активности следует отнести и региональные инвестиционные проекты, участники которых получают право в течение определенного периода не платить налог на прибыль в федеральный бюджет, что особенно актуально в условиях повышения с 2025 г. ставки налога именно в части федерального бюджета (с 3 до 8 %) [13].

Не следует сбрасывать со счетов и усилия самих компаний, направленные на оптимизацию налога на прибыль с помощью учетной политики. В частности, речь идет об использовании известных, но хорошо работающих приемов оптимизации, таких как установление оптимальных СПИ (сроков полезного использования) основных средств, использование амортизационной премии, использование возможности применения повышающих коэффициентов к норме амортизации, создание резервов и других предусмотренных Налоговым кодексом инструментов [14].

Заключение

Таким образом, результаты проведенных исследований подтвердили зависимость инвестиционного потенциала компаний от внешних факторов, включая государственную налоговую политику. Используя результаты представленной выше модели, можно получить влияние корпоративных налогов, в основном налога на прибыль и налога на добавленную стоимость, на инвестиции предприятий, причем, как было доказано, налог на прибыль в значительно большей степени влияет на инвестиционное поведение компаний. Результаты проведенного исследования выявили значимую корреляцию между величиной налога на прибыль и вложениями средств в собственное развитие компаний.

Поэтому государственная и корпоративная налоговые политики, направленные на оптимизацию налога на прибыль, является наиболее эффективным средством стимулирования инвестиционной активности экономических субъектов и, в определенной степени, способом нивелирования негативного влияния на инвестиционные процессы повышения налоговой ставки налога на прибыль.

Конфликт интересов

Библиографическая ссылка

Баранова Л.Г., Сучалкина Е.А., Юйчи Чэнь ОЦЕНКА ВЛИЯНИЯ НАЛОГООБЛОЖЕНИЯ НА ИНВЕСТИЦИОННЫЙ ПОТЕНЦИАЛ НАЛОГОПЛАТЕЛЬЩИКОВ // Фундаментальные исследования. 2025. № 6. С. 8-13;URL: https://fundamental-research.ru/ru/article/view?id=43848 (дата обращения: 08.01.2026).

DOI: https://doi.org/10.17513/fr.43848