Введение

В современных условиях развития экономики, характеризующихся высокой степенью нестабильности, изменчивостью внешней среды и усилением глобальной конкуренции, значительно возрастает значение эффективного управления хозяйствующими субъектами. От качества и обоснованности принимаемых управленческих решений напрямую зависят результаты финансово-хозяйственной деятельности, уровень устойчивости предприятий и их способность адаптироваться к внешним вызовам. Особенно это актуально для стратегически важных отраслей, к числу которых относится нефтяная промышленность, играющая ключевую роль в формировании бюджета и обеспечении энергетической безопасности страны.

В условиях высококонкурентной рыночной среды ликвидность и платежеспособность выступают важнейшими индикаторами финансового состояния предприятия. Ликвидность компании отражает достаточность денежных средств и их эквивалентов для расчетов по кредиторской задолженности, требующей немедленного погашения [1]. При этом устойчивое поддержание платежеспособности формирует положительную репутацию компании на рынке, что, в свою очередь, способствует укреплению ее ликвидности. Таким образом, эффективное управление ликвидностью становится критическим элементом обеспечения долгосрочной устойчивости и конкурентоспособности предприятий нефтяной отрасли.

Количественно ликвидность предприятия можно охарактеризовать с помощью различных относительных показателей. Наиболее распространенными индикаторами ликвидности предприятия являются коэффициенты абсолютной, быстрой и текущей ликвидности. Они различаются между собой по составу ликвидных активов, принимаемых в расчет для покрытия краткосрочных обязательств предприятия.

Исследования по данному направлению представлены в основном зарубежными авторами из Европы, Азии, Китая и Австралии. В России большая часть исследований концентрируется вокруг рентабельности предприятия, а ликвидность, как правило, исследуют только в рамках банковского сектора.

Отечественные исследователи приходят к выводу, что наибольшее влияние на ликвидность предприятия оказывают такие макроэкономические факторы, как объем добычи нефти, цена нефти марки Brent, инфляция, внутренний валовой продукт (ВВП) на душу населения и курс валют, а именно рубля к доллару за год. Так, объем добычи нефти по стране оценивается К.А. Шлюшенковой [2] как показатель, умеренно влияющий на ликвидность предприятия, однако В.П. Постников и К.А. Тихомирова приходят к выводу, что данный фактор имеет сильную положительную связь с результирующим показателем, как специфичный основной актив анализируемой отрасли [3]. Исследователи также сходятся во мнении о том, что фактор инфляции оказывает умеренное влияние на способность предприятия управлять своими финансовыми активами. Цена нефти Brent и показатель ВВП на душу населения анализируется в основном в отечественной научной литературе. Так, Е.В. Болданова в своей статье приходит к выводу, что для предприятий, характеризующихся спадом интегрального показателя финансового состояния, характерна большая зависимость от котировки нефти на мировом рынке, а для ВВП на душу населения выявлена положительная связь для предприятий с возрастающим показателем финансового положения и отрицательная связь для компаний в состоянии «спада» [4]. Наконец, обменный курс валют, по результатам анализа К.А. Шлюшенковой [2], В.П. Постникова и К.А. Тихомировой [3], считается незначительно влияющим на ликвидность предприятия, тем не менее Е.В. Болданова [4] пришла к выводу, что компании в стадии «роста» находятся в сильной зависимости от курса доллара. Среди внутренних факторов предприятия к значимым авторы относят только размер компании. При этом Д.В. Черемисинова [5] придерживается прямо противоположной позиции: значимыми факторами, по результатам ее исследования, следует считать рентабельность активов и коэффициент финансового левериджа. Оценить значимость макрофакторов в краткосрочной перспективе достаточно трудозатратно. Похожей позиции придерживаются и зарубежные исследователи: значимыми являются в основном внутренние факторы – рентабельность активов, размер компании и коэффициент финансового левериджа. Так, большая часть авторов сходится во мнении, что леверидж оказывает отрицательное влияние на ликвидность предприятия [6–8]. Рентабельность активов и размер компании являются самыми распространенными факторами, используемыми для анализа зависимости ликвидности предприятия. При этом размер компании в отечественной и зарубежной научной литературе оценивается по-разному: в первом случае чаще всего используют среднесписочное число сотрудников на предприятии, во втором – натуральный логарифм активов. Yahui Sun в своем исследовании [8] приходит к заключению, что рентабельность активов оказывает незначительное отрицательное влияние на результирующий показатель, а размер компании, напротив, положительно сказывается на ликвидности предприятия [8]. В данном выводе с ним соглашается Phuc Minh Nguyen [9]. При этом исключительно в зарубежных исследованиях выделяют такой значимый фактор, как использование стратегии устойчивого развития (ESG-принципы). В статье Chien Chiang Lee [10] выделяется отдельный кластер переменных, основанных на применении хозяйствующим субъектом ESG-принципов. По результатам работы авторы приходят к выводу, что каждый показатель по отдельности не оказывает значительного влияния на возможности предприятий покрывать свои обязательства, однако в совокупности нельзя не обозначить возрастающий уровень значимости данного фактора. Следует обратить внимание, что вопрос управления ликвидностью предприятий за последние 3 года приобрел большую актуальность за рубежом. В России последние исследования по данному направлению датируются 2021 г.

Таким образом, в рамках исследования были протестированы следующие гипотезы:

H1: В краткосрочной перспективе, то есть на абсолютную ликвидность предприятия, оказывают значительное влияние преимущественно внутренние факторы.

H2: На быструю и текущую ликвидность оказывают существенное влияние факторы как внешней, так и внутренней среды предприятия.

Цель исследования – определить и проанализировать влияние внутренних и внешних факторов на ликвидность предприятий, работающих в нефтяной промышленности России.

Материалы и методы исследования

Основной методологической базой исследования является регрессионное моделирование, проведенное путем создания и выполнения кода на Python на базе облачной платформы Google Colab. В качестве эндогенных переменных были определены абсолютная (Liq_A), быстрая (Liq_Q) и текущая (Liq_C) ликвидность предприятий нефтяной промышленности. Экзогенные переменные представлены в таблице.

Наблюдения по факторам структуры капитала, внутреннего управления и устойчивости предприятия получены путем выгрузки сводной информации из аналитической системы СПАРК, предоставляющей информацию о российских компаниях и организациях. Данные по факторам рынка и инвестиционной среды были отобраны в результате изучения справочных информационных источников и заключений экспертов-аналитиков в области результатов деятельности топливно-энергетического комплекса России [11, 12]. Наблюдения раздела «Банковский сектор и макроэкономическая стабильность» собраны на основании исторических статистических данных, подтвержденных зарубежными и российскими ресурсами, в частности данных Росстата и Центрального банка РФ [13–15]. В качестве исходных данных был сформирован датасет по 70 нефтяным компаниям РФ за период с 2021 по 2023 г., включающий наблюдения как по внутренним характеристикам предприятий, так и по макрофакторам. Общее количество наблюдений составило 231 (215 после преобразования данных).

Результаты исследования и их обсуждение

В рамках исследования были построены линейные модели сквозной регрессии отдельно для каждого коэффициента ликвидности. В общем виде построенные модели можно представить следующим образом:

. (1)

. (1)

Характеристика экзогенных переменных, используемых в рамках исследования

|

Условное обозначение |

Единицы измерения |

Характеристика признака |

|

Факторы внутреннего управления и устойчивости предприятия |

||

|

C_Age |

годы |

возраст компании |

|

C_ESG |

– |

использование ESG-стратегии (бинарная переменная) |

|

C_ROA |

% |

рентабельность активов компании |

|

C_Size |

– |

размер компании (натуральный логарифм активов) |

|

Факторы рынка и инвестиционной среды |

||

|

M_Oil |

млн т |

годовой объем добычи нефти |

|

M_P |

долл./бар. |

среднегодовая цена нефти Brent |

|

Банковский сектор и макроэкономическая стабильность |

||

|

B_I |

% |

среднегодовой уровень инфляции |

|

B_GDP |

долл. |

ВВП на душу населения в РФ |

|

B_Exrate |

руб./долл. |

средний обменный курс рубля к доллару за год |

|

Структура капитала |

||

|

CS_FL |

– |

коэффициент финансового левериджа |

Источник: составлено авторами.

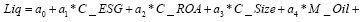

Рис. 1. Описательная статистика Источник: составлено авторами

В результате анализа описательной статистики исходного датасета непрерывные зависимые переменные были масштабированы. Переменная, характеризующая возраст компании, прологарифмирована. Для анализа наличия выбросов были построены графики с усами. По результатам построения было принято решение ввести ограничения на зависимую переменную: для абсолютной ликвидности значения не больше 0,7, для быстрой и текущей ликвидности – не больше 1,3. Ограничения введены для исключения аномальных значений и выбросов, способных исказить результаты моделирования. Такие значения часто не отражают реальное финансовое состояние и могут быть связаны с неэффективной структурой активов или техническими искажениями в отчетности. Кроме того, выбранные пороги соответствуют нормативным ориентирам, обеспечивая фокус на типичных и репрезентативных компаниях отрасли.

Также были проведены тесты на нормальность распределения данных и на анализ зависимостей между зависимыми и независимыми переменными. В результате было выявлено, что часть переменных имеет линейную зависимость, часть – нелинейную по отношению к зависимым переменным. По итогам проведения разведочного анализа данных на рис. 1 представлена описательная статистика.

Следует отметить, что средний уровень абсолютной ликвидности исследуемых компаний составляет 0,19, что несколько ниже установленного нормативного значения, равного 0,2. Аналогично средние значения коэффициентов быстрой и текущей ликвидности равны 0,53 и 0,61 соответственно, при рекомендуемых минимальных значениях в 1 и 1,5 для соответствующих показателей. Такие результаты могут свидетельствовать о дефиците ликвидных активов у большинства компаний, что ограничивает их способность своевременно исполнять краткосрочные обязательства. Возможными причинами низких значений могут выступать высокая зависимость от внешнего финансирования или инвестиции в трудно реализуемые активы. Среднее значение показателя C_ROA оказалось отрицательным, что может указывать на низкую операционную эффективность значительной части выборки, а также на влияние внешних шоков (например, ценовых колебаний на нефть или санкционного давления). При этом высокие значения стандартного отклонения переменных C_Size и CS_FL указывают на значительную гетерогенность выборки в части размеров компаний и структуры их капитала. Это отражает широкий спектр стратегий управления и масштабов деятельности, что характерно для отрасли с высоким уровнем концентрации и разнообразием бизнес-моделей. Для исключения коллинеарности при построении моделей на рис. 2 представлены результаты построения корреляционной матрицы.

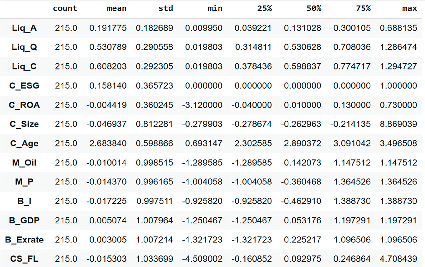

Согласно шкале Чеддока, была выявлена сильная корреляция (> 0,7) между такими переменными, как M_Oil и M_P, M_P и B_I, B_GDP и B_Exrate. В дальнейшем коллинеарность между факторами контролировалась с помощью расчета фактора инфляции дисперсии (VIF).

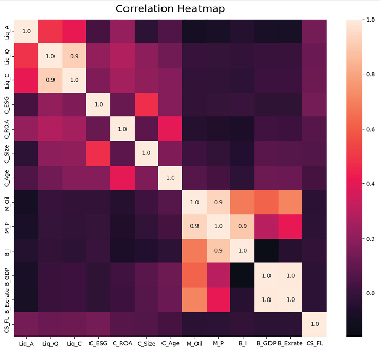

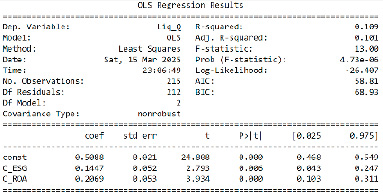

В ходе исследования был построен ряд регрессионных моделей для абсолютной, быстрой и текущей ликвидности по отдельности. На рис. 3 представлена итоговая модель для абсолютной ликвидности.

Модель включает два объясняющих фактора: C_ROA и CS_FL. R-квадрат модели составляет 0,062, что означает, что только 6,2 % вариации ликвидности объясняется включенными переменными. Это указывает на слабую объяснительную силу модели. Однако F-статистика равна 6,954 с p-значением 0,00119, что говорит о статистической значимости модели в целом.

Коэффициент при переменной C_ROA равен 0,1031 и является статистически значимым (p = 0,003), что указывает на положительное влияние рентабельности активов на ликвидность. Это указывает на то, что более прибыльные компании, как правило, имеют больший доступ к ликвидным средствам. Переменная CS_FL имеет коэффициент 0,0226 и p-значение 0,057, что делает ее слабо значимой на уровне 10 %. Это может говорить о том, что компании с более высоким уровнем заемного капитала склонны поддерживать более высокий уровень ликвидности, возможно, из соображений финансовой устойчивости.

Константа модели равна 0,1926, что отражает средний уровень ликвидности при нулевых значениях объясняющих переменных. В целом модель выявляет статистически значимое влияние рентабельности и, в меньшей степени, левереджа на ликвидность.

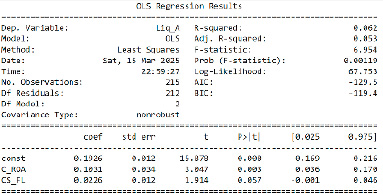

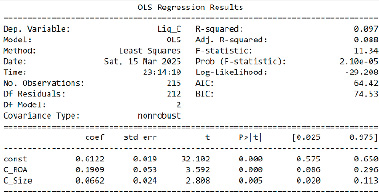

Итоги регрессионного моделирования в отношении коэффициента быстрой ликвидности представлены на рис. 4.

Рис. 2. Корреляционная матрица Источник: составлено авторами

Рис. 3. Регрессионная модель для коэффициента абсолютной ликвидности Источник: составлено авторами

Рис. 4. Регрессионная модель для быстрой ликвидности Источник: составлено авторами

В модель включены два объясняющих фактора: C_ESG и C_ROA. Значение R-квадрат составляет 0,109. Это означает, что около 10,9 % вариации переменной объясняются включенными в модель переменными. Значение показателя несколько выше по сравнению с предыдущей моделью, но все еще говорит о достаточно ограниченной объяснительной способности. Тем не менее F-статистика равна 13,00 при p-значении менее 0,001, что указывает на общую статистическую значимость модели.

Коэффициент при C_ESG составляет 0,1447 с p-значением 0,006, что указывает на положительное влияние уровня ESG на ликвидность. Это может означать, что компании с более высокими ESG-оценками имеют лучшее восприятие со стороны инвесторов и кредиторов, что способствует доступу к ликвидным ресурсам. Коэффициент при C_ROA равен 0,2069 с высоким уровнем статистической значимости (p < 0,001), что подтверждает положительную связь между рентабельностью и ликвидностью.

Константа модели равна 0,5088 и отражает базовый уровень ликвидности при нулевых значениях ESG и ROA. В целом модель демонстрирует статистически значимые положительные связи между обоими факторами (ESG и рентабельностью) и ликвидностью.

Итоговая регрессионная модель для коэффициента текущей ликвидности представлена на рис. 5.

Рис. 5. Регрессионная модель для текущей ликвидности Источник: составлено авторами

В модели используются два объясняющих фактора: C_ROA и C_Size. Значение R-квадрат составляет 0,097, то есть примерно 9,7 % вариации ликвидности объясняется включенными переменными. Несмотря на то, что объяснительная способность модели остается умеренной, она все же демонстрирует статистическую значимость: F-статистика равна 11,34 при p-значении менее 0,001, что позволяет отвергнуть гипотезу о незначимости коэффициентов.

Коэффициент при C_ROA составляет 0,1909 (p = 0,000), что подтверждает устойчивую положительную связь между рентабельностью активов и ликвидностью Это подтверждает, что более прибыльные компании, как правило, обладают большим уровнем ликвидности.

Коэффициент при переменной C_Size равен 0,0662 и также статистически значим (p = 0,005), что говорит о положительной связи между размером компании и ее ликвидностью. Это может быть связано с тем, что более крупные компании имеют лучший доступ к капиталу, устойчивее к внешним шокам и, как правило, более финансово стабильны, что позволяет им поддерживать более высокий уровень ликвидности.

Константа модели составляет 0,6122, отражая базовое значение текущей ликвидности при нулевых значениях C_ROA и C_Size.

Отметим, что макроэкономические факторы по итогам регрессионного моделирования не оказывают значительного влияния на ликвидность компаний нефтяной промышленности.

Несмотря на сравнительно невысокий R-квадрат при моделировании, результаты имеют теоретическую практическую значимость и могут использоваться для предварительного анализа факторов, влияющих на ликвидность организаций.

Заключение

В рамках проведенного исследования с построением трех регрессионных моделей была осуществлена проверка двух гипотез, касающихся влияния различных факторов на показатели ликвидности предприятий нефтяной промышленности. Полученные результаты позволяют сделать ряд важных выводов.

Во-первых, подтверждение гипотезы H1 демонстрируется в модели, где зависимой переменной выступает абсолютная ликвидность (Liq_A). Согласно результатам регрессии, на нее оказывают влияние в первую очередь внутренние факторы – в частности, рентабельность активов (C_ROA), которая оказалась статистически значимой (p = 0,003). Финансовый левередж (CS_FL), как дополнительный внутренний фактор, имеет слабую значимость (p = 0,057), что также укладывается в рамки предполагаемой гипотезы. Таким образом, можно утверждать, что в краткосрочной перспективе абсолютная ликвидность определяется в основном внутренними характеристиками предприятия.

Во-вторых, результаты моделирования для быстрой (Liq_Q) и текущей (Liq_C) ликвидности позволяют частично подтвердить гипотезу H2. В обоих случаях значимым оказался внутренней фактор – рентабельность активов компании. В модели Liq_Q значимым предиктором также выступает ESG-показатель (C_ESG, p = 0,006), отражающий восприятие устойчивости компании и ее социально-экологической активности. В модели Liq_C, кроме рентабельности, статистически значимым оказался размер компании (C_Size, p = 0,005), который может отражать внутренние структурные характеристики. Эти результаты подтверждают, что показатели быстрой и текущей ликвидности чувствительны преимущественно к внутренним воздействиям.

Полученные в ходе исследования результаты имеют теоретическую и практическую значимость. Теоретическая значимость исследования заключается в уточнении роли отдельных внутренних и внешних факторов в формировании различных типов ликвидности (абсолютной, быстрой, текущей), а также в проверке ранее выдвинутых гипотез, основанных как на отечественных, так и на зарубежных подходах. Исследование дополняет существующую научную литературу, расширяя представления о специфике функционирования нефтяных компаний в условиях российской экономики и предлагая более детализированное понимание влияния ESG-подходов, рентабельности и финансовой структуры на показатели ликвидности.

С практической точки зрения значимость исследования заключается в том, что оно позволяет более точно структурировать факторы, влияющие на различные аспекты ликвидности предприятий. Это особенно важно для управленцев, аналитиков и инвесторов, которым необходимо понимать, какие переменные учитывать при оценке краткосрочной финансовой устойчивости организаций. Кроме того, полученные результаты дают основания для использования ESG-факторов в качестве индикаторов ликвидности и потенциальной устойчивости бизнеса. Выявление значимых факторов позволяет сосредоточить внимание на тех аспектах операционной и финансовой деятельности, которые оказывают наибольшее влияние на ликвидность предприятия в краткосрочной и среднесрочной перспективе, а учет внешней среды и макроэкономических условий способствует более адаптивному планированию и повышению финансовой устойчивости в условиях экономической турбулентности.

Дальнейшие направления исследования могут включать расширение набора переменных – например, анализ макроэкономических условий, отраслевой специфики, уровня конкуренции и кредитной нагрузки. Перспективным также представляется использование панельных данных и временных рядов, что позволит учесть динамику влияния факторов и повысить обоснованность выводов. Кроме того, имеет смысл рассмотреть влияние взаимодействия между внутренними и внешними переменными на ликвидность, а также провести сравнительный анализ для различных групп компаний (по отраслям, размеру, юрисдикции и ESG-профилю).

Библиографическая ссылка

Гуз Е.А., Королёва Е.В. ЛИКВИДНОСТЬ НЕФТЯНЫХ КОМПАНИЙ РОССИИ: ОЦЕНКА ВЛИЯНИЯ ВНЕШНИХ И ВНУТРЕННИХ ДЕТЕРМИНАНТ // Фундаментальные исследования. 2025. № 5. С. 35-42;URL: https://fundamental-research.ru/ru/article/view?id=43830 (дата обращения: 14.02.2026).

DOI: https://doi.org/10.17513/fr.43830