Введение

Объектом риска при финансировании за счет активов финансовых организаций являются денежные средства или их эквивалент, который должен уплатить реципиент. И.Г. Сергеева и О.А. Некрасова для определения и оценки рисков инновационного проекта малого предприятия предлагают применять шестифакторную модель идентификации инновационных рисков и алгоритм ее использования. Исследование финансовых ресурсов рассматривается как третий фактор после изучения содержания инновации и интеллектуальных ресурсов и заключается в анализе источников финансирования и возможностей привлечения денежных средств, а также статей их расходования [1]. А.П. Соколова и Д.В. Бондарева разработали шкалу оценки последствий наступления рисков в зависимости от сроков реализации инновационного проекта, затрат на проект, качества результатов проекта [2]. О.В. Костенко и В.В. Щенникова являются авторами методики проектирования системы управления финансовыми рисками инновационных проектов. К показателям проекта, которые рекомендуется использовать в качестве входных данных для разработки системы управления финансовыми рисками, авторы относят состав и структуру источников финансирования проекта, размер и структуру денежных потоков проекта, срок его реализации, уровень конкуренции и волатильности ключевых товарных и финансовых рынков [3]. Л.Г. Гельфер утверждает, что в случае финансирования инноваций концепция измерения инновационного риска не может базироваться на классических вероятностных принципах, использующих возможности неограниченного повтора одних и тех же событий в схожих условиях [4]. Однако существующие методы нуждаются в уточнении и доработке.

Целью исследования является выявление инструментов и методов, с помощью которых возможно определить риски при размещении активов финансовой организации в инновационные проекты с учетом динамики функционирования этой организации.

Материалы и методы исследования

Риск возникает тогда, когда результаты совершенных действий могут быть абсолютно разными, соответствующие поставленным целям или противоречащие им. Традиционно при проведении финансового анализа рассматривается результат, при котором произошло невыполнение финансовых обязательств, как следствие изменения прибыли и переориентации денежных потоков предприятия. Следует также учитывать, что при оценке риска показатели рассчитываются для проекта, поэтому необходимо исследовать влияние проекта на показатели предприятия в целом.

Активы финансовых организаций, рассматриваемых в данном исследовании, состоят из денежных средств; долговых обязательств; прав требования долга; ценных бумаг. Поскольку финансовые активы меняются в каждый момент времени как в целом, так и по отдельным составляющим, то они обладают высоким уровнем динамики. Следовательно, необходимо рассматривать движение активов за определенный промежуток времени.

В практике финансового менеджмента используются разные методы анализа рисков инвестиционных проектов. К наиболее распространенным следует отнести:

– метод корректировки нормы дисконта;

– метод достоверных эквивалентов (коэффициентов достоверности);

– анализ чувствительности критериев эффективности;

– метод сценариев;

– анализ вероятностных распределений потоков платежей;

– метод имитационного моделирования.

Для раскрытия темы и достижения цели в данной статье применяются общенаучные методы исследования экономических явлений: научное абстрагирование, анализ, синтез, индукция, логический подход.

Результаты исследования и их обсуждение

Метод корректировки нормы дисконта осуществляет приведение будущих потоков платежей к настоящему моменту времени. Однако полученные результаты существенно зависят только от размера надбавки за риск, которая со временем не меняется, а остается константой. Для успешных инновационных проектов характерна ситуация с резким уменьшением риска на стадии реализации продукции или, наоборот, с резким увеличением риска в случае невозможности реализации продукции, поэтому использовать этот метод в чистом виде неуместно.

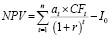

Метод достоверных эквивалентов устраняет основной недостаток предыдущего метода путем введения корректирующих коэффициентов at, отражающих степень риска для каждого периода реализации инновационного проекта. Формула для расчета NPV (чистой приведенной стоимости), которую они могут принести, будет иметь в данном случае следующий вид (1):

(1)

(1)

где CFt – поток платежей в период t;

r – ставка дисконтирования;

I0 – сума инвестиций (затрат) за весь период реализации проекта;

n – количество расчетных периодов реализации проекта;

at – корректирующий коэффициент, который отражает величину риска потока платежей в периоде t.

При использовании корректирующего коэффициента возникает вопрос его оценки, на который данный способ не отвечает, что является его главным недочетом. Также остается нерешенным вопрос оценки размера надбавки за риск.

Метод анализа чувствительности критериев эффективности сводится к исследованию зависимости результативного показателя деятельности предприятия от вариации значений показателей, на которых базируется их определение. Анализ проводится путем осуществления следующих шагов:

− определяется математическая связь между входящими (независимыми) и выходными переменными;

− определяются наиболее вероятные значения для входных переменных и возможные диапазоны их изменения;

− путем изменения значений (полученных оценок) входных переменных исследуется их влияние на значение исходных переменных.

Проект, имеющий меньшую чувствительность к изменениям независимых переменных, имеет меньший уровень риска и соответственно большее преимущество над другими. Процедура анализа чувствительности предполагает смену одной из входных переменных, в то время как другие независимые переменные остаются неизменными, что ограничивает лицо, принимающее решение, в получении информации о результатах анализа. Поэтому возникает задача поиска инструментов, с помощью которых возможно изменение как одной, так и нескольких переменных, для исследования их совместного воздействия на результаты проекта [5].

Метод сценариев предполагает наличие следующих этапов исследования:

• определяют несколько сценариев для входных переменных (пессимистичный, наиболее вероятный, оптимистичный);

• определяют вероятностную оценку каждого из сценариев;

• для каждой исходной переменной рассчитывают математическое ожидание и дисперсию с учетом определенных вероятностей на предварительном этапе;

• производят анализ вероятностных распределений на базе полученных результатов.

Если определять риск проекта как уровень отклонения его результирующих показателей от запланированных, наименее рискованным проектом будет тот, выходные переменные которого будут иметь наименьшее значение стандартного отклонения [6].

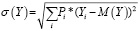

Определим исходные переменные данных финансовых организаций через функцию Y(t). Тогда, следуя этапам метода, математическое ожидание исходных переменных равно (2, 3):

(2)

(2)

. (3)

. (3)

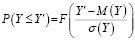

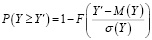

Зная параметры распределения исходных переменных, можем определить вероятность того, что требуемая переменная Y(t) будет меньше или больше заданного значения Y' по следующему соотношению (4, 5):

(4)

(4)

, (5)

, (5)

где F(Y) – функция Лапласа [5].

Итак, метод сценариев позволяет достаточно наглядно оценить риски инновационных проектов в целом. Однако вопрос оценки вероятностей наступления того или иного сценария остается нерешенным.

Анализ вероятностных распределений потоков платежей используется при расчетах NPV проектов. Проблема заключается в определенных вероятностях для каждого из потоков платежей из-за отсутствия массива данных (истории) для инновационных проектов.

Ограничения, указанные в вышеописанных методах, решаются с помощью имитационного моделирования. Данный метод заключается в выявлении минимального и максимального значения входных переменных. Задается характер распределения вероятностей. На базе выбранного распределения строится математическая модель активов финансовой организации, и по результатам имитации получаются значения исходных переменных Y(t).

При использовании таких видов финансовых инструментов, как лизинг, факторинг, доверительное управление финансовыми активами, при финансировании инновационных проектов особое значение имеет кредитный риск, который определяется как вероятность получения убытков сторонами, заключившими контракт на приобретение финансового инструмента, вследствие неисполнения обязательства другой стороной. Поэтому рассмотрим этот вид риска подробнее. Считаем целесообразным для определения величины риска невозврата средств, от которого будет зависеть и величина платы за пользование предоставленными средствами, использовать коэффициент вариации [7] (6):

. (6)

. (6)

Для упрощения расчетов разделим всех реципиентов финансовых организаций на классы. Uj, j =  , m – количество классов. Классы определяются в зависимости от экономических и качественных показателей деятельности реципиента. Учреждения самостоятельно устанавливают нормативные значения для каждого показателя в зависимости от политики предоставления той или иной финансовой услуги данному учреждению, положения на рынке, особенности клиента и т.д. Статистическую оценку вероятности невозврата предоставленных средств возможно получить с помощью следующей формулы (7):

, m – количество классов. Классы определяются в зависимости от экономических и качественных показателей деятельности реципиента. Учреждения самостоятельно устанавливают нормативные значения для каждого показателя в зависимости от политики предоставления той или иной финансовой услуги данному учреждению, положения на рынке, особенности клиента и т.д. Статистическую оценку вероятности невозврата предоставленных средств возможно получить с помощью следующей формулы (7):

, (7)

, (7)

где mji – количество денежных единиц i-го реципиента j-го класса, срок задолженности по очередному платежу которых составляет более 30 дней;

Mji – общее количество предоставленных денежных единиц i-му реципиенту j-го класса за расчетный период;

kj – корректирующий коэффициент, определенный в зависимости от j-го класса реципиента;

i =  , n – количество реципиентов, которым предоставлены денежные средства за период.

, n – количество реципиентов, которым предоставлены денежные средства за период.

Для определения вероятности невозврата предоставленных средств всех реципиентов j-ой группы взвесим вероятности каждого реципиента по сумме предоставленных средств (8):

, (8)

, (8)

где Pji – вероятность невозврата средств i-го реципиента j-го класса (группы).

Вероятность (риск) невозврата всех размещенных активов финансовой организации A(t) будет определена соответственно по следующей формуле (9):

, (9)

, (9)

где A – сумма активов небанковской финансовой организации.

Выделим из суммы дебиторской задолженности i-го реципиента задолженность по основной сумме Si1(t) (например, тело кредита) и задолженность по вознаграждению финансовой организации Si2(t) (10).

S(t) = S1(t) ∪ S2(t), S1(t) ∩ S2(t) = ∅. (10)

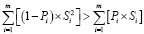

В случае невозврата реципиентом основной суммы и/или вознаграждения организации сумма невозвращенных средств должна быть перекрыта суммой полученного вознаграждения (11), (12):

(11)

(11)

или

. (12)

. (12)

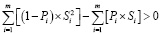

При условии, что лицо, принимающее решение о предоставлении кредита, имеет два типа решений Lji по каждому получателю (предоставить / не предоставить), а также что за счет части вознаграждения финансовой организации осуществляется формирование резерва в размере, необходимом для покрытия убытков от невозврата средств. Левая сторона неравенства (12) фактически означает величину среднего размера операционной прибыли финансовой организации (13), (14):

, (13)

, (13)

где NI(Lji) – средний размер операционной прибыли финансовой организации.

. (14)

. (14)

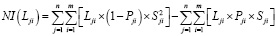

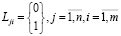

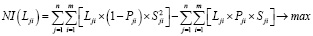

Для определения оптимального решения для каждого из реципиентов, т.е. определения значений вектора-функции Lji(t), необходимо решить следующую оптимизационную задачу (15), (16), (17):

(15)

(15)

(16)

(16)

. (17)

. (17)

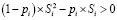

Для кредитов, по которым принято положительное решение, т. е. Lji = 1, для i-го реципиента требуется решить следующее неравенство (18):

(18)

(18)

Если привести вознаграждение финансовой организации к эффективной процентной ставке Vi(Si1, Si2), тогда (19):

(19)

(19)

В таком случае для определения необходимой суммы вознаграждения (как эффективной процентной ставки) Vi для i-го реципиента будем использовать формулу, которая отражает зависимость вознаграждения от данного уровня риска (20):

(20)

(20)

причем (21),

(21)

(21)

Это означает, что расчетная вероятность (риск) невозврата кредита не может быть больше или равняться 0,5. В последнем случае принимается отрицательное решение по предоставлению кредита, т. е. Lji = 0.

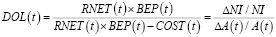

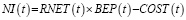

Особого внимания требует методика определения оценки размера операционного риска финансовой организации с помощью операционного рычага. Данный показатель определяется как отношение относительного изменения прибыли к относительному изменению валового дохода. Однако для финансовой организации валовым доходом будут служить активы в момент времени t (22).

(22)

(22)

(23)

(23)

где DOL(t) – уровень операционного рычага в периоде t;

NI(t) – операционная прибыль в периоде t;

BEP(t) – размер общих активов без учета задолженности по начисленным доходам от размещения средств финансовой организации в периоде t;

COST(t) – постоянные расходы организации в периоде t;

RNET(t) – чистый процентный доход, равный разнице между суммой дохода, полученного от размещения активов, и размером платы за привлеченные средства, за счет которых сформированы эти активы, выраженный в процентах к размеру общих активов.

При использовании показателя операционного рычага следует иметь в виду следующую его интерпретацию:

• чем больше доля переменных затрат в общих затратах организации, тем меньше операционный рычаг;

• предприятие с большей величиной операционного риска больше рискует в случае уменьшения размера размещенных активов;

• предприятие с меньшей величиной операционного риска получит меньше операционной прибыли в случае увеличения размера размещенных активов.

Исходя из вышеизложенного, финансовая организация должна поддерживать распределение затрат (постоянные/переменные) на том уровне, который ей необходим в данных рыночных условиях.

В дополнение к вышеупомянутым методам могут быть использованы сценарный подход и анализ чувствительности, которые реализуются при тестировании динамической модели инновационного проекта. Одной из составляющих сценарного подхода является моделирование неблагоприятных колебаний факторов, оказывающих влияние на уровень инновационного риска. Целью такого тестирования является проверка способности системы управлять рисками, противодействовать неблагоприятному развитию событий. Анализ чувствительности начинают с наиболее значимых факторов. Сам анализ включает в себя как количественные, так и качественные методы. Когда не может быть установлена прямая зависимость между параметрами, которые варьируются, следует учитывать косвенное влияние изменения значений каждого из параметров на другие. Поэтому, прежде чем приступить к анализу чувствительности, необходимо разработать план анализа, определив по отношению к каждому параметру изменяющийся перечень условий, при выполнении которых может быть достигнуто желаемое значение параметра, а также последствий, к которым может привести его изменение. Необходимо также задать предельные значения параметров, варьирующихся в соответствии со сценариями развития инновационного проекта с пессимистической и оптимистической точек зрения.

Резервы финансовой организации формируются в зависимости от ожидаемых убытков, т. е. имеющихся рисков активов, и в зависимости от дней просрочки по начисленным платежами. Резерв R(t) рассчитывается как определяемая руководством организации или на законодательном уровне часть H от задолженности по основной сумме S2i(t) (24):

(24)

(24)

Следовательно, при управлении рисками активов финансовых организаций предлагается реализовывать следующий алгоритм:

• определение экономических и качественных показателей реципиента;

• определение рейтинга реципиента и отнесение его к соответствующему классу риска;

• выбор проекта, которому будет предоставлено финансирование, и расчет соответствующей суммы вознаграждения финансовой организации Vi(t) с заданными параметрами в соответствии с классом риска;

• определение рисков каждой составляющей активов финансовой организации;

• определение рисков активов финансовой организации в целом;

• формирование соответствующих резервов R(t) для покрытия выявленных рисков активов.

Заключение

Определенные риски активов финансовой организации позволяют лицу, которое принимает решение, управлять этими активами с целью уменьшения отрицательных денежных потоков и соответствующего увеличения положительных денежных потоков. Применение выбранного алгоритма управления активами даст возможность сдерживать риск и получать соответствующую прибыль на необходимом уровне.

Библиографическая ссылка

Шарохина С.В., Шевченко Т.А., Карсунцева О.В., Васецкая Е.С. ОЦЕНКА РИСКОВ ПРИ РАЗМЕЩЕНИИ АКТИВОВ ФИНАНСОВЫХ ОРГАНИЗАЦИЙ В ИННОВАЦИОННЫЕ ПРОЕКТЫ // Фундаментальные исследования. 2024. № 11. С. 72-77;URL: https://fundamental-research.ru/ru/article/view?id=43716 (дата обращения: 14.03.2026).

DOI: https://doi.org/10.17513/fr.43716