Введение

Для достижения государственных целей по росту темпов ВВП, увеличению объемов инвестиций в основной капитал, росту внутреннего несырьевого производства, повышению благосостояния граждан Правительством РФ принят ряд значимых правовых документов, направленных на:

– защиту и поощрение капиталовложений [1];

– поддержку инвестиционных проектов, реализуемых на основе проектного финансирования [2];

– повышение доступности кредитных средств для реализации инвестиционных проектов [3, 4].

В результате принятия указанных документов закреплена государственная поддержка инвестиций в таких формах, как предоставление государственных гарантий, субсидирование процентной ставки по кредитам, что позволяет увеличить срок финансирования проектов, снизить процентную ставку, увеличить объемы кредитования, распределить инвестиционные риски [5].

Проекты, претендующие на получение государственной поддержки, отбираются по критериям, установленным уполномоченными на отбор инвестиционных проектов организациями. Предусматривается, что проекты должны быть инвестиционно привлекательными. Поскольку в нормативных документах не раскрывается сущность понятия «инвестиционная привлекательность», позволим охарактеризовать ее как целесообразность и выгодность реализации проекта [6]. В ходе отбора проектов, по нашему мнению, должна решаться задача оценки сравнительной эффективности проектов, которые позволят получить требуемый экономический эффект.

При этом одними нормативными документами [1] устанавливаются в качестве критериев оценки инвестиционных проектов показатели внутренней нормы доходности и чистая приведенная стоимость, другими нормативными документами [6] контролируется срок окупаемости заемных средств.

Инвестиционно привлекательным считается проект, у которого:

– показатель внутренней нормы доходности выше или равен средневзвешенной стоимости капитала [1];

– показатель чистой приведенной стоимости проекта имеет положительные значения [1];

– отношение срока окупаемости заемных средств, привлекаемых для реализации проекта, к сроку кредита меньше или равно единице [6];

– показатели финансового состояния организации, реализующей инвестиционный проект, соответствуют установленным требованиям [6].

В теории экономического анализа оценка инвестиционных проектов [7, с. 644–660; 8, с. 87–90; 9] проводится с целью определения их экономической эффективности и включает расчет следующих показателей:

– чистая дисконтированная стоимость;

– индекс рентабельности инвестиций (PI);

– внутренняя норма прибыли (IRR);

– период окупаемости инвестиционного проекта (PP);

– учетный коэффициент окупаемости инвестиций (ARR).

В практике оценки инвестиционных проектов также применяются такие показатели, как бюджетная эффективность, социально-экономическая эффективность, соотношение собственных средств инициатора проекта и бюджетных средств [10, 11, 12].

Целью исследования, приведенного в данной статье, является расчет показателей оценки инвестиционной привлекательности проектов для определения значимости и достаточности каждого показателя в целях установления инвестиционной привлекательности проекта с точки зрения целесообразности предоставления государственной поддержки. Также в статье даны рекомендации в отношении применения показателей оценки инвестиционных проектов на этапе отбора инвестиционных проектов для предоставления им государственной поддержки.

Материалы и методы исследования

Материалами для исследования послужили публикации в открытых источниках информации, статьи экономистов, нормативные правовые акты, принимаемые Правительством РФ для стимулирования инвестиционных процессов. В статье использованы общенаучные методы исследования, такие как метод сравнительного анализа, методы относительных величин и обобщения.

Результаты исследования и их обсуждение

Рассмотрим проекты, которые характеризуются следующими показателями, представленными в таблице 1, и определим значимость каждого показателя для установления инвестиционной привлекательности проекта с точки зрения целесообразности предоставления государственной поддержки.

Таблица 1

Данные по проектам

|

Год |

Показатель |

Проект А |

Проект В |

|

- |

Ставка дисконтирования, % |

10 |

11 |

|

0 |

Исходные инвестиции, млрд руб. |

2,3 |

2,3 |

|

1 |

Чистые денежные поступления, млрд руб. |

1,1 |

0,8 |

|

2 |

1,8 |

1,5 |

|

|

3 |

– |

1,7 |

|

|

- |

Остаточная стоимость, млрд руб. |

0,0 |

0,0 |

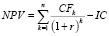

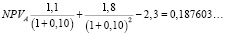

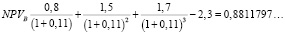

Расчет чистой дисконтированной стоимости NPV

≈ 0,2 млн руб.

≈ 0,2 млн руб.

≈ 0,9 млн руб.

≈ 0,9 млн руб.

Согласно вышеуказанным результатам, чистая дисконтированная стоимость Проекта B превышает чистую дисконтированную стоимость Проекта А, из чего следует, что проект B более привлекателен для инвестирования, чем Проект А.

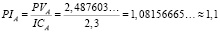

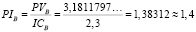

Расчет индекса рентабельности инвестиций PI

Из расчета следует, что индекс рентабельности инвестиций Проекта B превышает индекс рентабельности инвестиций Проекта А, что означает, что проект B более привлекателен для инвестирования, чем Проект А.

Расчет внутренней нормы прибыли IRR

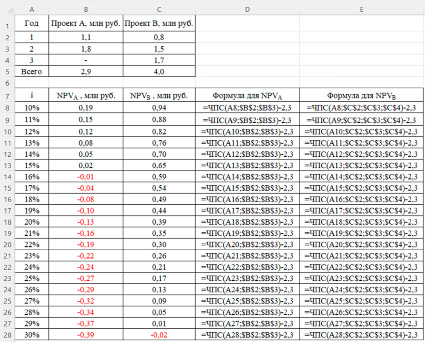

Определим перебором интервал между ставками дисконтирования проектов, на котором NPV перестает принимать положительное значение. Для упрощения задачи расчета NPV при множестве ставок дисконтирования воспользуемся функцией ЧПС в Excel (рис. 1).

Рис. 1. Расчет NPV проектов при различных ставках дисконтирования

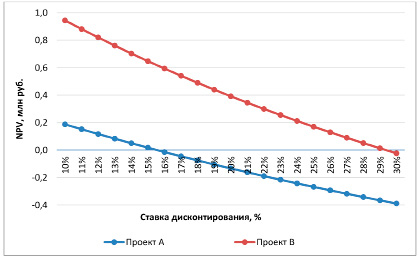

Можно заметить, что для Проекта А границами указанного интервала являются ставки 15% и 16%, для Проекта B – 29% и 30%. На основе данных таблицы 1 построим график для более точного представления о точке, в которой NPV становится равным 0 (рис. 2).

Рис. 2 . График зависимости NPV проектов от величины ставки дисконтирования

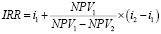

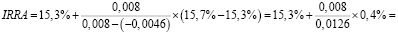

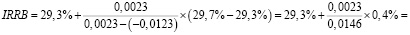

Для расчета IRR воспользуемся следующей формулой:

,

,

где i1 – ставка дисконтирования, при которой NPV > 0;

i2 – ставка дисконтирования, при которой NPV < 0.

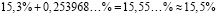

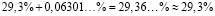

Поскольку точность вычислений зависит от длины интервала, обратимся к представленному выше графику для сужения границ указанного интервала и рассчитаем IRR. Рассчитаем IRR для проекта А в диапазоне i1 = 15,3%, i2 = 15,7%, для проекта В – в диапазоне i1 = 29,3%, i2 = 29,7%.

Из полученных расчетов видно, что значения внутренней нормы прибыли проектов выше, чем предусмотренные ставки дисконтирования. Так, IRR проекта А составляет 15,5%, что больше ставки дисконтирования 10%, а IRR проекта В – 29,3% при дисконтной ставке 11%, т.е. у обоих проектов имеется запас прочности в доходности. Между тем, Проект В продолжает оставаться более привлекательным для инвестирования, поскольку его внутренняя норма прибыли и запас доходности больше, чем у проекта А.

Таблица 2

Определение года, в течение которого окупится проект

|

Год |

Проект А |

Проект B |

||||

|

ДП, млн руб. |

Накопленный чистый ДП |

ДП, млн руб. |

Накопленный чистый ДП |

|||

|

Расчет |

Значение, млн руб. |

Расчет |

Значение, млн руб. |

|||

|

0 |

–2,3 |

– |

–2,3 |

–2,3 |

– |

–2,3 |

|

1 |

1,1 |

–2,3 + 1,1 = –1,2 |

–1,2 |

0,8 |

–2,3 + 0,8 = –1,5 |

–1,5 |

|

2 |

1,8 |

–1,2 + 1,8 = 0,6 |

0,6 |

1,5 |

–1,5 + 1,5 = 0 |

0,0 |

|

3 |

– |

– |

– |

1,7 |

0 + 1,7 = 1,7 |

1,7 |

|

год, в который окупится |

2 |

2 |

||||

Таблица 3

Определение срока окупаемости Проект A с точностью до месяца

|

Месяц |

ДП в месяц |

Накопленный чистый ДП |

||

|

Расчет |

Значение, млн руб. |

Расчет |

Значение, млн руб. |

|

|

1 |

1,8 / 12 = 0,15 |

0,15 |

–1,2 + 0,15 = –1,05 ≈ –1,1 |

–1,1 |

|

2 |

–1,05 + 0,15 = –0,9 |

–0,9 |

||

|

3 |

–0,9 + 0,15 = –0,75 ≈ –0,8 |

–0,8 |

||

|

4 |

–0,75 + 0,15 = -0,6 |

–0,6 |

||

|

5 |

-0,6 + 0,15 = –0,45 ≈ –0,5 |

–0,5 |

||

|

6 |

–0,45 + 0,15 = –0,3 |

–0,3 |

||

|

7 |

–0,3 + 0,15 = –0,15 ≈ –0,2 |

–0,2 |

||

|

8 |

–0,15 + 0,15 = 0 |

0 |

||

Расчет срока окупаемости инвестиций PP

С использованием данных о накопленном чистом денежном потоке и сроках реализации проектов рассчитаем период, в течение которого окупится каждый проект (табл. 2).

Накопленный чистый денежный поток Проекта B по итогам 2-го года равен 0, на основании чего можно сделать вывод о том, что срок окупаемости Проекта B найден и равен 2 годам. Накопленный чистый денежный поток Проекта A по итогам 2-го года впервые принял положительное значение, из чего следует, что данный проект окупится в течение 2-го года реализации. Рассчитаем месяц указанного периода, по итогам которого величина накопленного чистого денежного потока проекта перестанет принимать отрицательное значение (табл. 3).

Срок окупаемости Проекта A составил 1 год 8 месяцев, и это означает, что Проект А является более привлекательным для инвестирования, чем проект В. При этом следует принимать во внимание следующее: срок окупаемости инвестиций не учитывает фактор изменения стоимости денег во времени, что не позволяет назвать данный показатель первостепенным при оценке эффективности проектов.

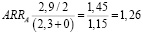

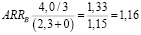

Расчет учетной нормы прибыли ARR

Для выполнения расчета учетной нормы прибыли используем данные о годовых чистых денежных потоках (PN), сроках реализации проектов, первоначальных инвестициях (IC) и остаточной стоимости проектов (RV).

Таблица 4

Показатели для оценки эффективности инвестиционных проектов

|

Показатель |

Обозн. |

Проект А |

Проект B |

Лучший |

Разница |

|

Исходная инвестиция, млн руб. |

IC |

2,3 |

2,3 |

– |

– |

|

Будущая стоимость денежных потоков, млн руб. |

FV |

2,9 |

4,0 |

B |

1,1 |

|

Настоящая стоимость денежных потоков, млн руб. |

PV |

2,5 |

3,2 |

B |

0,7 |

|

Чистый дисконтированный поток (чистая дисконтированная стоимость), млрд руб. |

NPV |

0,2 |

0,9 |

B |

0,7 |

|

Индекс рентабельности инвестиций |

PI |

1,1 |

1,4 |

B |

0,3 |

|

Внутренняя норма прибыли |

IRR |

15,5% |

29,3% |

B |

13,8 п.п. |

|

Срок окупаемости инвестиций |

PP |

1 год 8 месяцев |

2 года |

A |

4 месяца |

|

Учетная норма прибыли (учетный коэффициент окупаемости инвестиций) |

ARR |

1,26 |

1,16 |

A |

0,10 |

По результатам расчетов учетная норма прибыли Проекта А выше учетной нормы прибыли Проекта В, что делает Проект А более привлекательным для инвестирования с точки зрения данного критерия, чем Проект В (однако следует принимать во внимание: учетная норма прибыли не учитывает фактор изменения стоимости денег во времени, что не позволяет назвать данный показатель основополагающим при оценке эффективности проектов).

Итоги анализа показателей оценки инвестиционных проектов

Результаты выполненного анализа представлены в таблице 4.

На основе проведенного анализа можно сделать следующие выводы.

1. Проект В с точки зрения эффективности (и, следовательно, инвестиционной привлекательности) превосходит Проект А по таким показателям, как чистая дисконтированная стоимость NPV, индекс рентабельности инвестиций PI, внутренняя норма прибыли IRR, что означает соответственно больший объем доходов и более высокую рентабельность с учетом фактора изменения стоимости денежных поступлений во времени, а также больший запас прочности проекта (т.е. более высокий уровень защищенности от негативных последствий реализации рисков, связанных с изменением WACC проекта).

2. Проект А превосходит Проект В по таким показателям, как срок окупаемости инвестиций PP и учетная норма прибыли ARR. Следует учитывать, что срок окупаемости и учетная норма прибыли не учитывают фактор времени, вследствие чего искажают прогнозируемые параметры эффективности проекта. В связи с последним их целесообразно учитывать в качестве дополнительных показателей, но не определяющих.

Проект В превосходит Проект А по всем трем названным выше показателям, исходя из чего, основываясь на описанных критериях (критериях внутренней нормы доходности IRR, чистой дисконтированной стоимости NPV и индексе рентабельности инвестиций PI), можно заключить, что в качестве приоритетного следует выбрать Проект В.

Заключение

Выполненный анализ позволяет сделать заключение о достаточности оценки показателей внутренней нормы доходности IRR и чистой дисконтированной стоимости NPV для принятия решения о предоставлении государственной поддержки инвестиционным проектам. В случае если первый показатель равен или выше средневзвешенной стоимости капитала, а второй имеет положительное значение, проект может быть признан инвестиционно привлекательным и рассматриваться в качестве получателя государственной поддержки.

В данном случае стоит обратить внимание на различные интересы участников проекта. С точки зрения инвестора, проект должен иметь возможно короткий срок окупаемости, наиболее высокий уровень прибыли на вложенный капитал. Эти характеристики проекта можно получить по показателям срока окупаемости PP и рентабельности инвестиций PI.

С точки зрения государства, проект должен быть реализуемым с точки зрения возможности обеспечить покрытие всех затрат за счет доходов, создаваемых в ходе эксплуатационной стадии проекта. Эту возможность характеризуют показатели внутренней нормы доходности IRR и чистой дисконтированной стоимости NPV.

Поэтому при выборе инвестиционных проектов на предмет предоставления государственной поддержки мы предлагаем применять следующий алгоритм:

– на первом этапе все проекты проходят отбор на основе критериев внутренней нормы доходности IRR и чистой дисконтированной стоимости NPV;

– на втором этапе из всех отобранных проектов формируется рейтинг по показателю рентабельности инвестиций PI от больших значений к меньшим. Второй этап применяется в том случае, если объем государственной поддержки меньше, чем требуется проектам, и необходимо выбрать проекты, отобранные на первом этапе.

Библиографическая ссылка

Бойко И.А. ОЦЕНКА ИНВЕСТИЦИОННЫХ ПРОЕКТОВ, ПРЕТЕНДУЮЩИХ НА ГОСУДАРСТВЕННУЮ ПОДДЕРЖКУ // Фундаментальные исследования. 2024. № 7. С. 21-27;URL: https://fundamental-research.ru/ru/article/view?id=43639 (дата обращения: 21.02.2026).

DOI: https://doi.org/10.17513/fr.43639