Золото использовалось в качестве денежного средства еще в древние времена. Многие цивилизации, такие как древние египтяне, греки, римляне, а также империи майя и инков, использовали золото в качестве денег или резерва стоимости.

Со времен эпохи золотого стандарта (XIX – начало XX в.) и до сегодняшнего дня золото рассматривается как деньги, как инвестиция, как хранилище и как источник стоимости. Золото выступает в качестве актива-убежища во времена глобальной нестабильности, важным компонентом резервных портфелей центральных банков в странах с развитой экономикой [1], а также на развивающихся рынках [2].

Золото сохранило роль мирового резервного актива. Рост глобального экономического сотрудничества уже давно связан с повышенной чувствительностью цен на активы к движениям на мировых финансовых рынках. Геополитические риски, включая международную политическую нестабильность и конфликты, оказывают сильное влияние на стратегии управления ресурсами стран. После падения золотые запасы центральных банков развитых стран выросли в несколько раз [3]. В третьем квартале 2022 г. мировые центральные банки добавили золото на 20 млрд долл. США в свои международные резервные портфели, это был самый крупный квартальный рост официального спроса на золото за последние 55 лет [4].

Скептики утверждают, что у золота есть и существенные недостатки. Финансовые ценные бумаги могут более эффективно обеспечить защиту от инфляции, экономической и финансовой нестабильности. Золото дорого транспортировать, хранить и охранять. Его использование в транзакциях обходится дорого [5].

Но в современных условиях золото, не несущее кредитного риска и являющееся допустимым резервным активом практически в каждом центральном банке мира, стало особенно привлекательным. Многочисленные исследования показывают, что инвесторы, политики и участники рынка должны рассматривать золото как средство защиты от волатильности цен на нефть и экономической нестабильности [6]. Как показывают исследования, даже в условиях цифровизации и появления новых инструментов для инвестирования, золото можно считать убежищем для нефтяных и фондовых рынков, тогда как биткоин – нет [7, 8].

Статья посвящена факторам, определяющим спрос и стоимость золота, а также изучению взаимосвязи между ценой на драгоценный металл, нефть и глобальными мировыми кризисами.

Целью статьи является определение роли золота как защитного актива в условиях экономической нестабильности, оценка его потенциала как инструмента хеджирования инвестиционных рисков как на уровне частных инвесторов, так и на глобальном уровне стран.

Материалы и методы исследования

Статья носит преимущественно обзорный характер. Основными источниками данных послужили отчеты центральных банков и финансовых организаций мирового уровня, статьи ученых, опубликованные в международных базах, журналах, рекомендуемых Высшей аттестационной комиссией России. Во внимание принимались опубликованные учеными материалы, подтвержденные вычислительными операциями, расчетами, аналитикой данных. Основными методами исследования стали классические методы научного исследования – эмпирический, статистический, сравнительный анализ, синтез.

Для выражения зависимости стоимости золота от внешних факторов представлена математическая множественная регрессионная модель.

Результаты исследования и их обсуждение

Золото является не только драгоценным металлом, но и защитным активом в периоды экономических и политических нестабильностей. Это связано с тем, что, во-первых, для золота характерна интрансгрессивность, то есть ценность золотых слитков не утрачивается со временем, потому что они могут храниться столетиями; во-вторых, золото отделимо от валют, а следовательно, является независимым от валютных колебаний и политических рисков, что делает его привлекательным активом в условиях глобальных неопределенностей. Наконец, в-третьих, спрос на золото увеличивается в периоды нестабильности на рынках, что способствует росту его стоимости и делает его ценным активом для диверсификации портфеля инвестора. Так, например, за первые три месяца 2022 г. золото и серебро подорожали в среднем на 20 % [9].

Золото применяется в ювелирном бизнесе, медицине, производстве техники и других областях.

Золото исторически выступает защитным активом как для частных инвесторов, так и для государств. В долгосрочной перспективе покупательная способность бумажных денег падает, в то время как покупательная способность золота только растет [10].

Вариантами инвестирования в золото могут быть:

– приобретение акций паевых фондов;

– акций золотодобывающих компаний;

– торговля фьючерсами на золото на фондовых рынках;

– физическое золото в виде инвестиционных золотых монет, слитков или ювелирных изделий;

– открытие обезличенных металлических счетов в банке и приобретение на них золота (цифровая форма, без необходимости фактического хранения металла) пропорционально установленным банком размеру.

Многие современные криптовалюты, в частности стейблкоины, также привязаны к стоимости золота. На некоторых криптовалютных биржах осуществляется торговля цифровыми токенами, представляющими право на физическое золото.

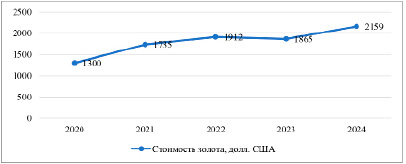

В периоды относительной стабильности мировой экономики стоимость золота немного снижается или остается относительно стабильной величиной, в период экономического спада, финансового кризиса его стоимость, как показывает история, возрастает. Только за последние 5 лет стоимость золота возросла на 66 % (рисунок).

Также автором отмечено, что по стоимости золота иногда с некой вероятностью можно предсказывать экономическую турбулентность, изменения в стоимости золота могут частично отражать некоторые фундаментальные изменения на мировом финансовом рынке.

Динамика цен на золото за последние 5 лет

Например, рост цены золота обычно связан с увеличением спроса на безопасные активы в периоды нестабильности или риска. Такие события могут быть вызваны финансовыми кризисами, геополитическими конфликтами, инфляцией или другими факторами, которые вызывают тревогу среди инвесторов. Поэтому, хотя нельзя сказать, что изменения в цене золота всегда точно предвещают потрясения на рынке, они могут быть одним из индикаторов, на который обращают внимание инвесторы при анализе текущей обстановки на финансовых рынках.

Рисунок демонстрирует, что стоимость золота в наибольшей степени возросла еще накануне 2022 г., в 2020–2021 гг. государства пополняли свою казну золотыми запасами, именно спрос на золото со стороны государств привел к возрастанию его стоимости еще накануне важных событий.

На сайте Investing.com [11] представлен подробный график изменения стоимости золота начиная с 1975 г., и, как можно заметить, резкие скачки цен на золото отмечены в 2006–2007 гг. – накануне мирового финансового кризиса 2008 г., а также в конце 2011–2012 гг. – накануне событий 2014 г.

Согласно отчетам Центрального банка за 2006–2007 гг., 2012 г., именно в эти периоды отмечено пополнение золотовалютных резервов страны. Эта зависимость, по мнению автора, позволяет судить, что резкое возрастание спроса, а следовательно, цены на золото может свидетельствовать о вероятности крупных масштабных событий на финансовом рынке.

В 2021 г. Центральный банк объявил, что золото страны теперь полностью хранится в России [6]. Несмотря на то, что репатриация золота, как это сделали Россия, Венесуэла и другие страны, ограничивает его использование, хранение золота в собственных хранилищах снижает внешние риски [12].

На стоимость золота положительно влияет доход от накопления золота, что отражено в разнице фьючерсных и спотовых цен, а также отрицательно влияет ставка по федеральным фондам США, которая указывает на возврат инвестиций в краткосрочные казначейские ценные бумаги США.

Кроме того, золотая доля резервов положительно реагирует на неопределенность глобальной экономической политики и волатильность доллара США. Есть некоторые свидетельства того, что он также положительно реагирует на глобальные геополитические риски, отраженные в индексе межгосударственных конфликтов и террористических атак. В то время как развитые страны больше реагируют на геополитические риски, развивающиеся рынки больше реагируют на неопределенность экономической политики. Почти половина крупнейших в годовом исчислении приростов золотых резервов центральных банков с начала века была связана с риском санкций [3].

Исследования ученых подтверждают, что цена золота и индекс потребительских цен (ИПЦ) тесно взаимосвязаны [13, 14], следовательно, золото может выступать в качестве инструмента хеджирования от инфляции, обеспечивая защиту от девальвации денежных средств [12].

Нефть и золото – два основных товара, которые играют важную роль на мировых финансовых рынках. Оба товара взаимосвязаны: золото выступает в качестве актива-убежища и средства сбережения, а цены на нефть влияют на различные секторы экономики. Связи между сырьевым и денежным регулированием в промышленно развитых странах были предметом многочисленных исследований [15]. Китай, Россия являются богатыми ресурсами странами, которые особенно уязвимы к колебаниям цен на сырьевые товары, что может существенно повлиять на фондовый рынок этих стран. Глобальная динамика спроса и предложения, геополитические переменные и другие макроэкономические факторы влияют на цены на нефть. С другой стороны, такие переменные, как инфляция, изменения валюты и отношение инвесторов к активам-убежищам, влияют на цены золота, то есть золото может выступать еще и инструментом для хеджирования рисков, связанных с колебанием цен на нефть. Но зависимость цен на нефть и золото не статична и не постоянна. Результаты исследований показывают, что различные переменные, в том числе рыночные обстоятельства, экономическая политика и геополитические события, влияют на корреляцию между ценами на нефть, обменными курсами и ценами на золото [7]. Геополитический риск в значительной степени способствует росту цен на нефть и золото, тогда как активный рост финансового сектора, развитие транспортной инфраструктуры также отражается на росте цен на нефть, но в этом случае достаточно плавном, тогда как стоимость золота или относительно статична, или даже показывает небольшой спад в спокойное время в мировой экономике [7, 16].

Автор исследования отмечает, что однозначной зависимости между стоимостью золота, доходностью облигаций нет. Так, например, в условиях экономической нестабильности и роста инфляции инвесторы часто предпочитают переводить свои средства из облигаций в золото, что может привести к росту стоимости золота и снижению цен на облигации, то есть может наблюдаться обратная корреляция между ними. Тогда как в некоторые периоды экономической стабильности и низкой инфляции может наблюдаться полное отсутствие явной корреляции между стоимостью золота и доходностью облигаций. Также в некоторых случаях и золото, и облигации могут рассматриваться инвесторами как убежища в периоды финансовых турбулентностей или геополитических конфликтов.

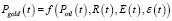

Учитывая условие, что цена золота Pgold(t) зависит от нескольких факторов, включая цены на нефть Poil(t), индекс финансовой стабильности R(t) и курс обмена доллара E(t), данная зависимость представляется автором следующим образом:

,

,

где f – функция, описывающая зависимость цены золота от указанных факторов, а ε(t) – случайная ошибка или шум.

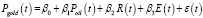

Одним из способов представления этой зависимости может быть множественная регрессионная модель:

,

,

где β0, β1, β2, β3 – коэффициенты регрессии, определяющие влияние каждого фактора на цену золота, а ε(t) – случайная ошибка.

Для расчета и оценки коэффициентов регрессии в множественной регрессионной модели автором предлагается использовать метод наименьших квадратов.

Алгоритм расчета следующий.

Сначала необходимо собрать следующие данные:

– цены на золото (Pgold(t));

– цены на нефть (Poil(t));

– индекс финансовой стабильности (R(t));

– курс обмена валюты, так как стоимость золота определяется в долларах США, то в расчетах учитывается непосредственно курс доллара США (E(t)).

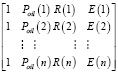

Затем формируется матрица данных X, в которой каждая строка представляет отдельное наблюдение, а каждый столбец представляет один из независимых факторов, включая дополнительный столбец из единиц для учета коэффициента смещения (β0):

.

.

Также формируется вектор значений зависимой переменной Y:

.

.

Далее используется формула для вычисления коэффициентов регрессии:

,

,

где  – оцененный вектор коэффициентов регрессии.

– оцененный вектор коэффициентов регрессии.

Оцененные коэффициенты  могут быть использованы для построения прогнозов цен золота на основе значений других факторов.

могут быть использованы для построения прогнозов цен золота на основе значений других факторов.

Важно отметить, что использование метода наименьших квадратов предполагает, что остатки (ϵ(t)) являются случайными и нормально распределенными.

Данная модель позволяет оценить, насколько каждый из факторов влияет на стоимость золота. Инвесторы могут использовать такую модель для оценки потенциального хеджирования внешних рисков при помощи золота, а также для прогнозирования его цены на основе изменений других фундаментальных показателей.

Исследование позволяет сделать несколько выводов. После финансового кризиса 2008–2010 гг. ученые стали все больше беспокоиться о взаимосвязанности балансов портфелей, одним из ключевых активов, выступающих в качестве инструмента сохранения средств в спокойное с экономической точки зрения время и преумножения капитала в кризисные периоды, является золото. Рост глобального экономического сотрудничества уже давно связан с повышенной чувствительностью цен на активы к движениям на мировых финансовых рынках, поэтому золото является основным активом, позволяющим хеджировать инвестиционные риски.

Стоимость золота находится в прямой корреляционной зависимости с ценой на нефть, но только во времена финансовой нестабильности, когда растут оба сырья в стоимости.

Автором исследования выявлен факт, подтвержденный динамикой цен на золото, который свидетельствует, что стоимость золота может служить своеобразным индикатором будущих финансовых кризисов, обусловленных политикой государств.

Представленная математическая модель зависимости цены золота от стоимости на нефть, инфляции, валютных колебаний и других факторов может послужить основой для дальнейших исследований прикладного характера в данной области.

Библиографическая ссылка

Туктарова Л.Р. ЗОЛОТО КАК ЗАЩИТНЫЙ АКТИВ В ПЕРИОД ЭКОНОМИЧЕСКОЙ НЕСТАБИЛЬНОСТИ // Фундаментальные исследования. 2024. № 5. С. 83-87;URL: https://fundamental-research.ru/ru/article/view?id=43618 (дата обращения: 14.02.2026).

DOI: https://doi.org/10.17513/fr.43618