Нефтегазовый сектор остается ключевым сектором российской экономики и занимает высокую долю в валовом внутреннем продукте страны. Последние релевантные данные Росстата свидетельствуют о росте доли нефтегазового сектора в ВВП Российской Федерации с 14 % в 2020 г. до 17,9 % в 2022 г. [1]. Российские нефтяные компании вносят существенный вклад в устойчивое развитие регионов присутствия [2]. При этом нефтяные компании являются одним из главных загрязнителей природно-антропогенной системы [3]. В условиях постоянных геополитических и экологических вызовов, волатильности цен на энергоресурсы, а также в силу масштабирования экологической и социальной повестки, вопрос об эффективном финансировании климатических и социальных проектов остается важным для большинства российских нефтяных компаний [4].

Целью данного исследования является формирование комплексной модели, позволяющей определить взаимосвязь финансовых показателей нефтяной компании с показателем «доля расходов на устойчивое развитие к совокупным расходам компании».

Материалы и методы исследования

Исследование базируется на статистических методах анализа данных, таких как регрессионный анализ на основе моделей панельных данных. Материалами для исследования послужили научные труды отечественных авторов. В научной статье применены общенаучные и специальные методы исследования, в частности анализ панельных данных, а также использованы табличные и графические приемы обработки данных.

Результаты исследования и их обсуждение

Объект исследования – 25 российских компаний нефтегазового сектора, присутствующие в рейтинге «Эксперт-400. Рейтинг крупнейших компаний России» [5]. Анализируя деятельность нефтяных компаний в области устойчивого развития посредством контент-анализа отчетов об устойчивом развитии, годовых отчетов и консолидированных финансовых отчетностей компании, сделаны следующие выводы:

– 32 % компаний продолжают придерживаться в 2023 г. целей в области устойчивого развития;

– 40 % компаний имеют ключевые показатели эффективности в области устойчивого развития;

– 40 % компаний имеют в своей организационной структуре отдельные органы управления устойчивым развитием.

Для построения релевантной модели проведен первичный отбор нефтяных компаний, отвечающих следующим требованиям:

– наличие данных о расходах компании в области устойчивого развития с 2012 г. по 2022 г.;

– возможность рассчитать значения финансовых показателей и коэффициентов за рассматриваемый период;

– объем инвестиций в устойчивое развитие составляет не менее 1 млрд руб. в год;

– компании занимают высокие места в международных и отечественных ESG-рейтингах;

Вышеуказанные условия выполняются в восьми нефтяных компаниях: ПАО «Роснефть», ПАО «Лукойл», ПАО «Газпром», ПАО «Татнефть», ПАО «Новатэк», ПАО НК «РуссНефть, ПАО «Транснефть», ПАО «НГК Славнефть» [6]. Динамика затрат данных компаний на устойчивое развитие в период с 2012 по 2022 г. отражена в табл. 1.

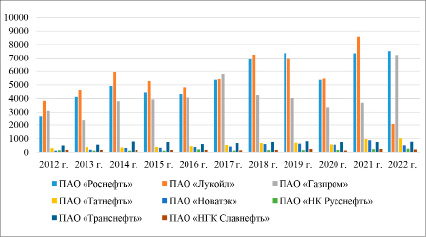

Совокупный объем инвестиций в проекты устойчивого развития за период с 2012 по 2022 г. составили 4,03 трлн руб. Динамика совокупных расходов компаний за аналогичный период отражена на рис. 1.

Наибольший объем совокупных расходов с 2012 по 2022 г. отмечен у ПАО «Роснефть» – 60,5 трлн руб. Далее отобраны 12 независимых переменных (Х) и зависимая переменная (Y), которые представлены в табл. 2.

Таблица 1

Динамика затрат нефтяных компаний на устойчивое развитие (2012–2022 гг.), млрд руб.

|

Годы |

Роснефть |

Лукойл |

Газпром |

Татнефть |

Новатэк |

Русс- нефть |

Транснефть |

Слав- нефть |

Сумма |

|

2012 |

53 |

38,7 |

39,1 |

4,96 |

2,6 |

5,56 |

3,5 |

1,4 |

148,82 |

|

2013 |

89,9 |

48,19 |

59,36 |

6,83 |

2,8 |

6,6 |

4,6 |

1 |

219,28 |

|

2014 |

84,96 |

90,79 |

48,98 |

6,24 |

3,2 |

5,54 |

8,1 |

0,8 |

248,61 |

|

2015 |

112,76 |

106,57 |

49,71 |

6,64 |

2 |

5,33 |

12,05 |

13,6 |

308,66 |

|

2016 |

110,43 |

65,8 |

57,47 |

7,26 |

1,9 |

5,17 |

21,63 |

31,7 |

301,36 |

|

2017 |

144,93 |

58,7 |

71 |

7,34 |

9,4 |

5,22 |

10,79 |

34,48 |

341,86 |

|

2018 |

136,88 |

62,7 |

119,85 |

43,7 |

8,2 |

5,93 |

16,9 |

17,96 |

412,12 |

|

2019 |

122,58 |

66,08 |

95,22 |

37,62 |

9,2 |

8,27 |

16,12 |

22,4 |

377,49 |

|

2020 |

77,09 |

79 |

174,3 |

34,2 |

16,8 |

6,9 |

12,42 |

24,64 |

425,35 |

|

2021 |

91,58 |

250 |

229,6 |

38,7 |

15,8 |

9,3 |

6,9 |

12 |

653,88 |

|

2022 |

92,28 |

265 |

127,5 |

78,39 |

12,6 |

13,2 |

3,2 |

3 |

595,17 |

|

Итого |

1116,3 |

1131,5 |

1072,09 |

271,8 |

84,5 |

77,02 |

116,2 |

162,9 |

4032,6 |

Примечание: составлено автором на основе данных годовых отчетов и отчетов об устойчивом развитии компаний [6].

Рис. 1. Совокупные расходы компаний с 2012 по 2022 г., млрд руб. Источник: составлено автором на основе данных консолидированных финансовых отчетностей и отчетов об устойчивом развитии компаний [6]

Таблица 2

Показатели, формирующие массив данных для модели

|

Группа показателей |

Наименование показателя |

Обозначение |

|

Показатели стоимости |

Мультипликатор P/E |

х1 |

|

Мультипликатор P/S |

х2 |

|

|

Мультипликатор P/B |

х3 |

|

|

Мультипликатор EV/S |

х4 |

|

|

Мультипликатор EV/EBIDTA |

х5 |

|

|

Долговые показатели |

Коэффициент финансовой зависимости |

х6 |

|

Коэффициент финансового левериджа |

х7 |

|

|

Мультипликатор собственного капитала |

х8 |

|

|

Коэффициент «Чистый Долг/EBITDA» |

х9 |

|

|

Коэффициент долга по капитализации |

х10 |

|

|

Показатели денежного потока |

Коэффициент выплаты дивидендов |

х11 |

|

Коэффициент «Свободный денежный поток к чистой прибыли» |

х12 |

|

|

Расходы на устойчивое развитие |

Показатель «Расходы на устойчивое развитие к совокупным расходам компании» |

Y |

Примечание: составлено автором.

Поскольку объектом исследования являются восемь компаний, а временной ряд представлен несколькими годами, целесообразнее использовать модель панельных данных. Модель панельных данных – эконометрическая модель, где присутствуют пролонгированные выборки, которые состоят из наблюдений экономических объектов в последовательные периоды времени [7]. Высокое качество результатов моделирования, основанного на панельных данных, подтверждается исследованиями А.В. Полбина и А.В. Шумилова, а также Т.М. Касимовой [8, 9].

Рис. 2. Расчет показателей компаний на примере ПАО «Роснефть» Источник: составлено автором на основе данных FinanceMarker [11]

Основными видами моделей панельных данных являются объединенная модель, модель со случайными эффектами и модель с фиксированными моделями [10]. На рис. 2 представлен расчет показателей на примере ПАО «Роснефть» [11]. Аналогично этому проведены расчеты по остальным компаниям с целью сбора общего массива данных для загрузки в эконометрический пакет Gretl [12].

Моделирование проведено в несколько этапов [10]:

1. Формулировка гипотезы о взаимосвязи финансовых показателей и доли расходов в области устойчивого развития к совокупным расходам компании.

2. Предварительный сбор, анализ и фильтрация данных. Применение процедуры описательной статистики.

3. Построение матрицы корреляционной зависимости переменных, выявление мультиколлинеарности, построение модели.

4. Сравнение полученных результатов. Построение уравнения регрессии, интерпретация полученных результатов.

Результаты проведения процедуры описательной статистики представлены в табл. 3.

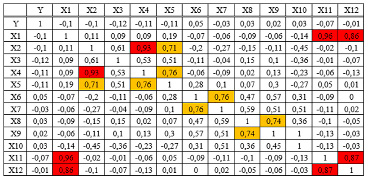

Полученные результаты указывают на различия в их распределениях и масштабах. На рис. 3 представлена корреляционная матрица с целью определения мультиколлинеарных переменных.

Таблица 3

Описательная статистика

|

Переменная |

Среднее |

Медиана |

Стандартное отклонение |

Минимум |

Максимум |

|

х1 |

12,10 |

6,70 |

25,80 |

1,39 |

237 |

|

х2 |

1,34 |

0,87 |

1,36 |

−0,40 |

6,80 |

|

х3 |

1,13 |

0,81 |

1,22 |

−4,70 |

5,20 |

|

х4 |

1,74 |

1,35 |

1,37 |

0,08 |

6,73 |

|

х5 |

5,17 |

4,40 |

2,61 |

1,47 |

11,9 |

|

х6 |

0,45 |

0,36 |

0,24 |

0,17 |

1,51 |

|

х7 |

1,14 |

0,59 |

1,00 |

0,20 |

4,62 |

|

х8 |

3,18 |

1,91 |

2,70 |

1,02 |

19,7 |

|

х9 |

1,41 |

1,16 |

1,9 |

−0,40 |

16,3 |

|

х10 |

0,58 |

0,50 |

0,53 |

−0,03 |

2,45 |

|

х11 |

0,65 |

0,26 |

2,85 |

−0,27 |

26,8 |

|

х12 |

1,11 |

0,72 |

2,19 |

−0,96 |

18,5 |

|

Y |

0,03 |

0,01 |

0,03 |

0,0041 |

0,230 |

Примечание: составлено автором с использованием экометрического пакета Gretl [12].

Рис. 3. Матрица корреляционной зависимости Источник: составлено автором

Результаты позволяют судить о наличии мультиколлинеарности переменных: х1 и х11, х2 и х4, х11 и х12, х1 и х12, х2 и х12, х2 и х5, х4 и х5, х6 и х7, х8 и х9. В связи с этим проведено исключение мультиколлинеарных переменных.

Последовательное построение объединенной модели, а также модели со случайными эффектами показало неудовлетворительные результаты, статистически значимые показатели не обнаружены (Р-значение > 0,05). Следовательно, применение данных видов моделей панельных данных нецелесообразно. Далее построена модель с фиксированными эффектами. В результате исключения мультиколлинеарных и статистически незначимых переменных удалось получить статистически значимую модель (Р-value < 0,05). Описательная статистика модели с фиксированными эффектами после исключения переменных представлена в табл. 4.

Уравнение регрессии будет иметь следующий вид:

Y = 0,0447 – 0,0200 х10, (1)

где х10 – коэффициент долга по капитализации.

Таблица 4

Оценка взаимосвязи переменных при помощи модели с фиксированными эффектами

|

Переменные |

Коэффициент |

Стандартная ошибка |

t-статистика |

Р-значение |

|

Y |

0,044 |

0,006 |

6,748 |

< 0,0001 |

|

х10 |

−0,019 |

0,009 |

−2,060 |

0,042 |

Примечание: составлено автором с использованием экометрического пакета Gretl [12].

Таблица 5

Оценка взаимосвязи переменных при помощи модели с включением фиктивной переменной

|

Переменные |

Коэффициент |

Стандартная ошибка |

t-статистика |

Р-значение |

|

Y |

0,061 |

0,009 |

6,628 |

< 0,0001 |

|

х8 |

−0,004 |

0,002 |

−1,969 |

0,052 |

|

х9 |

0,003 |

0,002 |

1,096 |

0,276 |

|

х10 |

−0,027 |

0,009 |

−2,807 |

0,006 |

|

dt1 |

−0,022 |

0,011 |

−1,892 |

0,062 |

|

dt2 |

−0,020 |

0,011 |

−1,768 |

0,081 |

|

dt3 |

0,017 |

0,011 |

1,515 |

0,133 |

Примечание: составлено автором с использованием экометрического пакета Gretl [12].

Таблица 6

Тестовая статистика модели после исключения переменных

|

Показатель |

Значение |

Показатель |

Значение |

|

Среднее Y |

0,033 |

Стандартное отклонение Y |

0,038 |

|

Сумма квадратов остатков |

0,070 |

Статистическая ошибка модели |

0,030 |

|

LSDV R-квадрат |

0,450 |

Модифицированный R-квадрат |

0,187 |

|

LSDV-оценка: F (29, 58) |

4,665 |

Р-значение (F) |

8,34e-06 |

|

Логарифмическое значение правдоподобия |

189,04 |

Критерий Акаике |

−350,082 |

|

Критерий Шварца |

−315,40 |

Критерий Хеннана – Куинна |

−336,109 |

|

Параметр RHO |

0,43 |

Критерий Дарбина – Уотсона |

1,021 |

|

P-значение (Тест на выбранных регрессорах) |

0,01 |

P-значение (Тест на различие констант) |

5,36859е-07 |

Источник: составлено автором с использованием экометрического пакета Gretl [12].

Таблица 7

Сравнение результатов моделей

|

Модель |

Уравнение |

Информационные критерии |

|

С фиксированными эффектами |

Y = 0,0447 – 0,0200 х10 |

AIC = −346,47 BIC = −324,17 HQC = −337,48 |

|

С фиктивным временным фактором |

Y = 0,0598 – 0,00281х8 – 0,0236х10 – 0,0243dt1 – 0,0209dt2 |

AIC = −349,94 BIC = −320,21 HQC = −337,96 |

Источник: составлено автором с использованием экометрического пакета Gretl [12].

Выдвинем гипотезу влияния временных факторов на зависимость переменных. Введем в модель фиктивные временные переменные (dt1, … dt10), где dti = 1 в периоде i и 0 в остальных периодах [13]. Переменная dt1 принимает значение 1 в первом периоде (2012 г.) и значение 0 во всех остальных. Переменная dt2 принимает 1 во втором периоде (2013 г.) и 0 во всех остальных, вне зависимости от компании. В результате исключения переменных получены результаты, представленные в табл. 5. Тестовая статистика модели представлена в табл. 6.

Уравнение регрессии имеет следующий вид:

Y = 0,0598 – 0,00281х8 – 0,0236х10 –

– 0,0243dt1 – 0,0209dt2 , (2)

где х8 – мультипликатор собственного капитала;

х10 – коэффициент долга по капитализации;

dt1, dt2 – фиктивные временные переменные.

Переменные при х10 и dt2 статистически значимы (Р-значение < 0,05). Коэффициенты при х8 и dt1 статистически значимы на уровне 0,1 (Р-значение < 0,1). Модель статистически значима по критерию Фишера на уровне 0,05. Тест Вальда не подтвердил нулевую гипотезу о гомоскедастичности остатков. Критерий Хи-квадрат подтвердил распределение остатков. F-тест на различие констант позволил отметить присутствие фиксированных эффектов на уровне значимости 0,05. Сравнение результатов построенных моделей представлено в табл. 7.

Модель с фиксированными эффектами и временным фактором обладает меньшими значениями информационных критериев (Акаике, Шварца, Хеннана – Куинна) и лучше аппроксимирует данные, чем модель, содержащая только фактор х10. Следовательно, вторая модель обладает более высокой объясняющей способностью.

Таким образом, определена взаимосвязь показателя «доля расходов на устойчивое развитие к совокупным расходам компании» и двух финансовых показателей: мультипликатора собственного капитала (х8) и коэффициента долга по капитализации (х10 ). При росте мультипликатора собственного капитала на единицу, доля расходов на устойчивое развитие снижается на 0,002. При увеличении на единицу коэффициента долга по капитализации, доля расходов на устойчивое развитие снижается на 0,023. Примечательно, что в обоих показателях в знаменателе присутствует величина собственного капитала, позволяющая сделать вывод, что российские нефтяные компании с большей доли вероятности финансируют деятельность в области устойчивого развития за счет собственных источников финансирования.

Заключение

На основе проведенного исследования можно сделать следующие выводы. Использование модели с фиксированными эффектами с включением фиктивных переменных времени позволило определить, что показатели стоимости и денежного потока не имеют взаимосвязи с показателем «доля расходов компании в области устойчивого развития к совокупным расходам». Определено, что мультипликатор собственного капитала и коэффициент долга к капитализации имеют обратную взаимосвязь с показателем «доля расходов компании в области устойчивого развития к совокупным расходам». Можно сказать, что при росте мультипликатора собственного капитала и объема заемных средств, доля расходов компании на устойчивое развитие к совокупным расходам компании снижается. В то же время увеличение объема собственного капитала в структуре пассивов и снижение долговой нагрузки приводит к росту доли расходов на устойчивое развитие. Разработанная модель представляет собой важный инструмент для анализа расходов в компаниях нефтегазового сектора, позволяя определить взаимосвязь финансовых показателей и доли расходов на устойчивое развитие компании. Дальнейшие исследования могут быть направлены на совершенствование модели путем включения дополнительных факторов и переменных.

Библиографическая ссылка

Миргасимов Д.Р. АНАЛИЗ ВЗАИМОСВЯЗИ ДОЛИ РАСХОДОВ НА УСТОЙЧИВОЕ РАЗВИТИЕ И ФИНАНСОВЫХ ПОКАЗАТЕЛЕЙ РОССИЙСКИХ НЕФТЯНЫХ КОМПАНИЙ // Фундаментальные исследования. 2024. № 5. С. 59-66;URL: https://fundamental-research.ru/ru/article/view?id=43614 (дата обращения: 14.02.2026).

DOI: https://doi.org/10.17513/fr.43614