На эффективность управления проблемной задолженностью в коммерческих банках непосредственное влияние оказывают тенденции, складывающиеся в банковском секторе экономики РФ. Начиная с марта 2022 г. банковская система РФ столкнулась с беспрецедентными трудностями, связанными с санкционным давлением как непосредственно на банковскую сферу, так и на экономику страны в целом.

Можно выделить следующие ключевые проблемы банковской системы РФ, связанные с санкционными ограничениями:

- заморозка существенной части активов (золотовалютных резервов) ЦБ РФ;

- отключение ряда крупнейших банков от системы SWIFT;

- ограничения, как внутренние, так и внешние, на движение иностранной валюты;

- значительное повышение до 20% (с последующим снижением до 7,5%) ключевой ставки и, как следствие, изменения ставок по кредитно-депозитным операциям;

- уход из России ряда иностранных банков и платежных систем.

Однако, несмотря на значительные трудности, банковская система РФ в целом адаптируется к возникшим проблемам [1, с. 865].

Восстанавливаются объемы кредитования юридических и физических лиц, отмечается рост объемов кредитования юридических лиц – резидентов, физических лиц и субъектов малого предпринимательства. Средства корпоративных клиентов и депозиты физических лиц в банках незначительно снижаются при существенном увеличении объемов размещенных государственных средств. В 2022 г. были отозваны лишь 2 банковские лицензии, что даже ниже показателей, сложившихся в соответствии с тенденциями предыдущих лет.

Вместе с тем острой проблемой на сегодня является увеличение объемов просроченной задолженности с одновременным ростом объема выдаваемых кредитов. Это обусловлено снижением реальных доходов населения, инфляцией, а также неэффективным управлением проблемной задолженностью в коммерческом банке.

Цель исследования – изучение современного состояния кредитной задолженности в коммерческих банках и определение направлений совершенствования системы управления проблемной задолженностью в коммерческом банке.

Материалы и методы исследования

Информационной базой исследования послужили статистическая отчетность Банка России о развитии банковского сектора, материалы научных журналов и публикаций. При написании работы применялись экономико-статистические методы для комплексной оценки современного состояния проблемной кредитной задолженности в коммерческих банках. Аналитические материалы, содержащие статистические данные о развитии банковского рынка, были обработаны с помощью общенаучных методов анализа и стандартных экономико-статистических методов.

Результаты исследования и их обсуждение

В 2021 и 2022 годах наблюдалось снижение доли просроченной задолженности физических лиц в совокупном кредитном портфеле. Данная тенденция объясняется ростом объемов новых кредитов, что в свою очередь сказалось на снижении удельного веса просроченной задолженности [2, с. 55].

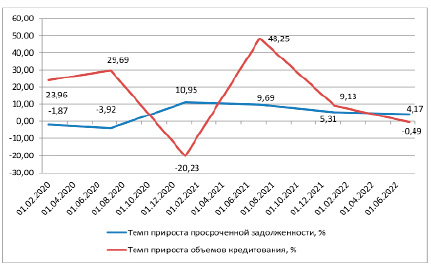

Наглядно соотношение объемов кредитования и просроченной задолженности представлено на рисунке 1.

В соответствии с рисунком 1 наблюдается прирост долговой нагрузки населения, что свидетельствует о наличии негативных факторов, обуславливающих данную динамику. В условиях роста уровня инфляции, снижения располагаемых доходов актуальной остается проблема управления просроченной задолженностью, мониторинга кредитного риска на стадии предоставления ссуды [3].

Управление и мониторинг проблемной кредитной задолженности в коммерческом банке осуществляется в рамках общей системы управления кредитными рисками.

Рис. 1. Динамика темпов прироста просроченной задолженности и темпов прироста объемов кредитования

Для оценки кредитного риска банк осуществляет классификацию ссуд и приравненной к ним задолженности по кредитному риску в соответствии с Положением Банка России № 590-П, а также определяет группу надежности заемщика. Важным направлением управления кредитной задолженностью, в т.ч. проблемной, является создание резервов на возможные потери по ссудам, по ссудной и приравненной к ней задолженности. Формирование кредитного портфеля с точки зрения возможности минимизации создаваемых резервов на возможные потери по ссудам, в соответствии с требованиями Банка России, является существенным резервом роста прибыли, повышения рентабельности и финансовой устойчивости коммерческого банка.

Вместе с тем в целях снижения уровня просроченной задолженности, избежания избыточной концентрации высокорисковых кредитов необходимо осуществлять диверсификацию кредитного портфеля.

Возможными направлениями совершенствования управления проблемной кредитной задолженностью в банке могут стать:

1. Повышение среднего уровня качества кредитной задолженности за счет изменения структуры кредитного портфеля банка – повышение удельного веса обеспеченных обязательств, например секторов ипотечного и автокредитования в структуре кредитного портфеля банка.

2. Дальнейшее технологическое совершенствование процессов в области мониторинга существующей и предупреждения появления новой просроченной задолженности.

Авторами на примере Банка ВТБ (ПАО) рассмотрено управление проблемной кредитной задолженностью на основе изменения структуры кредитного портфеля.

В настоящее время отмечается значительное изменение структуры кредитного портфеля и, соответственно, характеристик ссудной задолженности Банка ВТБ (ПАО) в сторону значительного повышения объемов ипотечного и автокредитования населения. В 2022 году Банк ВТБ (ПАО) занимал второе место по общему объему выданных автокредитов среди рассматриваемых банков. А по уровню просроченной задолженности в портфеле автокредитов Банк ВТБ (ПАО) является одним из лидеров – просроченная задолженность составляет 3,15%, что несколько негативно характеризует эффективность деятельности банка в данном направлении кредитования.

В таблице 1 представлена классификация ссудной задолженности на рынке автокредитования в зависимости от продолжительности просроченных платежей по статистическим данным Банка России.

Данные таблицы свидетельствуют о том, что в рассматриваемом периоде отмечается увеличение как совокупной задолженности по автокредитам, так и просроченной задолженности. При этом темп прироста просроченной задолженности (77,6%) превышал увеличение объемов кредитования (прирост на 29,4%), что привело к повышению доли просроченных платежей до 10,7% совокупной задолженности [4].

Таблица 1

Задолженность по автокредитам, в зависимости от продолжительности просроченных платежей (млрд руб.)

|

Показатель |

На 01.01.2022 |

На 01.10.2022 |

На 01.11.2022 |

На 01.12.2022 |

Темп роста, % |

|

Автокредиты – всего |

955,3 |

1 211,4 |

1 226,4 |

1 235,7 |

129,4 |

|

- ссуды без просроченных платежей |

880,8 |

1 122,4 |

1 097,5 |

1 103,4 |

125,3 |

|

- ссуды с просроченной задолженностью <30 дней |

14,2 |

20,3 |

60,4 |

64,8 |

456,3 |

|

- ссуды с просроченной задолженностью 31–90 дней |

6,4 |

6,4 |

6,9 |

6,6 |

103,1 |

|

- ссуды с просроченной задолженностью >90 дней |

53,9 |

62,3 |

61,7 |

60,9 |

113 |

|

Просроченная задолженность, всего |

74,5 |

89 |

129 |

132,3 |

177,6 |

|

- в % к итогу |

7,8 |

7,4 |

10,5 |

10,7 |

Источник: по данным ЦБ РФ.

Следует обратить внимание и на прирост объемов просроченной задолженности со сроком менее 30 дней. За прошедший год объем такой задолженности вырос в 4,6 раза и составил 64,8 млрд рублей. Несмотря на минимальную продолжительность просроченных платежей и рост объемов кредитования, данная негативная тенденция отражается на эффективности управления проблемной задолженностью.

Проанализировав позиции Банка ВТБ (ПАО) на рынке ипотечного кредитования, авторы пришли к следующим выводам. По итогам января 2023 года Банк ВТБ (ПАО) по объему выдачи ипотечных кредитов, выдачи на первичном рынке, по объему ипотечного портфеля, выдачи «Семейной ипотеки» занимал второе место, пропустив вперед только ПАО «Сбербанк».

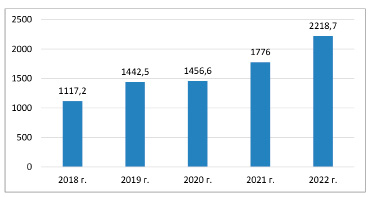

Лидером рынка Банк ВТБ (ПАО) является по показателю «Рефинансирование ипотечных кредитов». В соответствии с рисунком 2 с 2018 по 2022 г. объем выдачи ипотечных кредитов увеличился на 98,6% и составил 2218,7 млрд руб.

Динамика объемов остальных видов кредитования в Банке ВТБ (ПАО) представлена в таблице 2.

В соответствии с таблицей 2 объем кредитного портфеля Банка ВТБ (ПАО) увеличился на 1209,5 млрд рублей, или на 37,7%. Наибольшие темпы прироста показали ипотечные и потребительские кредиты. Так, объем выданных ипотечных кредитов увеличился на 52,3% и составил 2218,7 млрд рублей, а потребительские кредиты выросли на 25,1%. В структуре кредитного портфеля наибольший удельный вес занимали ипотечные и потребительские кредиты. Причем удельный вес ипотечных кредитов увеличился на 4,8 процентных пункта.

Рис. 2. Динамика объемов ипотечных кредитов Банка ВТБ (ПАО), млрд руб.

Таблица 2

Динамика объема кредитного портфеля Банка ВТБ (ПАО) в разрезе видов кредитов

|

Виды кредитов |

2020 г. |

2021 г. |

2022 г. |

Отклонение (+;-) |

Темп роста, % |

|||

|

млрд руб. |

% |

млрд руб. |

% |

млрд руб. |

% |

|||

|

Ипотечные кредиты |

1456,6 |

45,4 |

1776 |

49 |

2218,7 |

50,2 |

762,1 |

152,3 |

|

Автокредиты |

129,8 |

4,1 |

122,7 |

3,4 |

133,5 |

3 |

3,7 |

102,9 |

|

Кредитные карты |

143,8 |

4,5 |

131,7 |

3,6 |

150,4 |

3,4 |

6,6 |

104,6 |

|

Потребительские кредиты |

1463,1 |

45,6 |

1568 |

43,2 |

1830,2 |

41,4 |

367,1 |

125,1 |

|

Прочие |

14,8 |

0,5 |

28 |

0,8 |

84,8 |

1,9 |

70 |

573 |

|

Всего |

3208,1 |

100 |

3626,4 |

100 |

4417,6 |

100 |

1209,5 |

137,7 |

Таблица 3

Оценочные резервы в структуре кредитного портфеля Банка ВТБ (ПАО), млрд руб.

|

Показатель |

2020 г. |

2021 г. |

2022 г. |

||||||

|

Валовая стоимость |

Резерв под кредитные убытки |

% РКУ |

Валовая стоимость |

Резерв под кредитные убытки |

% РКУ |

Валовая стоимость |

Резерв под кредитные убытки |

% РКУ |

|

|

Ипотечные кредиты |

1456,6 |

88,4 |

6,07 |

1776 |

302,3 |

17,02 |

2218,7 |

364,3 |

16,42 |

|

Автокредиты |

129,8 |

25,9 |

19,96 |

122,7 |

8,0 |

6,54 |

133,5 |

2,8 |

2,11 |

|

Кредитные карты |

143,8 |

35,4 |

24,6 |

131,7 |

51,0 |

38,76 |

150,4 |

57,2 |

38,0 |

|

Потребительские кредиты |

1463,1 |

958,8 |

65,53 |

1568 |

671,7 |

42,84 |

1830,2 |

418,9 |

22,89 |

|

Всего |

3193,3 |

1108,5 |

34,71 |

3598,4 |

1033,1 |

28,71 |

4332,8 |

843,2 |

19,5 |

Несмотря на проблемы ипотечного жилищного кредитования, ипотечный портфель Банк ВТБ (ПАО) является низкорисковым. На благополучные займы приходится более 95% ипотечных кредитов.

Вместе с тем наблюдается тенденция увеличения объемов ипотечных займов с низким уровнем качества.

За анализируемый период объем субстандартных и сомнительных займов увеличился на 39,2 и 10 млрд рублей, или на 53,1 и 57,1% соответственно. Одновременно отмечается уменьшение объема неработающих кредитов на 17,3%.

Снижение качества ипотечного портфеля обусловлено проблемами, с которыми банки сталкиваются при ипотечном жилищном кредитовании. Изменение стоимости недвижимости, высокий первоначальный взнос, высокие процентные ставки, снижение доходов населения повышают риск невозврата кредита [5, с. 14].

В рамках управления ссудной задолженностью, в том числе по ипотечным займам и автокредитам, Банк ВТБ (ПАО) формирует резервы на возможные потери по ссудам, ссудной и приравненной к ней задолженности.

В таблице 3 представлены объемы сформированных оценочных резервов в структуре розничного кредитного портфеля Банка ВТБ (ПАО).

Данные таблицы 3 позволяют сделать вывод о том, что в 2021–2022 гг. наименьший объем оценочных резервов в процентном отношении к общей сумме ссудной задолженности отмечается в сегменте автокредитования.

По данным проводимого анализа и оценки кредитных рисков, наиболее «проблемной» задолженностью являются обязательства по эмитированным кредитным картам и выданным потребительским кредитам – соответственно 38% и 22,9% стоимости данных видов задолженности резервируется на покрытие возможных кредитных убытков. При этом темп роста резервов в сегменте автокредитования был значительно ниже темпа роста объемов данного вида кредитования в структуре кредитного портфеля Банка ВТБ (ПАО).

Выводы

По результатам анализа можно сделать вывод о том, что важным направлением совершенствования управления проблемной кредитной задолженностью в коммерческом банке является повышение качества ссудной задолженности на основе диверсификации кредитного портфеля. Диверсификация кредитного портфеля позволяет повысить его устойчивость, снизить зависимость от отдельных заемщиков или секторов, увеличить потенциал доходности.

Вместе с тем преимуществами рынка ипотечного и автокредитования по сравнению с прочимым видами банковского кредитования для коммерческих банков являются:

- более высокие процентные ставки по кредитам на срок более трех лет по сравнению со средним уровнем ставок на рынке кредитования физических лиц;

- более низкий уровень просроченной задолженности по сравнению со средними показателями по кредитованию физических лиц;

- обеспеченность кредита за счет заключения договора залога автотранспортных средств.

Данные факторы обуславливают более высокое качество ссудной задолженности, что позволяет относительно снизить объемы обязательного резервирования в соответствии с требованиями Банка России, а также снизить затраты и убытки, связанные с регулированием проблемной задолженности коммерческих банков.

Реализация стратегии банка по повышению доли ипотечного и автокредитования в кредитном портфеле Банка ВТБ (ПАО) будет способствовать минимизации создаваемых резервов на возможные потери по ссудам, в соответствии с требованиями Банка России, улучшению качества кредитной задолженности и снижению кредитного риска в деятельности банка в целом.

Библиографическая ссылка

Конорев А.М., Меркулова Н.С. УПРАВЛЕНИЕ ПРОБЛЕМНОЙ КРЕДИТНОЙ ЗАДОЛЖЕННОСТЬЮ В КОММЕРЧЕСКОМ БАНКЕ // Фундаментальные исследования. 2023. № 12. С. 25-30;URL: https://fundamental-research.ru/ru/article/view?id=43528 (дата обращения: 28.02.2026).

DOI: https://doi.org/10.17513/fr.43528