Частью реализуемой налоговой политики в стране выступают налоговые льготы, которые позволяют достичь целей как экономической, так и социальной политики. В качестве налоговой льготы рассматривается определенная преференция, предоставляемая одному участнику налоговых отношений по сравнению с другими. Предоставление налоговых льгот осуществляется на всех уровнях власти. Налоговые льготы используются налогоплательщиками для сокращения своих налоговых обязательств.

Основным направлением совершенствования предоставления налоговых льгот является, на наш взгляд, необходимо предоставление субъектам России механизмов для проведения политики экономического развития и предоставления налоговых льгот [1, с. 209].

История развития налоговых льгот в России прежде всего связана с предоставлением их по социальным основаниям, что является достаточно целесообразным. Практика развития налоговых льгот привела к тому, что ряд налогоплательщиков начали их использовать для сокращения платежей в бюджет. Со стороны государства предоставление налоговых льгот всегда представляет собой определенные потери в доходной части бюджета, в связи с этим государство начало работу по сокращению налоговых льгот. Для выявления перечня льгот, которые подлежали сокращению, начали использовать методику оценки эффективности налоговых льгот, однако, несмотря на накопленный опыт, процедура мониторинга их эффективности отличается по различным субъектам Российской Федерации. Совершенствование методики оценки эффективности налоговых льгот выступает одной из задач, позволяющих выстроить оптимальную налоговую систему в стране. Без детального анализа информации о налоговых расходах невозможно провести качественную оценку налоговой системы Российской Федерации и регионов [2, с. 132].

Целью проведенного исследования является совершенствование методики оценки эффективности налоговых льгот для оптимизации системы налогообложения в Российской Федерации.

Материалы и методы исследования

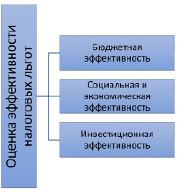

В соответствии с методикой, утвержденной на уровне Российской Федерации в соответствии с Постановлением Правительства РФ от 22 июня 2019 г. № 796 «Об общих требованиях к оценке налоговых расходов субъектов Российской Федерации и муниципальных образований» оценке подлежит только бюджетная эффективность налоговых льгот [3]. Основной целью проведения оценки эффективности налоговых льгот является повышение качества и прозрачности проводимой региональной и муниципальной социально-экономической политики. При этом регионы имеют право применять собственные методики, разрабатываемые на уровне субъекта Российской Федерации.

Для проведения оценки все предоставляемые льготы подразделяются на три категории:

− стимулирующие налоговые льготы – направленные на поддержку инновационной деятельности, развития отдельных отраслей, повышение инвестиционной привлекательности;

− социальные налоговые льготы – предусматривающиеся в отношении отдельных категорий граждан, например инвалидов, пенсионеров, Героев России и т.д.;

− финансовые налоговые льготы, позволяющие оптимизировать бюджетные потоки – льготы, прежде всего предоставляемые органам государственной власти и учреждениям, финансируемым из бюджета.

В соответствии с федеральным законодательством обязательным условием выступает оценка бюджетной эффективности. Анализ порядка оценки эффективности налоговых льгот в регионах свидетельствует о том, что порядок имеет одинаковую структуру, в частности включает либо три критерия оценки эффективности (Республика Татарстан, Кировская область, г. Москва и др.), либо два (Псковская область, Сахалинская обл. и др.) [4, с. 175].

В рамках социальной эффективности оценивается степень прироста социальной рентабельности за период в виде разницы между суммой налогов и объемом потребления социальных услуг.

Таблица 1

Комплексная оценка эффективности налоговых льгот в отношении имущественных налогов (на примере Омского региона)

|

Виды налогов |

Бюджетная эффективность |

Социальная и экономическая эффективность |

Общая эффективность |

|||

|

2021/2020 |

2022/2021 |

2021/2020 |

2022/2021 |

2021/2020 |

2022/2021 |

|

|

Налог на имущество организаций |

0,743 |

0,843 |

1,000 |

1,032 |

0,872 |

0,938 |

|

Транспортный налог |

0,295 |

0,874 |

1,000 |

1,000 |

0,648 |

0,937 |

|

Земельный налог |

1,182 |

1,286 |

1,123 |

1,022 |

1,153 |

1,154 |

|

Налог на имущество физических лиц |

0,881 |

0,986 |

1,118 |

1,056 |

1,000 |

1,021 |

Экономическая эффективность определяется как прирост результативности деятельности категорий налогоплательщиков, использующих налоговые льготы.

Льгота считается неэффективной если совокупный эффект принимает значение менее 1,0.

Результаты комплексной оценки эффективности налоговых льгот на основе региональных и местных имущественных налогов представлены в табл. 1.

Если в соответствии с показателями бюджетной эффективности эффективными признаются льготы только по земельному налогу, то с учетом общей эффективности эффективными признаются также льготы в отношении налога на имущество физических лиц.

Результаты исследования и их обсуждение

Проведенный анализ эффективности предоставления налоговых льгот на основании используемых методик показал недостаточно высокую эффективность в отношении региональных налогов.

Однако вызывает сомнение используемая модель оценки эффективности. При проведении подлежат краткосрочные бюджетные эффекты. При оценке налоговых льгот основным показателем выступает показатель бюджетной эффективности. При этом под бюджетной эффективностью прежде всего рассматривается превышение полученного результата от предоставления налоговых льгот над потерями от их применения. Однако такой порядок может применяться только после определенного времени, когда льгота реально начнет действовать, следовательно, целесообразней представляется оценивать бюджетный эффект после определения периода действия льготы, когда данный эффект проявится. Для этого необходимо учитывать при проведении оценки целевой характер предоставляемых льгот.

Регион, предоставляя налоговые льготы, может рассчитывать в целом на положительный эффект для экономики, например рост инвестиционной привлекательности региона, не предоставляя конкретного результата, ради которого она вводилась.

Кроме этого можно выделить еще ряд недостатков применения методик оценки эффективности налоговых льгот в субъектах Российской Федерации:

− расчет нескольких показателей не позволяет оценить в полной мере эффект от предоставления льгот по налогам;

− не учитывается в применяемых методиках целевой характер устанавливаемых льгот;

− не учитываются особенности социально-экономического развития территории.

В связи с этим предлагается ряд мероприятий по совершенствованию методики оценки налоговых льгот:

− внедрение единой для всех субъектов Российской Федерации методики оценки налоговых льгот в отношении региональных и местных налогов;

− при оценке показателей основной упор делать не на поступление налогов, а на показатель налоговой базы, поскольку он не учитывает изменение таких показателей, как налоговые ставки, изменение уровня собираемости налогов;

− оценка инвестиционных льгот должна производиться на основании показателей инвестиционной эффективности, который определяет как прирост величины вложений в капитальные активы по отношению к приросту налоговых платежей;

− в оценке эффективности необходимо учитывать показатели социально-экономического развития региона или муниципалитета.

В первую очередь предлагается ввести в оценку показатели эффективности инвестиций. Это особенно важно в отношении такого налога, как налог на имущество организаций, который в доходах региональных бюджетов занимает большую долю в составе региональных налогов.

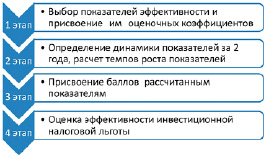

Механизм оценки инвестиционной эффективности налоговых льгот представлен на рис. 1.

На первом этапе производится выбор показателей эффективности. Так, в качестве основных показателей эффективности инвестиционных вложений может выступать:

− объем использования передовых технологий и обновления основных фондов организации;

− объем производимых инновационных товаров (работ, услуг).

Методом экспертных оценок определим весовой коэффициент данных показателей, первому показателю присваивается коэффициент 0,75, второму – 0,25.

На втором этапе производится сравнение выбранных показателей в динамике за два предыдущих года. Увеличение показателя оказывает положительное влияние данной налоговой льготы на социально-экономическое развитие региона в целом.

Рис. 1. Оценка эффективности инвестиционной налоговой льготы (на примере Омского региона)

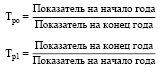

Третий этап предусматривает оценку темпов роста показателей. При проведении такой оценки применяются следующие формулы:

где Тро – темп роста показателя в базовом году;

Тр1 – темп роста показателя в отчетном году.

Далее присваиваем баллы, если Тр1 > Тро, то присваивается один балл, а если наоборот, то 0 балл.

После производится расчет коэффициента эффективности налоговой льготы. Для этого применяется следующая формула:

Эф = БО × Дк,

где Эф – показатель эффективности налоговой льготы;

БО – балльная оценка показателя;

Дк – удельный вес данного показателя, определенный экспертным путем.

При оценке эффективности инвестиционных налоговых льгот предлагается следующая шкала оценки (табл. 2).

Таким образом, механизм оценки эффективности налоговых льгот получит следующий вид (рис. 2).

Рассмотрим, как отразится усовершенствованная технология оценки эффективности налоговых льгот с учетом инновационной составляющей (табл. 3).

Таким образом, можно отметить, что с учетом инвестиционной составляющей, что выступает основой для создания базиса социально-экономического развития регионов, налоговые льготы по налогу на имущество организаций признаются эффективными в 2022 г.

Таблица 2

Критерии оценки эффективности инвестиционной налоговой льготы (на примере Омского региона)

|

Значение показателя эффективности |

Интерпретация показателя эффективности |

|

До 0,2 |

Низкая эффективность |

|

0,2–0,7 |

Средняя эффективность |

|

0,7 и более |

Высокая эффективность |

Рис. 2. Усовершенствованная методика оценки эффективности налоговых льгот в отношении региональных и местных налогов (на примере Омского региона)

Таблица 3

Апробация методики оценки эффективности налоговых льгот в отношении налога на имущество организаций (на примере Омского региона)

|

Виды налогов |

Бюджетная эффективность |

Социальная и экономическая эффективность |

Инвестиционная эффективность |

Общая эффективность |

||||

|

2021/ 2020 |

2022/ 2021 |

2021/ 2020 |

2022/ 2021 |

2021/ 2020 |

2022/ 2021 |

2021/ 2020 |

2022/ 2021 |

|

|

Налог на имущество организаций |

0,743 |

0,843 |

1,000 |

1,032 |

1,061 |

1,199 |

0,935 |

1,025 |

Определим основные преимущества усовершенствованной методики определения налоговых льгот:

− рассматриваются отличительные особенности предоставляемой льготы;

− учитывается характер предоставляемых льгот;

− оценивается эффективность с точки зрения потенциала социально-экономического развития территории.

Использование предложенной методики оценки эффективности налоговых льгот позволит осуществить анализ результатов проведения государственной политики по развитию инновационной деятельности в регионах и в стране в целом, а также повысить ее результативность [5, с. 136].

Заключение

В целом можно отметить, что разработка усовершенствованной системы оценки эффективности налоговых льгот (на примере Омского региона), с одной стороны, позволяет учесть особенности ее предоставления с учетом потенциала развития территории, с другой стороны, позволяет избежать убытков от недополучения налоговых платежей в связи с предоставлением преференций. Использование новой технологии позволяет более полно оценить эффект от введения льгот по региональных и местным налогам. В качестве недостатков можно отметить необходимость анализа большого объема статистической информации и форм отчетности.

Однако преимущества, предоставляемые новым порядком определения налоговых льгот, существенно превосходят некоторые ограничения, которые препятствуют ее эффективному использованию.

Библиографическая ссылка

Симонова Н.Ю., Бурмистрова Н.А., Ан Ю.Н., Евсеенко С.В., Стариков В.И. СОВЕРШЕНСТВОВАНИЕ МЕТОДОЛОГИИ ОЦЕНКИ ЭФФЕКТИВНОСТИ НАЛОГОВЫХ ЛЬГОТ // Фундаментальные исследования. 2023. № 7. С. 45-49;URL: https://fundamental-research.ru/ru/article/view?id=43480 (дата обращения: 08.01.2026).

DOI: https://doi.org/10.17513/fr.43480