Проблематика темы работы заключается в необходимости оказания более качественного содействия банковского сектора национальному социального-экономическому развитию посредством достижения плановых показателей эффективности национального проекта «Жилье и городская среда» с учетом поддержания на приемлемом уровне качественных характеристик портфеля, из чего следует необходимость совершенствования методов оценки эффективности функционирования банковского сектора в рамках обозначенного направления. Целью исследования является разработка эконометрической модели прогноза изменения доли просроченных ссуд в ипотечном портфеле, как основной характеристики качества портфеля, при изменении ряда экзогенных факторов. Результаты исследования имеют практическое значение и могут использоваться в целях повышения эффективности моделирования экономических процессов на уровне банковского сектора.

Материалы и методы исследования

Методы исследования включают графическую и табличную интерпретацию экономических явлений, а также системный, эконометрический, аналитическо-расчетный методы. Статья базируется на работах по темам эконометрического моделирования, оценки эффективности банковского сектора, статистических и аналитических данных Банка России.

Результаты исследования и их обсуждение

В современных условиях трансформации национальной экономики целесообразно обеспечить эффективное содействие финансового сектора ускоренной реализации национальных задач [1]. В соответствии с Базельскими принципами эффективного надзора за банковской деятельностью банковский надзор должен содействовать формированию эффективной банковской системы, отвечающей потребностям общества в квалифицированных финансовых услугах. Изложенное обуславливает целесообразность совершенствования оценки эффективности деятельности коммерческих банков.

Согласно публикуемым данным Банка России относительно статистических показателей банковского сектора Российской Федерации [2], к базовым показателям банковской эффективности принято относить: рентабельность капитала (Return on Equity, ROE), рентабельность активов (Return on Assets, ROA), показатель отношения операционных расходов к операционным доходам (Cost Income Ratio, CIR), чистую процентную маржу (Net Interest Margin, NIM). База для регулирования рентабельности – Указание Банка России от 03 апреля 2017 г. № 4336-У «Об оценке экономического положения банков» [3]. Наряду с этим данное Указание нуждается в пересмотре в связи с утратой риск-чувствительности. В соответствии с докладом Банка России от 27 декабря 2022 г. «Перспективные направления развития банковского регулирования и надзора», к 2024–2025 гг. планируется ряд мер по модернизации методики оценки экономического положения [4].

В условиях необходимости поддержания национального развития [5–7] предлагается адаптировать базовые показатели банковской эффективности к национальным проектам, как представлено на рис. 1. Базируясь на данных показателях, имеющих специфический вид расчета в зависимости от направления национального проекта, возможно оценить эффективность вклада финансового сектора в содействие реализации национальных задач.

Посредством развития национального фондового рынка считается возможным также оказать содействие в обеспечении ускоренной трансформации экономики. В целях повышения емкости национального фондового рынка подтверждается целесообразность реализуемой Банком России и Правительством Российской Федерации политики в области повышения финансовой грамотности населения посредством создания системы непрерывного образования и просвещения населения в сфере финансовой грамотности.

Рис. 1. Показатели эффективности, адаптированные к национальным проектам

Развитие национального фондового рынка и повышение уровня финансовой грамотности экономических субъектов способны позитивно отразиться на располагаемых доходах домохозяйств, следствием чего станет снижение уровня реализации просроченных платежей по кредитам, соблюдение заемщиками платежной дисциплины, поддержание на приемлемом уровне качества кредитного портфеля кредитных организаций.

В текущих условиях наблюдалось ухудшение стандартов ипотечного кредитования ввиду распространения программ ипотеки по экстремально низким ставкам, следствием чего стала выдача кредитов закредитованным заемщикам. В 2022 г. доля кредитов с первоначальным взносом до 20 % превысила половину совокупных ипотечных выдач по сравнению с 37 % в 2021 г., доля выдач с показателем долговой нагрузки более 80 % составила 44 % в конце 2022 г., против 31 % в 2021 г.. Ухудшение стандартов кредитования может в будущем стать причиной ухудшения категории качества кредита с последующим доформированием резервов на возможные потери. Следует отметить, что прирост объема резервов стал существенным фактором, повлиявшим на снижение финансового результата банковского сектора в 2022 г., что подтверждает целесообразность отслеживания динамики резервирования. Базируясь на изложенном, в связи с социальной значимостью ипотечного кредитования в масштабах национальной экономики [8], подтверждается актуальность предложения усовершенствования методов оценки эффективности проведения ипотечного кредитования.

Одним из методов нивелирования накопления уязвимостей в банковском секторе является предложение многофакторных моделей, с помощью которых возможно спрогнозировать величину зависимой переменной при изменении различных факторов влияния. Актуальность использования эконометрических моделей в современной практике с целью применения превентивных мер, направленных на митигацию рисков [9], подтверждается текущими кризисными явлениями в банковском секторе развитых стран. Несмотря на то, что эффект заражения российской банковской системы невелик, целесообразно, базируясь на оценке зарубежного опыта, предусмотреть через призму сценарного моделирования возможные риски реализации схожих проблем под влиянием комбинации экзогенных факторов. Актуальность исследования рынка ипотечного кредитования также обусловлена несовершенной практикой кредитного риск-менеджмента, следствием чего стала реализация ипотечного кризиса в США 2007–2009 гг.

В связи с изложенным предлагается применить эконометрическое моделирование в целях прогнозирования снижения качества ипотечного портфеля под воздействием внешних факторов. В качестве показателя эффективности реализации ипотечного кредитования, с точки зрения качественных составляющих ипотечного портфеля, принят удельный вес просроченной задолженности в ипотечном портфеле. В модель включены ежемесячные данные предложенного к рассмотрению параметра за период с 01.01.2018 по 01.03.2023.

В связи с обозначенным существенным влиянием развития национального фондового рынка на деловую активность экономических субъектов приняты к рассмотрению показатели, характеризующие активность населения в осуществлении операций на рынке ценных бумаг по данным Банка России [10]. В качестве фиктивной переменной предложена к рассмотрению инверсия доходности облигаций федерального займа. В связи с определяющим влиянием на уровень просроченной задолженности состояния рынка труда, предложены к рассмотрению средний уровень заработной платы, уровень безработицы и занятости, а также количественная оценка занятых и безработных. В условиях современной повестки национального устойчивого развития, целесообразно оценить влияние ESG-индексов, разработанных российским союзом промышленников и предпринимателей (РСПП): индекс MRRT (Индекс МосБиржи – РСПП «Ответственность и открытость»), представляющий собой индекс ESG, в базу его расчета включены акции, эмитенты которых полностью раскрывают информацию относительно устойчивого развития и корпоративной социальной ответственности; а также индекс MRSV (Индекс МосБиржи – РСПП «Вектор устойчивого развития»), под которым подразумевается индекс ESG, в базу расчета которого включены акции компаний, отражающие лучшую динамику показателей в сфере устойчивого развития и корпоративной социальной ответственности [11]. Обозначение предложенных к рассмотрению факторов представлено в таблице.

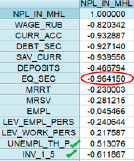

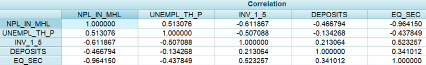

Базируясь на корреляционной матрице, представленной на рис. 2, максимальное влияние оказывают факторы, характеризующие уровень располагаемого дохода экономических субъектов.

Зависимая переменная и факторы влияния

|

Показатель |

Характеристика |

|

NPL_IN_MHL |

Доля просроченной задолженности в ипотечном портфеле, % |

|

wage_rub |

Средняя зарплата в России, в руб. |

|

curr_acc |

Остатки на текущих счетах населения в банках, млрд руб. |

|

debt_sec |

Вложения населения в долговые ценные бумаги, млрд руб. |

|

sav_curr |

Накопления населения в наличной валюте, млрд руб. |

|

deposits |

Депозиты населения в кредитных организациях, млрд руб. |

|

eq_sec |

Вложения населения в котируемые акции и паи, акции инвестиционных фондов, млрд руб. |

|

mrrt |

Индекс МосБиржи – РСПП «Ответственность и открытость», руб. |

|

mrsv |

Индекс МосБиржи – РСПП «Вектор устойчивого развития», руб. |

|

empl |

Количество занятых, тыс. чел. |

|

lev_empl_pers |

Уровень занятости, % |

|

lev_unempl_pers |

Уровень безработицы, % |

|

unempl_th_p |

Количество безработных, тыс. чел. |

|

inv_1_5 |

Фиктивная переменная, характеризует превышение доходности годовых над доходностью 5-летних ОФЗ. Значение 1 переменной присваивается при наличии инверсии, 0 – при ее отсутствии. |

Максимальное отрицательное влияние на зависимую переменную, составившее 0,96, оказывает фактор, характеризующий уровень вложения в паи и акции, что подтверждает актуальность развития национального фондового рынка. Целесообразно включить данный фактор в модель прогноза доли просроченных ипотечных кредитов в портфеле для банковского сектора.

Влияние в текущих условиях индексов ESG незначительно, отрицательное влияние в среднем составило -0,25. В то же время следует отметить, что ориентир компании на ведение бизнеса во исполнение принципов устойчивого развития, может характеризовать сотрудников данных компаний как более социально ответственных потенциальных заемщиков, соблюдающих платежную дисциплину. Возможно увеличение влияния данных факторов при расширении использования банковского продукта «зеленая ипотека» и усиления внедрения принципов ведения бизнеса в компаниях согласно принципам устойчивого развития.

Выявлено прямое влияние факторов, характеризующих уровень безработицы, и отрицательное воздействие уровня занятости на долю просроченных кредитов. Влияние инверсии доходности ОФЗ, составившее -0,61, является значимым. Данная тенденция, возможно, объяснима тем, что экономические субъекты реализуют возможность получить за относительно более короткий срок привлекательную доходность, увеличивая свой располагаемый доход и вероятность выплаты кредитов в срок, что влияет на качество ипотечного портфеля в банковском секторе.

Рис. 2. Степень влияния факторов на зависимую переменную

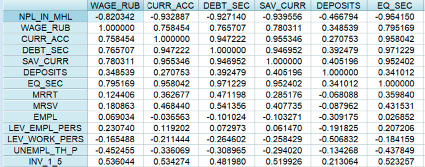

Наряду с этим, в целях исключения мультиколлинеарности, не представляется возможным включение факторов, связь между которыми превышает 0,65. Так, например, базируясь на рис. 3, при включении фактора, характеризующего объем вложений домохозяйствами в котируемые акции, не подлежат включению факторы, характеризующие уровень зарплаты, остатки на текущих счетах, вложения в долговые ценные бумаги, в связи с превышением порогового значения в 0,65.

Рис. 3. Выявление мультиколлинеарности между факторами, характеризующими уровень располагаемого дохода домохозяйств

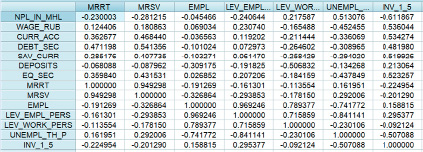

Рис. 4. Корреляционная матрица

Рис. 5. Сила влияния выбранных к включению в модель факторов и связь между ними

На рис. 4 подтверждена высокая связь между факторами, характеризующими состояние рынка труда. Базируясь на большем влиянии количества безработных на зависимую переменную, составившем 0,51, принято решение о целесообразности включения данного фактора в модель. Фиктивная переменная имеет приемлемый уровень корреляции со всеми факторами, что дает возможность включить ее в модель.

Таким образом, выбраны к включению в модель факторы, связь между которыми не превышает установленного критерия в 0,65, что подтверждает корреляционная матрица на рис. 5.

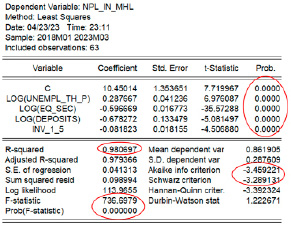

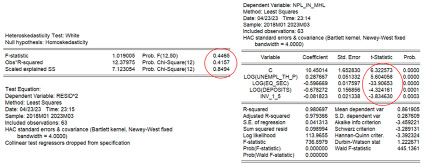

В соответствии с рис. 6, выбор полулогарифмического типа уравнения обусловлен: значимостью полученных коэффициентов, что выражено в значении p-value, не превышающем 5 % по критерию Стьюдента; значимостью уравнения в целом, что подтверждается приемлемыми значениями F-stat. по критерию Фишера, суммы квадратов остатков, Акайке и Шварца, высоким коэффициентом детерминации, согласно которому изменение зависимой переменной на 98,1 % объясняется факторами, включенными в модели.

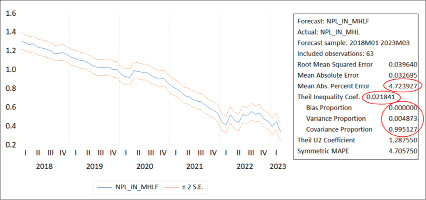

Как представлено на рис. 7, модель обладает высокими предсказательными характеристиками, что выражено в значении ошибки аппроксимации, составившей 4,7 %. Достоверные свойства модели характеризуются значениями показателей Bias Proportion, Variance Proportion, Theil coef., приближенными к нулю, а также полученным значением около единицы показателя Covariance Proportion.

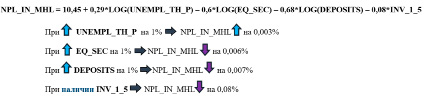

Интерпретация полученных коэффициентов при факторах, в зависимости от наличия или отсутствия процедуры логарифмирования, представлена на рис. 8.

Базируясь на проведенном тесте Дарбина – Уотсона, выявлено наличие автокорреляции, что обусловлено полученным расчетным значением Дарбина – Уотсона меньше нижней границы, составившей 1,47 для 5 %-ного уровня значимости для четырех объясняющих переменных, объема выборки, составившего 65. Устранение некорректной оценки стандартных ошибок проведено с помощью метода Ньюи – Уэста, посредством которого увеличены стандартные ошибки коэффициентов регрессии. В соответствии с приведенным тестом Уайта, гетероскедастичности не выявлено, что подтверждается значением p-value, не превысившим 5 %. Устранение автокорреляции посредством метода Ньюи – Уэста и проверка наличия гетероскедастичности представлены на рис. 9.

Рис. 6. Качественные характеристики модели

Рис. 7. Оценка прогнозных свойств модели

Рис. 8. Интерпретация коэффициентов

Рис. 9. Проверка наличия гетероскедастичности и устранение автокорреляции остатков

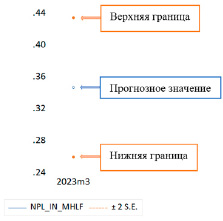

Рис. 10. Прогноз значения зависимой переменной

Проведено исключение из модели данных по факторам и зависимой переменной на 01.03.2023 в целях обратного включения значений по факторам в качестве прогнозных для расчета значения зависимой переменной на 01.03.2023 и сравнения с фактическим значением. Фактическое значение удельного веса просроченной задолженности в ипотечном портфеле, составившее 0,4 % на 01.03.2023, попадает между прогнозируемыми нижней и верхней границами 95 % доверительного интервала, что свидетельствует о достоверных прогнозных свойствах модели.

Заключение

Таким образом, в работе предложены направления усовершенствования подходов к оценке показателей эффективности работы финансового сектора в рамках содействия ускоренной реализации национальных задач в целях оценки уровня вовлеченности финансовых посредников в содействие реализации национальных приоритетов.

С практической точки зрения предложенная к использованию полулогарифмическая модель имеет достоверные прогнозные свойства. Базируясь на основных положениях данной статьи, следует заключить, что в целом модель пригодна к использованию, что подтверждается высоким коэффициентом детерминации, составившим 98,1 %, ошибкой аппроксимации, равной 4,7 %, приемлемыми значениями основных коэффициентов качества и отсутствием гетероскедастичности. Автокорреляция остатков устранена посредством метода Нью – Уэста. Посредством использования разработанной в данной научной статье эконометрической модели возможно повысить качество банковского надзора, а также данная модель пригодна к использованию банковским сектором в целях прогноза изменения доли просроченной задолженности в ипотечном портфеле в зависимости от изменения ряда внешних факторов, что оказывает влияние на эффективность работы кредитной организации.

Библиографическая ссылка

Клек А.В. ОЦЕНКА ЭФФЕКТИВНОСТИ РЕАЛИЗАЦИИ ИПОТЕЧНОГО КРЕДИТОВАНИЯ ЧЕРЕЗ ПРИЗМУ СОДЕЙСТВИЯ НАЦИОНАЛЬНОМУ СОЦИАЛЬНО-ЭКОНОМИЧЕСКОМУ РАЗВИТИЮ // Фундаментальные исследования. 2023. № 7. С. 26-33;URL: https://fundamental-research.ru/ru/article/view?id=43477 (дата обращения: 29.01.2026).

DOI: https://doi.org/10.17513/fr.43477