Актуальность состоит в том, что для формирования прогноза экономического развития предприятий реального сектора экономики на практике в условиях рыночной неопределенности все чаще используются системы искусственного интеллекта и нелинейные математические модели. В ходе проведенного исследования для формирования прогноза вероятности банкротства АО «Каустик» была использована система искусственного интеллекта – модель машинного обучения ML «Random Forest Regressor».

Цель исследования состоит в оценке вероятности банкротства предприятия с использованием модели Конана – Голдера и формировании прогнозной величины результативного коэффициента на основе модели машинного обучения ML – «Случайный лес».

По результатам исследований Тэёном и Бёнгуном ключевых слов для формирования инновационных возможностей можно с уверенностью сказать, что технологическая новизна связана с такими понятиями, как автоматизация, большие данные, ИИ, алгоритмизация [1]. Причем следует делать акцент именно на инновационной деятельности, а не на НИОКР, так как роль аналитиков по этой сфере значительно сильнее, поскольку расходы на исследования и разработки менее прозрачны, не поддаются проверке и создают сложность в определении их стоимости. По мнению О.Н. Денисовой, инновационные механизмы могут помочь выйти из состояния банкротства [2]. В настоящем исследовании, с использованием модели Конана – Голдера, проведен расчет вероятности банкротства предприятия АО «Каустик» для современного состояния и рассчитано прогнозное значение на следующий год.

Развитие деятельности современных предприятий в перспективе напрямую связано с направлениями развития государственной инновационной политики, что предполагает эффективное использование имеющихся механизмов обеспечения их устойчивого развития, а при необходимости – предотвращение банкротства, а также широкое внедрение инноваций. Некоторые зарубежные авторы, например Гуо (B. Guo) с коллегами, считают, что инновационная стратегия фирм должна находиться под пристальным вниманием аналитиков [3]. По мнению ряда экспертов, именно развитие инноваций, а не накопление капитала является движущей силой устойчивого экономического развития. Поэтому в обществе растет интерес к разновидностям инноваций, процессу коммерциализации новшеств, смелых инновационных решений, а также к разработкам качественных управленческих технологий, способных перевести пассивный капитал новшеств в активный капитал инноваций.

Одним из ключевых факторов, обусловивших в последнее десятилетие радикальные структурные сдвиги в мировой экономике, стало повышение экономической роли инноваций. В первую очередь это связано с усилением воздействия науки и техники на все стороны жизни общества, с фундаментальными техническими сдвигами, ведущими к крупномасштабным социально-экономическим переменам. Соответственно, меняется и набор основных факторов экономического роста. По словам А. Штайбера (A. Steiber) и С. Аланге (S. Alänge), организационные инновации могут выступить комплексной моделью для стимулирования организационного развития и изменений, необходимо более эффективно использовать организационные инновации, чтобы поддерживать конкурентоспособность [4].

Материалы и методы исследования

При проведении исследований авторами использовались методы: расчетно-конструктивный, статистический, модель Конана – Голдера, аналитический, система искусственного интеллекта – ML-модель «Случайный лес».

Общая характеристика современного состояния инновационного предпринимательства в России

Поскольку финансирование требует много времени и не всегда соответствует приоритетным целям, инновационные проекты теряют свою ценность. Данное явление М. Хименес-Медина (M. Giménez-Medina) с соавт. назвали парадоксом реализации [5]. На наш взгляд, не стоит поспешно соглашаться с данным утверждением, ведь не стоит забывать, что для эффективного использования инновационных технологий очень часто необходима помощь государства. Использование искусственного интеллекта, нейронных сетей, интернета и прочих новшеств ведет к закономерному результату, когда «победитель получает всё». Дж. Лейтен (J. Leijten) считает, что инновационная политика может определять развитие международных отношений [6].

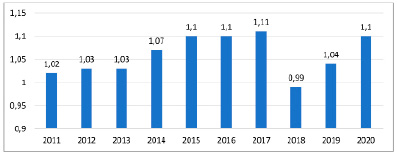

Обратимся к статистическим данным: темп роста внутренних затрат на исследования и разработки в последнее время в целом опережал рост ВВП. По итогам 2020 г. доля внутренних затрат на исследования и разработки к ВВП составила 1,1 % (рис. 1). Данный показатель выдвигает Россию на 35 место.

Затраты на исследования и разработки в России в 2020 г. составили около 1175 млрд руб., что вывело ее на 9 место в мире по данному показателю. Россию обходят такие страны, как США, израсходовавшие на научные разработки $656 млрд, Китай ($526 млрд), Япония ($173 млрд), Германия, Республика Корея, Франция, Индия и Великобритания [7].

Рис. 1. Динамика внутренних затрат на исследования и разработки к ВВП, % Источник: ИСИЭЗ НИУ ВШЭ

В условиях рыночной неопределенности важную роль играет обеспечение стабильного развития инновационных предприятий и снижение риска банкротства.

Результаты исследования и их обсуждение

1.1. Модель Конана – Голдера

Французские экономисты Ж. Конан и М. Голдер, используя метод, разработанный Э. Альтманом, построили модель, имеющую следующий вид:

Z = -0,16Х1 – 0,22Х2 + 0,87Х3 +

+ 0,10Х4 – 0,24Х5,

где Х1 – отношение суммы денежных средств и дебиторской задолженности к объему активов;

Х2 – отношение суммы собственного капитала и долгосрочных пассивов к объему активов;

Х3 – отношение финансовых расходов к выручке от реализации продукции (после налогообложения);

Х4 – отношение управленческих расходов к добавленной стоимости (себестоимость – стоимость сырья, энергии, услуг сторонних организаций);

Х5 – отношение балансовой прибыли к заемному капиталу [8].

Следует отметить, что у компании АО «Каустик» большая доля заемного капитала. Важно, чтобы эта доля не превышала разумных пределов. Расчет коэффициентов для модели Конана – Голдера представлен в табл. 1.

Таблица 1

Расчет коэффициентов для модели Конана – Голдера

|

Год |

X1 |

X2 |

X3 |

X4 |

X5 |

Z |

|

2022 |

0,368086 |

0,570774 |

0,266429 |

0,228897 |

0,994275 |

-0,16841 |

|

2021 |

0,324624 |

0,669716 |

0,30599 |

0,23425 |

0,720248 |

-0,0825 |

|

2020 |

0,374781 |

0,712495 |

0,355812 |

0,40711 |

0,194876 |

0,086783 |

|

2019 |

0,506021 |

0,713947 |

0,372028 |

0,320871 |

0,313302 |

0,042527 |

|

2018 |

0,295052 |

0,662399 |

0,37032 |

0,229723 |

0,524719 |

0,026282 |

|

2017 |

0,21877 |

0,763161 |

0,429515 |

0,247624 |

0,351892 |

0,111088 |

|

2016 |

0,197774 |

0,672636 |

0,443556 |

0,222879 |

0,378057 |

0,137824 |

|

2015 |

0,217343 |

0,462881 |

0,205156 |

0,242404 |

0,593169 |

-0,07624 |

|

2014 |

0,106127 |

0,378491 |

0,624538 |

0,359646 |

0,048227 |

0,46749 |

|

2013 |

0,134876 |

0,477836 |

0,632403 |

0,315148 |

0,078699 |

0,436114 |

Источник: авторские расчеты.

По итогам данной методики можно сказать, что вероятность банкротства АО «Каустик» с каждым годом снижается. В 2013–2014 гг. показатель был практически на дне из-за кризисных факторов. Однако после этого компания продемонстрировала бурный рост. Дискриминантный показатель составил -0,07624, что свидетельствует о вероятности меньше 50 %. Нельзя сказать, что это хорошо, потому что компания слишком резко увеличила долю заемного капитала. Собственно, это не замедлило сказаться и на показателях следующих годов. Они заметно снизились из-за резкого привлечения заемных средств. Вероятность банкротства стала ближе к 90 %. Начиная с 2018 г. предприятие стало повышать уровень эффективности своей деятельности, что привело к заметному росту показателей. С 2019 по 2021 г. вероятность банкротства снизилась с 80 до 40 %. В 2022 г. показатель составил -0,16841, что приравнивается к вероятности, которая ниже 10 %. Таким образом, АО «Каустик» вряд ли в скором времени потеряет свои доходы. Все рассчитанные показатели были использованы для формирования датасета – обучающей выборки в целях последующего прогнозирования вероятности банкротства на 2023 г. с помощью ML-модели «Случайный лес».

1.2. Прогноз показателя Конана – Голдера на основе ML-модели «Случайный лес»

Для оценки деятельности предприятия рассмотрим показатели деловой активности, которые представлены в табл. 2. В эту группу входят показатели, которые отражают оборачиваемость средств, то есть выгодно ли она использует свои активы.

По данным табл. 2 можно сделать вывод о том, что в общем и целом АО «Каустик» эффективно использует свои активы. Первый показатель говорит о том, что динамика оборачиваемости активов происходит неравномерно: в 2020 г. он составил 0,86 оборота, в 2021 – 1,47, в 2022 – 1,2. Если сравнивать коэффициенты за весь период, то так или иначе произошел рост. Это отмечается как положительная тенденция, так как компания получает 1,2 руб. выручки на 1 руб. среднего числа активов. Говоря простыми словами, доход предприятия вырос. Ситуацию с оборотными активами можно описать аналогично.

Фондоотдача демонстрирует себя слабо, о чем говорит отрицательная динамика показателя. Она с каждым годом уменьшалась, с 5,04 до 3,03, что говорит о сокращении скорости оборачиваемости использования оборудования. Возможно, у предприятия имеется оборудование, которое не приносит экономической выгоды, следовательно, от него нужно избавляться либо проводить модернизацию. Рядом с этим показателем стоит коэффициент оборачиваемости собственного капитала, изменения которого происходили скачкообразно. С 2020 по 2021 г. она выросла с 3,40 до 3,67. Рост скорости обращения данного показателя воспринимается как положительная тенденция. Однако в следующем году коэффициент упал до значения 2,93. Это может говорить о том, что «Каустик» неэффективно пользуется собственным капиталом из-за снижения продаж.

Таблица 2

Значение параметров

|

Коэффициент оборачиваемости |

Значение |

|||||

|

2020 |

2021 |

2022 |

2020, дни |

2021, дни |

2022, дни |

|

|

Активов |

0,854794 |

1,466508 |

1,263017 |

427,0035 |

248,8906 |

288,9906 |

|

Текущих активов |

2,097701 |

3,134605 |

2,602806 |

174 |

116,4421 |

140,2333 |

|

Фондоотдача |

5,03925 |

4,092943 |

3,027157 |

72,43141 |

89,17789 |

120,5752 |

|

Собственного капитала |

3,397353 |

3,66965 |

2,932951 |

107,4366 |

99,46452 |

124,448 |

|

Заемного капитала |

2,810469 |

3,513331 |

3,674851 |

129,8716 |

103,89 |

99,32376 |

|

Дебиторской задолженности |

5,434879 |

8,024466 |

10,15369 |

67,15881 |

45,48589 |

35,94753 |

|

Кредиторской задолженности |

10,65532 |

12,67915 |

9,952054 |

34,2552 |

28,78742 |

36,67584 |

|

Материальных запасов |

12,30307 |

11,40349 |

9,302856 |

29,6674 |

32,00775 |

39,23526 |

|

Денежных средств |

10,9016 |

9,738484 |

5,800485 |

33,48131 |

37,48017 |

62,92577 |

Источник: авторские расчеты по материалам [9].

Обратим внимание на негативную динамику, анализируя показатель оборачиваемости заемных средств. Она с каждым годом растет, и это плохой признак, так как означает он интенсивность пользования заемным капиталом. Это не самый лучший источник финансирования для фирмы. По данным бухгалтерского баланса АО «Каустик» [10] наблюдается рост краткосрочных обязательств, чтобы погасить долгосрочные. Данная ситуация негативно отражается на коэффициенте общей ликвидности и сказывается на финансовой устойчивости.

Позитивным моментом стоит считать повышение скорости обращения дебиторской задолженности. За приведенный период она с 67 дней снизилась до 36. Несомненно, для предприятия это выгодно, так как дебиторская задолженность конвертируется в денежные средства, а это дополнительный доход. Однако нельзя сказать того же самого про противоположный показатель – коэффициент оборачиваемости кредиторской задолженности, который меняется волнообразно. С 2020 по 2021 г. он увеличился с 10,66 до 12,68, а в 2022 г. резко пошел на спад и составил 9,95. Удивляться здесь нечему: этому поспособствовал рост заемного капитала в краткосрочном периоде.

Негативный тренд демонстрирует снижение оборачиваемости материальных запасов, который на момент 2022 г. составил 39 дней, хотя в 2020 г. был 29. Возможно, у потребителей снизился спрос на продукцию предприятия, поэтому оно не в полной мере использует свои ресурсы.

И наконец, резкий спад коэффициента оборачиваемости денежных средств говорит о нерациональном применении высоколиквидных активов. Если в 2020 г. показатель составлял 10,90, в 2021 – 9,74, то в 2022 г. он получился 5,80, то есть произошло уменьшение в два раза за приведенный период. Иначе говоря, у предприятия замедляется хозяйственный оборот и деловая активность, а это может создать проблемы в долгосрочной перспективе.

Конечно, нельзя сказать о деятельности компании, проанализировав только показатели деловой активности, но они могут стать предпосылками для дестабилизации финансовой устойчивости. Поэтому следующим шагом данной статьи станет оценка потенциального банкротства с помощью ML-модели «Случайный лес». Представим датасет, который использовался для этого в табл. 3.

Разработка нейросети машинного обучения «Случайный лес» включает в себя следующие этапы.

1. Анализ и предобработка данных, включающая удаление выбросов, заполнение пропущенных значений и приведение данных к одному формату.

2. Разбиение данных на обучающую и тестовую выборки.

3. Создание ансамбля решающих деревьев, каждое из которых строится на основе случайной подвыборки данных и случайного набора признаков с определенной глубиной разбиения.

4. Агрегация результатов всех деревьев в ансамбле, где результатом работы модели является среднее значение всех предсказаний деревьев.

5. Оценка эффективности модели на тестовой выборке и ее доработка при необходимости.

6. Использование модели для решения задач регрессии с высокой точностью и проведения анализа важности признаков.

Прогнозирование с помощью модели «Случайный лес» хоть и сложное, но оно имеет ряд преимуществ. Например, прогнозное значение с большой вероятностью окажется точным. Во многом это благодаря тому, что модель может обрабатывать данные с большим количеством признаков и даже выявить их важность для результативного показателя. Модель может отлично работать даже с отсутствующими данными, сохраняя точность. Сложность работы с данной моделью заключается в трудной интерпретации из-за огромного количества деревьев решений, а там, где есть большой объем чего-либо, будет и трудоемкий процесс. В процессе прогнозирования придется работать с обильным количеством данных, вычислительных ресурсов и большими размерами моделей. Однако алгоритмом предусмотрен автоматический выбор лучшего варианта дерева решений по критерию минимальной среднеквадратической ошибки.

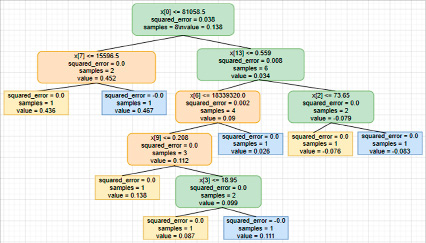

Признаком для формирования прогноза вероятности банкротства стал коэффициент Конана – Голдера Z (target). Сформированная ML-модель состоит из ансамбля деревьев, лучшие параметры содержит дерево, представленное ниже (рис. 2).

Образно выражаясь, модель «Случайного леса» очень гибкая и многогранная. Она подходит для решения практически любых задач, например для регрессий, классификаций или отбора признаков. Модель может использоваться как в одной отрасли, так и на предприятии. Почему модель «Случайного леса» лучше дерева решений? Алгоритм случайного леса на основе задаваемых гиперпараметров формирует ансамбль из множества деревьев решений, которые могут иметь разную глубину, и признаки в датасет каждой из них подбираются «рандомно» – случайным образом.

Таблица 3

Исходные данные для ML-модели

|

Год |

Курс доллара, USD |

Инвестиции |

Выручка |

Активы |

НМА |

Чистая прибыль |

X1 |

X2 |

X3 |

X4 |

X5 |

Z |

|

2022 |

70,34 |

20,2 |

32459133 |

27712102 |

11365 |

6773452 |

0,368086 |

0,570774 |

0,266429 |

0,228897 |

0,994275 |

-0,16841 |

|

2021 |

73,7 |

21,2 |

29469846 |

23687263 |

57341 |

5088906 |

0,324624 |

0,669716 |

0,30599 |

0,23425 |

0,720248 |

-0,0825 |

|

2020 |

73,8 |

16,5 |

21805092 |

8591084 |

24836 |

1146733 |

0,374781 |

0,712495 |

0,355812 |

0,40711 |

0,194876 |

0,086783 |

|

2019 |

62 |

20,6 |

20857785 |

20703477 |

17585 |

1894435 |

0,506021 |

0,713947 |

0,372028 |

0,320871 |

0,313302 |

0,042527 |

|

2018 |

69,8 |

20,6 |

20677612 |

19356329 |

16561 |

3099970 |

0,295052 |

0,662399 |

0,37032 |

0,229723 |

0,524719 |

0,026282 |

|

2017 |

57,6 |

21,4 |

17834688 |

17322311 |

15065 |

2082978 |

0,21877 |

0,763161 |

0,429515 |

0,247624 |

0,351892 |

0,111088 |

|

2016 |

61,3 |

21,2 |

17834688 |

15280139 |

14461 |

2299848 |

0,197774 |

0,672636 |

0,443556 |

0,222879 |

0,378057 |

0,137824 |

|

2015 |

73,6 |

20 |

12548510 |

14363951 |

15262 |

1631726 |

0,217343 |

0,462881 |

0,205156 |

0,242404 |

0,593169 |

-0,07624 |

|

2014 |

55,9 |

20,5 |

12548510 |

15395972 |

16630 |

320695 |

0,106127 |

0,378491 |

0,624538 |

0,359646 |

0,048227 |

0,46749 |

|

2013 |

32,9 |

21,2 |

11901775 |

16057304 |

14563 |

510967 |

0,134876 |

0,477836 |

0,632403 |

0,315148 |

0,078699 |

0,436114 |

Источник: авторские расчеты.

Таблица 4

Матрица парных коэффициентов корреляции ML-модели

|

GDP, mlrd. rub |

RTS index |

USD |

Invest-ments |

Capital outflow |

Revenue Caustic |

Assets Caustic |

Intangible assets |

Net profit |

X1 |

X2 |

X3 |

X4 |

X5 |

target |

|

|

GDP, mlrd. rub |

1.000 |

0.164 |

0.586 |

-0.147 |

0.497 |

0.979 |

0.725 |

0.365 |

0.906 |

0.698 |

0.360 |

-0.612 |

-0.268 |

0.795 |

-0.747 |

|

RTS index |

0.164 |

1.000 |

-0.183 |

0.001 |

-0.441 |

0.259 |

0.077 |

0.594 |

-0.006 |

0.441 |

0.494 |

0.143 |

0.251 |

-0.205 |

0.052 |

|

USD |

0.586 |

-0.183 |

1.000 |

-0.429 |

0.100 |

0.569 |

0.139 |

0.354 |

0.511 |

0.534 |

0.331 |

-0.853 |

-0.219 |

0.627 |

-0.808 |

|

Investments |

-0.147 |

0.001 |

-0.429 |

1.000 |

-0.054 |

-0.111 |

0.537 |

-0.002 |

0.170 |

-0.344 |

-0.109 |

0.258 |

-0.655 |

0.137 |

0.130 |

|

Capital outflow |

0.497 |

-0.441 |

0.100 |

-0.054 |

1.000 |

0.389 |

0.495 |

-0.111 |

0.479 |

-0.063 |

-0.521 |

-0.021 |

0.001 |

0.401 |

-0.072 |

|

Revenue Caustic |

0.979 |

0.259 |

0.569 |

-0.111 |

0.389 |

1.000 |

0.691 |

0.450 |

0.907 |

0.669 |

0.473 |

-0.565 |

-0.304 |

0.761 |

-0.721 |

|

Assets Caustic |

0.725 |

0.077 |

0.139 |

0.537 |

0.495 |

0.691 |

1.000 |

0.197 |

0.837 |

0.351 |

0.075 |

-0.298 |

-0.597 |

0.736 |

-0.483 |

|

Intangible assets |

0.365 |

0.594 |

0.354 |

-0.002 |

-0.111 |

0.450 |

0.197 |

1.000 |

0.318 |

0.217 |

0.239 |

-0.230 |

-0.049 |

0.222 |

-0.263 |

|

Net profit |

0.906 |

-0.006 |

0.511 |

0.170 |

0.479 |

0.907 |

0.837 |

0.318 |

1.000 |

0.445 |

0.270 |

-0.610 |

-0.628 |

0.933 |

-0.767 |

|

X1 |

0.698 |

0.441 |

0.534 |

-0.344 |

-0.063 |

0.669 |

0.351 |

0.217 |

0.445 |

1.000 |

0.614 |

-0.602 |

0.057 |

0.402 |

-0.660 |

|

X2 |

0.360 |

0.494 |

0.331 |

-0.109 |

-0.521 |

0.473 |

0.075 |

0.239 |

0.270 |

0.614 |

1.000 |

-0.347 |

-0.161 |

0.174 |

-0.458 |

|

X3 |

-0.612 |

0.143 |

-0.853 |

0.258 |

-0.021 |

-0.565 |

-0.298 |

-0.230 |

-0.610 |

-0.602 |

-0.347 |

1.000 |

0.436 |

-0.797 |

0.966 |

|

X4 |

-0.268 |

0.251 |

-0.219 |

-0.655 |

0.001 |

-0.304 |

-0.597 |

-0.049 |

-0.628 |

0.057 |

-0.161 |

0.436 |

1.000 |

-0.720 |

0.544 |

|

X5 |

0.795 |

-0.205 |

0.627 |

0.137 |

0.401 |

0.761 |

0.736 |

0.222 |

0.933 |

0.402 |

0.174 |

-0.797 |

-0.720 |

1.000 |

-0.884 |

|

target |

-0.747 |

0.052 |

-0.808 |

0.130 |

-0.072 |

-0.721 |

-0.483 |

-0.263 |

-0.767 |

-0.660 |

-0.458 |

0.966 |

0.544 |

-0.884 |

1.000 |

Источник: авторская разработка.

Рис. 2. Визуализация данных Источник: авторская разработка

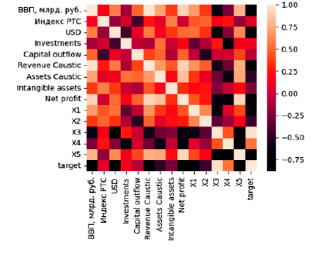

Рис. 3. Тепловая карта корреляционной матрицы Источник: авторская разработка

Формирование дерева решений проходит следующие основные этапы построения. В ходе построения дерева решений нужно решить несколько основных проблем, с каждой из которых связан соответствующий шаг процесса обучения.

1) Выбор атрибута, по которому будет производиться разбиение в данном узле.

2) Выбор критерия остановки.

3) Выбор метода отсечения ветвей.

4) Оценка точности построенного дерева.

Далее с помощью программы создадим корреляционную матрицу с помощью функции dataset.corr(). В ней авторами использовалось больше данных для более точного значения прогноза. Расчет парных коэффициентов ML-модели позволил выявить силу и направление связи между факториальными признаками и результативным – «target», которые представлены ниже (табл. 4).

Используемый алгоритм «Случайного леса» защищает от ошибок, тем самым минимизируя шансы допущения неточности. Большое количество отдельных деревьев будут работать намного лучше, чем одно отдельно взятое. Проанализировав корреляционную матрицу, стоит отметить, что на Z сильнее влияют X3 и X4. В этом нет ничего удивительного, так как в третьем коэффициенте фигурируют финансовые расходы и выручка, от которых и зависит финансовая устойчивость предприятия. Визуализация данных с помощью тепловой карты представлена ниже (рис. 3).

Теоретически алгоритм обучения дерева решений будет работать до тех пор, пока в результате не будут получены абсолютно «чистые» подмножества, в каждом из которых будут примеры одного класса. Коэффициенты, отражающие силу и направления воздействия факториальных признаков на результативный, представлены ниже (табл. 5).

Таблица 5

Коэффициенты корреляции, ранжированные по убыванию

|

Z |

0,211345 |

|

X3 |

0,158240 |

|

USD |

0,132965 |

|

X5 |

0,104186 |

|

Чистая прибыль |

0,071660 |

|

X4 |

0,050867 |

|

Активы |

0,025030 |

|

Выручка |

0,024344 |

|

X1 |

0,019716 |

|

X2 |

0,016507 |

|

Инвестиции |

0,000083 |

Источник: авторская разработка.

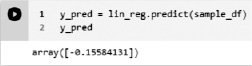

Возможно, при этом будет построено дерево, в котором для каждого примера будет создан отдельный лист. Очевидно, что такое дерево окажется бесполезным, поскольку оно будет переобученным – каждому примеру будет соответствовать свой уникальный путь в дереве, а следовательно, и набор правил, актуальный только для данного примера. Переобучение в случае дерева решений ведет к тем же последствиям, что и для нейронной сети – точное распознавание примеров, участвующих в обучении, и полная несостоятельность на новых данных. Кроме этого, переобученные деревья имеют очень сложную структуру, и поэтому их сложно интерпретировать. Скрипт ML-модели для формирования прогноза и полученный результат представлен на рис. 4.

Прогнозное значение дискриминантного коэффициента составило -0,15584131. Несмотря на финансовые трудности, которые имеются у АО «Каустик», в 2023 г. предприятие маловероятно станет банкротом.

Для построения и реализации «Случайного леса» импортировались и использовались следующие библиотеки: xlrd, pandas, matplotlib, numpy, sklearn.tree, DecisionTreeRegressor. Пошаговый алгоритм разработки ML-модели «Случайный лес» представлен в «облаке» Google Collab [11].

Как показывает практика, ряд проблем может возникнуть непосредственно при внедрении новшеств, поэтому к этому процессу необходимо подходить с учетом отношений, складывающихся на предприятии. На практике бывало непринятие персоналом инновационных проектов. Связано это с тем, что у каждого сотрудника индивидуальная адаптация к новациям и не всегда она продвинутая. Так, например, К.М. Митчелтри (C.M. Mitcheltree) с коллегами считает, что на пути к общему видению инновационных проектов важную роль играет понимание вовлечения участников как превентивного подхода против защитных процедур для инновационных возможностей [12]. Другой причиной, по мнению Дж. Коттер (J.P. Kotter), является неосведомленность работников о возможных последствиях неправильного использования нововведений [13].

Рис. 4. Скрипт ML-модели и формированное значение прогноза Источник: авторская разработка

В некоторых случаях, отмечает У. Ду (Y. Du), сотрудники переживают о том, что в связи с новой передовой средой автоматизации они могут столкнуться с негарантированной занятостью [14]. По мнению К.М. Митчелтри (C.M. Mitcheltree), важно повышение скорости инноваций за счет доверия. Для высоких темпов внедрения инноваций необходимо учитывать такие составляющие, как положительные эмоции, защитная реакция и доверие к предприятию и государству [15].

Представляется целесообразным в перспективе сфокусироваться на поиске закономерностей в действии факторов, связанных с внедрением и использованием инноваций, инвестициями, финансовой устойчивостью и риском банкротства, опираясь на широкие возможности систем искусственного интеллекта, не только ML «Случайного леса», но и глубоких сверточных нейронных сетей, например CNN, RNN, LSTM и др.

Заключение

На основе вышеизложенного можно сделать определенные выводы.

Важно дальнейшее исследование теоретических основ стабильного развития реального сектора экономики в России.

В ходе исследования разработана модель машинного обучения «Случайный лес», с помощью которой было сформировано прогнозное значение величины дискриминантного показателя Конана – Голдера.

В результате использования разработанной системы искусственного интеллекта МL-модели получено прогнозное значение дискриминантного коэффициента, которое составило -0,15584131, таким образом, маловероятно, что в 2023 г. предприятие станет банкротом.

Библиографическая ссылка

Ломакин Н.И., Сисинова И.А., Марамыгин М.С., Пескова О.С., Шабанов Н.Т., Пекарский Н.В. ПРОГНОЗИРОВАНИЕ ВЕРОЯТНОСТИ БАНКРОТСТВА ПРЕДПРИЯТИЯ С ИСПОЛЬЗОВАНИЕМ ML-МОДЕЛИ «СЛУЧАЙНЫЙ ЛЕС» СКВОЗЬ ПРИЗМУ ИННОВАЦИОННОГО РАЗВИТИЯ // Фундаментальные исследования. 2023. № 6. С. 27-35;URL: https://fundamental-research.ru/ru/article/view?id=43467 (дата обращения: 07.01.2026).

DOI: https://doi.org/10.17513/fr.43467