В Российской Федерации, как и во всем мире, широко применяются различные системы налогообложения юридических лиц и индивидуальных предпринимателей. Это дает бизнесменам возможность определения оптимальной с точки зрения повышения конкурентоспособности и эффективности их бизнеса системы налогообложения. Подробная характеристика, описание налоговых ставок и объектов налогообложения приведены в [1–3]. Выбор системы налогообложения является важной составляющей будущего успеха предприятия и должен осуществляться на основе предварительного анализа ситуации и прогноза дальнейшей деятельности, ее экономических и финансовых показателей. Одним из важнейших комплексных критериев успешности или неудачи бизнеса является критерий стоимости компании, сущность и методы определения которого исчерпывающе раскрыты в [4–6].

Целью настоящей статьи является рассмотрение влияния двух систем налогообложения (основной и упрощенной) на стоимость компании – владельца недвижимости, а также определение оптимального режима налогообложения с точки зрения максимизации стоимости бизнеса с учетом специфики деятельности организации.

Компания создается для покупки коммерческой недвижимости с целью последующей частичной или полной продажи, а также для ведения арендного бизнеса. Недвижимость сдается в аренду коммерческим предприятиям и индивидуальным предпринимателям, осуществляющим деятельность в сферах общественного питания (кафе, рестораны) и услуг (частный детский сад, мини-школа, салон красоты, небольшой магазин «у дома», пекарня и пр.). Рассмотрены два основных варианта деятельности организации:

1 вариант – вся недвижимость по истечении шести лет с момента приобретения продается по рыночной цене;

2 вариант – компания продает около 12 % имеющейся у нее недвижимости по истечении четырех лет по рыночной цене и остается владельцем остальной части недвижимости на неопределенный срок, продолжая вести арендный бизнес.

Исходная информация для расчетов

Организация создается для ведения арендного бизнеса на базе недвижимости, приобретаемой в собственность у застройщика крупного комплекса офисных и жилых зданий, является малым предприятием. Покупка осуществляется в два этапа по мере строительства нескольких зданий. На первом этапе приобретается 1336 м2 недвижимости, для чего организация осуществляет привлечение кредитных ресурсов по программе кредитования малого и среднего бизнеса в сумме 32,4 млн руб. под 10 % годовых. В качестве обеспечения по кредиту банк рассматривает залог приобретаемой недвижимости. Кроме кредитных ресурсов, организация частично использует для покупки недвижимости собственные средства в виде займов учредителя. Главным условием кредитования является подтверждение доходной части, поэтому уже на этапе переговоров с банком компания формирует пул коммерческих предложений, а впоследствии – пакет договоров аренды будущей недвижимой вещи с потенциальными арендаторами. Приобретение недвижимости производится в период строительства по договорам купли-продажи будущей недвижимой вещи по достаточно низкой цене, не превышающей уровень себестоимости строительства с небольшой прибылью застройщика. На втором этапе по согласованию с банком – кредитором застройщика приобретение 1651 м2 недвижимости осуществляется в рассрочку, без привлечения дополнительных кредитных ресурсов. После покупки недвижимости начинается заключение договоров аренды будущей недвижимой вещи, а после ввода зданий в эксплуатацию – обычных договоров аренды, с учетом того обстоятельства, что в первые два года арендная плата является льготной, а именно составляет не более 300 руб./м2 в связи с низким трафиком клиентов. Далее по мере заполняемости комплекса зданий жильцами и арендаторами и увеличения трафика ставка аренды постепенно увеличивается до рыночной, что повышает как прибыльность арендного бизнеса, так и рыночную стоимость недвижимости. По истечении четырех лет организация продает часть недвижимости (около 12 %) своим арендаторам по рыночной цене (около 170–180 тыс. руб./ м2), что позволяет ей полностью рассчитаться по привлеченному кредиту банка, а также погасить основную часть займов учредителя с процентами.

Анализ влияния системы налогообложения на стоимость бизнеса проводился с использованием показателя стоимости бизнеса, рассчитанного методом чистого прироста инвестированного капитала, методологические основы определения которого подробно изложены автором в [7, 8]. Анализировались варианты работы организации, представленные в табл. 1 и 2.

При проведении расчетов использовались следующие предположения:

− возможность возмещения из бюджета НДС, уплаченного организацией при покупке недвижимости, в полном объеме в случае работы на основной системе налогообложения;

− необходимость учета во всех вариантах отчислений на текущий ремонт (в качестве текущих расходов) и капитальный ремонт (как увеличение балансовой стоимости основных средств) недвижимости в общем размере 2 % от первоначальной балансовой стоимости недвижимости, начиная с седьмого года деятельности;

− возможность постепенного погашения, по мере накопления свободных остатков денежных средств, задолженности за купленную на втором этапе недвижимость;

− пессимистичный подход к вопросу индексации арендной платы и текущих эксплуатационных расходов, а именно осуществление индексации арендной платы в среднем на 4 % в год, а расходов – на 7 % в год;

− проведение детальных расчетов доходов и расходов, денежных потоков, построение прогнозного баланса по всем вариантам осуществлялось в течение прогнозного периода, равного 23 годам с начала деятельности организации;

Таблица 1

Варианты работы организации в случае отказа от продажи всего имущества через 6 лет работы

|

№ варианта |

Система налогообложения |

Ставка налога на прибыль (доходы) |

Наличие налога на имущество |

База для исчисления налога на имущество, ставка налога |

|

1.1 |

Упрощенная «доходы минус расходы» |

7 % |

нет |

нет |

|

1.2 |

Упрощенная «доходы минус расходы» |

7 % |

да |

Кадастровая стоимость, 2 % |

|

1.3 |

Упрощенная «доходы минус расходы» |

15 % |

да |

Кадастровая стоимость, 2 % |

|

1.4 |

Упрощенная «доходы» |

6 % |

да |

Кадастровая стоимость, 2 % |

|

1.5 |

Основная |

20 % |

да |

Остаточная стоимость, 2,2 % |

Таблица 2

Варианты работы организации в случае продажи всего имущества через 6 лет работы

|

№ варианта |

Система налогообложения |

Ставка налога на прибыль (доходы) |

Наличие налога на имущество |

База для исчисления налога на имущество, ставка налога |

|

2.1 |

Упрощенная «доходы минус расходы» |

7 % |

нет |

нет |

|

2.2 |

Упрощенная «доходы минус расходы» |

7 % |

да |

Кадастровая стоимость, 2 % |

|

2.3 |

Упрощенная «доходы минус расходы» |

15 % |

да |

Кадастровая стоимость, 2 % |

|

2.4 |

Упрощенная «доходы» |

6 % |

да |

Кадастровая стоимость, 2 % |

|

2.5 |

Основная |

20 % |

да |

Остаточная стоимость, 2,2 % |

− определение стоимости инвестированного капитала производилось на основе суммарного дисконтированного прироста инвестированного капитала за прогнозный период, увеличенного на значение продленной стоимости в постпрогнозном периоде. Необходимость учета продленной стоимости доказана практически всеми исследованиями и работами в области оценки бизнеса, в частности [9].

Ставка налога на доход для упрощенной системы налогообложения с объектом «доходы минус расходы» в размере 7 %, приведенная в табл. 1 и 2, действует в Свердловской области согласно Закону Свердловской области № 31–ОЗ от 15.06.2009 г. [10] с последующими изменениями и дополнениями. Ставка 15 % является максимальной согласно п. 2 ст. 346.20 Налогового кодекса РФ [1]. Организации, находящиеся на упрощенной системе налогообложения, не платят налог на имущество, за исключением объектов, по которым объектом налогообложения является кадастровая стоимость [11]. К такой недвижимости относятся основные средства в составе административных (офисных) и торговых зданий, административно-деловых, торговых центров, включенных в специальные перечни, утвержденные субъектами Российской Федерации. В последнее время практически все отдельно стоящие новые административные и торговые здания попадают в соответствующие перечни, как правило, на второй – третий год после ввода в эксплуатацию. В этих обстоятельствах определенное преимущество имеется у приобретателей коммерческой недвижимости, расположенной на первых этажах жилых комплексов, так как жилые здания, как правило, не включаются в перечни объектов, базой налогообложения по которым является кадастровая стоимость.

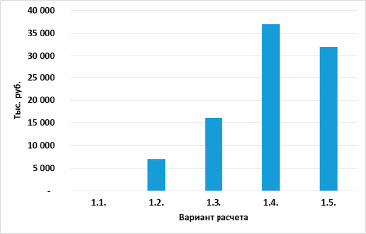

Рис. 1. Задолженность за приобретенную недвижимость на конец прогнозного периода

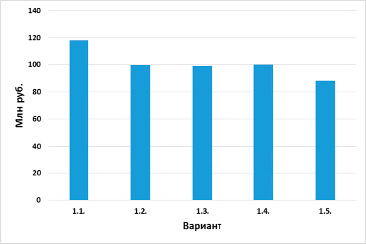

Рис. 2. Стоимость бизнеса при отказе от полной продажи недвижимости в зависимости от варианта системы налогообложения

Расчеты, выполненные по указанным выше вариантам работы, показывают, что в случаях продолжения ведения арендного бизнеса в течение всего прогнозного периода, т.е. при отказе от полной продажи имущества, в большинстве случаев не удается полностью погасить задолженность за купленную на втором этапе недвижимость, хотя величина этой задолженности сокращается. Полностью погасить задолженность и накопить существенный остаток денежных средств (около 73 млн руб.) удается только при работе по варианту 1.1. т.е. без налога на имущество.

На рис. 1 показан остаток задолженности за купленную недвижимость в зависимости от варианта расчета из табл. 1.

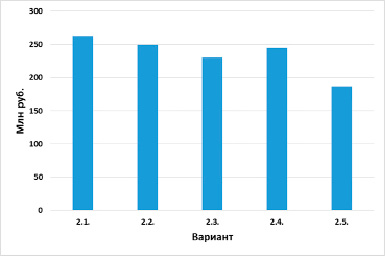

Рис. 3. Стоимость бизнеса при полной продаже недвижимости в течение шести лет с начала деятельности в зависимости от варианта системы налогообложения

При принятии решения о продаже бизнеса наличие такой задолженности, а особенно наличие объективных обстоятельств, в результате которых эта задолженность не может быть погашена в течение прогнозного периода, будет являться серьезным фактором.

Результаты расчета стоимости бизнеса методом чистого прироста инвестированного капитала, в зависимости от представленных в табл. 1 и 2 вариантов, иллюстрируются рис. 2 и 3.

С точки зрения максимизации стоимости бизнеса наиболее благоприятными являются сценарии 1 и 2, то есть работа на упрощенной системе налогообложения с объектом «доходы минус расходы» при ставке 7 % и отсутствии налога на имущество. Если ставка налога при выборе объекта «доходы минус расходы» составляет 15 % (для регионов, не утвердивших пониженную ставку) и объекты включены в региональные перечни основных средств, кадастровая стоимость которых подлежит обложению налогом на имущество, то в этом случае оптимальным сценарием является 4, то есть работа на упрощенной системе налогообложения с объектом «доходы» при ставке 6 %. Основная система налогообложения во всех случаях является наименее благоприятным вариантом работы, несмотря на планируемое в расчете возмещение налога на добавленную стоимость из бюджета.

Эти выводы могут быть применены в полной мере, если застройщик и рассматриваемая организация, ведущая арендный бизнес, имеют общие интересы, связаны друг с другом юридически или фактически, и наличие долгосрочной задолженности за недвижимость не мешает ведению финансово-хозяйственной деятельности. Если же они не связаны, либо в какой-то момент происходит разделение бизнеса, то необходимо стремиться к минимизации или полному погашению задолженности. В этом случае оптимальной представляется работа на упрощенной системе налогообложения с объектом «доходы минус расходы» и в идеале – без необходимости уплаты налога на имущество, так как наличие данного налога существенно снижает эффективность работы организации, ведущей арендный бизнес.

Заключение

Сравнительный анализ влияния вариантов налогообложения на стоимость арендного бизнеса, проведенный на основе метода чистого прироста инвестированного капитала, выявил преимущество упрощенной системы налогообложения и показал, что выбор конкретного объекта налогообложения («Доходы» или «Доходы минус расходы») зависит от конкретных условий бизнеса. В связи с этим можно рекомендовать предпринимателям использовать указанный в статье подход для расчета и анализа факторов, влияющих на стоимость бизнеса, с учетом специфики деятельности их организации.

Библиографическая ссылка

Мунц Ю.Г. ВЛИЯНИЕ СИСТЕМЫ НАЛОГООБЛОЖЕНИЯ НА СТОИМОСТЬ АРЕНДНОГО БИЗНЕСА // Фундаментальные исследования. 2023. № 5. С. 54-59;URL: https://fundamental-research.ru/ru/article/view?id=43459 (дата обращения: 28.02.2026).

DOI: https://doi.org/10.17513/fr.43459