Проблема обеспечения высокого уровня сбалансированности, устойчивости финансово-экономического развития банковской системы экономики Российской Федерации неоднократно поднималась на самом высоком уровне государственного управления, например в рамках Послания Президента РФ В.В. Путина 2019 г. [1]. При этом одним из стратегических условий обеспечения такого рода устойчивости на уровне конкретных кредитных организаций является внедрение современных методов комплексной оценки эффективности и сбалансированности развития, в том числе метода Balanced Scorecard (сбалансированной системы показателей – ССП).

Изначально методология ССП была сформирована в конце 1990-х гг. американскими учеными-экономистами Р. Капланом и Д. Нортоном [2]. Впоследствии, в 2000–2010 гг., такого рода методология начала использоваться не только в целях исследования сбалансированности развития промышленных компаний, но и в области торговли, строительства, производства разного рода услуг, в том числе финансово-кредитного характера. Так, по оценке, в частности, Дж. Себастиана, в 2010-х гг. в среднем не менее 40,0 % кредитных организаций американской экономики использовали различные модификации метода ССП в своей планово-аналитической деятельности [3].

Цель исследования состоит в рассмотрении тенденций и проблем использования инструментария ССП в сфере предоставления банковских услуг и формировании модифицированного варианта сбалансированной системы показателей оценки эффективности кредитной организации. В рамках цели статьи выделены следующие основные задачи:

− выделить роль формирования ССП для повышения эффективности деятельности современных коммерческих банков национальной экономики России;

− систематизировать основные проблемы, ограничивающие интенсивность и результативность внедрения инструментария ССП в сфере управления банковскими услугами в РФ;

− обосновать модифицированный вариант сбалансированной системы показателей оценки эффективности кредитной организации.

Научная новизна исследования состоит в разработке модифицированного варианта сбалансированной системы показателей, в том числе аргументации состава ее блоков и алгоритма оценки сбалансированности их развития, который может использоваться в практике финансово-экономического анализа тенденций и проблем развития современных кредитных организаций различного масштаба и специализации на рынке банковских услуг.

Материалы и методы исследования

Основными методами, использованными в процессе подготовки и написания настоящей статьи, являются:

− критический анализ специальной литературы по вопросам использования инструментария ССП в практике деятельности современных кредитных организаций РФ;

− корреляционно-регрессионный анализ;

− метод обоснования варианта ССП, наиболее предпочтительного для целей комплексной оценки эффективности и сбалансированности развития кредитных организаций в современных условиях хозяйствования.

Следует отметить, что возможности применения ССП в практике банковского менеджмента достаточно высоко оцениваются как отечественными, так и зарубежными специалистами в области банковского дела. Так, Дж. Бессис рассматривает ССП в качестве неотъемлемого элемента системы управления конкурентоспособностью современных кредитных организаций [4]. По мнению И.А. Никоновой и Р.Н. Шамгунова, системное применение ССП в рамках общей стратегии развития коммерческого банка в долгосрочной перспективе является одним из значимых факторов максимизации рыночной стоимости кредитной организации. В.В. Баранова и Н.О. Дроздова аргументируют, что в условиях функционирования финансово-кредитной системы РФ на современном этапе аналитический потенциал ССП в банковском секторе должен быть интегрирован с процессами обеспечения развития любой кредитной организации системе обязательных нормативов деятельности, утверждаемых Банком России [4].

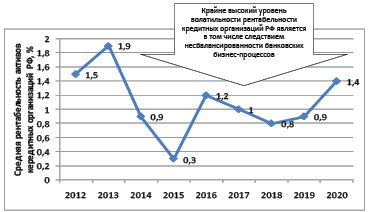

К.С. Фиоктистов указывает на то, что в середине и конце 2010-х гг. отдельные элементы методологии ССП использовались только в деятельности крупных российских кредитных организаций, в частности в рамках аналитической работы ПАО «Сбербанк», ПАО «ВТБ», ГК «ВЭБ» [5]. Вместе с тем, как показано на рис. 1, в 2020 г. порядка 78,0 % коммерческих банков России вовсе не использовали возможности ССП в своей деятельности.

Рис. 1. Использование инструментария ССП (Balanced Scorecard) в практике аналитической работы кредитных организаций Российской Федерации, 2020 г., % [5]

Рис. 2. Динамика среднего уровня рентабельности активов коммерческих банков экономики РФ, % [6]

По нашему мнению, основными факторами, ограничивающими интенсивность использования методического инструментария ССП в деятельности современных кредитных организаций Российской Федерации, являются:

− отсутствие общепризнанного варианта сбалансированной системы показателей, адаптированного для сферы производства и реализации банковских услуг;

− отсутствие инструктивных материалов ЦБ РФ, обязывающих кредитные организации или хотя бы рекомендующих им использовать определенную модификацию ССП в своей деятельности;

− недостаточная проработанность стратегии финансово-экономического развития ряда кредитных организаций современной России, в особенности региональных коммерческих банков (ССП является одним из инструментов анализа и планирования в рамках такого рода стратегии);

− не вполне высокое качество кадрового потенциала аналитических и плановых подразделений многих кредитных организаций национальной экономики РФ, затрудняющее процесс результативного внедрения относительно сложного инструментария ССП (на значимость данной проблемы указывает, в частности, Г.Г. Горынина [6]).

Необходимо также отметить, что целесообразность более активного использования инструментария ССП в деятельности отечественных кредитных организаций можно косвенным образом аргументировать статистически. Так, известно, что в долгосрочной перспективе системное использование ССП, при прочих равных условиях, повышает уровень стабильности формирования прибыли и рентабельности развития организаций различного профиля деятельности [7]. Соответственно, внедрение методологии сбалансированной системы показателей особенно актуально именно для кредитных организаций России, средний уровень волатильности в рамках которых такого ключевого показателя эффективности, как рентабельность активов, в 2012–2020 гг., являлся крайне существенным (рис. 2).

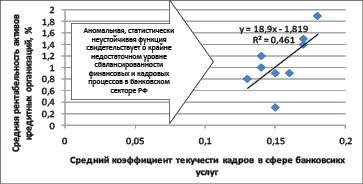

Теоретически использование ССП должно приводить к росту сбалансированности, конгруэнтности развития таких значимых блоков функционирования кредитных организаций, как финансовый блок и блок развития человеческого капитала. При этом одним из ключевых параметров последнего выступает средний уровень текучести кадров в банковском секторе экономики (при рассмотрении ССП на уровне банковской системы государства в целом). Соответственно, в идеале динамика коэффициента текучести кадров должна вызывать устойчивое обратное изменение среднего уровня рентабельности кредитных организаций.

Однако, как показано на рис. 3, в экономике РФ 2012–2020 гг. имела место аномальная, статистически недостаточно устойчивая и прямая зависимость между динамикой текучести кадров в банковском секторе и средним уровнем рентабельности активов кредитных организаций.

Рис. 3. Экономико-статистическая функция влияния среднего уровня текучести кадров в банковском секторе РФ на динамику рентабельности банковских услуг (2012–2020 гг.) (построено автором на основании информации, содержащейся в [8])

Это свидетельствует о низком уровне сбалансированности процессов воспроизводства человеческого капитала кредитных организаций и формирования их финансовых результатов, что дополнительно аргументирует необходимость комплексного внедрения методологии и инструментария ССП.

Результаты исследования и их обсуждение

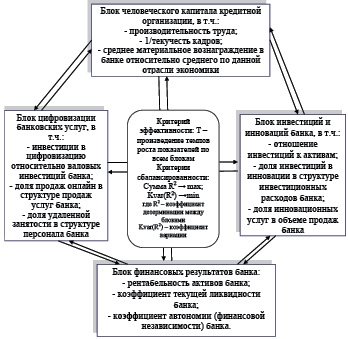

В развитие общей методологии ССП в сфере управления банковскими услугами нами предлагается модифицированный вариант сбалансированной системы показателей оценки эффективности деятельности кредитной организации (рис. 4).

Научная новизна предлагаемого автором модифицированного варианта сбалансированной системы показателей оценки эффективности деятельности кредитной организации, по сравнению с классической методологией ССП Р. Каплана и Д. Нортона, заключается в следующем:

1. Уточнение состава блоков показателей, которые, в рамках предлагаемой модификации ССП, по нашему мнению, более корректно отражают тенденции обеспечения эффективности и сбалансированности деятельности организаций, в том числе банковского сектора экономики, а именно:

1.1. Исключение блока конкурентной позиции на рынке из состава ССП, поскольку данный блок классического варианта сбалансированной системы показателей, основным показателем которого является доля компании на отраслевом рынке, все-таки с точки зрения управления эффективностью деятельности носит вторичный характер. Недостаточная информативность показателя доли на отраслевом рынке, по нашему мнению, проявляется в следующем:

− существует значительное количество компаний, которые имеют значительную долю отраслевого рынка, но в то же время являются неэффективными по параметрам чистой прибыли, рентабельности или финансовой устойчивости деятельности, что может быть связано с нерационально высокими операционными или трансакционными издержками организации, нерациональной структурой источников финансирования и т.п. – в этом смысле рост рыночной доли не является информативным, не свидетельствует об увеличении эффективности или сбалансированности развития субъекта хозяйствования;

− у ряда организаций банковского сектора высокая доля на рынке обуславливается монопольным положением, влиянием административного ресурса и иными факторами неконкурентного порядка, что также снижает уровень информационной значимости данного количественного параметра в рамках общей структуры критериев ССП;

− достаточно сложно репрезентативно оценить долю организаций банковского сектора на отраслевом рынке, особенно федерального или мирового уровня, ввиду наличия практически в любой отрасли современной экономики компаний, часть или полный объем деятельности которых относится к нелегальному сегменту экономики, не учитывается органами официальной статистики и, соответственно, не включается в базу расчетов при оценке доли конкретной компании на рынке.

Рис. 4. Модифицированный вариант сбалансированной системы показателей оценки эффективности деятельности кредитной организации (по материалам исследований автора)

1.2. Включение в состав модифицированного варианта сбалансированной системы показателей блока цифровизации, который имеет принципиальное или, по крайней мере, существенное значение практически для любой кредитной организации в условиях современной постиндустриальной экономики, в значительной степени основанной на комплексном использовании таких ресурсов, как знания, информационные технологии и цифровые платформы различного плана [9].

1.3. Объединение блоков инвестиций и инноваций, разрозненно представленных в некоторых вариантах ССП, в один ввиду неразрывной логической связи данных стратегических факторов обеспечения эффективности и сбалансированности деятельности субъектов хозяйствования банковского сектора экономики.

2. Включение в каждый из выделенных четырех блоков ССП трех наиболее значимых критериев, отражающих различные аспекты обеспечения эффективности развития кредитной организации в рамках соответствующего блока. Между этими критериями отсутствует выраженная функциональная автокорреляция, хотя обеспечение статистически значимой прямой тесноты взаимосвязи рассматривается в качестве основного критерия эффективности развития организации банковского сектора экономики – например, чтобы в рамках блока финансовых результатов деятельности кредитной организации рост рентабельности сопровождался параллельным увеличением значений коэффициентов текущей ликвидности и автономии, чего в практике финансового менеджмента современных кредитных организаций достичь достаточно проблематично [9].

3. Количественная верификация как эффективности, так и сбалансированности развития кредитной организации.

3.1. Так, в соответствии с предлагаемым подходом, интегральный критерий эффективности деятельности кредитной организации может быть рассчитан по следующей формуле:

T = Тч × Тии × Тфр × Тц, (1)

где Т – интегральный показатель эффективности деятельности кредитной организации;

Тчк – общий показатель эффективности по блоку человеческого потенциала организации;

Тии – общий показатель эффективности по блоку инвестиций и инноваций;

Тфр – общий показатель эффективности по блоку финансового развития кредитной организации;

Тц – общий показатель эффективности по блоку цифровизации деятельности кредитной организации.

По каждому из блоков предлагаемого нами модифицированного варианта ССП общий показатель эффективности рассчитывается как произведение частных показателей за соответствующий период. Например, по блоку инвестиций и инноваций данный показатель оценивается следующим образом:

Тии = Ти × Тин × Тип, (2)

где Ти – темп роста критерия отношения инвестиций к стоимости активов кредитной организации;

Тин – темп роста показателя доли инвестиций в инновации в их общей структуре;

Тип – темп роста показателя отношения объема инновационных услуг к объему реализации услуг кредитной организации в целом.

Аналогичным образом могут быть рассчитаны общие темпы роста по каждому из блоков, включенных в состав модифицированной системы сбалансированных показателей деятельности кредитной организации. Использование в процессе анализа темпов роста, а не собственно абсолютных или относительных значений рассматриваемых ключевых показателей эффективности деятельности кредитной организации целесообразно ввиду того, что темпы роста имеют единую размерность (разы или проценты), что позволяет агрегировать в единой системе координат различные в части использования единиц измерения критерии [10].

При этом в отношении одиннадцати из двенадцати включенных в состав предлагаемой модифицированной методики ССП желательным направлением изменения темпов роста является максимизация. Только для одного критерия – уровня текучести кадров в кредитной организации – желательным трендом динамики выступает минимизация значения, в связи с чем, как показано на рисунке, в расчет условно принимается величина, обратная коэффициенту текучести кадров.

3.2. Количественная оценка сбалансированности как частных показателей внутри блоков, так и выделенных блоков модифицированной ССП друг с другом. Для этого предварительно оцениваются коэффициенты парной детерминации как внутри каждого блока (по три показателя R2 для каждого блока), так и между итоговыми темпами роста каждого из блоков ССП друг с другом (шесть показателей).

В рамках предлагаемой автором модифицированной ССП предполагается, что сбалансированность блоков показателей, характеризующих различные аспекты обеспечения экономической эффективности деятельности кредитной организации, тем существеннее, чем выше значения коэффициента детерминации между такого рода блоками, отражающие, соответственно, тесноту связи между финансово-экономическими процессами деятельности компании, которые описываются динамикой данных показателей. Соответственно, сумма такого рода коэффициентов детерминации должна стремиться к максимуму (абсолютный максимальный предел в данном случае, для межблочных сравнений в рамках ССП равен шести).

R2 → max, (3)

где R2 – коэффициент парной детерминации между различными блоками показателей оценки сбалансированности развития кредитной организации в соответствии с предлагаемым нами вариантом ССП.

При этом важна и минимизация дисперсии тесноты связи между трендами рассматриваемых показателей, поскольку возможные значимые флуктуации в рамках какого-либо одного или нескольких трендов, непосредственно отражающихся на величине R2, могут существенным образом ухудшить общий уровень сбалансированности развития рассматриваемой кредитной организации.

Соответственно, для оценки сбалансированности в данном аспекте в системе координат разработанной модифицированной ССП предлагается рассчитывать коэффициент вариации критериев детерминации, а именно:

Kvar(R2) = δ / R2 → min, (4)

где Kvar(R2) – коэффициент вариации критериев парной детерминации трендов динамики итоговых коэффициентов различных блоков ССП – наиболее общий статистический показатель уровня сбалансированности, согласованности рядов динамики;

R2 – средний коэффициент парной детерминации между итоговыми трендами блоков ССП;

δ – среднее квадратическое (стандартное) отклонение коэффициентов парной детерминации.

Таким образом, предлагаемая нами модификация ССП основывается на синтезе экономико-математического инструментария корреляционно-регрессионного анализа различных групп показателей, характеризующих наиболее значимые бизнес-процессы деятельности кредитной организации, и дисперсионного статистического анализа.

Заключение

В целом предлагаемая автором модифицированная сбалансированная система показателей, в отличие от большинства представленных в специальной литературе подходов, позволяет количественно, на основе объективных данных, без достаточно традиционного использования для этих целей спорного инструментария экспертного оценивания, определить уровень эффективности и сбалансированности развития кредитной организации на основании сравнительного анализа таких блоков показателей, как человеческий капитал, инвестиции и инновации, цифровизация и финансовое развитие субъекта хозяйствования сферы оказания банковских услуг.

Библиографическая ссылка

Кашкарева Е.А. ПРАКТИКА ПРИМЕНЕНИЯ СИСТЕМЫ BALANCED SCORECARD В СФЕРЕ БАНКОВСКИХ УСЛУГ // Фундаментальные исследования. 2022. № 1. С. 28-34;URL: https://fundamental-research.ru/ru/article/view?id=43188 (дата обращения: 12.03.2026).

DOI: https://doi.org/10.17513/fr.43188