Оценка результативности управления организацией или одного из блоков организации является важнейшим элементом механизма корпоративного управления.

Цель статьи: иллюстрация применения методического инструментария оценки результативности руководителей финансового блока управления коммерческой организацией на основе применения индикативного подхода к оценке, как степени достижения финансовых целей, формализованных системой сбалансированных показателей с учетом стадии жизненного цикла организации.

Таблица 2

Результаты оценки результативности руководителя финансового блока корпоративного управления коммерческих организаций здравоохранения, в баллах, 2018 г. (для стадии жизненного цикла «Ранний расцвет» и «Поздний расцвет»)

|

Цель |

Индикатор |

«З» |

«Н» |

«К» |

|||

|

Значение индикатора |

количество баллов |

Значение индикатора |

количество баллов |

Значение индикатора |

количество баллов |

||

|

1. Обеспечение стабильности получения прибыли |

ТР ≥ ТS ≥ ТА ≥ 1 |

да |

20 |

нет |

0 |

да |

20 |

|

2. Обеспечение равновесия в управлении финансовыми ресурсами |

ROA ≥ WACC |

да |

20 |

да |

20 |

да |

20 |

|

3. Рост рентабельности собственного капитала |

TROE ≥ 1 |

да |

20 |

да |

20 |

да |

20 |

|

4. Обеспечение снижения средневзвешенной стоимости капитала |

ТWACC < 1 |

да |

20 |

да |

20 |

да |

20 |

|

5. Обеспечение роста рентабельности активов |

ТROA ≥ 1 |

да |

20 |

да |

20 |

да |

20 |

|

Итого |

100 |

– |

80 |

– |

100 |

||

Материалы и методы исследования

Исходной информацией для исследования послужили данные финансовой отчетности за 2018 г. группы обследованных коммерческих организаций отрасли здравоохранения города Новосибирска: Медико-социальный центр «Наедине» (стадия жизненного цикла «Поздний расцвет»); Медицинский центр «Катарсис» и Центр семейной медицины «Здравица» (стадия жизненного цикла «Ранний расцвет»). В рамках исследования использовались методы: наблюдение; сравнение; экспертный метод; метод формирования сбалансированной системы показателей; метод построения дерева целей; метод формализации; скоринговое моделирование.

Результаты исследования и их обсуждение

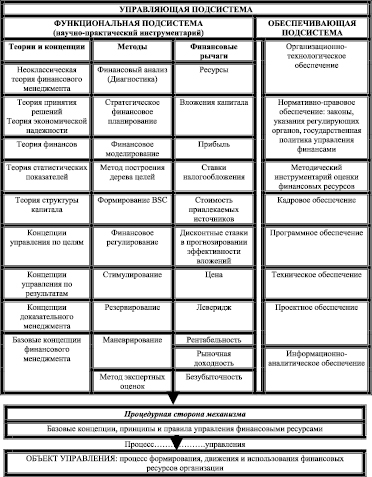

Развитие методического обеспечения оценки результативности организаций здравоохранения и их руководителей актуализируется необходимостью перехода организаций на эффективный контракт. Механизм управления финансовым блоком организации представляет собой систему организационных, правовых, финансовых правил, регламентирующих процедуры управления с учетом возбуждающих воздействий на объект управления внешней и внутренней среды. Механизм включает в себя: функциональную управляющую подсистему или научно-практический инструментарий (теории, концепции, рычаги и методы) и обеспечивающую подсистему, осуществляющую поддержку процедурной стороны механизма (рис. 1).

Воздействие на процесс формирования, движения и использования финансовых ресурсов организации осуществляется с помощью методов и рычагов. Необходимо выделить в структурно-логической схеме механизма управления теории, которые являются основой формирования методологии управления финансовым блоком корпоративного управления.

К системе методов и рычагов необходимо добавить стратегию управления. При объединении стратегии, научно-практического инструментария (теории, рычаги и методы) и поддерживающих подсистем управления получаем систему финансового менеджмента организации.

В оценке результативности финансового блока используются: теории и концепции механизма управления этим блоком (теория финансов, теория экономической надежности, теория принятия решений, теория экономического анализа, теория статистических показателей, теория структуры капитала; концепции управления по целям, управления по результатам, доказательного менеджмента); его методы (финансовый анализ, стратегическое финансовое планирование, моделирование, метод построения дерева целей, метод формирования сбалансированной системы показателей – BSC, метод экспертных оценок) и его рычаги (ресурсы, вложения капитала, ставки налогообложения, стоимость привлекаемых источников, цена, леверидж, рентабельность, безубыточность).

В реальной практике выделяются определенные виды управления финансовыми ресурсами: активное управление (максимальное использование имеющейся информации и средств управления с учетом характера факторов и событий производственно-финансовой деятельности организации); адаптивное управление (строится на основе адаптации к условиям внешней и внутренней среды организации, с учетом характера возмущающих воздействий); консервативное управление (реакция субъекта управления на возмущающие воздействия несвоевременна, следовательно, управляющие воздействия на негативные факторы запаздывают, и серьезный ущерб от этого приходится компенсировать).

Высокая результативность управления не может быть обеспечена при консервативном управлении организацией и ее структурными подразделениями.

Процесс оценки результативности финансового блока корпоративного управления является циклическим процессом, включающим в себя определенные этапы. На первом этапе собирается информация о параметрах текущего финансового состояния организации и параметрах внешней финансовой среды. На этом этапе происходит идентификация факторов, определяющих финансовое состояние организации, определяется список возможных финансовых рисков, характеризующих уровень неопределенности внешней среды. На втором этапе определяются цели управления финансовым блоком организации, создается сбалансированная система показателей и индикаторов степени достижения финансовых целей; определяются алгоритмы расчета показателей и факторные модели для их анализа; формируется методика интегрирования индикаторов для итоговой оценки. На третьем этапе создается исходная информационная база для расчетов, осуществляются расчеты. На четвертом этапе уровни полученных (фактических) показателей сравниваются с рекомендуемыми значениями, формируется управляющее воздействие.

Рис. 1. Структурно-логическая модель механизма управления финансовым блоком системы управления организацией

Применение индикативного подхода к оценке степени достижения целей организации имеет важное прикладное значение и может успешно применяться в различных сферах и отраслях деятельности организаций [1–3].

Серьезной особенностью оценки результативности финансового блока корпоративного управления является сочетание стандарта и неповторимости финансовых операций, гибкость способов принятия решений в конкретной финансовой ситуации. Эти обстоятельства требуют разработки методического инструментария оценки, включающего в себя характеристики финансовой устойчивости, гибкости и маневренности. Одной из проблем данной предметной области является ее понятийный аппарат.

Много вопросов вызывает трактовка важнейшей категории системы управления финансовыми ресурсами – категории финансовой устойчивости. Обзор зарубежной литературы по этому поводу обнаруживает: большой разброс переводов этой категории и отсутствие ее стандартного перевода; в зарубежной экономической литературе эта категория чаще всего не связывается с коммерческими организациями; в отечественной литературе эта категория является весьма дискуссионной и трактуется очень разнообразно.

Финансовая устойчивость организации напрямую связана с устойчивостью процессов текущей, инвестиционной и финансовой деятельностей, определяет степень достижения высоких результатов этих процессов только при условии достижения финансовых как стратегических, так и тактических целей. Под финансовой устойчивостью организации мы понимаем способность организации обеспечивать достижение ее финансовых целей и оцениваем ее количественно степенью достижения этих целей.

Неоднозначна трактовка понятия результативности. Дискуссия о сущности и содержании этого понятия продолжается до сих пор, особенно в области пересечения категорий эффективности и результативности. Многие авторы обоснованно под результативностью понимают итоги работы, степень достижения целей.

На наш взгляд, результативность, как показатель, является интегральным показателем, интегрирующим частные показатели эффективности (относящиеся к разным объектам оценки и определяемые отношением результативного показателя к ресурсам, или затратам, понесенным организацией для достижения этого результата) и показатели результативности, характеризующие достижение целей по основным параметрам корпоративного управления.

Исходя из нашего понимания категории финансовой устойчивости организации и результативности ее деятельности, складывающейся из результативностей функционирования основных ее подразделений, под результативностью финансового блока корпоративного управления будем понимать степень достижения финансовых целей.

Результативность функционирования и развития организации и ее структурных подразделений тесно связана с результативностью их руководителей. В теории и практике корпоративного управления нет единого подхода к оценке результативности руководителя.

Изучение базовых концепций оценки руководителей показало многогранность подходов к оценке: через функции; по принципам структуры, процесса и конечного результата; по психологическим и непсихологическим критериям; по факторам профессиональной мотивации и операциональной сферы профессиональной деятельности; по ключевым качествам, стилю руководства и менеджерским ролям; по результатам функционирования организаций.

На наш взгляд, сущность оценки результативности руководителей определяется логической связью результативности руководителей с результативностью коллектива и, следовательно, с результативностью управления организацией. Причем итоговые эффекты (например, объемы реализации продукции, работ и услуг) не рассматриваются как адекватная мера результативности управления организацией. Важными составляющими результативности управления организацией являются: положение на рынке, качество продукции или услуг, удовлетворенность потребителей, эффективность использования ресурсов (материальных, трудовых, интеллектуальных и др.), финансовые результаты и финансовое состояние, удовлетворенность работников условиями труда, повышение квалификации работников, инновации и др.

Результативность руководителей коммерческих организаций мы рассматриваем как степень достижения ожидаемого результата функционирования и развития управляемого объекта; как степень достижения стратегических и тактических целей управления в ключевых подсистемах, определяющих уровень конкурентоспособности организации (положение на рынке; качество продукции или услуг; удовлетворенность потребителей, работников и стейкхолдеров; эффективность использования материальных, человеческих, интеллектуальных и финансовых ресурсов; инновации).

Особенностью данного подхода является то, что: процесс оценки строится не только на общих и частных принципах оценки как процедуры управления, но и на совокупности принципов междисциплинарного подхода, в которой объединены принципы разных менеджментов; количественная и качественная оценка результативности руководителей формализуется с помощью сбалансированной системы показателей; при определении критериев оценки количественных и качественных показателей результативности учитывается стадия жизненного цикла организации и экономическая динамика, обусловленная изменениями внешней и внутренней среды организации.

Основная проблема оценки результативности руководителя финансового блока корпоративного управления заключается в: формировании сбалансированной системы показателей результативности; определении набора индикаторов, по которым будет оцениваться результативность, и эталонов для оценки.

Оценка результативности руководителя коммерческой организации или ее структурного подразделения должна осуществляться на основе объединения концепций различных менеджментов: менеджмента по целям, менеджмента по результатам и доказательного менеджмента с учетом стадии жизненного цикла организации.

Менеджмент по целям должен быть направлен на выявление несоответствия между наличной жизненной ситуацией и целью. Целеполагание, определение средств, с помощью которых цель может быть достигнута, формализация и реализация цели увязываются с процессом преодоления данного несоответствия. Менеджмент по результатам должен быть нацелен на достижение максимальных результатов на основе ясных и измеряемых договоренностей. Доказательный менеджмент должен быть основан на фактах, на использовании надежной и глубокой логики, на отказе от догм и заблуждений менеджмента.

Известно, что стадию жизненного цикла организации нельзя не учитывать в оценках ее эффективности и результативности, так как характер управления и, следовательно, требования к его эффективности и результативности меняются. Жизненные циклы организаций по Л. Грейнеру и И. Адизесу опираются на понимание развития организации как развития живого организма и соответственное разделение жизненного цикла организации на фазы роста и старения. У Адизеса организация последовательно проходит через стадии жизненного цикла (11 стадий), от зарождения идеи о возникновении организации до ее выхода с рынка.

На стадии раннего расцвета (по И. Адизесу) главной задачей организации является умение успешно удержаться на достигнутом уровне и обеспечение оптимального баланса управленческой гибкости и административного контроля. Результативность руководителей оценивается по системам ключевых показателей достижения целей структурных подразделений с включением в них показателей развития и инновационности.

На стадии позднего расцвета (спада) главной задачей организации является умение успешно стоять на занятой позиции, используя инерцию развития. Однако уже теряется гибкость, творческий дух, инициативность, инновационность, стремление к изменениям. Актуализируется борьба за сохранение целостности и начинается отказ от оценки персонала по качественному достижению поставленных целей. Результативность руководителей оценивается по формальным признакам без учета показателей развития и инновационности.

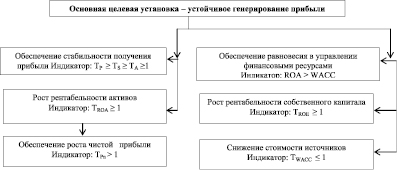

Существуют различные подходы к целеполаганию и оценке степени достижения целей в управлении финансовыми ресурсами коммерческой организации. Многие менеджеры считают генерирование прибыли наиболее значимой целью в управлении финансовыми ресурсами. Для достижения этой цели необходимо достижение целей более низкого уровня, т.е. цели ветвятся, образуя дерево финансовых целей. В системе комплексной оценки результативности руководителей коммерческих организаций финансовый блок представлен основными ключевыми показателями эффективности формирования и использования финансовых ресурсов организации (рис. 2).

Ключевая финансовая установка организации достигается на основе обеспечения устойчивого генерирования прибыли и сбалансированности управления финансовыми ресурсами.

Цель «Устойчивое генерирование прибыли» формализуется с помощью индикатора, характеризующего темповое соотношение (неравенство) прибыли, выручки и активов организации: ТР ≥ ТS ≥ ТА ≥ 1, где Р – прибыль, S – выручка от продаж, А – активы.

Обеспечение сбалансированности управления финансовыми ресурсами (активами и их источниками) оценивается на основе сравнения рентабельности активов и стоимости источников организации.

Рост рентабельности активов и рентабельности собственного капитала оценивается на основе положительной динамики темпов изменения этих показателей. Снижение стоимости источников финансирования оценивается темпом изменения средневзвешенной стоимости капитала. Алгоритмы расчета показателей представлены в табл. 1.

Иллюстрацию методического подхода к оценке результативности руководителя финансового блока коммерческой организации проведем на примере организаций здравоохранения. Из зарубежных методических подходов к оценке качества медицинской помощи известен подход А. Донабедиана (триада Донабедиана), в котором оценка проводится с учетом взаимосвязи структуры, процесса и результата [4]. В исследованиях зарубежных авторов в области оценки эффективности деятельности руководителей коммерческих организаций здравоохранения она связывается с результатами деятельности организаций и проводится путем сравнения медицинских организаций одинакового размера по сравнимым направлениям медицинской деятельности по финансовым и нефинансовым показателям оценки.

Рис. 2. Дерево финансовых целей коммерческой организации

Таблица 1

Финансовые показатели деятельности коммерческих организаций

|

Показатель |

Экономическое содержание |

Алгоритм расчета |

|

Золотое правило экономики |

Характеризует устойчивость генерирования прибыли |

Характеризуется соотношением темпов роста прибыли, выручки и активов): ТР ≥ ТS ≥ ТА ≥ 1, где Р – прибыль, S – выручка от продаж, А – активы |

|

Рентабельность собственного капитала (ROE) |

Характеризует эффективность использования собственного капитала |

Отношение чистой прибыли к собственному капиталу: ROE = Pn / E |

|

Рентабельность активов |

Характеризует эффективность активов |

Отношение прибыли от продаж к активам: ROA = EBIT / A |

|

Средневзвешенная стоимость капитала (WACC) |

Характеризует плату организации за источники финансирования в относительном виде |

Средневзвешенная стоимость источников финансирования: WACC = ∑ki • di ki – стоимость i-го источника, di – доля i-го источника в совокупном капитале |

Подходы к экономической оценке эффективности деятельности организаций отрасли здравоохранения в России, сформированные с учетом международного опыта, представлены в отраслевом стандарте РФ «Клинико-экономические исследования. Общие положения» от 2002 г. [5] и включают пять основных видов оценки: стоимость болезни; затраты – эффективность; минимизация затрат; затраты – полезность (утилитарность); затраты – выгода (польза). В отечественной практике оценки результативности деятельности организаций государственного и муниципального здравоохранения и их руководителей проводится «комплексная качественная и количественная оценка результатов деятельности медицинского учреждения, отделения, службы или врача по системе показателей результативности» [6]. Государственной нормативно-правовой базы такой оценки не существует, разрабатываются методики оценки в различных региональных и муниципальных образованиях России.

Развитие методического инструментария оценки результативности организаций здравоохранения и их руководителей как для государственного (и муниципального) сектора здравоохранения, так и для коммерческих организаций становится актуальным при их переходе на эффективный контракт. В соответствии с Распоряжением Правительства РФ «Об утверждении Программы поэтапного совершенствования системы оплаты труда в государственных (муниципальных) учреждениях на 2012–2018 годы» [7] до конца 2018 г. в целом состоялся их переход на эффективный контракт.

В рамках данного исследования оценка результативности руководителей структурных подразделений группы коммерческих организаций г. Новосибирска по отчетности 2018 г. проводится с учетом стадий их жизненного цикла, определенных по И. Адизесу по времени нахождения на рынке медицинских услуг (Медико-социальный центр «Н» – полных 23 года, Медицинский центр «К» – полных 18 лет, Центр семейной медицины «З» – полных 16 лет) и по характеру оценки результативности руководителей. Форма собственности всех обследованных коммерческих организаций здравоохранения – общество с ограниченной ответственностью, все они заявлены как широкопрофильные медицинские центры.

Для комплексной оценки результативности выделены 5 параметров оценки (по блокам корпоративного управления): «Удовлетворенность пациентов качеством и доступностью медицинской услуги» (блок управления качеством услуги); «Результативность управления процессами предоставления медицинских услуг» (блок управления процессами); «Результативность формирования, использования и развития персонала» (блок управления персоналом); «Результативность управления финансовым состоянием организации» (финансовый блок); «Результативность системы корпоративного управления» (блок формирования и реализации системы корпоративного управления). «Результативность управления финансовым состоянием организации» является сферой ответственности руководителя финансового блока корпоративного управления.

В табл. 2 представлена система индикаторов оценки результативности руководителя финансового блока корпоративного управления коммерческих организаций здравоохранения по параметру «Результативность управления финансовыми ресурсами организации». Значения индикаторов подвергаются оценке в следующем порядке: при достижении цели по отдельному индикатору ему присваивается балльное значение, равное 20, в противоположном случае он оценивается как 0 баллов.

Итоговая оценка результативности руководителя финансового блока управления организацией характеризует ее конкурентоспособность, а публикация результатов оценки в самой медицинской организации (возможно и на официальном сайте) будет способствовать повышению ее информационной прозрачности и повышению ее имиджа.

Выводы

Общепризнанного методического подхода к оценке результативности руководителей коммерческих организаций здравоохранения в теории и практике корпоративного управления не существует. Однако практика корпоративного управления в сфере коммерческого здравоохранения демонстрирует возможность применения в оценке: взаимосвязи структуры, процесса и результата механизма управления (триады А. Донабедиана); подхода к количественной оценке результативности как степени достижения целей; использования индикативного подхода к количественной оценке результативности на основе формализации целей с использованием построения дерева целей и сбалансированной системы показателей с учетом экономической динамики и стадии жизненного цикла организации. Оценка результативности руководителей финансового блока корпоративного управления группы коммерческих организаций здравоохранения, представляет собой количественную характеристику их конкурентоспособности. Оценка результативности руководителя финансового блока в практику кадрового менеджмента коммерческих организаций здравоохранения может быть использована в системе мотивации, в переходе к «Эффективному контракту» в системе оплаты труда.

Библиографическая ссылка

Владимирова Т.А., Михайлова А.С. ОЦЕНКА РЕЗУЛЬТАТИВНОСТИ РУКОВОДИТЕЛЯ ФИНАНСОВОГО БЛОКА СИСТЕМЫ УПРАВЛЕНИЯ ОРГАНИЗАЦИЕЙ // Фундаментальные исследования. 2020. № 3. С. 12-19;URL: https://fundamental-research.ru/ru/article/view?id=42692 (дата обращения: 14.03.2026).

DOI: https://doi.org/10.17513/fr.42692