На сегодняшний день вопрос энергетической безопасности, являющийся одним из основных для экономики любого государства (важнейшая составляющая национальной безопасности страны), приобретает особую актуальность в силу ряда объективных и субъективных факторов. Мировая энергетическая отрасль сталкивается с рядом системных вызовов, среди которых наибольшую значимость приобретает невозобновляемость основных ископаемых энергоресурсов, которая продуцирует угрозу возникновения глобального дефицита, а также их неравномерное распределение в планетарном масштабе, что приводит к дефициту локальному.

В более выгодном положении оказываются страны, обладающие значительными природными запасами топливно-энергетических ресурсов. В то же время национальным экономикам, которые испытывают серьезный недостаток полезных ископаемых, приходится отвечать на системные вызовы в краткосрочном и среднесрочном периоде. Однако государства, живущие за счет ресурсной ренты, сталкиваются с проблемой сбалансированности бюджета в долгосрочном периоде и при изменении конъюнктуры мирового рынка могут значительно пострадать.

Цель исследования: определение основных дополнительных рисков трансформации национальных нефтяных рынков в свете реализации соглашения альянса ОПЕК+ и разработка вариантов демпфирования возникающих угроз доходной составляющей, стабильности и поступательности развития нефтяного бизнеса РФ.

Материалы и методы исследования

Основной базой исследования послужили актуальные материалы аналитических статей, нормативно-правовые документы, данные международной и национальной статистики, в том числе профильных федеральных служб. При проведении исследования были использованы следующие методы: сравнения, синтеза, квалиметрической оценки, графического и количественного анализа.

Анализируя современные глобальные вызовы, необходимо подчеркнуть, что все большую опасность представляет ухудшение экологической обстановки, а также обострение борьбы за ограниченные энергоресурсы, значительную актуальность приобретает переход от традиционных источников энергии к альтернативным (ВИЭ), развитие и использование которых способствует укреплению энергобезопасности стран и их большей энергетической независимости. При этом преобладающая доля ВИЭ в общем объёме производства энергии приходится на страны с небольшими запасами ископаемого топлива (табл. 1). Российская Федерация (РФ), являясь одной из ведущих стран – экспортеров топливно-энергетических ресурсов, значительно отстает в части развития возобновляемой энергетики. Доля альтернативных источников энергии в общем энергобалансе России сегодня менее 1 %. Тогда как, например, аналогичный показатель в Германии составляет 36 %. Более полный переход международного сообщества на возобновляемые источники энергии приводит к рискам снижения мирового спроса на нефть и газ и, следовательно, к угрозе потери Россией конкурентного преимущества на мировом энергетическом рынке, что может повлечь сокращение ее доходов от продажи ископаемого топлива, оказать негативное влияние на национальный бюджет и на дальнейшие перспективы экономического роста.

Однако использование альтернативных источников энергии на сегодняшний день характерно лишь для узкого ряда стран. И, несмотря на то, что развитие данного направления характеризуется достаточно высокими темпами, оно не способно в данный момент полностью обеспечить удовлетворение потребностей мировой экономики в энергоресурсах. Нефть до сих пор занимает доминирующее положение в структуре энергобаланса (31,8 %), и именно благодаря ее ключевой роли от состояния нефтяной отрасли сейчас во многом зависит агрегированная оценка рынка энергоносителей (табл. 2). В краткосрочной перспективе актуализируется прямая зависимость энергобезопасности большинства ведущих экономик от состояния рынка нефти.

Таблица 1

Доля возобновляемых источников энергии в общем объеме производства энергии в некоторых странах за 2017 г., % [1]

|

Страна |

Доля возобновляемых источников энергии в общем объеме производства энергии |

|

Российская Федерация |

1 % |

|

США |

8 % |

|

Канада |

10 % |

|

Китай |

11 % |

|

Великобритания |

12 % |

|

Нидерланды |

13 % |

|

Корея |

14 % |

|

Франция |

18 % |

|

Румыния |

23 % |

|

Дания |

25 % |

|

Эстония |

27 % |

|

Греция |

35 % |

|

Германия |

36 % |

|

Швейцария |

44 % |

|

Испания |

50 % |

|

Швеция |

50 % |

|

Япония |

55 % |

|

Финляндия |

61 % |

|

Италия |

70 % |

Таблица 2

Доли основных источников энергии в мировом энергобалансе, 2017 г. [1]

|

Вид источника энергии |

Доля источника энергии в мировом энергобалансе, % |

|

Нефть |

31,80 % |

|

Уголь |

27,10 % |

|

Природный газ |

22,20 % |

|

Возобновляемые источники энергии |

13,50 % |

|

в том числе: гидроэнергетика |

2,50 % |

|

биотопливо и отходы |

9,20 % |

|

солнечная, ветряная, геотермальная, приливная энергетика |

1,80 % |

|

Атомная энергетика |

4,90 % |

|

Другие источники |

0,30 % |

За последние десятилетия мировой рынок нефти подвергался различным конъюнктурным изменениям. Амплитудные колебания цен на этот природный ресурс оказывают негативное воздействие на стабильность экономик стран – нефтепроизводителей, напрямую зависящих от динамики доходов нефтяного сектора. Для стран-экспортеров нефти поступления от ее продажи являются одной из основных статей формирования бюджетных поступлений, и в случае роста цен на нефть увеличение экспортных доходов положительно сказывается на сальдо платежного баланса страны, позитивно влияет на развитие национальной экономики в целом и увеличение доходной части бюджета, что способствует активному развитию социальной сферы и финансированию инфраструктурных проектов государства.

В отличие от стран – экспортеров, для государств-потребителей с невысоким уровнем нефтедоходов выгодно перманентное снижение цены на нефть. Рост цен на энергоносители ведет к повышению себестоимости продукции, а следовательно, увеличению цен на товары и услуги, что способствует снижению покупательной способности населения и соответствующему уменьшению совокупного спроса и совокупного предложения, что, в свою очередь, может привести к уменьшению налоговых поступлений в государственную казну и замедлению темпов экономического роста.

Таким образом, снижение цен на нефть оказывает положительное воздействие на потребителей и чистых импортеров, а также на мировую экономику в целом, но негативным образом сказывается на экономике нефтедобывающих стран. Именно поэтому рынок нефти испытывает разнонаправленное воздействие и отличается высокой волатильностью цен. Для нейтрализации данного эффекта основные страны-экспортеры координируют усилия для стабилизации рынка нефти. Наиболее эффективное воздействие на нефтяные цены за последние 70 лет показала организация стран – экспортеров нефти (ОПЕК), созданная для обеспечения наиболее выгодного экономического сотрудничества 10–14 сентября 1960 г.

Нефтедобывающие страны для поддержания комфортного уровня цен заинтересованы в возможности регулирования международного нефтяного рынка, существованию стабильности которого постоянно возникают различные импульсивные вызовы. Торговая война между Китаем и Соединенными Штатами Америки, на сегодняшний день являющаяся одной из причин негативного воздействия на темпы глобального экономического роста, и продолжающееся увеличение добычи сланца в США, оказали негативное воздействие на нефтяные цены. На сегодняшний день такие события, как ярко выраженная конфронтация в Персидском заливе, нестабильность в Восточном Средиземноморье, санкции против Венесуэлы и Ирана, а также возможная инициатива их введения против Российской Федерации (заявление спецпредставителя США по Венесуэле Эллиота Абрамса о возможности санкций против «Роснефти» за торговлю с Венесуэлой, американский законопроект о санкциях против «Северного потока-2») не позволяют полностью стабилизировать мировой нефтегазовый рынок.

Одним из последних вызовов явился бум сланцевых производителей, который привел к резкому росту предложения на рынке. С целью регуляторного вмешательства Саудовской Аравией был предпринят беспрецедентный шаг – осуществлено наращение объемов добычи с 9,767 до 10,564 млн барр/сутки за янв. 2014 г. – июн. 2015 г. с целью доведения американских производителей сланцевой нефти до состояния банкротства. В результате превышение предложения над спросом на рынке энергоресурсов привело к значительному снижению цен на нефть – в начале января 2015 г. котировки марки Brent достигли 47 долл/барр. Это принесло свои плоды – нефтяным компаниям США пришлось сокращать издержки путем вывода из эксплуатации значительного количества буровых установок. Темпы роста сланцевой нефтедобычи замедлились (в 2014 г. ежемесячные темпы в среднем достигали 102 %, с января 2015 г. объемы производства снизились на 1 % и далее на протяжении 2015 г. составляли, за редким исключением, менее 100 %). Но в силу быстрого прогресса технологий, применяемых производителями сланцевой нефти, и последовавшего за ним снижения минимальной цены, достаточной для получения прибыли, с 70 до 57 долл/барр. за 2014 г. (по данным IHS) данная цель не была достигнута. В то же время, как государство-нефтепроизводитель, Саудовская Аравия понесла ощутимые потери: дефицит бюджета в 2015 г. составил 89,2 млрд евро. На этом фоне, в условиях, когда цены на нефть достигли рекордно низкого уровня (27,85 долл. за баррель на 21.01.2016 г.), королевство приняло решение изменить тактику и перейти к снижению уровня добычи с целью стабилизации и дальнейшего увеличения цен на нефть. В этом же были заинтересованы многие другие страны, так как подобная динамика нанесла ущерб многим национальным бюджетам: ВВП России, например, сократился на 3,7 % за 2015 г.

Для скорейшего достижения восстановления рынка и усиления эффекта Саудовская Аравия выступила с предложением скоординировать усилия стран-экспортеров с целью резкого уменьшения объемов предложения на нефтяном рынке путем подписания соответствующего соглашения.

30.11.2016 г. нефтедобывающие страны, входящие в Организацию стран – экспортеров нефти (ОПЕК), приняли соглашение о сокращении добычи на 1,2 млн барр/сутки, а государства неОПЕК – на 600 тыс. барр/сутки (в том числе Россия – на 300 тыс. барр/сутки). Соглашение несколько раз продлевалось, а его условия корректировались.

Сделка ОПЕК+ является одним из ключевых поддерживающих факторов для котировок нефти. Однако мнения экспертов по поводу эффективности данного соглашения для национальной экономики принципиально расходятся. Министр энергетики Александр Новак считает, что соглашение об ограничении добычи однозначно выгодно для российской экономики. По его словам, ключевым фактором для обеспечения стабильности мирового рынка нефти являются «скоординированные действия производителей нефти по обеспечению последовательных и достаточных поставок нефти на рынок».

Глава ПАО «Роснефть» Игорь Сечин занимает противоположную позицию. Он считает, что ОПЕК+ – это «стратегическая угроза для российской нефтяной отрасли», «потребители переориентируются с российской нефти на другие сорта». По мнению Сечина, сокращение Россией добычи нефти не имеет смысла, поскольку недостающие объемы будут восполнять американские компании и необходимо, напротив, защищать свою долю на рынке от конкуренции. О рисках замены выпадающих поставок другими странами глава Роснефти предупреждал еще до заключения соглашения.

Таким образом, вопрос о дальнейшем участии России в ОПЕК+ довольно противоречивый и как минимум достаточно дискуссионный.

Результаты исследования и их обсуждение

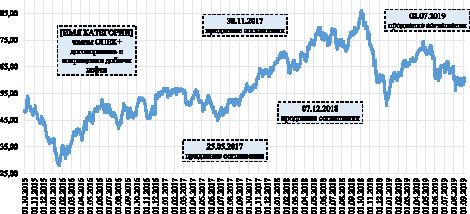

Анализ динамики цены на нефть марки Brent ярко демонстрирует воздействие решений картеля на котировки нефти (рис. 1). Достижение договоренности о сокращении объемов нефтедобычи 30 ноября 2016 г. стало причиной роста стоимости барреля нефти на 9 % по итогам торгов данного дня и более чем на 2 % – 1 декабря. До конца апреля цена практически не опускалась ниже отметки в 50 долл/барр.

В мае 2017 г. страны ОПЕК+ договорились о пролонгации сделки на 9 месяцев на тех же условиях, а затем приняли решение о продлении сделки до конца 2018 г. После пролонгации сделки 25 мая 2017 г. до конца 2017 г. котировки имели в целом возрастающие тренды, и по итогам этого года нефть увеличилась в цене на 22 %. В октябре 2018 г. цена на нефть впервые за четыре года превысила 86 долл/барр., достигнув показателя 30 октября 2014 г. на фоне принятия антииранских санкций.

В декабре 2018 г. страны ОПЕК+ договорились о снижении добычи нефти в первом полугодии 2019 г. на 1,2 млн барр.: из общего объема снижения 800 тыс. барр/сутки пришлось на участников ОПЕК, 400 тыс. барр/сутки – на страны неОПЕК, в том числе 228 тыс. барр/сутки – на Россию. Благодаря действию соглашения, а также объявлению «паузы» в торговом противостоянии США и Китая с декабря 2018 г. по апрель 2019 г. ценам удалось подняться вверх и показать рост на 46 % за данный период.

В июле 2019 г. страны ОПЕК+ продлили сделку по снижению нефтедобычи до конца марта следующего года, предполагая сохранение квот в рамках предыдущих договоренностей [2]. Таким образом, решения картеля по изменению квоты на добычу нефти демонстрируют прямую корреляцию с величиной котировок на сырьевом рынке.

Страны-экспортеры с 2008 г. не прибегали к сокращению уровня добычи нефти с целью стабилизации рынка, поэтому данный шаг был достаточно экстраординарный. Однако необходимо отметить, что изменение тренда нефтяных котировок произошло задолго до принятия соглашения ОПЕК+. Мировые цены на нефть, показав рекордное падение в январе 2016 г. (27,85 долл/барр.), затем развернулись вообще безо всякого регуляторного вмешательства. В феврале 2016 г. цены росли за счет ослабления доллара и надежды инвесторов на достижение соглашения стран-нефтепроизводителей об ограничении объемов добычи. Одним из главных факторов стабилизации и дальнейшего повышения нефтяных котировок было принципиальное изменение политики на рынке со стороны Саудовской Аравии и снижение добычи королевством в целом за период июн. 2015 г. – фев. 2016 г. с 10,564 до 10,220 млн барр/сутки (по данным JODI) [3]. Данный фактор вообще мог бы стать определяющим, однако Королевство не желало нести на себе все бремя из-за сокращения предложения на рынке нефти, справедливо полагая, что любое одностороннее сокращение производства приведет к риску замещения сужаемой доли рынка другими странами-экспортерами. Саудовская Аравия заявила, что готова заморозить нефтедобычу лишь при условии симметричных действий со стороны остальных стран-экспортеров, включая Иран.

Рис. 1. Динамика цены на нефть марки Brent, долл/барр. [1]

Попытки заключить соглашение об ограничении добычи нефти между странами – участницами ОПЕК и другими странами-нефтепроизводителями, не входящими в картель, предпринималась еще в первой половине 2016 г. Однако, как и ожидалось, все трудности переговорного процесса в нахождении компромисса в достижении взаимоприемлемых величин квот привели к тому, что первая попытка провалилась: переговоры нефтедобывающих стран о заморозке добычи, проходившие 17 апреля 2016 г. в Дохе, закончились безрезультатно. На провал сделки цены отреагировали «эмоциональным снижением», показав падение на 6 % в начале торгов на следующий день после встречи, но затем начали повышаться. То есть несмотря на то, что сделка не была заключена, цены продолжили расти.

В июне 2016 г. нефтяные котировки достигли максимальных значений с начала года – 52,71 долл/барр. на фоне данных Американского института нефти о значительном сокращении запасов топлива в США. Основной же причиной пиковых значений нефтяных котировок в октябре 2018 г. стало объявление президентом США нового пакета антииранских санкций.

Таким образом, есть и другие факторы, сравнимые, а иногда и превосходящие по силе и величине оказываемого влияния на волатильность нефтяных котировок кроме соглашения ОПЕК+ (одним из таких являются вербальные интервенции). Из всего вышесказанного можно заключить, что сделка ОПЕК+ преимущественно оказывает влияние только на скорость, а не на направление тренда изменения нефтяных котировок. Несомненно, эта скорость важна, но стоит помнить о значительных сопутствующих рисках потери доли рынков сбыта при ограничении нефтедобычи.

В качестве аргумента за пролонгацию сделки можно выдвинуть довод, что в случае отказа от продления соглашения высок риск резкого обвала мировых цен на нефть. Для России сильное снижение цен повлечет за собой значительный объем выпадающих доходов федерального бюджета, который по данным на 2018 г. состоит на 46,4 % из нефтегазовых доходов (табл. 3), что неминуемо скажется на обеспеченности бюджетных расходов, в частности, на социальные нужды, что спровоцирует негативное влияние на ухудшение благосостояния населения и на социальную устойчивость государства в целом. В результате уровень благосостояния граждан будет снижаться, что приведет к риску еще большей закредитованности населения, поскольку количество потребительских кредитов с 2015 г. и так имеет устойчивую динамику к росту (табл. 4).

Тем не менее, по заявлению Министерства финансов РФ, на сегодняшний день риски для бюджетной системы, связанные с волатильностью цен на нефть, отсутствуют. Россия готова к изменениям на рынке благодаря механизму бюджетного правила, позволяющему снизить влияние внешних факторов и обеспечить запас прочности. Согласно ему, цена отсечения зафиксирована на уровне 41,6 долл/барр. (в 2020 г. – 42,4 долл/барр.), что дает возможность резервировать достаточный объем средств, пополняя Фонд национального благосостояния. На 1 октября 2019 г. объем ФНБ составил 7,928 трлн руб., или 123,07 млрд долл. Накопленная «подушка безопасности» позволит российской экономике пройти период низких цен на топливные ресурсы без сильных потрясений [6].

По расчетам Минфина, при обрушении цены на нефть марки «Юралс» до 40 долл/барр. федеральный бюджет не пострадает, но даже такой сценарий развития, по словам экспертов, маловероятен (табл. 5). А в случае падения цен на нефть до 10 долл/барр. за год потери бюджета России от продажи энергоресурсов составят 5 % от ВВП. Если же нефтяные котировки останутся на данном уровне на протяжении десяти лет, то государственная казна недополучит 70,4 % ВВП.

Действительно, сделка ОПЕК+ оказывает стабилизирующее влияние на нефтяной рынок, балансируя его. Но, к сожалению, к данному альянсу присоединились далеко не все страны-нефтепроизводители, в частности такие как США (16,16 % от мировой нефтедобычи), Канада (5,5 %), Китай (4,01 %), Бразилия (2,83 %), Великобритания (1,15 %). Например, США, к которым Саудовская Аравия неоднократно обращалась с предложением войти в состав ОПЕК+, остаются в стороне и активно наращивают объемы добычи нефти, забирая при этом долю рынка стран-экспортеров, уменьшающих свои поставки для поддержания цен.

На сегодняшний день существуют значительные риски того, что в случае выхода из сделки с появлением юридической возможности наращения добычи, Россия не сможет продать дополнительные объёмы нефтепродуктов из-за фактического сужения рынков сбыта.

Таблица 3

Структура доходов бюджета России, млрд руб. [4]

|

Показатель |

2012 |

2013 |

2014 |

2015 |

2016 |

2017 |

2018 |

|

Доходы, всего, млрд руб. |

12 855,5 |

13 019,9 |

14 496,9 |

13 659,2 |

13 460,0 |

15 088,9 |

19 454,4 |

|

Нефтегазовые доходы, млрд руб. |

6 453,2 |

6 534,0 |

7 433,8 |

5 862,7 |

4 844,0 |

5 971,9 |

9 017,8 |

|

Ненефтегазовые доходы, млрд руб. |

6 402,4 |

6 485,9 |

7 063,1 |

7 796,6 |

8 616,0 |

9 117,0 |

10 436,6 |

Таблица 4

Объем кредитов, предоставленных физическим лицам, млрд руб. [5]

|

Показатель |

на 31.12.2012 |

на 31.12.2013 |

на 31.12.2014 |

на 31.12.2015 |

на 31.12.2016 |

на 31.12.2017 |

на 31.12.2018 |

|

Объем кредитов, предоставленных физическим лицам, млрд руб. |

7226,42 |

8778,16 |

8629,72 |

5861,35 |

7210,28 |

9233,7 |

12456,05 |

Таблица 5

Оценка выпадающих нефтегазовых доходов федерального бюджета РФ при различной продолжительности ценового шока (в ценах 2017 г.) [7]

|

Цена на нефть марки «Юралс» |

Потери бюджета ( % от ВВП) |

||||

|

1 год |

3 года |

5 лет |

7 лет |

10 лет |

|

|

40 долл./барр. |

0 |

0 |

0 |

0 |

0 |

|

35 долл./барр. |

–0,8 |

–2,5 |

–4,4 |

–6,5 |

–9,9 |

|

30 долл./барр. |

–1,6 |

–5 |

–8,9 |

–13,2 |

–20,4 |

|

25 долл./барр. |

–2,4 |

–7,6 |

–13,6 |

–20,2 |

–31,5 |

|

20 долл./барр. |

–3,4 |

–10,7 |

–19 |

–28,3 |

–43,6 |

|

15 долл./барр. |

–4,4 |

–13,9 |

–25 |

–37,5 |

–58,9 |

|

10 долл./барр. |

–5 |

–16,1 |

–29,1 |

–44,1 |

–70,4 |

Анализ сравнения объемов экспорта США и России сырой нефти и нефтепродуктов в другие страны за 2017 и 2018 гг. показал, что за рассматриваемый период данный показатель США возрос на 29,6 % преимущественно за счет Мексики, Канады и Европы, тогда как России – лишь на 6,4 % (рис. 2). Основные рынки сбыта США – это Центральная и Южная Америка (25 %), Мексика (16,8 %) и Канада (13,5 %). Россия же большую часть нефти экспортирует в Европу (59,2 %) и Китай (16,5 %). За 2017–2018 гг. экспорт США в Среднюю Азию вырос на 50,9 % (с 2,2 до 4,48 млн т), а России на данный рынок уменьшился на 92,6 % (с 5,2 до 2,7 млн т). Штатами также были увеличены объемы поставок нефти и нефтепродуктов в Японию на 15,6 % и Сингапур на 13,2 %, Россия уменьшила экспорт в аналогичные страны на 20,9 % и 13 % соответственно. При этом важно отметить, что значительно возросли объемы экспорта США на основные российские рынки сбыта: в Европу – на 36,9 %, Китай – 14 %. Таким образом, динамика показателей наглядно свидетельствует о существовании угрозы того, что США могут значительно потеснить российских нефтепроизводителей на традиционных рынках сбыта. Закономерен вопрос, сможет ли Россия, и дальше сокращая добычу нефти, в дальнейшем нарастить объем экспорта в те же страны?

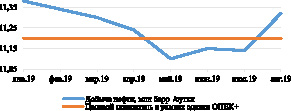

Искусственно сокращая добычу, Россия тем самым сдерживает развитие отечественной нефтяной индустрии. Эксперты Роснефти опираются на мнение, что добыча растет не теми темпами, которыми могла бы [6]. Одним из аргументов в подтверждение тому, что сделка не в полной мере соответствует интересам нашей страны, может выступать следующий факт. Россия в первой половине августа 2019 г. добывала 11,32 млн барр. в сутки (рис. 3). Это примерно на 180 тыс. барр. с июля выше целевого уровня. И хотя до этого с апреля по июль страна производила меньше, чем требовалось, это было главным образом результатом кризиса загрязнения трубопровода «Дружба». Таким образом, можно говорить о том, что Россия выполнила целевые показатели добычи только за счет данного происшествия [9].

Рис. 2. Сравнение объемов экспорта США и России сырой нефти и нефтепродуктов в другие страны за 2017 и 2018 гг., млн т [8]

Рис. 3. Добыча нефти РФ за январь – август 2019 г. [9]

Неоспоримым является тот факт, что в случае решении о пролонгации сделки ОПЕК+ России следует учитывать ее политическую составляющую. Односторонний выход РФ из альянса отразится на лидирующем положении страны на мировом рынке нефти, а следовательно, и влиянии на него. По словам Джозефа МакМонигла, высокопоставленного чиновника департамента энергетики в администрации президента Джорджа Буша-младшего, Саудовская Аравия считает, что Россия не просто является частью альянса, а играет в нем ведущую роль [10]. По мнению экспертов Международного энергетического агентства, сотрудничество России и Саудовской Аравии на сегодняшний день является основой регулирования мировой добычи, что объясняется огромными возможностями данных стран по изменению объемов производства [11]. Благодаря лидирующей позиции России совместно с Саудовской Аравией в сделке ОПЕК+ роль РФ на международной арене значительно возрастает, что приносит нашей стране дополнительные политические дивиденды. Участие в альянсе позволяет строить и развивать партнерские отношения даже с теми странами, с которыми раньше это было практически недостижимо. Так, например, нормализация политического сотрудничества России и Саудовской Аравии началась именно с координации действий стран в области энергетики. 5 октября 2017 г. состоялся первый в истории двусторонних отношений визит короля Саудовской Аравии Сальмана бен Абдель Азиза Аль Сауда в нашу страну для встречи с Президентом РФ Владимиром Владимировичем Путиным, в ходе которого обсуждался широкий спектр вопросов дальнейшего взаимодействия стран в инвестиционной, торгово-экономической и культурно-гуманитарных сферах. Все это приводит к политической переориентации государств с центрирования роли США на признание политического лидерства России.

Министр энергетики Саудовской Аравии Халед аль-Фалех считает, что «Россия – крупнейший производитель нефти в ОПЕК+. Она добывает чуть больше, чем мы [Саудовская Аравия]», по его словам, «крупные производители должны быть примером для остальных стран». Поэтому еще одной негативной стороной выхода такого крупного игрока, как Россия, является то, что это может оказать отрицательное воздействие на другие страны, некоторые из них могут последовать ее примеру. Это, в свою очередь, повлечет за собой обострение борьбы за доли рынка, бесконтрольное увеличение добычи нефти и последующее за ним снижение цен.

Также следует обратить внимание, что нередки случаи, когда члены ОПЕК добровольно покидают картель. Одним из последних примеров является выход Катара 1 января 2019 г., который занимал в организации стран-экспортёров нефти 11 место по показателю суточной добычи (0,6 млн барр/сутки). В начале октября о своем решении покинуть ОПЕК заявил Эквадор, который производит около 537 тыс. барр/сутки (1,8 % от общего объема добычи стран – участниц ОПЕК). Страна уже выходила из соглашения в 1992 г., но затем возобновила свое членство в 2007 г. Решение Эквадора покинуть организацию в 2020 г. вызвано ухудшением финансового положения государства и необходимостью увеличения доходов. Несмотря на то, что влияние Эквадора на общий результат добычи картеля незначительно, потеря еще одного участника соглашения – это сигнал для рынка: тенденция к выходу членов ОПЕК с небольшими объемами добычи в долгосрочной перспективе может продолжиться, что негативно скажется на эффективности стабилизационных действий ОПЕК в целом, поскольку степень влияния организации на мировой нефтяной рынок будет уменьшаться [6]. Снижение авторитета картеля может вызвать еще большие разногласия между его членами и нежелание отдельных стран сокращать добычу.

Дополнительным аргументов в пользу позиции Сечина является то, что страны ОПЕК традиционно показывают низкий процент исполнения сделки. С момента ввода системы предельных квот на добычу нефти в 1982 г. члены ОПЕК фактически не соблюдали установленные организацией лимиты добычи вплоть до середины 1990-х гг., превышая их на 25 % и более [2].

Страны с небольшим уровнем добычи, входящие в ОПЕК+, часто нарушают условия соглашения, не соблюдая квоты (табл. 6). Пытаясь укрыться в тени участников-гигантов сделки и заработать лишние миллионы долларов, некоторые страны предоставляют недостаточные или неполные данные по газоконденсату или вовсе не публикуют их [6]. По данным агентства «Reuters» совокупная добыча нефти странами ОПЕК в августе впервые в 2019 г. показала рост на фоне увеличения производства в Ираке и Нигерии [12]. Некоторые аналитики сходятся во мнении, что условия соглашения ОПЕК+ фактически соблюдают только две страны – Россия и Саудовская Аравия, а остальные страны увеличивают добычу, несмотря на обязательства по ее сокращению. По факту получается, что РФ обеспечивает выполнение сделки за счет своей же доли на мировом рынке, фактически сокращая ее в пользу США. Ввиду того, что лидирующие позиции российской нефти на мировом рынке могут оказаться под угрозой, встает вопрос о целесообразности участия России в сделке, поскольку в то время, как наша страна снижает показатели ежесуточной добычи, другие страны-участницы не выполняют взятые на себя обязательства без каких-либо существенных последствий.

В последние годы системные сдвиги в глобальных геополитической и геоэкономической сферах повлекли за собой существенные трансформации многих мировых рынков, и в большей степени энергетического. Особое влияние на роль отдельных стран на международной арене оказывают сдвиги в структуре нефтяных запасов. Так, за период 2008–2018 гг. значительно возрос объем доказанных мировых запасов нефти с 1493,8 до 1729,7 млрд барр. (рис. 4). Самые большие запасы (18 % общемировых) находятся в Венесуэле, которая за последнее десятилетие нарастила их величину с 172,3 до 303,3 млрд барр. Произошел скачок и в других странах. Саудовская Аравия, обладающая 17 % мировых запасов нефти, увеличила оценку их уровня на 13 %, а Иран и Ирак на 13 % и 28 % соответственно. При этом прирост в США, которые занимают 9 место по объему доказанных запасов (3,5 % общемировых), достиг исторических максимумов в 2018 г. и составил 116 %.

Благодаря тому, что страны имеют в своем распоряжении значительные запасы нефти, они обладают существенными конкурентными преимуществами в вопросе энергетической безопасности. Вместе с тем на сегодняшний день отдельные страны-лидеры отстают от России по уровню добычи. Так, объем нефтедобычи Венесуэлы в 7,6 раз меньше соответствующего российского показателя, Канады – в 2,2 раза, Ирана и Ирака – в 2,4 раза (табл. 7). Ввиду того, что данные государства обладают возможностью нарастить объем нефтедобычи в ближайшем будущем, они могут стать потенциально сравнимыми конкурентами для нашей страны.

С одной стороны, если сделка ОПЕК+ полностью прекратится, то страны, входящие в картель, смогут реализовать свой нефтяной потенциал при имеющихся возможностях. С другой стороны, если только Российская Федерация выйдет из соглашения, то такие его страны-участницы с огромными доказанными запасами нефти, как Венесуэла, Иран, Ирак, Кувейт, ОАЭ, Ливия, Нигерия, не соперники для России на рынке нефти. Потенциально сравнимыми конкурентами остаются Канада и Китай.

Таблица 6

Соблюдение квоты участниками сделки ОПЕК+ со стороны картеля [8]

|

Показатель |

2016 |

2017 |

2018 |

|

Совокупная добыча нефти странами картеля, млн барр/сутки |

38,6 |

39,74 |

39,34 |

|

Совокупная квота на добычу нефти, млн барр/сутки |

30 |

32,5 |

32,5 |

Рис. 4. Распределение по странам доказанных запасов нефти, млрд барр. за 2008 и 2018 гг. (включая газоконденсат и природный газ) [8]

Таблица 7

Распределение по странам добычи нефти, тыс. барр/сутки, 2018 г. (включая газоконденсат и природный газ) [8]

|

Страна |

Добыча нефти, тыс. барр./сутки |

Доля среднесуточной добычи в общем объеме производства нефти в мире, % |

|

Прочие страны, не входящие в ОПЕК |

16943 |

17,89 |

|

Прочие страны, входящие в ОПЕК |

7166 |

7,57 |

|

США |

15311 |

16,16 |

|

Саудовская Аравия |

12287 |

12,97 |

|

Российская Федерация |

11438 |

12,08 |

|

Канада |

5208 |

5,50 |

|

Иран |

4715 |

4,98 |

|

Ирак |

4614 |

4,87 |

|

ОАЭ |

3942 |

4,16 |

|

Китай |

3798 |

4,01 |

|

Кувейт |

3049 |

3,22 |

|

Бразилия |

2683 |

2,83 |

|

Нигерия |

2051 |

2,17 |

|

Венесуэла |

1514 |

1,60 |

Таблица 8

Динамика банкротства нефтяных компаний США [14]

|

Показатель |

2015 |

2016 |

2017 |

2018 |

по состоянию на 11.08.2019 |

|

Объем задолженности, млн долл. |

17377 |

56801 |

8543 |

13154 |

10961 |

|

Количество заявлений о банкротстве |

44 |

70 |

24 |

28 |

26 |

Главным же конкурентом на сегодняшний день можно считать США. Сланцевый бум приблизил Америку к «Святому Граалю» энергетической независимости, что лишило ОПЕК и Россию доли влияния на нефтяном рынке. Тем не менее это принесло и свои отрицательные моменты для нефтяных компаний США. Американские сланцевые бурильщики проделали настолько взрывную работу, что на данный момент фиксируется переизбыток нефти (предложение на мировом рынке в первой половине 2019 г. превысило спрос на 900 тыс. барр/сутки [1]). По данным Международного энергетического агентства рынок перенасыщен: спрос на нефть растет медленными темпами, что недостаточно для американских компаний для получения необходимого уровня прибыли (МЭА снизило оценку роста глобального спроса на нефть во втором полугодии 2019 г. на 100 тыс. барр. – до 1,1 млн барр/сутки, при соответствующем росте предложения на 1,9 млн барр/сутки). Американские нефтяные компании не получают достаточный доход для поддержания своего бизнеса, сокращения долгов, взятых во время бума, и при этом не могут выплачивать дивиденды акционерам (многие остаются на плаву, лишь продавая свои активы и получая новые займы). Общий долг компаний, добывающих сланцевую нефть, уже превысил 300 млрд долл., и для того, чтобы его погасить, необходимо добыть практически такой же объем (9 млрд барр.), который извлекли за все время существования отрасли (10 млрд барр.) [13]. Согласно отчету международной юридической фирмы, Haynes and Boone, почти 200 нефтегазовых компаний США уже объявили о своем банкротстве за последние пять лет (табл. 8). Число заявлений о банкротстве на середину августа 2019 г. практически соответствует итоговому показателю за весь 2018 г.

К тому же нефтяная отрасль сталкивается с проблемами, которые связаны с изменением климата в долгосрочной перспективе. Крупные нефтяные компании США вкладывают свои средства в дорогостоящие технологии (производство новых видов топлива, улавливание и связывание углерода для нейтрализации «парникового эффекта»). При этом они по-прежнему выплачивают своим инвесторам высокие дивиденды. Но, в отличие от крупных, малые предприятия-сланцевики не имеют денег или технических знаний для внедрения подобных изменений. И, таким образом, они не в силах предоставить то, в чем напрямую заинтересованы инвесторы, и находятся на грани банкротства [15]. Поэтому при сохранении нынешней ценовой конъюнктуры существует достаточно высокая вероятность их финансовой несостоятельности.

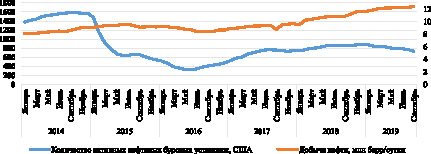

Наряду с увеличением случаев банкротства на сегодняшний день наблюдается активное снижение активных буровых установок в США. За период декабрь 2014 – июнь 2016 гг. их количество сократилось почти в 5 раз (рис. 5). При текущих ценах на нефть часть проектов сланцевой нефти в США стала нерентабельна, к тому же ярко прослеживается тренд сокращения расходов на бурение многими американскими сланцевыми компаниями. Если рассматривать динамику изменения количества активных нефтяных буровых установок США и добычи нефти на протяжении 2014–2018 гг., можно отметить, что снижение производства следует с лагом в 3–4 месяца за замедлением буровой активности, являющейся опережающим индикатором будущей добычи. Однако с конца 2018 г. наблюдается раскорреляция между данными показателями, поэтому значительное снижение темпа роста добычи нефти в США во второй половине 2019 г. маловероятно.

Снижение добычи нефти в США также способны предотвратить и ведущие транснациональные компании. Генеральный директор крупнейшей нефтесервисной компании «Halliburton» в начале сентября выступил с заявлением о грядущей консолидации поставщиков нефти в связи с сокращением расходов сланцевых бурильщиков. Гиганты находятся в ожидании падения капитализации мелких компаний, чтобы купить их по более низкой стоимости. Такие крупные нефтяные компании, как ExxonMobil, Shell, BP или Chevron, имея легкий доступ к капиталу, способны наращивать нефтедобычу, даже если это приносит убытки, к тому же себестоимость традиционной добычи заметно ниже сланцевой. На сегодняшний день такие крупные компании, как ExxonMobil и BP, уже скупили ряд более мелких. Небольшие нефтедобывающие компании, испытывая острый дефицит финансовых и материальных ресурсов, согласны на все, чтобы получить необходимые средства и возобновить работу [15].

Таким образом, если на нефтяном рынке произойдет всплеск слияний и поглощений, добыча сланцевой нефти возрастет и, следовательно, вероятность занять российские рынки сбыта лишь увеличится.

Еще одной проблемой при сокращении нефтедобычи является стабильное недофинансирование отрасли. Одними из главных барьеров на рынке нефтесервиса России, по результатам анализа консалтинговой компании Deloitte, являются технологическая оснащенность и недостаточная зрелость технологий. В результате накладываемых ограничений сделкой ОПЕК+ российские нефтесервисные компании сдерживают инвестиционную активность на новых месторождениях, требующих серьезных капитальных затрат. Госинвестиции в геологоразведку сокращаются на 8–12 % в год по сравнению с плановыми показателями. Таким образом, нефтяная отрасль на данный момент серьезно нуждается в дополнительных средствах на геологоразведочные работы и открытие новых месторождений.

Рис. 5. Сравнение показателей количества активных нефтяных буровых установок США и добычи нефти [14]

На сегодняшний день РФ потенциально способна нарастить добычу нефти до рекордного уровня в истории современной России в 11,4568 млн барр/сутки, зафиксированного в декабре 2018 г. Однако в соответствии со сделкой ОПЕК+ страна не может увеличить объем производства до данного уровня, а должна соблюдать целевой показатель в размере 11,172 млн барр/сутки. При средней цене Urals за январь – август 2019 г., равной 64,53 долл/барр., в результате ограничения добычи квотой российские нефтедобывающие компании потеряют 6708,023 млн долл. за 2019 г. Недостаток денежных средств затрудняет развитие научно-технического потенциала для освоения новых месторождений.

Тем не менее, вне зависимости от того, покинет ли Россия соглашение ОПЕК+, всегда будут присутствовать помимо «традиционных» (геологических, технологических) политические и экономические риски. Примером факторов политического воздействия, оказавших динамичное влияние на нефтяные котировки, служат: санкции США против Ирана и Венесуэлы, гражданская война в Ливии, напряжённость в Ормузском заливе. Одним из наиболее ярких новейших событий, оказавших влияние на нефтяной рынок, стала атака беспилотников на инфраструктурные объекты Saudi Aramco в середине сентябре 2019 г., которая впервые в истории привела к двукратному снижению добычи (на 5,7 млн баррелей в сутки) и скачку цен более чем на 19 % (на торгах 16.09.2019 г.). Данное событие инспирировало постоянное присутствие геополитической премии за риск. Однако в данный момент она временно нивелирована, так как, по мнению аналитиков, рынок поверил обещаниям Saudi Aramco, согласно которым к концу сентября компания нормализует поставки (и оказался прав, так как добыча восстановилась до 9,8 млн барр/сутки – уровня, который был до атаки дронов). Однако помимо данного фактора снижению нефтяных котировок способствовали и другие причины: многочисленные свидетельства данных статистики и выводов экспертов о замедлении мировой экономики, в частности это подтверждает глобальный индекс деловой активности в произодственном секторе PMI, снизившийся до 49,3 пункта в июле 2019 г. [12]; а также заявление американского президента Дональда Трампа о готовности «распечатать» имеющиеся у США стратегические запасы в случае резкого роста цен на нефть.

Выводы

Таким образом, на сегодняшний день нестабильность в международных торговых вопросах является ключевым риском для стабилизации мирового рынка нефти. Однако, по сравнению с другими геополитическими факторами, сделка ОПЕК+ является единственным управляемым в условиях глобальной неопределенности, во многом позволяет сохранять баланс на рынке и удерживать нефтяные котировки на уровне, комфортном для большинства производителей.

Учитывая политическую составляющую сделки, представляется целесообразным для России оставаться и в дальнейшем ее участником, но лишь при условии, что все другие члены альянса будут выполнять установленные обязательства. В случае продления соглашения в апреле 2020 г. разумно снизить установленные квоты, увеличив рекомендованный объем добычи нефти. Это окажет в том числе позитивное влияние на бюджет России за счет сокращения выпадающих доходов.

Представляется совершенно необходимым перманентный мониторинг факторов, оказывающих влияние на мировой рынок нефти. В случае возникновения глобальных форс-мажорных обстоятельств, проявляющихся в том числе в формировании высокой геополитической премии за риск, представляется вполне возможным досрочный выход из сделки ОПЕК+ либо полная его дезавуация.

Библиографическая ссылка

Бобков А.В., Лекомцева А.Д. РИСКИ ТРАНСФОРМАЦИИ НАЦИОНАЛЬНЫХ НЕФТЯНЫХ РЫНКОВ, ИНСПИРИРОВАННЫЕ ПРОЛОНГАЦИЕЙ СОГЛАШЕНИЯ ОПЕК+ // Фундаментальные исследования. 2019. № 11. С. 31-42;URL: https://fundamental-research.ru/ru/article/view?id=42583 (дата обращения: 07.03.2026).