Организация кредитной деятельности каждого конкретного банка является ключевой составляющей для успешного функционирования банковского сектора страны в целом. Банковское кредитование в России выступает одним из сохраняющихся внутренних стимулов для развития экономики. Наиболее доходным сегментом рынка банковских операций в этой связи выступает потребительское кредитование, и коммерческие банки весьма заинтересованы в дальнейшем развитии данного сегмента. По оценке аналитиков маржа в секторе кредитования физических лиц продолжает оставаться выше, чем в других сегментах, на 6–8 % [1].

В глобальном мире в последние годы ввиду развития цифровизации эксперты указывают на ключевой тренд в развитии потребительского спроса на финансовые услуги – это развитие интернет-коммерции одновременно с развитием экосистем вокруг онлайн-платформ, включающих финансовые банковские услуги. В связи с этим банкам предлагается развивать четыре базовых направления использования цифровизации в процессе создания банковских продуктов [2]: (1) для связи с клиентами, партнёрами и сотрудниками коммерческого банка; (2) для анализа как финансового положения, так и психологического типа клиента, его предпочтения и образ жизни (на основе использования технологии искусственного интеллекта) для более глубокого персонифицирования своих предложений: начиная от специфического дизайна продукта до его содержимого (кредитование на различные цели – ипотека, путешествия, образование и т.п.) и тарифов за услуги; (3) для автоматизации низкорискованных, повторяющихся однотипных процессов, которые можно без ущерба для деятельности банка перевести в мобильные приложения и другие технологии подобного уровня для повышения продуктивности его работы; (4) для содействия инновациям в банковских продуктах и бизнес-моделях, как, например, социальный маркетинг и краудсорсинг или «бизнес-модели с цифровой ориентацией».

Согласно статистическим данным ключевым игроком на российском рынке банковских услуг как в сфере потребительского кредитования, так и в области внедрения цифровых технологий в банковскую деятельность выступает ПАО Сбербанк. Его розничное кредитование наряду с малым и средним бизнесом являются целевыми сегментами для извлечения дополнительной прибыли банком, а цифровизация выступает в качестве инструмента их развития.

В связи с вышеизложенным тематика в области исследования деятельности Сбербанка в сфере потребительского кредитования в условиях цифровизации является актуальной.

Цель исследования: оценка деятельности Сбербанка в сфере потребительского кредитования на основе укрупнения его бизнеса и цифровизации банковской деятельности в современной России.

Публичное акционерное общество «Сбербанк России» (ПАО Сбербанк) – крупнейший банк не только России, но и стран Центральной и Восточной Европы, является крупным банковским учреждением на российском финансовом рынке, которое продвигает цифровые технологии в банковской деятельности на территории РФ, поэтому объектом исследования был выбран именно он.

Предметом исследования выступает потребительское кредитование в Сбербанке в условиях цифровизации.

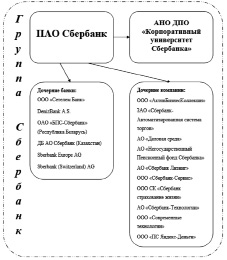

ПАО Сбербанк составляет ядро Группы Сбербанк, структура которой приведена на рис. 1.

Рис. 1. Структура группы Сбербанка по состоянию на 01.01.2018. Источник: составлено авторами самостоятельно

Базовыми видами деятельности Сбербанка как универсального классического банка являются корпоративные и розничные банковские операции, включающие в себя и размещение денежных средств клиентов от своего имени и за свой счет.

Осуществляемое в последние годы укрупнение банковской системы со стороны Центрального банка Российской Федерации (например, 1 января 2019 г. произошло объединение банков «Бинбанк» и «Открытие» под брендом последнего) негативно не отразилось на деятельности Сбербанка, в том числе в виду его существенных позиций на рынке банковских услуг. Так, по состоянию на 01.01.2018 на долю Сбербанка приходилось 28,9 % совокупных активов российского банковской системы, банк обслуживал 151 млн клиентов, из которых 134,7 млн в России. Из всех клиентов банка в России клиентами Сбербанка являются 132,7 млн частных клиентов, из них 86,2 млн активных клиентов (60 % населения России) – клиентов, совершивших не менее одной операции за последние три месяца, а также 2,1 млн активных корпоративных клиентов. На долю Сбербанка приходится 40,5 % кредитов физическим лицам, а совместно с дочерним Сетелем Банком доля кредитов физическим лицам ПАО Сбербанк составляет 41,4 % [3, с. 4].

Материалы и методы исследования

В ходе исследования были использованы следующие методы: системно-структурный, экономико-статистический, абстрактно-логический, метод детализации, горизонтальный, вертикальный и трендовый анализы, сравнительный анализ, балансовый метод, анализ относительных показателей.

Теоретической базой послужили труды таких авторов, как Э.С. Алпатова, Л.М. Валиева, М.А. Гальпер, А.Д. Лучко, Т.В. Никитина и других. В работах авторов анализируются особенности потребительского кредитования в банках, анализа кредитных портфелей банков, а также процессов цифровизации и геймификации банковских продуктов. Нормативно-правовой базой послужили законодательные и другие нормативные документы Российской Федерации, Банка России, а также внутренние нормативные акты ПАО Сбербанк. Практическая часть написана на основе анализа данных годовых отчетов, устава, годовых финансовых отчетностей Сбербанка.

Результаты исследования и их обсуждение

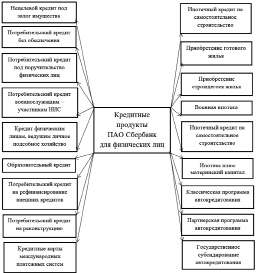

В соответствии с мировыми тенденциями розничный бизнес, в том числе потребительское кредитование, приносит ПАО Сбербанк достаточный и стабильный рост доходов, а цифровизация применяется кредитной организацией для обеспечения повышения конкурентоспособности и эффективности в этом сегменте. Как показал анализ розничных продуктов и кредитного портфеля банка (в том числе его розничного кредитного портфеля), в настоящее время Сбербанк предлагает своим частным клиентам такие виды кредитов, как на потребительские нужды, ипотечные, автокредиты, на рефинансирование, кредитные карты и образовательные (рис. 2).

В 2018 г. кредитование физических лиц осуществлялось по 18 программам, в том числе кредитные карты и образовательный кредит – по 1 программе, потребительские кредиты – 5, на рефинансирование – 2, ипотека – 6 и автокредит – 3 программы. Такое многообразие программ Сбербанка для физических лиц позволяет его клиентам выбрать наиболее удобный для себя вид, основанный на определенных условиях банковского обслуживания физических лиц ПАО Сбербанк (в ред. от 09.02.2018 и последующих) [4].

Сбербанк на сегодняшний день является одним из лидеров по кредитованию физических и юридических лиц на рынке в России. Анализ кредитного портфеля банка осуществлен с целью выявления его диверсификации. По состоянию на 31 декабря 2015–2017 гг. структура размещенных средств представлена в таблице.

Видно, что доля кредитов физическим лицам на конец 2017 г. составляет 28,74 %, увеличившись за три года на 3,82 п.п. При этом в абсолютном выражении величина кредитов и авансов физическим лицам увеличивается с каждым годом и за рассматриваемый период выросла на 15,12 %. Максимальный рост показывает сегмент жилищного кредитования физических лиц. По результатам анализа финансовой отчетности за 2015–2017 гг. жилищное кредитование показывает увеличение доли благодаря внедрению платформы «ДомКлик». Согласно аналитическому сервису SimilarWeb в ноябре 2017 г. данная услуга заняла 5-е место среди сайтов по работе с недвижимостью в Российской Федерации [7].

В условиях цифровой экономики кредитный процесс в банке также претерпевает определенные изменения, связанные с сокращением числа его этапов: у клиента нет необходимости посещать офис банка, так как банк оказывается у клиента всегда «под рукой» – в компьютере, планшете, телефоне, часах и других программно-цифровых устройствах, гаджетах. Банки, в свою очередь, обеспечивают существенную экономию на расширении клиентской базы без физического развития точек присутствия. Обладая объемной и разнообразной информацией о клиенте, банк может формулировать для него индивидуальные коммерческие дополнительные источники доходов за счет реализации не только традиционных банковских услуг, таких, например, как кредитные или депозитные, но и путем развития системы банковских сервисов – СМС-информирования, авто-платежей и прочего.

В банковском секторе активно развиваются элементы геймификации. В самом простом понимании, геймификация – это принцип внедрения игровых механик во всевозможные неигровые процессы. В основе этого инновационного принципа лежит способность подталкивать к действию, при этом делать это на регулярной основе. Ее идея в банковском бизнесе заключается в использовании дизайна, элементов и других компонентов игры для привлечения, обучения и удержания клиентов, т.е. геймификация может использоваться с целью захватить интерес и внимание клиента, тем самым «приклеив» его к себе и своим продуктам [8]. Например, проект «Спасибо» от «Сбербанка» – возможность получения бонусов и оплаты ими части покупок способствует увеличению интереса к использованию кредитных карт – реализуется через сопутствующие Сбербанк Онлайну сервисы: «Спасибомания» и «Империя Спасибо», а само построение Сбербанк Онлайн позволяет получать обслуживание клиентом «играючи».

В результате в условиях цифровизации и геймификации банковских продуктов количество этапов и время анализа и обслуживания клиентов значительно сокращается. В период с 2012 по 2015 г. в системе ДБО «Сбербанк Онлайн», разработанной компанией R-Style Softlab, был успешно реализован проект по запуску сервиса управления личными финансами Personal Financial Management (PFM или ПФМ). В конце 2013 г. функционал был запущен в web-приложении «Сбербанк Онлайн», а спустя год – в мобильном приложении для платформ iOS, Android и Windows Phone.

Рис. 2. Виды кредитных продуктов ПАО Сбербанк для физических лиц. Источник: составлено автором самостоятельно

Динамика и структура кредитного портфеля ПАО Сбербанк за 2015–2017 гг.

|

Показатели |

31.12.2017 (млрд руб.) |

Удельный вес, % |

31.12.2016 (млрд руб.) |

Удельный вес, % |

31.12.2015 (млрд руб.) |

Удельный вес, % |

Темп роста 2017 г. по сравнению с 2015 г., % |

|

1 |

2 |

3 |

4 |

5 |

6 |

7 |

8 |

|

Кредиты юридическим лицам - Коммерческое кредитование юридических лиц - Специализированное кредитование юридических лиц |

14 174,6 10 468,1 3 706,5 |

71,26 52,63 18,63 |

13 633,0 9 916,0 3 717,0 |

73,04 53,13 19,91 |

14 958,7 10 368,0 4 590,7 |

75,08 52,04 23,04 |

94,76 100,96 80,74 |

|

Кредиты физическим лицам - Жилищное кредитование физических лиц - Потребительские и прочие ссуды физическим лицам - Кредитные карты и овердрафтное кредитование физических лиц - Автокредитование физических лиц |

5 716,6 3 190,6 1 725,9 678,9 121,2 |

28,74 16,04 8,68 3,41 0,61 |

5 031,7 2 750,9 1 574,1 586,9 119,8 |

26,96 14,74 8,43 3,14 0,64 |

4 965,6 2 554,6 1 681,8 587,2 142,0 |

24,92 12,82 8,44 2,95 0,71 |

115,12 124,90 102,62 115,62 85,28 |

|

Итого кредитов и авансов клиентам (до вычета резерва под обесценение кредитного портфеля) |

19 891,2 (1 403,1) |

100 |

18 664,7 (1 303,4) |

100 |

19 924,3 (1 196,5) |

100 |

99,83 |

|

Итого кредитов и авансов клиентам |

18 488,1 |

17 361,3 |

18 727,8 |

98,72 |

Примечание. Источник: составлено по [5, с. 46; 6, с. 53].

Специалисты R-Style Softlab в ходе проекта реализовали прямую интеграцию с процессинговым центром для получения архивной информации по финансовым операциям клиентов. В рамках данной интеграции обеспечена актуализация информации по финансовым операциям при очередном использовании клиентом функционала PFM. Разработан механизм анализа полученных данных и автоматического распределения операций по категориям расходов. В условиях динамично развивающегося рынка дистанционного банковского обслуживания [9] и высокой конкуренции в этой области внедрение функциональности PFM в Сбербанке стало новым витком в развитии интернет-банкинга для обслуживания физических лиц [10], в том числе по реализации кредитных продуктов. Заявление на кредит и его обслуживание можно реализовывать через сеть Интернет посредством «Сбербанк Онлайн», а предварительная проверка клиента проходит с использованием возможностей искусственного интеллекта, реализованного на данной платформе.

Кроме того, создание банком Группы Сбербанк и наличия у него дочерних банков позволяет не терять отдельных клиентов – потенциальных заемщиков, надежность которых находится под сомнением, т.е. проверка искусственным интеллектом на платформе «Сбербанк Онлайн» показала низкую платежеспособность заемщика, однако у него имеется положительная кредитная история. Таких клиентов платформа перенаправляет в дочерние банки, например ООО «Сетелем Банк» – совместное предприятие ПАО Сбербанк и BNP Paribas Personal Finance (БНП Париба Персонал Финанс), подразделение потребительского кредитования Группы BNP Paribas (БНП Париба). Банк специализируется на предоставлении потребительских кредитов, в том числе кредитов на приобретение автотранспортных средств и мотоциклов, а также выдаче кредитов наличными [11].

Вследствие того, что банки ПАО Сбербанк и ООО «Сетелем Банк» входят в одну Группу, то и погашение кредита заёмщиком также упрощается и может быть произведено через Сбербанк Онлайн без взятия комиссии со стороны Сбербанка и отражается в кабинете онлайн сервиса Сетелема.

В результате с разработкой цифровой платформы ПФМ на базе технологии искусственного интеллекта банки могут учесть все факторы одновременно, рассчитать сумму кредита с максимальной точностью и быстрой проверкой клиента по всем параметрам, необходимым банку (кредитная история, платежеспособность, поручительство и прочее).

Выводы

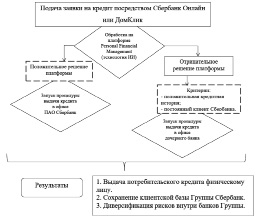

Исходя из вышеизложенного, можно констатировать, что деятельность Сбербанка в сфере потребительского кредитования физических лиц достаточно сложный, но отлаженный процесс, опирающийся как на цифровизацию банковских технологий, так и на взаимодействие банков внутри Группы Сбербанка. В ходе исследования авторами был выявлен алгоритм работы ПАО Сбербанк с заёмщиками – физическими лицами в условиях цифровизации кредитных продуктов, представленный на рис. 3:

1) клиент подает заявку через один из онлайн-сервисов Группы Сбербанк,

2) рассмотрение заявки на цифровой платформе при помощи технологии искусственного интеллекта в течение двух часов;

3) при положительном решении платформы ПФМ запускается процедура выдачи потребительского кредита через офисы ПАО Сбербанк; в случае отрицательного решения при соответствии заемщика двум критериям – наличия у заявителя положительной кредитной истории, а также постоянного пользования услугами ПАО Сбербанк, заявка перенаправляется в один из дочерних банков Группы по более высокий процент в среднем на 5–7 п.п.;

4) процедура кредитования в одном из банков Группы Сбербанк, что способствует сохранению клиентской базы Группы, диверсификации кредитных рисков внутри неё и сохранению ПАО Сбербанк положительной финансовой отчетности.

Рис. 3. Алгоритм работы ПАО Сбербанк с заёмщиками – физическими лицами в условиях цифровизации кредитных продуктов. Источник: составлено авторами самостоятельно

В 2017 г. Сбербанк принял Стратегию развития до 2020. Своими ключевыми стратегическими приоритетами Сбербанк видит дальнейшее улучшение клиентского опыта, технологическое лидерство и развитие экосистемы для удовлетворения большинства потребностей своих клиентов через предложение нефинансовых услуг [3, с. 4].

Таким образом, при совершенствовании организации кредитования физических лиц в Сбербанке путем реализации вышеозначенного алгоритма как результата синергии Группы Сбербанк и цифровизации банковских продуктов банк остается лидером сегмента кредитования физических лиц на рынке банковских услуг России.

Библиографическая ссылка

Алабина Т.А., Березина Н.М., Синкин И.А. ИССЛЕДОВАНИЕ ДЕЯТЕЛЬНОСТИ СБЕРБАНКА В СФЕРЕ ПОТРЕБИТЕЛЬСКОГО КРЕДИТОВАНИЯ В УСЛОВИЯХ ЦИФРОВИЗАЦИИ // Фундаментальные исследования. 2019. № 11. С. 9-15;URL: https://fundamental-research.ru/ru/article/view?id=42580 (дата обращения: 07.03.2026).

DOI: https://doi.org/10.17513/fr.42580