За десятилетия, прошедшие с момента перехода России от плановой экономики к рыночной, российские компании приобрели знания и опыт, необходимые для самостоятельного формулирования своих стратегических целей и путей их достижения. Этому благоприятствовало формирование в России инфраструктуры рыночной экономики, а именно фондового рынка, сети коммерческих и инвестиционных банков и бирж, депозитариев и других посреднических структур, а также выход российских компаний на международные товарные рынки. Снятие законодательных ограничений на операции с капиталом и интеграция российской финансовой системы с мировыми рынками капитала способствовали интересу международных инвесторов к российскому рынку, российским предприятиям и финансовым инструментам. Российские компании начали привлекать акционерное и заемное финансирование на международных рынках. Все больше российских эмитентов размещало акции на иностранных биржах. Дешевые западные кредиты в валюте при стабильном обменном курсе рубля, доступные крупным российским компаниям непосредственно, а мелкому и среднему бизнесу и населению – через заимствования банковского сектора, послужили существенным фактором роста российской экономики в начале 2000-х гг.

Благодаря восприятию российскими компаниями современных западных подходов и инструментов стратегического управления, в России сложилось понимание финансовой стратегии как одного из важнейших видов функциональной деятельности экономического субъекта, обеспечивающего практически все направления его развития через посредство установления долгосрочных горизонтов и ориентиров финансового планирования и бюджетирования, а также выбора приоритетных результативных путей их достижения и соответствующей корректировки обусловленных сегментов формирования и использования финансовых средств компании в условиях меняющихся внутренней и внешней среды деятельности. При этом сбалансированность корпоративных интересов в системе корпоративного управления в целом и между ее важными составляющими в том числе выступает главным залогом успеха современного предприятия. Все вышесказанное позволяет констатировать необходимость обоснования процессов формирования и оценки финансовой стратегии и системы корпоративного управления в их взаимосвязи, взаимообусловленности и взаимовлиянии в современной динамичной среде.

Цель исследования: изучение процессов формирования финансовой стратегии в системе корпоративного управления промышленными предприятиями.

Материалы и методы исследования

В качестве теоретической базы были использованы труды отечественных и зарубежных экономистов по теме исследование, учебные и методические пособия, статьи и публикации, монографии. Значительный вклад в решение этих проблем принадлежит отечественным ученым: Е. Бельтюкову, И. Бланку, М. Войнаренко, А. Кузьмину, А. Наливайко, В. Оберемчук, А. Редькину, А. Ястремскому и др. Среди наиболее весомых современных исследований проблем формирования финансового потенциала и финансовых стратегий промышленных предприятий являются труды следующих отечественных ученых: A. Бородин, М. Билык, А. Виханский, А. Градов, И. Бритченко, А. Воронковой, А. Череп, С. Шершнева и другие. Большой вклад в развитие стратегий внесли зарубежные ученые: И. Ансофф, Б. Карлофф, М. Портер, А. Стрикленд, А. Томпсон, У. Шарп и другие.

В качестве основных методов исследования выступили научно-исследовательский, синтез, сравнение и сопоставление, графический метод.

Результаты исследования и их обсуждение

Финансовая стратегия предприятия занимает одно из главных мест в стратегическом наборе предприятия и представляет собой систему стратегий разного типа. Она формируется и разрабатывается предприятием на определенный достаточно длительный период времени с учетом специфики функционирования и развития данного хозяйствующего субъекта с целью достижения поставленных целей.

В научной литературе не существует единого подхода и понимания финансовой стратегии корпорации, разные авторы абсолютно по-разному трактуют данное понятие. Так, В.И. Аранчий под финансовой стратегией понимает комплекс мероприятий, направленных на достижение финансовой цели развития корпорации [1, c. 156]. Е.А. Бельтюков в своих трудах дает следующее определение: «финансовая стратегия представляет собой один из важнейших видов функциональной стратегии компании, обеспечивающей все основные направления развития его финансовой деятельности» [2, c. 59]. А.С. Корпан в своей работе отмечает, что финансовая стратегия – это один из важнейших видов функциональной стратегии предприятия, обеспечивающий основные направления его деятельности и способствующий тем самым реализации основной стратегической цели, а именно – максимизации благосостояния собственников [3]. Таким образом, среди ученых не существует устоявшегося общепринятого мнения о трактовке финансовой стратегии корпорации.

На основании критического анализа трактовок разными авторами данного понятия считается, что финансовая стратегия – это эластичная, обобщенная модель финансового развития предприятия, которая направлена на реализацию корпоративной стратегии и формирование рациональных финансовых отношений с контрагентами, содержащая в себе определенные долгосрочные финансовые цели, технологии (инструменты достижения), ресурсы и систему управления, что обеспечивает ее работоспособность и адаптацию к изменению условий внешней и внутренней среды. Таким образом, финансовая стратегия предприятия рассматривается как одна из базовых (функциональных) стратегий, выступающая составной частью общей стратегии предприятия и направленная на реализацию поставленных целей и задач.

В настоящее время актуально определение места данного понятия в стратегическом наборе промышленного предприятия и, в частности, в системе других функциональных стратегий. Очевидно, что сегодня не существует единого мнения относительно места финансовой стратегии в контексте других стратегий промышленного предприятия [4–6]. Рационально мнение ученых, которые признают финансовую стратегию как базовую, которая обеспечивает реализацию всех стратегий промышленного предприятия. Это подход предполагает, что в общей системе развития предприятия финансовая стратегия является базовым элементом, который обеспечивает эффективное функционирование других стратегий предприятия. Близкого мнения придерживаются и те авторы, которые полагают, что финансовая стратегия предприятия есть, прежде всего, компонент базовой стратегии, не только обеспечивающий с помощью финансовых инструментов, методов финансового менеджмента реализацию любой из основополагающих стратегий, но и имеющий целью эффективное использование и управление финансовыми ресурсами [7, 8].

Финансовая стратегия является неотъемлемым элементом системы корпоративного управления промышленного предприятия – формы реального воплощения управленческих взаимосвязей. В реальной действительности управленческая деятельность – это функционирование системы корпоративного управления. Система корпоративного управления компании – это объективно существующая субстанция, с помощью которой управление приобретает конкретное содержание и проявление. Функция же управления имеет практическую реализацию, она состоит и действует в соответствии с содержанием управления; характером отношений, которые лежат в основе управленческих взаимосвязей; условиями, в которых формируется система управления; а также принципами построения, функционирования и преобразования, которые неотъемлемо принадлежат системе управления.

Реализация стратегий промышленного предприятия, в частности его финансовой стратегии, обеспечивается дееспособностью системы корпоративного управления предприятием, основными элементами которой можно считать принципы формирования и модель сложившихся взаимосвязей между структурными частями организации. При этом принципы корпоративного управления воплощают нормы корпоративной политики производства, а основной акцент ставится на взаимоотношениях заинтересованных сторон управления, информационной прозрачности системы показателей, адекватной системе контроля и тому подобное.

Как свидетельствуют результаты исследования мирового опыта и отечественной практики, модели корпоративного управления весьма многогранны, их черты оговариваются историческими особенностями, практикой ведения бизнеса и др. В общем, современная отечественная модель корпоративного управления находится в стадии создания. Ее можно считать переходной конструкцией, в которой формально представлены составляющие элементы различных моделей, используемых в мире. Вместе с тем главные ориентиры по становлению отечественной модели корпоративного управления должны нацеливаться на выполнение им таких функций, как разработка стратегии, защита прав акционеров и других заинтересованных лиц, прозрачность и открытость, мониторинг деятельности и т.д. Перспективными направлениями являются гармонизация национальных и международных стандартов корпоративного управления, формирования эффективной институциональной структуры для реализации, оптимизация управления корпоративной культурой и т.д.

Следует отметить, что любые изменения в системе корпоративного управления приводят к трансформации составляющих формирования финансовой стратегии предприятия, среди которых: доминантные направления, принципы формирования, характеристики, критерии выбора, научно-методическое обеспечение.

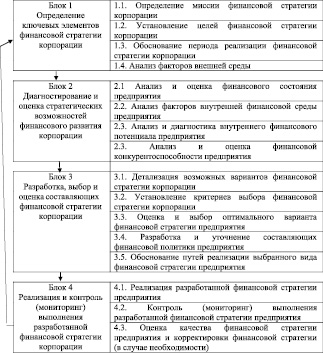

Следовательно, процесс формирования финансовой стратегии промышленного предприятия осуществляется поэтапно. Этапы формирования финансовой стратегии промышленного предприятия являются основой организационной модели формирования финансовой стратегии предприятия (рис. 1), где в пределах выделенных блоков указаны основные этапы процесса формирования финансовой стратегии промышленного предприятия.

Рис. 1. Этапы формирования финансовой стратегии корпорации

В ходе диагностики и оценки стратегических возможностей финансового развития предприятия осуществляется следующий набор управленческих воздействий:

1) анализ и оценка финансового состояния предприятия с целью идентификации актуального состояния корпорации и выявления особенностей ее развития на современном этапе;

2) анализ факторов внутренней финансовой среды для выявления направления их действия на конечные результаты деятельности предприятия;

3) комплексный анализ и диагностика внутреннего финансового потенциала с целью установления его уровня для обеспечения стратегических возможностей финансового развития предприятия;

4) анализ и оценка финансовой конкурентоспособности предприятия, необходимые для выявления сильных и слабых сторон предприятия и конкурентов.

При этом особое внимание уделяется разработке, выбору и оценке составляющих финансовой стратегии предприятия, а именно таким его аспектам, как [9]:

1) разработка альтернативных вариантов финансовой стратегии корпорации;

2) обоснование системы критериев выбора показателей, позволяющей обосновать выбор базового варианта;

3) оценка и выбор оптимального варианта стратегии компании;

4) детализация финансовой политики корпорации. Осуществляется по конкретным направлениям деятельности компании – налоговой, амортизационной, дивидендной, эмиссионной;

5) обоснование системы мер по реализации финансовой стратегии корпорации, которые обеспечат последовательность запланированных действий в рамках основных видов деятельности и в конкретном временном интервале. Направлено на достижение желаемых значений финансовых показателей корпорации.

В процессе реализации и контроля (мониторинга) выполнения разработанной финансовой стратегии осуществляется:

1) детализация стратегии субъекта, предусматривающая взаимодействие предприятия с основными контрагентами;

2) отслеживание выполнения основных этапов стратегии средствами контроля, мониторинга и бюджетирования по результатам которого конкретизируются уровни получения промежуточных и конечных отчетных результатов в контексте достижения показателей финансовой стратегии компании;

3) оценка качества финансовой стратегии предполагает анализ количественных и качественных параметров запланированных мероприятий. Позволяет комплексно охарактеризовать полученный компанией результат и скорректировать этапы и показатели финансовой политики корпорации.

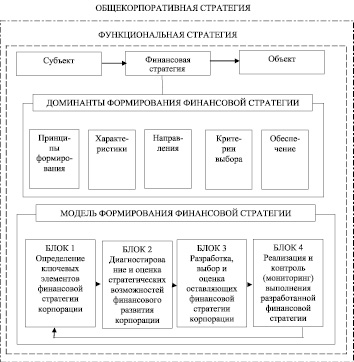

Систематизировав результаты всех исследований, предлагается следующий организационный механизм формирования финансовой стратегии в системе корпоративного управления промышленным предприятием, в основе которого лежат доминанты и модель формирования финансовой стратегии предприятия (рис. 2).

Выбор стратегии промышленного предприятия осуществляется на основе установления, детализации и оценки выполнения ключевых факторов, влияющих на важнейшие направления деятельности экономического субъекта. Процесс выбора осуществляется с учетом результатов анализа портфеля бизнесов, а также характера и сущности стратегий, которые уже реализуются предприятием.

При выборе стратегии учитывается множество ключевых факторов, в первую очередь должны быть учтены следующие:

1) текущее состояние отрасли и позиция в ней предприятия;

2) ключевые цели и миссия предприятия;

3) интересы и отношение высшего руководства к выбору (просмотра) стратегии;

4) наличие и состояние финансовых ресурсов;

5) уровень трудовых ресурсов (квалификация работников, опыт работы и т.д.);

6) обязательства по действующим стратегиям;

7) степень зависимости от воздействия внешней среды;

8) временной фактор (временные границы выбора и реализации стратегии).

Рис. 2. Предлагаемая схема формирования финансовой стратегии корпорации

Оценка выбранной стратегии проводится на основе результатов анализа и оценки основных факторов, определяющих возможность ее осуществления.

Таким образом, можно констатировать, что в ходе проведенного анализа литературных источников и практики разработки стратегий корпорациями было установлено, что на практике возникают две интерпретации стратегии: провозглашенная и реальная. Можно констатировать, что реальная стратегия – это стратегия, ориентированная на выпуск новой продукции, услуг, а также интеграцию бизнес-процессов и соответствующие инвестиции. Принципиально, что если ценности или показатели, на которых основано решение об инвестиционных приоритетах, не тождественны провозглашенной стратегии развития компании, то заявленная субъектом хозяйствования стратегическая деятельность и его реальная стратегия существенно дифференцированы, что обуславливает существенные бизнес-риски компании в перспективе.

Пирамида иерархии «стратегического набора» включает обеспечивающую функцию функциональных стратегий, что является первоочередным для управления промышленным предприятием и реализации общекорпоративной стратегии.

Заключение

Финансовая стратегия корпорации занимает главенствующее место в системе стратегического управления компанией, поскольку связана не только с установлением источников финансирования деятельности, но также и с основными секторами ее деятельности и создания заявленных в планах бизнес-преимуществ и ценностей, что является определяющим для институциональных инвесторов. Таким образом, она оказывает прямое воздействие как на текущее финансовое состояние корпорации, так и на ее инвестиционную привлекательность в бедующем. С методологических позиций, финансовая стратегия сочетает в себе комплекс принципов, элементов и подсистем финансового прогнозирования, планирования и бюджетирования деятельности корпорации, направленных на реализацию заявленной миссии бизнеса. Тем самым финансовая стратегия служит мощным рыночным инструментом достижения финансовых целей и задач в быстро меняющейся конъюнктуре рыночной среды. В процессе проведенного исследования предложена организационная модель финансовой стратегии, служащая действенным механизмом реализации корпоративных ориентиров развития в системе бизнес-планирования и управления корпорацией. Данный механизм учитывает взаимосвязи и взаимообусловленность между системой корпоративного управления и ее составляющей – финансовой стратегией промышленного предприятия, что позволяет более обоснованно разрабатывать практические рекомендации по направлениям финансового развития промышленных предприятий с учетом их стратегических возможностей.

Библиографическая ссылка

Хезазна Б.М. МЕТОДИЧЕСКИЕ АСПЕКТЫ И СОВРЕМЕННЫЕ ОСОБЕННОСТИ РАЗРАБОТКИ ФИНАНСОВОЙ СТРАТЕГИИ КОРПОРАЦИИ // Фундаментальные исследования. 2019. № 8. С. 93-98;URL: https://fundamental-research.ru/ru/article/view?id=42540 (дата обращения: 15.02.2026).