В практике экономической деятельности в последнее время увеличивается роль сложноорганизованных, больших хозяйственных комплексов, которые в значительной степени определяют инфраструктуру экономики разных стран. Особенности таких систем, такие как возможные взаимосвязи по вертикали и горизонтали экономической инфраструктуры, значительное воздействие на экономические параметры стран базирования, требуют пристального внимания для определения правил и формирования эффективных процедур управления и организации деятельности в целях устойчивого экономического развития, взаимодействия с другими предприятиями-партнерами и администрацией стран базирования, а также выбора эффективных инструментов инвестиционного развития.

Цель исследования: обоснование подходов к формированию вариативных динамических стратегий инвестиционного развития сложноорганизованных экономических систем. Такие стратегии должны учитывать прогнозы динамики факторов внешней среды для устойчивого стратегического развития и возможности экономического потенциала для реализации стратегических мероприятий. Кроме того, сложные (большие) экономические системы имеют в своем составе комплекс участников в виде активных элементов со своими интересами и ресурсами. И такие стратегии развития должны иметь адаптивные механизмы перенастраивания стратегии для адекватного соответствия динамике целей развития системы. В качестве эффективного инструментария формирования политики развития предлагается использовать методологию портфельного управления, где в качестве портфеля стратегического инвестиционного развития сложных экономических систем предлагается модель динамической структуры портфеля с вариативной частью стратегических проектов по направлениям деятельности с адаптацией к вероятным ситуациям внешней среды. Структура такого портфеля должна включать совокупность стратегических альтернативных проектов развития, обеспечивающих маржинальные характеристики инвестиционного роста и ориентированных на различные варианты развития внешней среды и адекватные целевые функции развития. В этой связи необходимо обосновать методологию формирования динамической структуры портфеля инвестиционных проектов стратегического развития, выделить параметры такого портфеля и обосновать задачи и этапы разработки структуры такого портфеля.

Стратегические особенности сложных экономических систем

К сложным большим экономическим системам [1, 2] относят хозяйствующие субъекты, которые обладают, по крайней мере, одним из следующих признаков: возможность разбиения на подсистемы; наличие неопределенности в процессе управления; целевое поведение на траектории развития; наличие большого числа взаимосвязанных и взаимодействующих между собой элементов в структуре системы; элементы (участники) системы могут иметь кроме общесистемных и свои собственные цели оперирования; наличие синергии, создающие либо дополнительный эффект, либо риски в процессе развития.

К другим особенностям больших систем можно также отнести: большие размеры; сложная иерархическая структура; наличие больших информационных, энергетических и материальных потоков; высокий уровень неопределенности в описании поведения системы в процессе развития; наличие в системе активных элементов, которые способны противостоять энтропийным процессам и развивать антиэнтропийные (негэнтропийные) тенденции (адаптироваться к изменяющимся условиям, сохраняя при этом определенную устойчивость);

В этой связи стратегическое развитие сложноорганизованных экономических систем должно удовлетворять следующим условиям: иметь вариативную стратегию по целям, участникам, структуре и размерам потенциала развития; иметь адаптивные механизмы выбора базовой стратегии развития (на определенный период); согласованность множества активных элементов (участников системы); обеспечение устойчивого развития по управляемой траектории для достижения поставленных целей (целевых состояний).

Определение 1. Под экономической системой будем понимать отраслевую, пространственную, функциональную или смешанную сложную хозяйственную систему, в которой достигаются экономические цели, а экономические функции, связанные с производством, обменом, распределением и потреблением материальных благ, являются приоритетными для ее развития [3, 4].

В структуре ЭС [2, 5] выделяют такие системные элементы: социальная структура, имеющая два аспекта: формальный – система предписанных людям ролей; неформальный – фактическое исполнение ролей; цели, на основе которых формируется организация; активные элементы (члены или участники ЭС), занимающие определенные позиции и выполняющие в ней формальные и неформальные роли; система норм, правил деятельности, взаимоотношений, распорядка, обеспечивающая стандарты и регуляторы порядка в организации; технология или работа, на выполнение которой сориентирована организация; управляющая подсистема, координирующая деятельность членов организации, осуществляющая управление ею. А также базовые переменные структуры: внутренние переменные структурных изменений (миссия, цели, задачи, структура, культура, ресурсы, технологии, результаты, объекты (процессы), менеджмент (персонал организации)); специфические переменные структуры (взаимоотношения по уровням управления; функциональные области управление развитием; системообразующие связи и отношения, обеспечивающие стабильность, равновесие и устойчивость системы; синхронность и баланс взаимодействий между элементами структуры; комплекс регламентов и правил, реализующих управление).

Определение 2. Обобщенную бизнес-структуру производственной корпоративной ЭС представим в виде системной совокупности корпоративных участников (активных элементов (стратегических единиц (СЕ)), выполняющих хозяйственные операции).

Определение 3. Стратегические единицы в составе сложной ЭС могут оперировать в рамках некоторой территориальной стратегической зоны корпоративных интересов (стратегической зоны хозяйствования (СЗХ)), взаимосвязи с которыми являются наиболее полными и экономически интересными для ЭС.

При этом возможны следующие взаимосвязи СЕ и СЗХ:

– одна СЕ взаимодействует с одной и той же СЗХ, т.е. организуются точечные взаимодействия типа СЕ → СЗХ.

– точечно-множественные зональные взаимодействия типа СЗХ → (СЕ1,СЕ2,…СЕn);

– точечно-множественные стратегические взаимодействия типа СЕ → (СЗХ1, СЗХ2,…СЗХm);

– множественные взаимодействия, типа (СЗХ1,СЗХ2,…СЗХm) → (СЕ1,СЕ2,…СЕn).

Управление стратегическим развитием сложных систем требует учета множества внутренних и внешних переменных процесса управления. Применение стратегических подходов для выработки политики развития дает на практике лишь точечный эффект, который снижается при изменении параметров внешней среды и может даже дать отрицательный эффект при нерациональных прогнозах. Особенно важно это при управлении инвестиционным развитием экономических комплексов, где вместо дополнительного эффекта синергии могут генерироваться мультипликативные риски. Поэтому важной задачей эффективного формирования стратегии инвестиционного развития сложных экономических систем является привлечение новых подходов управления развитием, обеспечивающих устойчивое адаптивное развитие инвестиционного потенциала предприятия.

Концепция портфельного управления стратегическим развитием

В настоящее время, одним из эффективных подходов для управления предприятиями считается концепция портфельного управления [3, 6, 7], где портфель представляет собой комплекс взаимосвязанных проектов развития отдельных приоритетных направлений деятельности ЭС. Для целей инвестиционного роста экономической системы условием эффективности проектов инвестиционного развития является их согласование по характеру внешней среды, интересам участников системы, формам и темпам функционального роста, уровню экономического потенциала развития и портфельной синергии. Такой подход позволяет объединить задачи развития ЭС в стратегические корпоративные проекты (портфели проектов), которые минимизируют риски системного развития и максимизируют показатели результативности, в зависимости от структуры альтернативного стратегического портфеля.

Особенности портфеля динамических (адаптивных) стратегий развития

Методология портфельного управления как инструмента достижения стратегических целей ЭС используется в настоящее время достаточно часто, а важным достоинством данного подхода является возможность использования методологии «портфельного планирования», когда в цепочке или сети проектов формируются несколько альтернативных проектов, каждый из которых настроен на определенный тип внешней среды, которая может проявиться к моменту реализации данной стратегической альтернативы. Данный подход позволяет выявить и обосновать оптимальные способы распределения и использования инвестиционных ресурсов в тех проектах развития инвестиционной деятельности, которые соответствуют стратегическим целям развития ЭС.

Модели управления портфелем, в части выделения объекта управления, с точки зрения их обобщения, можно сгруппировать следующим образом:

1) управление целевой программой;

2) управление программой, являющейся частью бизнес-процесса;

3) управление портфелем независимых проектов;

4) управление портфелем зависимых проектов;

5) управление портфелем инвестиционного развития ЭС;

6) управление портфелем стратегического развития ЭС.

Рассматривая портфель инвестиционного развития ЭС как стратегический инструмент управления инвестиционной деятельностью, отметим, что его структура включает и программы, и проекты, в том числе зависимые и независимые, которые необходимы для формирования инвестиционной стратегии развития ЭС. Таким образом, стратегический портфель инвестиционного развития представляет собой инструментарий инвестиционной стратегии развития предприятия, целью которой является рост инвестиционного направления деятельности.

В этой связи в структуре инвестиционного портфеля будем выделять виды деятельности, стандартные для инвестиционного портфеля, и портфель реальных проектов, совокупность которых отражает траекторию инвестиционного роста предприятия. Формирование инвестиционного портфеля предприятия имеет достаточно четкую теорию и методологию, а портфель инвестиционных проектов, реализующих вектор инвестиционных стратегий развития сложноорганизованной экономической системы – проработан недостаточно.

Для обеспечения процедуры планирования стратегического инвестиционного развития в портфель проектов необходимо включать базовый вариант проектов и программ, предполагающих наибольший вклад в развитие функционального инвестиционного направления ЭС и позволяющих разрабатывать стратегические альтернативы развития с учетом предполагаемых изменений во внешней и внутренней среде.

В этой связи стратегии развития в ЭС корпоративного типа, ориентированные на формирование портфеля проектов для управления инвестиционным развитием, могут иметь в структуре портфеля проектные альтернативы разного типа:

– несвязанных или взаимосвязанных между собой проектов,

– проекты с возможными несовпадениями интересов участников структуры ЭС,

– проекты с несовпадающими интересами управляющих органов, владельцев процессов,

– проекты не обеспеченные ресурсами (финансовыми, материальными, временными и пр.),

– проекты, имеющие несколько приоритетов в процессе развития и обладающие стратегическими факторами по разным направлениям развития,

– проекты, участвующие в связанных бизнес-цепочках стратегической реализации изменений ЭС, ведущих к развитию.

Учитывая представленные портфельные объекты, можно выделить следующие виды портфеля проектов развития:

– отдельный проект, ориентированный на достижение локальной (текущей) цели,

– цепочки связанных проектов, ориентированных на достижение локальных (оперативных) целей,

– сеть взаимосвязанных проектов, ориентированных на достижение стратегических целей.

Для формирования стратегического инвестиционного портфеля проектов развития требуется не только задать и обосновать альтернативные проекты портфеля, которые могут войти в структуру портфеля, при определенных условиях, в качестве базового варианта стратегического развития, но и обобщенные параметры (финансовые, ресурсные, временные и пр.) вариативных структур портфеля, ориентированных на динамику внутренних и внешних факторов инвестиционного развития ЭС.

Отдельные подходы и требования к процедуре формирования базового варианта портфеля инвестиционного развития представлены в работах [4, 6], где рассмотрены проблемы формирования портфеля стратегического инвестиционного развития предприятия, как комплекса взаимосвязанных инвестиционных проектов, сопутствующих друг другу по результативности и финансовым параметрам.

Однако важным элементом динамической инвестиционной стратегии, которая позволяет обеспечивать адаптивную и устойчивую процедуру развития на всей траектории развития ЭС, является именно возможность быстрой адаптации к изменяющимся внешним условиям деятельности ЭС, за счет перераспределения проектов в портфеле, как по времени и результативности, так и по эффективности. А такую оперативную и эффективную процедуру может обеспечивать кросс-мониторинг внешней среды и постоянная готовность к динамическому изменению проектной структуры самого инвестиционного портфеля. Для этого необходимо оперативно переключать в стратегическую линию базового варианта портфеля различные проекты, адекватно соответствующие возможной динамики факторов внешней среды и внутренним условиям и ограничениям.

Такая готовность изменения инвестиционной стратегии позволяет говорить об адаптивном управлении инвестиционным развитием. А в условиях высокой динамики внешней среды важным фактором экономического развития экономических систем корпоративного типа является формирование такой стратегии финансового развития, которая бы отражала факторы внешней среды: темпы технологического прогресса, частые колебания конъюнктуры финансового рынка, непостоянство государственной экономической политики и форм регулирования финансовой деятельности, этап жизненного цикла развития корпоративной системы, динамику финансового потенциала развития.

В этих условиях существующие методы разработки финансовой стратегии должны учитывать возможные изменения факторов внешней среды, по функциональным направлениям развития и участникам корпоративной системы. Автономное формирование такой стратегии может привести к тому, что финансовое управление по отдельным участникам может представлять разнонаправленный характер, приводить к возникновению противоречий и снижению эффективности финансовой деятельности в целом.

Этапы формирования портфеля динамических стратегий развития

Базовая методология формирования стратегического портфеля проектов инвестиционного развития требует проведения следующих шагов:

1. Формирование предварительной модели портфеля проектов развития, для чего необходимо проведение работ по мониторингу желаемых и возможных целевых состояний ЭС на перспективный период времени при прогнозировании параметров внешней среды. Для подготовки такой модели требуется проведение стратегического анализа (форсайт-анализа) на длительную перспективу, с учетом динамики внешней мезо- и макросреды. По результатам анализа дается оценка (количественная и качественная) фундаментальных технологических факторов развития, по которым выявляются параметры целевых состояний развития ЭС и определяется наиболее вероятная модель конъюнктуры внешней среды на будущий период развития.

2. Под целевые функции инвестиционного развития ЭС уже можно определять процессные бизнес-цепочки взаимосвязанных или несвязанных проектов по инвестиционному направлению с учетом необходимого функционального обеспечения для их достижения в рамках этапов развития перспективных направлений деятельности ЭС.

3. Для сформулированных целей и наиболее вероятных параметров внешней среды на период развития, проводится разработка проектного наполнения, начиная с основных приоритетных направлений и заканчивая проектами обеспечения базового развития. Тем самым формируется первоначальная структура портфеля проектов, ориентированного на возможное достижение стратегических инвестиционных целей развития ЭС. Важным здесь является обеспечение альтернативных проектов развития, ориентированных на возможные изменения среды, для адаптации процесса развития и обеспечения устойчивости. Целесообразность и эффективность реализации вариативных проектов должны оцениваться с точки зрения динамики среды и возможностей развития ЭС одновременно.

В качестве важных условий и требований к управлению портфелем здесь можно отметить:

– необходимость учета затрат различных видов ресурсов развития,

– разновременный ввод ресурсов в действие,

– оценка всего портфеля с учетом альтернативных вариантов стратегических проектов, что усложняет задачу управления портфелем проектов (в отличие от инвестиционных портфелей или портфелей ценных бумаг, описываемых лишь финансовыми показателями).

Поэтому методы портфельного управления должны учитывать: структурную сложность портфеля; многокритериальность оценки портфеля; ресурсы нескольких видов и их возможные ограничения; возможности реинвестиции последующих проектов; возможности риска и синергии при реализации портфеля; результативность каждого проекта и стратегии развития в целом; возможность отложенного эффекта (дисконтирование ресурсов).

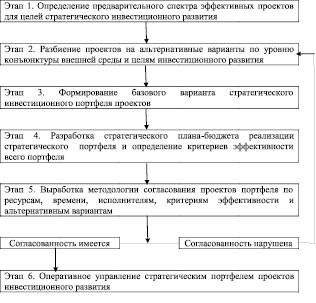

Для формирования стратегического инвестиционного портфеля проектов развития обычно решают комплекс взаимосвязанных задач портфельного управления, этапы решения которых приведены на рисунке.

Блок-схема процедуры формирования стратегического инвестиционного портфеля проектов

Этап 1. Определение предварительного спектра эффективных проектов для целей стратегического инвестиционного развития (при различных вариантах среды, целях общего и функционального развития). Здесь формируется система критериев оценки проектов, оценивающих полезность для отдельных стратегических альтернатив (альтернативных цепочек проектов для отдельных направлений инвестиционного развития), из которых формируется спектр возможных стратегий развития.

Этап 2. Разбиение проектов на альтернативные варианты по уровню конъюнктуры внешней среды и целям инвестиционного развития. На основании прогноза динамики внешней среды и развития предприятия строятся варианты портфеля, ориентированные на адаптацию к динамичным параметрам среды и включающие вариативные проекты инвестиционного развития. Каждый вариант предполагает разнообразные виды инвестиционных стратегий и должны максимизировать эффективность всего портфеля при удовлетворении требуемым ресурсным ограничениям. Каждый вариант имеет общую оценку эффективности без детальной проработки всей цепочки проектов.

Этап 3. Формирование базового варианта стратегического инвестиционного портфеля проектов. На основании проработанных вариативных стратегий (вариантов портфелей инвестиционного развития) проводится выбор наиболее вероятных значений конъюнктуры внешней среды и оценка возможностей предприятия к адаптации данного варианта. Этот вариант выбирается как базовый для реализации при небольших изменениях среды.

Этап 4. Разработка стратегического плана-бюджета реализации стратегического портфеля и определение критериев эффективности всего портфеля. Формируется инвестиционный, организационный и финансовый план-бюджет как по каждому проекту, так и по альтернативным проектам и всему портфелю. Рассчитываются параметры: – операционный и финансовый цикл проекта и проектной цепочки, – моменты начала и конца финансирования проекта, – размер инвестиций, – рентабельность, – влияние на связанные проекты, оптимальные временные и финансовые характеристики всего портфеля, – инвестиционные показатели результативности каждого проекта и портфеля в целом.

Этап 5. Выработка методологии согласования проектов портфеля по ресурсам, времени, исполнителям, критериям эффективности и альтернативным вариантам. Проводится обоснование методики согласования проектов в альтернативных вариантах, по оценке ресурсов, участникам, видам проекта, объемам, критериям эффективности, балансу целей и пр. Формируется механизм согласования целей и интересов владельцев ресурсов с целями общего инвестиционного развития и сбалансированного распределения ресурсов. Если согласование достигнуто, то базовый вариант считается эффективным и реализуется на следующем этапе (переход к этапу 6). Если нет, то необходимо провести оценку альтернативных вариантов, выделить факторы изменения, влияющие на согласованность и вместо базового варианта провести выбор наиболее оптимального для данных условий альтернативного варианта портфеля (переход к этапу 2).

Этап 6. Оперативное управление стратегическим портфелем проектов инвестиционного развития. Строятся прогнозы развития по каждой цепочке связанных инвестиционных проектов, осуществляется мониторинг плановых и прогнозных показателей портфеля. Оценивается траектория инвестиционного развития ЭС и её адекватность альтернативным цепочкам проектов (альтернативным стратегиям).

Определение параметров модели портфеля динамических стратегий развития

В работах [7, 8] приводится структуризация видов портфелей и методология построения портфеля, одним из наиболее простых видов которого является стратегический портфель с независимыми проектами с ресурсными ограничениями как по проектам, так и по портфелю в целом. Для организации проектного управления разработаны стандарты, базовые категории которых можно применять для простого портфеля [9, 10].

Рассмотрим задачу начального распределения инвестиций по проектам стратегического портфеля. Модель такого стратегического портфеля имеет вид

Р = (р1,р2,…pi,…,рn), i = 1…n.,

Портфель позволяют выстраивать альтернативные цепочки проектов в виде стратегических альтернатив Sj, S(P) ⊑Sj,

В структуре портфеля (в пространстве проектов развития) (р1,р2,….,рn) необходимо определить переменные B = (b1,b2,...,bn), где bi – доля бюджета портфеля, вкладываемая в i-й проект.

Пусть множество Ξj(j = 1…m) – есть множество удовлетворительных вариантов распределения инвестиций размером F по n проектам.

Если обозначить αi – эффект от реализации i-го проекта i = 1…m, а αij – дополнительный эффект от реализации j-го сопутствующего проекта в стратегической альтернативной цепочке, j = 1…ni, если i-й проект реализован, т.е. eIj = αi + αij, где eij –эффект стратегической альтернативы (Sk) (альтернативной стратегии), где начальным проектом является i-й проект, в общее развитие ЭС. А общий эффект стратегии (Sk) составит E(Sk) = Σeij.

Определим, что ci – затраты на реализацию i-го проекта, а cij – затраты на реализацию j-го проекта, сопутствующего i-му проекту, j = 1…ni, то общие затраты k-й стратегической альтернативы (Sk) (т.е затраты на формирование стратегии Sk ) составляют С(Sk) = Σсij.

Условием положительного бюджета стратегии Sk является

Е(Sk) – С(Sk) ≥ 0,

а по портфелю в целом (баланс портфеля Ф) на период развития t

Наиболее простым случаем распределения инвестиций по проектам является задание множества векторов распределения по стратегическим альтернативам S(P) с помощью некоторой системы ограничений по портфельному уровню инвестиций и их распределение по проектам [7, 8].

Ограничения могут быть следующими:

– по параметру bi – размеру бюджета i-го проекта для j-й стратегии (Sj);

– по бюджету портфеля, Ф(t) (сумма инвестиций по портфелю не должна быть меньше, чем сумма затрат на развитие на каждый период времени);

– по расходу ресурса i-го вида на реализацию j-го проекта, ∑bji ≤ Rj, где bji – расход i-го ресурса на реализацию j-го проекта.

Рассмотрим постановку задач, которые необходимо решать при формировании стратегического портфеля.

Задача 1. При известных внешних факторах среды определена стратегическая цепочка проектов, с учетом возможных альтернативных изменений среды, при обеспечении стратегии инвестиционного развития и заданных параметрах временных и финансовых ресурсов по проектам,

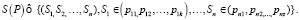

S(P) = (S1,S2,…,Sn),

Si = (pi1, pi2,…,pik), PID = {p1,p2,…,pm}

S(P) – обобщенная стратегия инвестиционного развития ЭС,

Si – i-я альтернативная стратегия инвестиционного развития,

pij – i-й проект, входящий в j-ю стратегическую цепочку (стратегию),

PID(Wj) – портфель стратегического инвестиционного развития ЭС при конкретной конъюнктуре внешней среды (Wj), для которого следует определить оптимальный размер инвестиций R0, необходимый для реализации проектов портфеля.

В данной задаче длительность проектов ti – соответствует минимальному размеру затрат ci(ti) на их реализацию. Cчитаем, что проекты достигают точки безубыточности и выручка от реализации проекта не меньше затрат.

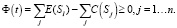

Тогда

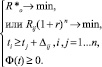

(1)

(1)

где ti – время начала i-го проекта, i ∈ (1…n), tj – время начала j-го проекта, j ∈ (1…n),

Δij – задержка по времени между началом реализации i-го и j-го проекта,

ci(ti) – затраты на реализацию i-го проекта, di(ti) – выручка от реализации i-го проекта,

Ф(t) – финансовый баланс портфеля.

Однако необходимо иметь в виду, что период реализации проектов портфеля длительный, а размер инвестиций R0, необходимый для реализации проектов портфеля, формируется не единовременно, а дискретно в требуемые моменты времени (tj + Δij), и в этой связи необходимо оценивать дисконтированный размер инвестиций R*0,

R*0 = R0 (1+r)n.

Тогда задача (1) перепишется в виде

(2)

(2)

Рассматривая задачу формирования стратегического инвестиционного портфеля, используют предварительный комплекс проработанных проектов по инвестиционному развитию, которые последовательно включают в стратегическую цепочку. Для этого можно использовать методологию фиктивных переменных для обеспечивающих проектов. Так, если ввести фиктивную переменную xij = 1, если j-й проект, сопутствующий (обеспечивающий) i-му проекту включен в состав цепочки стратегического портфеля, а xij = 0 в противном случае, то задача формирования портфеля проектов развития (2) задается так.

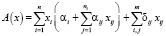

Определить параметры

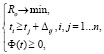

xi, i = 1…m и xij, i = 1…m, j = 1…ni, максимизирующие функцию

при ограничении на дисконтированное значение инвестиций

где А(х) – функция эффективности портфеля, R – величина инвестиционного фонда для формирования и реализации всего портфеля проектов (по стратегическим альтернативам, ориентированным на прогнозные значения наиболее вероятных конкретных факторов внешней среды.

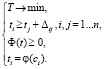

Задача 2. При известных стратегических цепочках проектов в альтернативных стратегиях функционального развития и оптимальной величинe инвестиций R*о, дисконтированной по периодам времени ввода проектов (рассчитанной в задаче 1), найти временные параметры портфеля: – минимальную длительность портфеля, при вариации затрат на проекты портфеля. При этом считаем, что время на проект зависит от уровня затрат на реализацию. При положительных финансовых потоках (Ф) по проекту, получим

Представленные задачи являются задачами дискретной оптимизации, для решения которых существуют различные методы [7, 8].

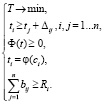

Задача 3. При известных стратегических цепочках проектов в альтернативных стратегиях функционального развития и оптимальной величинe инвестиций Rо, найденной в предыдущей задаче и существующих ограничениях на минимальный уровень инвестиционной поддержки Ri по каждому проекту (hij), найти временные параметры портфеля:

При этом считаем, что инвестиционные ресурсы распределяются между конечным числом проектов, причем в каждый из них инвестируется сумма средств, bji > 0.

Ранжируя проекты по предпочтениям стратегий инвестиционного развития ЭС, получим вектор предпочтений проектов в стратегических альтернативах, в соответствии с которым определяются объемы пропорционального инвестирования по каждому i-му проекту, (b1 > b2 > bi > … > bn)j в разрезе каждого j-го вида ресурса.

Задача 4. Для оптимизации параметров стратегического портфеля необходимо учитывать процедуры согласования проектов для связанных портфелей и оценивать баланс интересов между участниками проектного взаимодействия. Для этого формируется механизм согласования интересов при реализации портфеля проектов развития, варианты которого представлены достаточно подробно в работах [5, 6].

Формально задача согласования интересов выглядит следующим образом: пусть задана метрика || ⋅ || и известна область X ⊆ ℜ+k возможных значений оценок по критериям: у ∈ К; требуется найти

где минимум вычисляется по множеству всевозможных отображений F(⋅): ℜ+k → ℜ1, удовлетворяющих перечисленным выше свойствам. Решение такой обобщенной задачи требует дополнительных предположений относительно её параметров.

Например, параметр – критерий эффективности можно представить в виде линейной, линейной взвешенной, квадратической, гармонической и пр. видов комбинаций локальных критериев эффективности.

Понятие интересов портфеля предполагает определение параметров и условий согласования данного параметра.

Выводы

В работе рассмотрена проблема формирования динамического стратегического портфеля инвестиционного развития сложноорганизованных экономических систем. Стратегия развития представлена в виде динамического портфеля вариативных инвестиционных проектов связанного и независимого типа. Обоснована процедура формирования и выделены задачи формального решения структуры такого портфеля, с условием согласованности проектов развития в альтернативном варианте стратегии.

Библиографическая ссылка

Мошкова Т.А. ПОРТФЕЛЬ ДИНАМИЧЕСКИХ СТРАТЕГИЙ ИНВЕСТИЦИОННОГО РАЗВИТИЯ СЛОЖНЫХ КОРПОРАТИВНЫХ СИСТЕМ // Фундаментальные исследования. 2019. № 3. С. 64-72;URL: https://fundamental-research.ru/ru/article/view?id=42427 (дата обращения: 14.02.2026).