«Страхование, как система защиты имущественных интересов граждан, организаций и государства, является необходимым элементом современного общества. Оно обеспечивает гарантии восстановления нарушенных имущественных интересов в случае природных и техногенных катастроф, а также иных непредвиденных явлений. Страхование позволяет не только возмещать понесенные убытки, но и является одним из наиболее стабильных источников финансовых ресурсов для инвестиций» [1]. Своевременность возмещения убытков и размер инвестиционной деятельности зависит от эффективности механизма формирования финансовых результатов. Андеррайтинг и механизм урегулирования убытков являются мероприятиями, влияющими на результативность деятельности страховой компании в целом. Андеррайтинг – это действия, направленные «на определение степени отклонения риска от среднестатистического, в целях обеспечения возможности предложения страховой услуги по параметрам договора, удовлетворяющим как страховщика, так и страхователя, а также защиты страхового портфеля по виду страхования» [2].

Рис. 1. Процесс урегулирования убытка в страховании

Процесс урегулирования убытков, так же, как и андеррайтинг, оказывает существенное влияние на финансовый результат страховой компании. От того, как он организован, какие специалисты принимают в нем участие, во многом зависит желаемый финансовый результат компании. В экономической литературе понятие «процесс урегулирования убытков» описывается достаточно подробно. Хотя единого мнения по определению данного понятия не существует, общие подходы к пониманию данной категории все же есть. Проанализировав большое количество научных источников, уточним определение урегулирования убытков в страховании. Считаем, что урегулирование убытков в страховании является процессом определения величины ущерба по страховому случаю и возмещения этого случая, назначение которого состоит в удовлетворении интереса клиента в получении страховой выплаты.

Разберем механизм урегулирования убытков на примере ПАО «Росгосстрах», а именно регионального филиала в Республике Мордовия. Сегодня страховая компания «Росгосстрах» имеет развитую сеть урегулирующих пунктов по всей стране (403 подразделения), в том числе и в Республике Мордовия. Все они оснащены самым современным на пространстве Европы программным обеспечением под названием «ГУРУ». Оно установлено во всех организационных единицах урегулирования убытков компании. В настоящее время организационные единицы урегулирования убытков ПАО «Росгосстрах» представлены:

– региональными центрами урегулирования убытков (РЦУУ);

– межрегиональными центрами урегулирования убытков (МРЦУУ);

– пунктами урегулирования убытков (ПУУ).

Через программное обеспечение «ГУРУ» осуществляется урегулирование убытков абсолютно по всем массовым видам страхования. В любом из вышеперечисленных урегулирующих подразделений действуют единые стандарты работы, обеспечивающие высокий уровень клиентского сервиса. К функциям РЦУУ, МРЦУУ, ПУУ относятся прием у клиентов документов, организация осмотра поврежденного имущества в независимой экспертной организации и предоставление всей информации в период рассмотрения страхового случая. Процесс урегулирования убытков в страховании предусматривает несколько вариантов подачи документов:

– непосредственно в один из урегулирующих пунктов;

– в любое страховое агентство;

– через Единый диспетчерский центр.

Если у клиента нет возможности приехать в урегулирующее подразделение, он может подать заявление о страховом событии в любом страховом отделе. Данное заявление будет передано в ближайший урегулирующий пункт.

Также клиент может сообщить о страховом случае в Единый диспетчерский Центр (ЕДЦ), по бесплатной горячей линии, и только потом принести все документы в ближайшее урегулирующее подразделение. Подробный процесс урегулирования убытка в страховании изображен на рис. 1.

Участники процесса урегулирования убытков представлены сотрудниками страховой компании и внешними партнерами страховщика [3]. Рассмотрим более подробно каждую из вышеуказанных категорий, взяв за основу кадровую политику филиала ПАО «Росгосстрах» в Республике Мордовия.

Внутренние сотрудники страховой компании, участвующие в процессе урегулирования убытков, представлены следующими семью группами должностей. К ним относятся специалисты ЕДЦ, которые осуществляют круглосуточную поддержку клиентов по телефону, информируют о порядке действий клиента при наступлении страхового случая, а также регистрируют убыток в единой базе данных и администраторы, в чей функционал входит прием заявлений об убытке и информирование клиента о ходе процесса урегулирования убытков.

Третья группа сотрудников, участвующая в процессе урегулирования убытков, представлена специалистами по выплатам ЕВЦ (Единого выплатного центра). Они занимаются рассмотрением в соответствии с действующими методиками урегулирования убытков документов по случаю, имеющему признаки страхового. Далее специалисты по выплатам ЕВЦ подготавливают проекты решения о признании случая страховым, а также об осуществлении или отказе в осуществлении страховой выплаты.

Четвертая группа внутренних сотрудников страховой компании состоит из специалистов УАУ (Управления анализа убытков), которые занимаются рассмотрением страховых случаев с признаками мошенничества.

К пятой группе относятся специалисты ПД (Правового департамента). В их обязанности входит осуществление правовой поддержки на всех этапах урегулирования убытков, отстаивание интересов компании в суде, реализация суброгационного права страховщика.

Специалисты УООК (Управления обработки обращений клиента), относящиеся к шестой группе сотрудников, участвующих в процессе урегулирования убытков, осуществляют деятельность по приему и обработке обращений и жалоб клиентов. Они инициируют пересмотр убытка специалистами по выплатам и формируют ответ на поступившее обращение или жалобу.

Седьмая группа состоит из сотрудников операционного учета. В их функционал входит идентификация страхового полиса посредством операционных баз. Второй этап их работы в процессе урегулирования убытков заключается во внесении информации о результатах выплаты в операционные базы.

Характеристику внешних партнеров страховщика, участвующих в процессе урегулирования убытков, представим в таблице.

Внешние партнеры филиала ПАО «Росгосстрах» в Республике Мордовия, участвующие в процессе урегулирования убытков

|

№ п/п |

Категория |

Функционал |

|

1 |

Клиент |

Представляет собой страхователя или его доверительное лицо, действующее на основании нотариальной доверенности (когда страхователь – физическое лицо) или распорядительного письма (когда страхователь – юридическое лицо) |

|

2 |

Аварийный комиссар |

Персона, имеющая статус физического или юридического лица, которая занимается документальной фиксацией обстоятельств страхового случая с выездом на место происшествия или по месту нахождения поврежденного имущества / транспортного средства |

|

3 |

Сюрвейер |

Эксперт, осуществляющий по просьбе страхователя или страховщика осмотр поврежденного имущества (чаще всего при страховании судов и грузов). К сюрвейерским услугам относятся: водолазный осмотр, счет или взвешивание грузов, взятие проб и пр. |

|

4 |

Эвакуатор |

В функционал входит эвакуирование транспортного средства клиента с места происшествия (в автостраховании) |

|

5 |

Независимый эксперт |

Лицо, обладающее специальными знаниями и навыками в вопросах оценки объектов, процессов и явлений. Может привлекаться для исследования причин и обстоятельств страхового случая, определения размера ущерба, оценки характера повреждений и т.д. Представляет собой специализированную организацию или физическое лицо |

|

6 |

Перестраховщик |

Представляет собой перестраховочную компанию, участвующую в компенсации ущерба страховщика (если риск перестрахован) |

|

7 |

Другие |

Ассистанские компании, лечебно-профилактические учреждения, станции технического обслуживания автомобилей и др. |

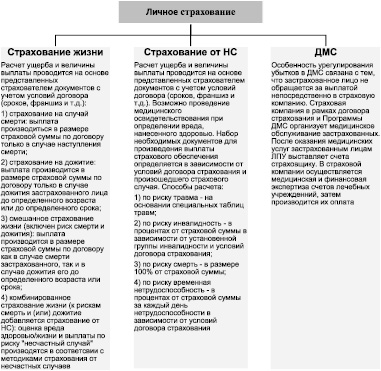

Рис. 2. Особенности определения величины ущерба и страховой выплаты в филиале ПАО «Росгосстрах в Республике Мордовия

Рассматривая особенности определения величины ущерба и страховой выплаты по личному страхованию, следует учитывать, что для большинства его видов страховое обеспечение является обязательным и выплачивается независимо от того, что страхователю, застрахованному лицу или выгодоприобретателю причитаются выплаты и по другим видам страхования. К таковым можно отнести суммы, полученные от социального страхования, социального обеспечения, а также в порядке возмещения вреда. Причем размеры страхового обеспечения зависят от конкретного вида страхования, определяются только условиями конкретного договора и напрямую связаны со страховой суммой, установленной договором страхования. Жизнь человека абсолютно бесценна, поэтому страховая сумма по договорам личного страхования может быть сколь угодно высокой, и страховое обеспечение будет выплачено по всем договорам страхования, сколько бы их ни действовало на момент наступления страхового случая. Изучив механизм урегулирования убытков по личному страхованию в филиале ПАО «Росгосстрах» в Республике Мордовия, на рис. 2 представим схематично состав личного страхования и особенности расчета ущерба и величины выплаты каждой из представленных групп.

Величина страхового возмещения при страховании имущества зависит от размера действительного ущерба, который понес страхователь в результате наступления страхового случая, но она не должна превышать страховую сумму, указанную в договоре. При этом убытки, причиненные застрахованному имуществу, считаются ущербом. В случае, если страхователь заключил договор страхования имущества с несколькими страховщиками на сумму, превышающую в общей сложности страховую стоимость, тогда каждый из страховщиков выплачивает возмещение пропорциональное отношению страховой суммы по соответствующему договору к общей величине страховых сумм по всем договорам, заключенным в отношении данного объекта (последствия «двойного страхования»).

В сумму страхового возмещения страховщик должен включать затраты, связанные с уменьшением убытков от страхового случая, в случаях, когда данные расходы являются необходимыми или производятся с целью выполнения указаний страховщика, даже если принятые эти меры оказались безуспешными. Такие расходы возмещаются пропорционально отношению страховой суммы к страховой стоимости независимо от того, что вместе с возмещением других убытков они могут превысить страховую сумму.

Из сумм ущерба при определении суммы страхового возмещения подлежат вычету:

– суммы франшиз, установленных договором страхования;

– износ имущества (если предусмотрено договором);

– страховые взносы, неуплаченные страхователем, если договором страхования было предусмотрено внесение страховой премии в рассрочку и страховой случай наступил до поступления от страхователя очередного взноса;

– при гибели имущества страховщик имеет право вычесть остатки, годные для дальнейшего использования, если поврежденное имущество остается у страхователя.

Обобщая вышеуказанную информацию, составим формулу расчета суммы страхового возмещения при страховании имущества:

В = У – Ф – Пн – И – О + Р,

где У – ущерб,

Ф – франшиза,

Пн – неуплаченные взносы,

И – износ имущества,

О – годные остатки,

Р – расходы (эвакуатор и т.д.), согласованные со страховщиком.

В соответствии с Гражданским кодексом Российской Федерации договор страхования ответственности за причинение вреда считается заключенным в пользу лиц, которым может быть причинен вред. Договором страхования, как правило, предусматривается обязанность страхователя (застрахованного лица) в кратчайшие сроки проинформировать страховщика об обстоятельствах, связанных с объектом страхования. Например, о причинении вреда третьим лицам, о предъявлении требований со стороны потерпевших, о начале проведения расследования в связи с причинением вреда, о возбуждении уголовного дела в отношении страхователя (застрахованного), назначении судебного разбирательства и т.д. [4].

Ущерб, подлежащий возмещению потерпевшим клиентам страховой компании, подразделяется на ущерб, связанный с повреждением или утратой имущества, и ущерб, вытекающий из причинения вреда жизни или здоровью физических лиц.

При ущербе, связанном с повреждением или утратой имущества, выплата страхового возмещения определяется, как правило, аналогично расчету выплаты в страховании имущества.

Ущерб, вытекающий из причинения вреда жизни или здоровью физических лиц, требует особого подхода к расчету величины выплаты страхового обеспечения. Основным документом, регулирующим такой расчет, является Гражданский кодекс Российской Федерации.

В современной России актуальным является становление цивилизованного страхового рынка, который обеспечивает необходимость дальнейшего совершенствования процесса урегулирования убытков в страховании. Последний невозможен без кадров с профессиональными компетенциями и наличия у страховых компаний высококвалифицированных специалистов, обладающих глубокими знаниями теории и практики страхования [5].

Библиографическая ссылка

Шилкина Т.Е. УРЕГУЛИРОВАНИЕ УБЫТКОВ В СТРАХОВАНИИ И ОСОБЕННОСТИ ОПРЕДЕЛЕНИЯ ВЕЛИЧИНЫ УЩЕРБА И СТРАХОВОЙ ВЫПЛАТЫ // Фундаментальные исследования. 2018. № 5. С. 136-140;URL: https://fundamental-research.ru/ru/article/view?id=42157 (дата обращения: 10.03.2026).