За последние пару лет порядок администрирования НДС претерпел, можно сказать, революционные изменения. Данные нововведения затронули изменения как в порядке предоставления отчетности по НДС, так и проведении мероприятий налогового контроля в отношении НДС.

Обязав налогоплательщиков предоставлять отчетность в налоговые органы в электронном виде, проверяющие получили возможность осуществлять тотальный контроль всех операций, облагаемых НДС на территории Российской Федерации. Конечно, дело не только в электронных декларациях и книгах покупок и продаж, самое важное то, что для обработки данной отчетности налоговая служба теперь использует новое программное обеспечение – автоматическую систему контроля налога на добавленную стоимость второго поколения (АСК НДС-2).

Использование данной программы позволяет ФНС автоматически сопоставлять данные контрагентов, оперативно выявлять и пресекать незаконную деятельность мошенников, не исполняющих свои налоговые обязательства. Так как контролируемые системой вычеты по НДС практически соответствуют расходам по налогу на прибыль, налогоплательщики при корректировке своих обязательств по НДС автоматически увеличивают обязательства по налогу на прибыль, что особенно важно для региональных бюджетов [1].

Цель настоящего исследования состоит в оценке влияния нового механизма администрирования НДС на показатели эффективности контрольной деятельности налоговых органов Волгоградской области.

Эффективность новой системы администрирования НДС можно оценить посредством анализа следующих показателей: динамики поступления данного налога, состояния задолженности и возмещения НДС [2].

По официальным данным ФНС России поступления НДС по Волгоградской области за I полугодие 2017 г. составили 7196 млн руб. и увеличились относительно аналогичного периода прошлого года на 38,4 % [3]. Рост поступлений налога в январе – июне 2017 г. в основном обусловлен опережающим темпом роста исчисленной суммы налога по налогооблагаемым объектам над темпом роста налоговых вычетов связи с ростом объема ВВП, а также снижением доли налоговых вычетов в исчисленной сумме налога.

Доля налоговых вычетов и возмещений в сумме НДС, исчисленной по налогооблагаемым объектам, в январе – июне 2017 г. уменьшилась на 1,5 % и составила 96,1 %. В первом полугодии 2015 г. она достигла 97,7 % [4].

Анализ задолженности по форме № 4-НМ показал, что удельный вес НДС в общем объеме задолженности за рассматриваемый период значительно сократился: в первом полугодии 2015 г. – 48,8 %, в 2016 г. – 47,7 %, в 2017 г. – 20,5 % [4]. Задолженность по НДС снижается высокими темпами, очевидно, что новый механизм администрирования НДС оказал существенное влияние на состояние задолженности [5].

На особом контроле Управления ФНС России по Волгоградской области находится вопрос правомерности и обоснованности сумм НДС, заявленных к возмещению из бюджета.

В январе – июне 2017 г. по сравнению с прошлым периодом количество проведенных проверок обоснованности возмещения НДС сократилось на 37,5 %, количество проверок, выявивших неправомерное возмещение НДС из бюджета, уменьшилось на 37,6 %. При этом отрицательная динамика приведенных показателей обусловлена в первую очередь применением современных аналитических инструментов, позволяющих обеспечить выявление сокрытой налоговой базы и соблюдение законных прав и интересов налогоплательщиков, а именно программного комплекса АСК НДС-2 [6].

Доля результативных выездных проверок, с признанием возмещения НДС необоснованным, за рассматриваемый период возросла с 26,7 % до 44,4 %. Повышение качества контрольных мероприятий и сбор достаточной доказательственной базы по выявленным нарушениям привели к росту эффективности выездных проверок организаций по сравнению с аналогичным периодом 2016 г. почти в 10 раз – 12 522,1 тыс. руб. (2016 г. – 1306,9 тыс. руб.) [4].

Удельный вес результативных камеральных проверок правомерности возмещения НДС сократился с 21 % до 19,1 %, что связано с повышением качества налоговых деклараций по НДС, в том числе в связи с представлением их в электронном виде, а также с использованием автоматизированного контроля операций как налогоплательщика, так и его контрагентов (АСК НДС-2). При этом средняя сумма необоснованного возмещения налога на одну проверку за анализируемый период увеличилась с 708,9 тыс. руб. до 1282,1 тыс. руб., или на 80,9 % [4].

Таблица 1

Общие сведения о суммах НДС, дополнительно начисленных налоговыми органами Волгоградской области по итогам налогового контроля в I полугодии 2015–2017 гг.

|

Показатель |

Значение показателя |

Изменение показателя 2017 г. к 2015 г. |

|||

|

2015 г. |

2016 г. |

2017 г. |

Абсолютный прирост (+/–) |

Темп роста, % |

|

|

Общая сумма доначисленных платежей, млн руб. |

3800,5 |

3824,7 |

4023,0 |

+222,5 |

105,9 |

|

в том числе НДС, млн руб.: |

1574,2 |

2111,5 |

2481,8 |

+907,6 |

157,7 |

|

– по выездным налоговым проверкам (ВНП) |

1132,6 |

1530,9 |

1836,9 |

+704,3 |

162,2 |

|

– по камеральным налоговым проверкам (КНП) |

279,6 |

274,0 |

315,1 |

+35,5 |

112,7 |

|

– по итогам прочих контрольных мероприятий |

161,9 |

306,5 |

329,9 |

+168,0 |

203,8 |

|

Удельный вес доначисленного НДС в общей сумме доначисленных платежей, % |

41,4 |

55,2 |

61,7 |

+20,3 |

149,0 |

Примечание. Источник: составлено автором по данным [4] (форма статистической налоговой отчетности № 2-НК).

Особым показателем, характеризующим результаты проверок по НДС, является показатель доначисленных и взысканных сумм налогов, сборов и пеней по итогам их проведения. Показатели результативности проведенных налоговыми органами Волгоградской области мероприятий налогового контроля в отношении плательщиков НДС представлены в табл. 1.

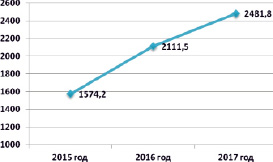

Как видно из приведенных в табл. 1 данных, за рассматриваемый период по результатам контрольной работы налоговых органов Волгоградской области наблюдается устойчивая тенденция роста доначисленных сумм платежей (прирост 5,9 %). При этом доначисления по НДС ежегодно растут как в абсолютном выражении, так и в процентном соотношении к общей сумме налоговых и иных поступлений в бюджет региона [7].

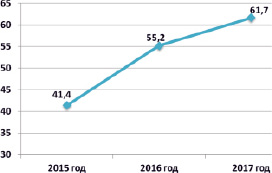

Удельный вес доначисленного НДС в общей сумме платежей, доначисленных налоговыми органами Волгоградской области, увеличился за исследуемый период на 20,3 % и составил 61,7 %, прирост доначислений в абсолютном выражении составил 907,6 тыс. руб. или 57,7 %.

На рис. 1 и 2 наглядно проиллюстрирована динамика указанных показателей.

Отношение доначисленного НДС к сумме налога, начисленной к уплате в бюджет, в рассматриваемом периоде колебалось в диапазоне от 6 до 10 %, что говорит о росте количества нарушений в части исчисления данного налога, выявляемых налоговыми органами Волгоградской области.

Далее, используя данные статистической налоговой отчетности № 2-НК, оценим результативность камеральных (КНП) и выездных (ВНП) проверок, проведенных налоговыми органами Волгоградской области в I полугодии 2015–2017 гг. [8].

Рис. 1. Динамика сумм НДС, доначисленных налоговыми органами Волгоградской области в ходе контрольных мероприятий, млн руб.

Рис. 2. Динамика доли доначисленного НДС в общей сумме доначислений налоговыми органами Волгоградской области, %

Таблица 2

Результаты проведения камеральных налоговых проверок по НДС налоговыми органами Волгоградской области в I полугодии 2015–2017 гг.

|

Показатель |

Значение показателя |

Изменение показателя 2017 г. к 2015 г. |

|||

|

2015 г. |

2016 г. |

2017 г. |

Абсолютный прирост (+/–) |

Темп роста, % |

|

|

1. Количество КНП по НДС, ед. |

49079 |

48454 |

44217 |

–4862 |

90,1 |

|

2. Количество КНП, выявивших нарушения, ед. |

3800 |

4214 |

4409 |

+609 |

116,0 |

|

3. Доля результативных КНП деклараций по НДС, выявивших нарушения, % |

7,7 |

8,7 |

10,0 |

+2,2 |

128,8 |

|

4. Доначислено НДС по результатам КНП, млн руб. |

279,6 |

274,0 |

315,1 |

+35,5 |

112,7 |

|

5. Доля доначислений по НДС по результатам КНП в общей сумме доначислений по НДС, % |

17,8 |

13,0 |

12,7 |

–5,1 |

71,5 |

|

6. Доначислено на одну КНП, тыс. руб. |

5,7 |

5,7 |

7,1 |

1,4 |

124,6 |

|

7. Доначислено на одну результативную КНП, тыс. руб. |

73,6 |

65,0 |

71,5 |

–2,1 |

97,1 |

Примечание. Источник: составлено автором по данным [4] (форма статистической налоговой отчетности № 2-НК).

Таблица 3

Результаты проведения выездных налоговых проверок по НДС налоговыми органами Волгоградской области в I полугодии 2015–2017 гг.

|

Показатель |

Значение показателя |

Изменение показателя 2017 г. к 2015 г. |

|||

|

2015 г. |

2016 г. |

2017 г. |

Абсолютный прирост (+/–) |

Темп роста, % |

|

|

1. Количество ВНП по НДС, ед. |

291 |

221 |

192 |

–99 |

66,0 |

|

2. Количество ВНП, выявивших нарушения, ед. |

255 |

204 |

175 |

–80 |

68,6 |

|

3. Доля результативных ВНП, выявивших нарушения, % |

87,6 |

92,3 |

91,1 |

+3,5 |

104,0 |

|

4. Доначислено НДС по результатам ВНП, млн руб. |

1132,6 |

1530,9 |

1836,9 |

+704,3 |

162,2 |

|

5. Доля доначислений по НДС по результатам ВНП в общей сумме доначислений по НДС, % |

71,9 |

72,5 |

74,0 |

+2,1 |

102,9 |

|

6. Доначислено на одну ВНП, тыс. руб. |

3892,0 |

6927,5 |

9567,1 |

+5675,0 |

245,8 |

|

7. Доначислено на одну результативную ВНП, тыс. руб. |

4441,5 |

7504,8 |

10496,5 |

+6054,9 |

236,3 |

Примечание. Источник: составлено автором по данным [4] (форма статистической налоговой отчетности № 2-НК).

Основные показатели, характеризующие работу налоговых органов Волгоградской области в отношении камерального контроля по НДС в первом полугодии 2015–2017 гг., приведены в табл. 2.

Анализ данных табл. 2 показывает, что по итогам камерального контроля НДС, проведенного налоговыми органами Волгоградской области в первом полугодии 2017 г., несмотря на сокращение общего количества камеральных проверок на 10 %, сумма доначисленного НДС, пеней, налоговых санкций по сравнению с аналогичным периодом прошлого года увеличилась на 41,1 млн руб. или на 15 %. Темп роста данного показателя по отношению к 2015 г. составил 112,7 %, что обусловлено внедрением новых технологий автоматического контроля НДС. Уровень результативности камеральных проверок по НДС в 2017 г. составил 10 %, увеличившись по сравнению с 2015 г. на 2,2 процентных пункта. При этом эффективность одной камеральной проверки за рассматриваемый период возросла на 24,6 % и составила 7,1 тыс. руб.

В результате применения риск-ориентированного подхода при выборе объектов для проведения выездных налоговых проверок, детального анализа зон риска, количество выездных налоговых проверок в 1 полугодии 2017 г. сократилось с 291 до 192 единиц, или на 34 % (табл. 3). При этом эффективность одной выездной налоговой проверки в 1 полугодии 2017 г. составила 9567,1 тыс. руб. (в 1 полугодии 2015 г. – 3892 тыс. руб.) и выросла почти в 2,5 раза, что свидетельствует о повышении эффективности процедур налогового контроля.

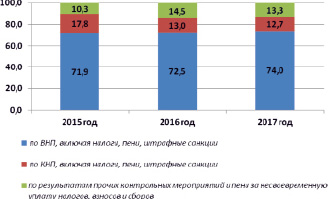

Рис. 3. Структурный анализ дополнительно начисленных платежей по формам контрольной работы налоговых органов Волгоградской области

Таблица 4

Анализ структуры дополнительно начисленных платежей по результатам налоговых проверок по НДС в I полугодии 2015–2017 гг.

|

Период |

Дополнительно начислено платежей по итогам контрольной работы |

||||||

|

Всего, млн руб. |

Налоги |

Пени |

Штрафные санкции |

||||

|

Сумма, млн руб. |

Уд. вес, % |

Сумма, млн руб. |

Уд. вес, % |

Сумма, млн руб. |

Уд. вес, % |

||

|

2015 |

1574,2 |

1071,7 |

68,1 |

183,2 |

11,6 |

157,3 |

10,0 |

|

2016 |

2111,5 |

1378,9 |

65,3 |

251,5 |

11,9 |

174,6 |

8,3 |

|

2017 |

2481,8 |

1636,9 |

65,9 |

309,5 |

12,5 |

206,3 |

8,3 |

Структурный анализ дополнительно начисленных платежей по формам контрольной работы УФНС России по Волгоградской области показал, что выездные проверки являются более результативным источником дополнительно начисленных сумм налогов, пеней и налоговых санкций по сравнению с камеральными налоговыми проверками (рис. 3) [8].

В 1 полугодии 2017 г. в ходе выездных налоговых проверок по НДС было дополнительно начислено 74 % от общего объема дополнительно начисленных сумм по НДС, что на 2,1 % больше, чем в 1 полугодии 2015 г. Как видно, удельный вес дополнительно начисленных платежей по результатам камеральных проверок в общей сумме доначислений снижается с 17,8 % до 12,7 % в связи со снижением количества и результативности проводимых камеральных налоговых проверок в исследуемом периоде [9].

Приведенный в табл. 4 анализ структуры дополнительно начисленных платежей по результатам камеральных и выездных налоговых проверок по НДС показал, что по итогам первого полугодия 2017 г.:

– доля налогов в общей сумме доначисленных платежей cократилась на 2,2 % по сравнению с уровнем 2015 г. и составила 65,9 %;

– доля пени увеличилась и составила 12,5 % (рост на 0,9 %), что говорит о несвоевременном поступлении налогов в бюджет;

– доля санкций за анализируемый период снизилась на 1,7 % и составила 8,3 %, что свидетельствует о повышении налоговой дисциплины налогоплательщиков.

Изменение значений рассматриваемых показателей связано в первую очередь с уровнем и качеством проводимых УФНС России по Волгоградской области мероприятий налогового контроля.

Таким образом, полученные в ходе проведенного исследования результаты позволяют сделать выводы о положительном влиянии новых технологий на качество и результативность деятельности налоговых органов Волгоградской области по администрированию НДС. Особенно эффективны новые технологии в целях выявления недобросовестных налогоплательщиков, которые стремятся получить необоснованную налоговую выгоду посредством возмещения НДС из бюджета. В целом изменения в налоговом администрировании НДС являются позитивными как для государства, так и для добросовестных налогоплательщиков.

Библиографическая ссылка

Задёра О.А. ОЦЕНКА ЭФФЕКТИВНОСТИ НАЛОГОВОГО КОНТРОЛЯ В УСЛОВИЯХ НОВОЙ СИСТЕМЫ АДМИНИСТРИРОВАНИЯ НДС // Фундаментальные исследования. 2018. № 5. С. 53-58;URL: https://fundamental-research.ru/ru/article/view?id=42142 (дата обращения: 12.03.2026).