Неинституциональный инвестор – непрофессиональный инвестор, целью которого является сбережение и (или) увеличение совокупной стоимости приобретенных финансовых активов (физическое или юридическое лицо, прибегающее к услугам профессиональных участников рынка) [2, 6].

Для выбора модели портфеля неинституционального инвестора – агента российского фондового рынка управляющей компании необходимо идентифицировать его в одной из категорий (консервативный, умеренно агрессивный или агрессивный инвестор) [5].

Предполагается, что управляющая компания с периодичностью раз в месяц для каждой категории рассчитывает адекватные его предпочтениям среднерыночные портфели. Приведем характерные на текущий момент времени портфели финансовых активов для наиболее распространенных категорий инвесторов.

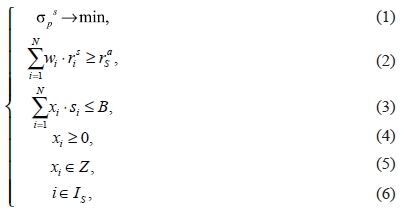

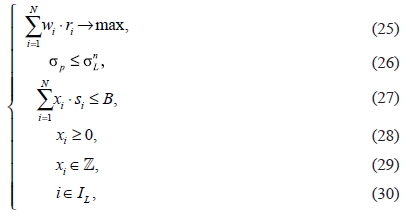

1. Портфель краткосрочного агрессивного инвестора (табл. 1, 2) состоит из акций российских эмитентов, располагающих достаточной ликвидностью для последующих спекуляций, и получен на основе модели Г. Марковица, представленной в следующем варианте [1, 4, 5]:

где i – номер финансового актива; N – количество рассматриваемых инвестором финансовых инструментов; wi – доля i-го финансового инструмента в портфеле;  – доходность i-го финансового инструмента; B – инвестиционный бюджет;

– доходность i-го финансового инструмента; B – инвестиционный бюджет;  – совокупный риск портфеля;

– совокупный риск портфеля;  – минимально допустимая доходность портфеля краткосрочного инвестора агрессивного типа; IS – предварительно составленный пул (набор) финансовых инструментов, удовлетворяющих предпочтениям инвестора.

– минимально допустимая доходность портфеля краткосрочного инвестора агрессивного типа; IS – предварительно составленный пул (набор) финансовых инструментов, удовлетворяющих предпочтениям инвестора.

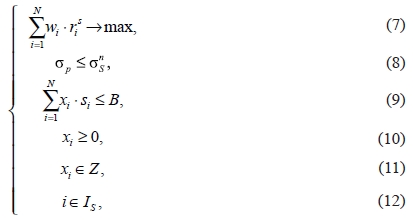

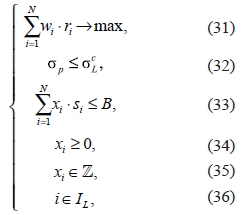

2. В случае нейтрального к риску краткосрочного инвестора в набор инструментов добавляются паи высокодоходных ликвидных ПИФов акций (здесь и далее ликвидность паевых фондов определяется темпом прироста стоимости чистых активов) (табл. 3, 4). Модель Г. Марковица для инвестора этой группы:

где  – максимально возможное значение совокупного риска портфеля.

– максимально возможное значение совокупного риска портфеля.

Таблица 1

Оптимальный портфель краткосрочного агрессивного инвестора

|

Эмитент, тип ценной бумаги |

Количество приобретаемых лотов ценных бумаг, шт. |

Инвестиции в финансовый инструмент, руб. |

Доля инструмента в портфеле, % |

|

Сбербанк России ОАО, акция об. |

173 |

151 911 |

15,20 % |

|

Газпром, акция об. |

169 |

243 428 |

24,35 % |

|

ГМК Норильский никель, акция об. |

18 |

124 164 |

12,42 % |

|

Магнит, акция об. |

9 |

80 730 |

8,08 % |

|

Северсталь, акция об. |

51 |

147 951 |

14,80 % |

|

МТС, акция об. |

42 |

122 006 |

12,20 % |

|

АЛРОСА, акция об. |

17 |

74 817 |

7,48 % |

|

Татнефть, акция об. |

26 |

54 722 |

5,47 % |

|

Итого |

1 000 000 |

100 % |

Таблица 2

Характеристики оптимального портфеля краткосрочного агрессивного инвестора

|

Характеристики (годовые) |

Значение, % |

|

Доходность |

17,74 |

|

Риск |

14,84 |

Таблица 3

Оптимальный портфель краткосрочного умеренно-агрессивного инвестора

|

Эмитент, тип ценной бумаги |

Количество приобретаемых лотов ценных бумаг (или паев ПИФ), шт. |

Инвестиции в финансовый инструмент, руб. |

Доля инструмента в портфеле, % |

|

Сбербанк России ОАО, акция об. |

133 |

116 787 |

11,68 % |

|

Газпром, акция об. |

200 |

288 080 |

28,81 % |

|

ТКБ БНП Париба – Российская нефть, ПИФ акций |

35 |

148 334 |

14,83 % |

|

Петр Столыпин, ПИФ акций |

125 |

146 465 |

14,65 % |

|

Сбербанк – Фонд акций первого эшелона, ПИФ акций |

160 |

140 779 |

14,08 % |

|

Райффайзен – Акции, ПИФ акций |

9 |

159 471 |

15,95 % |

|

Итого |

1 000 000 |

100 % |

Таблица 4

|

Характеристики (годовые) |

Значение, % |

|

Доходность |

13,18 |

|

Риск |

8,77 |

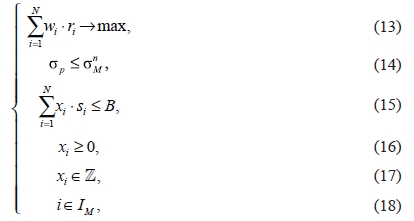

3. Для среднесрочного умеренно-агрессивного инвестора характерно наличие в портфеле менее ликвидных инструментов (табл. 5, 6), например ПИФов (для среднесрочных, как и для краткосрочных инвесторов предлагаются только открытые ПИФы) облигаций или ПИФов смешанных инвестиций. Модель Г. Марковица в данном случае имеет следующий вид:

где IM – предварительно составленный пул (набор) инструментов, удовлетворяющих предпочтениям инвестора;  – максимально возможное значение совокупного риска портфеля.

– максимально возможное значение совокупного риска портфеля.

Таблица 5

Оптимальный портфель среднесрочного умеренно агрессивного инвестора

|

Эмитент, тип ценной бумаги |

Количество приобретаемых лотов ценных бумаг (или паев ПИФ), шт. |

Инвестиции в финансовый инструмент, руб. |

Доля инструмента в портфеле, % |

|

Лукойл, акция об. |

200 |

409 400 |

13,65 % |

|

Аэрофлот, акция об. |

76 |

434 720 |

14,49 % |

|

Газпром нефть, акция об. |

210 |

315 021 |

10,50 % |

|

ТКБ БНП Париба – Российская нефть, ПИФ акций |

120 |

508 572 |

16,95 % |

|

Райффайзен – Фонд активного управления, ПИФ смешанный |

36 |

420 140 |

14,00 % |

|

Сбербанк – Фонд акций Добрыня Никитич, ПИФ акций |

60 |

394 811 |

13,16 % |

|

КапиталЪ – Облигации, ПИФ облигаций |

120 |

290 302 |

9,68 % |

|

Русские облигации ОФГ ИНВЕСТ (UFG Capital Management), ПИФ облигаций |

213 |

226 877 |

7,56 % |

|

Итого |

3 000 000 |

100 % |

Таблица 6

Характеристики оптимального портфеля среднесрочного умеренно агрессивного инвестора

|

Характеристики (годовые) |

Значение, % |

|

Доходность |

14,97 |

|

Риск |

9,37 |

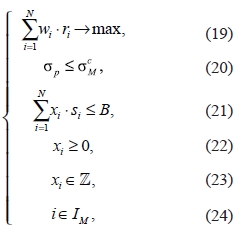

4. У консервативного среднесрочного инвестора в портфеле появляются акции российских эмитентов второго эшелона, показывающие стабильную доходность без резких скачков, и банковские депозиты в качестве безрисковых активов (табл. 7, 8). Вариант модели Г. Марковица:

где  – максимально возможное значение совокупного риска.

– максимально возможное значение совокупного риска.

Таблица 7

Оптимальный портфель среднесрочного консервативного инвестора

|

Эмитент, тип ценной бумаги |

Количество приобретаемых лотов ценных бумаг (или паев ПИФ), шт. |

Инвестиции в финансовый инструмент, руб. |

Доля инструмента в портфеле, % |

|

Лукойл, акция об. |

200 |

409 400 |

13,65 % |

|

Аэрофлот, акция об. |

52 |

297 440 |

9,91 % |

|

Сбербанк – Фонд акций первого эшелона, ПИФ акций |

400 |

351 948 |

11,73 % |

|

КапиталЪ – Облигации, ПИФ облигаций |

110 |

266 110 |

8,87 % |

|

Газпромбанк – Облигации плюс, ПИФ облигаций |

380 |

411 551 |

13,72 % |

|

Сбербанк – Фонд Сбалансированный, ПИФ смешанный |

17 |

762 751 |

25,43 % |

|

ОАО «Альфа-Банк», банк. депозит |

2 |

200 000 |

6,67 % |

|

ОАО «ЮниКредит Банк», банк. депозит |

3 |

300 000 |

10,00 % |

|

Итого |

3 000 000 |

100 % |

Таблица 8

Характеристики оптимального портфеля среднесрочного консервативного инвестора

|

Характеристики (годовые) |

Значение, % |

|

Доходность |

9,38 |

|

Риск |

4,25 |

5. Переходя к долгосрочным инвесторам, необходимо отметить повышенную диверсификацию в связи с учетом фактора корреляции финансовых активов. В портфель долгосрочного умеренно агрессивного инвестора включаются государственные казначейские облигации (табл. 9, 10). Модель имеет вид

где IL – предварительно составленный пул (набор) инструментов, удовлетворяющих предпочтениям инвестора;  – максимально возможное значение совокупного риска.

– максимально возможное значение совокупного риска.

Таблица 9

Оптимальный портфель долгосрочного умеренно агрессивного инвестора

|

Эмитент, тип ценной бумаги |

Количество приобретаемых лотов ценных бумаг (или паев ПИФ), шт. |

Инвестиции в финансовый инструмент, руб. |

Доля инструмента в портфеле, % |

|

Лукойл, акция об. |

560 |

1 146 320 |

11,46 % |

|

Северсталь, акция об. |

360 |

1 044 360 |

10,44 % |

|

МТС, акция об. |

400 |

1 161 960 |

11,62 % |

|

Аэрофлот, акция об. |

150 |

858 000 |

8,58 % |

|

Райффайзен – Акции, ПИФ акций |

10 |

177 190 |

1,77 % |

|

Газпромбанк – Облигации плюс, ПИФ облигаций |

800 |

866 424 |

8,66 % |

|

Сбербанк – Фонд Сбалансированный, ПИФ смешанный |

15 |

673 015 |

6,73 % |

|

ОФЗ-46022-АД, гос. обл. |

800 |

664 120 |

6,64 % |

|

ОФЗ-46011-ПД, гос. обл. |

800 |

807 952 |

8,08 % |

|

ОАО «Альфа-Банк», банк. депозит |

4 |

400 000 |

4,00 % |

|

ОАО «ЮниКредит Банк», банк. депозит |

4 |

400 000 |

4,00 % |

|

УралСиб-4, корп. обл. |

450 |

447 840 |

4,48 % |

|

Банк ВТБ-19, корп. обл. |

450 |

450 000 |

4,50 % |

|

Газпром-11, корп. обл. |

450 |

451 755 |

4,52 % |

|

Магнит-1, корп. обл. |

450 |

449 010 |

4,49 % |

|

Итого |

10 000 000 |

100 % |

Таблица 10

Характеристики оптимального портфеля долгосрочного умеренно агрессивного инвестора

|

Характеристики (годовые) |

Значение, % |

|

Доходность |

10,47 |

|

Риск |

3,94 |

6. В портфеле долгосрочного консервативного инвестора могут присутствовать все типы инструментов, рассмотренных выше (ни в один из портфелей не включены деривативы (например, фьючерсы на индексы РТС и ММВБ) по причине широкого разброса плечей, предоставляемых брокерами и несклонности неинституциональных инвесторов к маржинальной торговле), в том числе закрытые ПИФы (табл. 11, 12) [1, 3]. Модель Г. Марковица имеет следующий вид:

где  – максимально возможное значение совокупного риска.

– максимально возможное значение совокупного риска.

Таблица 11

Оптимальный портфель для долгосрочного умеренно агрессивного инвестора

|

Эмитент, тип ценной бумаги |

Количество приобретаемых лотов ценных бумаг (или паев ПИФ), шт. |

Инвестиции в финансовый инструмент, руб. |

Доля инструмента в портфеле, % |

|

1 |

2 |

3 |

4 |

|

Северсталь, акция об. |

380 |

1 102 380 |

11,02 % |

|

МТС, акция об. |

427 |

1 240 392 |

12,40 % |

|

Газпромбанк – Облигации плюс, ПИФ облигаций |

1000 |

1 083 030 |

10,83 % |

|

Сбербанк – Фонд Сбалансированный, ПИФ смешанный |

15 |

673 015 |

6,73 % |

|

ОФЗ-46022-АД, гос. обл. |

1000 |

830 150 |

8,30 % |

|

ОФЗ-46011-АД, гос. обл. |

1000 |

1 059 590 |

10,60 % |

|

ОФЗ-46011-ПД, гос. обл. |

1000 |

1 009 940 |

10,10 % |

|

ОАО «Альфа-Банк», банк. депозит |

5 |

500 000 |

5,00 % |

|

ОАО «ЮниКредит Банк», банк. депозит |

5 |

500 000 |

5,00 % |

|

УралСиб-4, корп. обл. |

502 |

499 590 |

5,00 % |

|

Банк ВТБ-19, корп. обл. |

500 |

500 000 |

5,00 % |

|

Газпром-11, корп. обл. |

498 |

499 942 |

5,00 % |

|

Магнит-1, корп. обл. |

501 |

499 898 |

5,00 % |

|

Итого |

10 000 000 |

100 % |

Таблица 12

Характеристики оптимального портфеля для среднесрочного консервативного инвестора

|

Характеристики (годовые) |

Значение, % |

|

Доходность |

9,61 |

|

Риск |

2,88 |

Таким образом, для различных групп неинституциональных инвесторов – агентов российского фондового рынка (консервативный, умеренно агрессивный, агрессивный) представлены модификации базовой модели Г. Марковица, на основе которых приведены расчеты оптимальных портфелей. Эти портфели в соответствии с представленными характеристиками адекватно отражают предпочтения инвесторов по показателям риск – доходность – ликвидность и могут служить информационной базой управления активами этой большой группы российских инвесторов в условиях необходимости оперативного принятия решения.

Библиографическая ссылка

Быстрова Д.А., Рязанов М.А. ИНФОРМАЦИОННО-АЛГОРИТМИЧЕСКОЕ ОБЕСПЕЧЕНИЕ ОПТИМАЛЬНОГО УПРАВЛЕНИЯ ПОРТФЕЛЕМ ФИНАНСОВЫХ АКТИВОВ НЕИНСТИТУЦИОНАЛЬНОГО ИНВЕСТОРА // Фундаментальные исследования. 2017. № 9-1. С. 141-146;URL: https://fundamental-research.ru/ru/article/view?id=41718 (дата обращения: 15.02.2026).