Высокие темпы развития производительных сил, способствуя расширенному воспроизводству условий жизнедеятельности общества, приводят в том числе к структурным сдвигам в хозяйственной системе. Данные процессы сопровождаются перераспределением ресурсов, ограниченность которых в совокупности с подвижностью параметров хозяйственной среды выступают факторами, сдерживающими генерирование и практическую реализацию новых способов производства благ. Ситуация может усугубляться отсутствием у компании активов для обеспечения возврата заемных средств на начальном этапе инвестиционной стадии проекта.

Значимость проектного финансирования в поддержании динамизма развития национальных экономик подтверждена следующими данными. Наблюдается 4-кратный рост объемов сделок в 2014 г. (257,5 млрд долл. США) по сравнению с 2001 г. Более того, основу отраслевой структуры проектного финансирования образуют именно каркасные, стратегические значимые отрасли – энергетика, нефть и газ, транспорт [5, с. 59].

Проектное финансирование выступает способом организации процесса инвестирования, основанном на специфическом подходе к обеспечению возвратности вложенных средств. Происходит отход от традиционных подходов финансирования, согласно которым требование гарантированности возврата вложенных средств выполняется не в момент предоставления последних, а в процессе их «эксплуатации». Вышесказанное проецируется на усложнение организации кредитования. Так, к специфическим особенностям проектного финансирования относят [8]:

- настоятельность обособления экономической деятельности внутри проекта, связанную с выделением участников, образующих своего рода субъектный остов проекта, между которыми распределяются финансирование, ответственность и риски. Разумеется, возникает и «второй слой» участников, следующих решениям, принятым основными участниками, и непосредственно реализующих инвестиционный замысел, от которых зависит результативность проекта и, соответственно, целесообразность выбора данной формы финансирования. В связи с этим необходима проработка механизма выбора данных субъектов, форм и способов взаимодействия с ними;

- управление рисками и наличие системы функциональных гарантий. Распределение рисков между основными участниками позволит обеспечить целевую ориентированность на определенную сферу и, соответственно, повысить эффективность управления первыми и, как следствие, инвестиционную привлекательность проекта;

- наличие проработанной финансовой модели, находящей воплощение в прогнозировании финансовых потоков и ключевых показателей проекта;

- профессиональное управление, являющееся обязательным условием реализации любого типа проекта, в рассматриваемых условиях финансирования приобретающее форму более жестких требований к команде.

Таким образом, проектное финансирование, основываясь на указанных выше особенностях привлечения средств, позволяет одновременно:

- снять такое ограничение, как отсутствие источников финансирования (обеспечением возврата средств является денежный поток, генерируемый проектом; создаваемые/приобретаемые активы могут быть оформлены как залог);

- выступает наиболее рискованной формой, требующей создания эффективной системы управления рисками (это подтверждает тот факт, что в 2002 г. на собрании инициативной группы, состоящей из представителей нескольких банков, а также Международной финансовой корпорации (IFC) группы Всемирного банка, было принято решение о разработке свода стандартов для отражения экологических и социальных аспектов проектного финансирования [6]); на сегодняшний день принципы приняты 21-ой наиболее крупной банковской группой мира – Citigroup, Credit Suisse Group, ABN AMRO, HSBC Group, Bank of America и др.

Более того, сложность реализации крупномасштабных проектов, обусловленная воздействием значительного числа разнородных факторов (например, широкий круг участников с различными интересами; временная протяженность проекта; необходимость согласования всей совокупности параметров последнего и др.), предполагает необходимость проведения процедуры оценки рисков. Оценка проводится в количественном и качественном аспекте при обязательном учете вероятности изменения статуса каждого риска, проявляющейся в вариативности степени его воздействия на проект в различные моменты времени. Ее результатом является ранжирование рисков (с учетом их подвижности) и на этой основе выявление подходов к снижению риска в рамках проектного финансирования.

Подходы к снижению рисков, характеризуясь широкой вариативностью способов реализации и позиционируемым ключевым факторам, включают в себя:

- страхование;

- гарантии;

- участие государственных компаний;

- использование счетов-эскроу;

- формирование «двойного/параллельного денежного потока»;

- Принципы Экватора.

Остановимся подробнее на некоторых из них.

Принципы Экватора, содержащие рекомендации по управлению кредитными рисками, по оценке экологических и социальных рисков, основаны на принятии финансовыми учреждениями системы управления на базе внутреннего стандарта комплексного анализа и финансовой оценки проекта. Цель их применения – обеспечение соответствия финансируемых проектов (не менее 10 млн долл. США) заданным социальным и экологическим требованиям [7]. Последнее обеспечивает реализацию мер социальной ответственности, в том числе посредством управления воздействиями на окружающую среду, игнорирование выполнения которых может служить причиной отказа в финансировании проекта. Иными словами, Принцип Экватора выступает инструментом поддержания устойчивого развития, гарантирующим, с одной стороны, экономический рост, с другой – поддержание/улучшение качества среды обитания.

Для определенной стандартизации решений применение Принципов Экватора основано на следующей классификации проектов:

1. Категория А – проекты с потенциально значительными экологическими и социальными рисками и/или неблагоприятными воздействиями, которые разнообразны, необратимы и/или беспрецедентны.

2. Категория В – проекты с потенциально ограниченными экологическими и социальными рисками и/или неблагоприятными воздействиями, которые узко направлены, локальны, в значительной степени обратимы и легко устранимы.

3. Категория C – проекты с минимальными экологическими и социальными рисками и/или неблагоприятными воздействиями, либо без них.

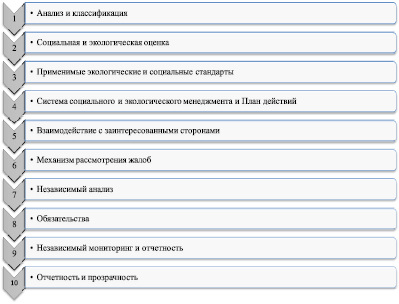

Принципы Экватора

Учет при отборе проектов экологических и социальных рисков, а также адекватности мер по их минимизации/устранению означает становление общности целевых ориентиров деятельности заемщика и кредитора, также вовлекая в круг заинтересованных сторон местные сообщества, органы власти и т.д. Это способствует формированию общественного мнения и репутации компании, достижению позиции лидеров устойчивых инвестиций, ассоциированию с ответственным развитием, обеспечению конкурентоспособности [1, 4]. Принципы Экватора представлены на рисунке.

Следует отметить, что в России данный подход не получил широкого распространения, хотя российское законодательство предписывает проведение оценки воздействия на окружающую среду для любой намечаемой деятельности с потенциальными экологическими рисками. Как следствие – возникают сложности в получении иностранных кредитов и выходе компаний на зарубежные рынки.

Формирование «двойного/параллельного денежного потока (Double Cash Flow)». Основным источником обслуживания долга и процентов по нему в проектном финансировании выступают денежные потоки проекта как результат оплаты поставок продукции, получение которых возможно лишь через некоторый период времени, необходимый для выхода производства на проектную мощность. Для оперативного погашения задолженности возможно привлечение выручки от поставки продукции с уже существующих мощностей, не связанных напрямую с проектной деятельностью (до момента выхода компании на проектную мощность, достаточную для обслуживания долга). Применение данного механизма в российских условиях затруднено в связи с невысокой степенью доверия зарубежных партнеров к прогнозируемым денежным потокам.

Страхование может быть рассмотрено как инструмент, обеспечивающий безрисковую реализацию проектов в рамках проектного финансирования. Компании получают возможность привлечения требуемых финансовых ресурсов, предоставив кредиторам дополнительное подтверждение стабильности ожидаемых денежных потоков, риск волатильности которых нивелирован страховыми контрактами. Привлечение в российские проекты мировых страховых компаний и экспортных кредитных агентств не только способствует мирохозяйственной интеграции, но и гарантирует проекту некоторую политическую и экономическую стабильность.

Использование института гарантий (в частности, государственных) целесообразно для проектов, имеющих важное стратегическое и политическое общенациональное значение. Высокая ликвидность государственных гарантий способствует повышению инвестиционной привлекательности проектов, снижению ставок их финансирования. Для обеспечения заинтересованности российских госкомпаний в участии в проекте возможно предоставление им как минимум блокирующего пакета (25 %) в уставном капитале. Это, с одной стороны, позволит инициатору/спонсору уменьшить долю собственных вложений, с другой – прибыль от проекта будет распределена, в том числе между кредиторами и государством.

Использование в проектном финансировании «счетов-эскроу» либо трастовой компании означает предоставление дополнительных гарантий кредиторам в части первоочередного направления выручки на возмещение долга. С 1 июля 2014 г. в Гражданском кодексе РФ [2] утвержден данный инструмент взаимодействия между контрагентами – договор счета-эскроу. Он подразумевает открытие банком счета для учета и блокирования денежных средств, полученных от владельца счета в целях их передачи другому лицу при возникновении предусмотренных договором оснований. Однако, несмотря на популярность этого института за рубежом, в России договор счета-эскроу широкого распространения так и не получил [3].

Оценка перечня факторов, затрудняющих внедрение механизма проектного финансирования в российскую экономику [5, с. 90–91], позволила сгруппировать их следующим образом:

- институциональные: недостаточную эффективность государственной политики обеспечения макроэкономической стабильности; второстепенный характер социальных и экологических аспектов как для банков, так и для компаний – исполнителей проектов; слабая судебная система, зачастую препятствующая эффективному исполнению договорных обязательств, защите прав собственности и перехода прав собственности на заложенные активы и др.;

- финансовые: недостаточную емкость и низкие темпы развития финансового рынка; малое количество банков и других финансовых институтов, способных применять и поддерживать данную форму финансирования; преимущественная ориентация даже крупных банков на краткосрочные и быстроокупаемые проекты; отсутствие бюджетного механизма, подтверждающего обеспеченность государственных гарантий и их безусловную реализуемость вне зависимости от конъюнктуры и состояния внешней среды и др.;

- информационные: упрощенное и некорректное понимание основных принципов проектного финансирования; отсутствие баз данных о сделках (в России и с участием российских компаний), рисках и их стоимости; непрозрачность компаний и не соответствующий мировым стандартам уровень раскрытия информации, осложняющий полноценный анализ контрагентов и др.

Таким образом, проектное финансирование может быть аттестовано как значимый неотъемлемый компонент социально-экономического развития национальной экономики, реализация которого сопряжена с выполнением ряда обязательных условий в зависимости от выбранного подхода к управлению рисками:

- Принцип Экватора – единение финансовых, экологических и социальных рисков;

- двойной денежный поток – обоснование стабильности денежных потоков;

- страхование – нивелирование риска за счет страховых контрактов, привлечение дополнительных субъектов (страховщиков);

- гарантии – стратегическая и политическая значимость проекта;

- участие госкомпаний – перераспределение результата реализации проекта;

- счета-эскроу – гарантии первоочередного покрытия задолженности.

Для оценки состояния проектного финансирования, отражающего в том числе специфические черты хозяйственной среды, представляет интерес составление своего рода рейтинга практикуемых подходов. Так, осознание в обществе значимости ответственности субъектов не только за результаты собственной деятельности, но и за взаимодействие с внешней средой означает популяризацию Принципов Экватора; нестабильность экономической ситуации, требующая дополнительных гарантий, отражена в распространении страхования, а также широком применении счетов-эскроу; ориентированность на реализацию масштабных проектов, связанная с принятием стратегии интенсификации развития национальной экономики, акцентирует внимание на использовании механизма гарантий и т.д.

Применение любого из рассмотренных подходов связано с позиционированием следующих аспектов:

- круг вовлеченных субъектов с уточнением выполняемых ими функций с целью формирования представления о роли каждого в инициации и/или сглаживании риска и, соответственно, структуры распределения финансового результата;

- тип реализуемого проекта, классифицируемый по временным, географическим характеристикам, уровню инновационности и др.);

- степень участия государства;

- сроки выхода проекта на запланированную мощность и, как следствие, сроки получения выручки от реализации проектной продукции;

- полнота отражения рисков помимо финансовых (социальные, экономические);

- характер распределения ответственности между участниками и т.д.

Гармонизация значимых характеристик проекта (разумеется, помимо условия его экономической целесообразности), тенденций/параметров хозяйственной среды и требований/ожиданий стейкхолдеров проекта как основа снижения уровня рисков позволит выявить тот подход к организации проектного финансирования, который не только будет наилучшим образом сочетать в себе все значимые характеристики внешней и внутренней среды проекта, но и выступит дополнительным стимулом наращивания инвестиций.

Библиографическая ссылка

Матюгина Э.Г., Ярушкина Н.А. УПРАВЛЕНИЕ РИСКАМИ В РАМКАХ ПРОЕКТНОГО ФИНАНСИРОВАНИЯ // Фундаментальные исследования. 2017. № 6. С. 154-158;URL: https://fundamental-research.ru/ru/article/view?id=41566 (дата обращения: 30.01.2026).