Актуальным вопросом современного этапа развития экономики является создание эффективных механизмов и инструментов управления государственной акционерной собственностью. По состоянию на 01.01.2015 г. в реестре федерального имущества зарегистрированы 2008 юридических лиц (ОАО, ООО, ЗАО), 1928 пакетов акций и долей, 79 федеральных казенных предприятий, 1557 федеральных государственных унитарных предприятий, 17288 федеральных государственных учреждений [5]. Управление в данных акционерных обществах государство, как правило, осуществляет опосредовано, через соответствующие федеральные органы исполнительной власти или посредством передачи акций в доверительное управление. При этом большинство акционерных обществ с долей государства в настоящее время являются убыточными. [9] В одном из последних ежегодных посланий Федеральному собранию президент РФ В.В. Путин отметил необходимость наведения порядка в госкомпаниях. По его мнению, «необходимо создать в них единые расчетные центры, что-то вроде казначейства, которое обеспечит прозрачность и оптимизацию денежных потоков, эффективное управление ими. Головные компании также должны четко видеть, как используются средства в их дочерних структурах» [11].

В этих условиях актуальным является создание эффективного механизма управления государственной акционерной собственностью, позволяющего активно воздействовать на нее с целью сохранения, совершенствования, реализации стратегических целей деятельности и осуществления эффективного контроля над менеджментом предприятий с государственным участием.

В качестве эффективных моделей корпоративного управления государственной акционерной собственностью в Концепции по управлению федеральным имуществом до 2018 г. [10] правительство обозначило необходимость привлечения независимых директоров и управляющих компаний, а также внедрения программ стратегического планирования деятельности и других современных методов управления.

Анализ зарубежной и отечественной практики свидетельствует о том, что использование институтов «независимых директоров» и «управляющих компаний» являются наиболее перспективными и эффективными инструментами управления [8, 9]. Последние рассматриваются с позиции единоличного исполнительного органа как хозяйственного общества, акции которого находятся в федеральной собственности, так и федерального унитарного предприятия.

По мнению авторов, управляющая компания должна функционировать на основе привлечения независимых директоров и ее основным назначением является выработка и контроль реализации стратегических решений относительно развития «вверенных» ей государством компаний. В этой связи важной задачей является разработка модели выбора таких решений.

К стратегическим решениям следует отнести такие типы решений, как:

- увеличение масштабов традиционных для компании видов деятельности;

- освоение новых видов бизнеса и выход на новые рынки;

- оптимизация производственного процесса.

Реализация таких решений, как правило, подразумевает необходимость инвестиций. В этой связи одной из наиболее важных задач управляющей компании является оптимальное распределение аккумулируемых у нее свободных финансовых ресурсов между инвестиционными проектами управляемых компаний.

В качестве основных моделей и методов распределения инвестиционных ресурсов внутри корпоративных структур, на наш взгляд, можно рассматривать:

- динамическое моделирование деятельности корпоративных структур;

- модели согласования инвестиционных интересов предприятиями корпоративной структуры;

- модели, основанные на максимизации рентабельности активов.

В качестве основного критерия оптимальности в системах динамического моделирования корпоративных структур часто принимается максимизация чистого приведенного дохода (NPV) или минимизация общих затрат на функционирование и развитие [1]. Принятие указанных критериев в качестве основного не исключает возможности использования других критериев при решении некоторых вопросов, связанных с формированием и функционированием сложных корпоративных структур.

При динамическом моделировании инвестиционных процессов корпорации уточняются или определяются как существующие ресурсные возможности каждого предприятия или подразделения, так и их производственные взаимосвязи, а также наиболее вероятные варианты развития. Реализация таких моделей позволяет определить необходимые значения управляемых факторов в целях максимизации показателей эффективности [4].

Общей идеей моделей согласования инвестиционных интересов предприятиями корпоративных структур является выбор наиболее приоритетных инвестиционных программ корпорации, которые представляют собой план технического развития, и распределение инвестиционных ресурсов интегрированной структуры между отдельными предприятиями на их осуществление [6].

Однако такие модели не позволяют осуществлять эффективное распределение финансовых ресурсов на текущие нужды предприятий холдинга и обосновывать решения по краткосрочному финансовому планированию. В большей же степени такие модели связаны с формированием среднесрочных и долгосрочных инвестиционных планов.

Модели, основанные на максимизации рентабельности активов [5], предназначены для решения задачи распределения и перераспределения временно свободных финансовых ресурсов на краткосрочный период. Они базируются на идее оптимального распределения ресурсов между предприятиями холдинговой компании. Модель может использоваться как эффективный инструмент механизма формирования специализированных фондов холдинга на основе взаимного кредитования предприятий холдинга на условиях срочности, возвратности и платности по типу внутреннего клиринга.

Подобные модели используются в основном на предприятиях, входящих в холдинг (управляемую систему), и не связаны между собой технологическими, производственными или сбытовыми цепочками.

Большое значение, на взгляд авторов, в деятельности холдинговых компаний, осуществляющих управление государственной акционерной собственностью, имеют модели распределения временно свободных финансовых ресурсов между инвестиционными проектами управляемых компаний на основе модели согласования инвестиционных интересов.

При этом в качестве основного принципа распределения инвестиционных ресурсов выступает ориентированность на повышение интегральной оценки эффективности деятельности управляющей компании холдинга в целом [4].

При выборе направлений инвестирования ключевой задачей является сравнение различных инвестиционных проектов управляемых компаний. При этом управляющей компании в первую очередь важно провести сравнительную оценку проектов различных компаний. Для нее важно оценить и сравнить эффекты от каждого инвестиционного проекта управляемых компаний в масштабах всей управляемой системы. Необходимо также учитывать синергетический эффект, возникновение которого возможно вследствие сочетания инвестиционных проектов различных компаний.

Кроме того, управляющая компания при сравнении инвестиционных проектов управляемых компаний должна учитывать их соответствие требованиям, которые предъявляет государство к долгосрочному развитию своих активов.

Все это позволяет сделать предложенная нами модель интегральной оценки деятельности управляющей компании, осуществляющей управление государственной акционерной собственностью. Данная модель нами построена на основе нормативно-динамической модели системы управления предприятием (ДМУП) и структурно-динамических оценок результативности (СДОР) деятельности каждого отдельного предприятия [8].

Структурно-динамическая оценка результативности деятельности самой управляющей компании (СДОРук) показывает, насколько фактически выполняются стратегические установки на рост эффективности по всей совокупности управляемых предприятий. При этом предложенная методика учитывает тот факт, что наибольшее влияние на интегральную оценку деятельности управляющей компании оказывают предприятия, вносящие наибольший вклад в совокупную величину добавленной стоимости [8, 11–13].

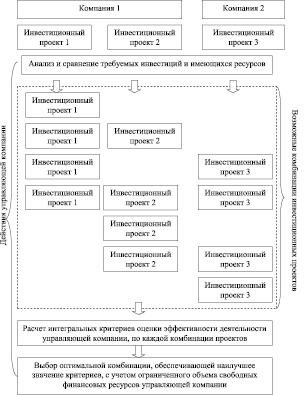

Основанное на использовании моделей, рассмотренных нами ранее, на рисунке представлено ситуационное моделирование выбора направлений инвестирования управляющей компании.

Ситуационное моделирование выбора направлений инвестирования управляющей компании

Для демонстрации работы данного алгоритма рассмотрим следующий условный упрощенный пример. На начало 2014 г. у управляющей компании АО «Альфа» образовались свободные финансовые ресурсы в размере 1 750 млн рублей, которые она готова инвестировать в развитие управляемых ею государственных предприятий.

В АО «Альфа» поступило на рассмотрение три следующих инвестиционных проекта:

1. Проект АО «Омега» по реконструкции производства этилена с увеличением производственной мощности на 80 тыс. тонн этилена в год. Объем инвестиций по проекту – 850 млн рублей, срок окупаемости – 5 лет.

2. Проект АО «Бета» по освоению производства новых видов лекарственных средств. Объем инвестиций – 500 млн рублей, срок окупаемости – 4 года.

3. Проект АО «Гамма» по увеличению мощностей по производству полиэтилена на 60 тыс. тонн. Объем инвестиций – 650 млн рублей, срок окупаемости – 4,5 года.

Уже на первом этапе действий управляющей компании видно, что ресурсов, которые она предполагает инвестировать в развитие, не хватает на реализацию всех трех проектов, однако их достаточно для того, чтобы реализовать любые два из них. Соответственно, ее задача сводится к тому, чтобы сравнить между собой следующие комбинации проектов: 1 и 2; 2 и 3; 1 и 3. При этом сравнение целесообразно проводить за количество лет, не ниже срока окупаемости самого длительного из этих проектов – в данном случае 5 лет.

В таблице приведены прогнозные значения интегральных критериев оценки эффективности управленческой деятельности компании, осуществляющей управление государственной акционерной собственностью, на конец 2019 г. (5-го года с момента начала реализации инвестиционных проектов).

Прогнозные значения интегральных критериев оценки эффективности деятельности управляющей компании на конец 2019 г.

|

Критерии сравнения комбинаций инвестиционных проектов |

Комбинации инвестиционных проектов |

||

|

Проект 1 + Проект 2 |

Проект 1 + Проект 3 |

Проект 2 + Проект 3 |

|

|

Увеличение интегрального СДОР за 2014–2019 гг., % |

4 |

6 |

3 |

|

Снижение энергоемкости продукции за 2014–2019 гг., % |

– |

– |

– |

|

Увеличение доли инновационной продукции, % |

1 |

– |

1 |

|

Увеличение доли добавленной стоимости за 2014–2019 гг., % |

6 |

9 |

7 |

|

Снижение износа производственных мощностей за 2014–2019 гг., % |

5 |

5 |

4 |

|

Повышение ключевых производственных показателей за 2014–2019 гг., % |

– |

– |

– |

Анализ представленных в таблице данных показывает, что наиболее значительное улучшение прогнозных значений большинства критериев дает совместная реализация Проекта 1 и Проекта 3. Вместе с тем комбинации с Проектом 2 позволяют управляющей компании увеличить долю инновационной продукции по всей совокупности управляемых ею предприятий. Поэтому для выбора оптимальной комбинации следует ранжировать все критерии по приоритетности. Для этого наиболее целесообразно применить метод экспертных оценок.

Таким образом, предложенная нами модель позволяет производить сравнительный анализ влияния различных стратегических решений на интегральную оценку эффективности управления государственной акционерной собственностью и тем самым предоставляет руководству управляющей компании адекватную базу для обоснованного выбора путей дальнейшего развития государственных активов.

Библиографическая ссылка

Якупова Н.М., Левачкова С.Ю. МОДЕЛЬ ПРИНЯТИЯ ИНВЕСТИЦИОННЫХ РЕШЕНИЙ УПРАВЛЯЮЩЕЙ КОМПАНИИ ГОСУДАРСТВЕННОЙ АКЦИОНЕРНОЙ СОБСТВЕННОСТИ // Фундаментальные исследования. 2017. № 4-2. С. 411-415;URL: https://fundamental-research.ru/ru/article/view?id=41497 (дата обращения: 05.01.2026).