Переход к модели эффективной экономики большинством ученых-теоретиков и специалистов-практиков справедливо связывается с осознанием субъектами рынка, государственными и общественными институтами безальтернативности парадигмы стоимости: рост рыночной стоимости отдельного предприятия (бизнеса) – фактор повышения благосостояния всего общества. В свою очередь, в основе теории стоимости – оценка, контроль и управление денежными потоками, генерируемыми предприятием или отдельным его сегментом – объектом разовых или перманентных инвестиций в условиях изменчивых товарных и финансовых рынков, внешнего и внутреннего риска.

Для промышленных предприятий корпоративного сектора экономики, занимающих значительную долю в производственном потенциале страны, особую ценность с позиции стоимости представляют денежные потоки от основной – операционной деятельности, включающие потоки на собственный (акционерный) капитал, потоки кредиторов (внешних инвесторов) и других собственников, а также потоки фискальных выплат (оттоки по начисленным налогам и сборам в бюджеты различных уровней и притоки по скорректированным налогам).

Повышение точности оценок и качества решений по управлению денежными потоками производственного сегмента компании связывается с разработкой и адаптацией оригинальных и совершенствованием известных математических моделей, экономико-математических методов и инструментальных средств, что и определило направленность настоящего исследования.

Рабочий капитал, денежные потоки и показатели эффективности производственного сегмента предприятия

В составе активов производственной сферы предприятия предлагается учитывать активы, сформированные собственниками и кредиторами (инвесторами) для покрытия затрат на производство и реализацию продукции, расширения и повышения конкурентоспособности производственно-коммерческой деятельности компании и обеспечения её устойчивости на рынке [2, 13]. В состав активов производственного сегмента компании PA входят следующие составляющие: долгосрочные производственные активы LPA и операционный (производственный) капитал PK [2]. В российском стандарте бухгалтерской отчетности PA учитываются либо по первоначальной, либо по текущей (на конец отчетного периода) стоимости включаемых внеоборотных и текущих активов [7]. Важной особенностью расчета составляющих LPA и PK является то, что их необходимо «привязывать» именно к тем сегментам бизнеса (центрам прибыли и затрат), по которым в дальнейшем рассчитывается свободный денежный поток от операционной (далее в работе – производственной) деятельности. Это позволяет исключить двойной счет элементов денежных потоков от финансовой и инвестиционной деятельности, а также обеспечить высокую точность оценок изменения стоимости активов в условиях проводимых операций по их переоценке, не сопровождающихся соответствующими инвестициями, например учёт гудвилла, образовавшегося в результате присоединения другой компании (бизнеса).

На рисунке представлена структура производственных активов и балансовых источников их формирования – собственного и заёмного капитала – долговых обязательств (процентных долгов): кредитов банков, поставщиков оборудования, облигаций компании и отложенных налогов.

Структура активов и пассивов производственной сферы предприятия

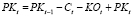

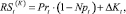

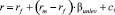

В работе [2] приведена формула расчёта рабочего капитала на последовательных производственно-коммерческих циклах:

, (1)

, (1)

где  – величины рабочего капитала соответственно по окончании периодов t, t – 1 и его изменения в периоде t (по причинам, например, расширения объёмов производства и (или) повышения ликвидности текущих оборотных активов); Сt – денежные средства и их эквиваленты (ценные бумаги), полученные в периоде t за реализованную продукцию (услуги); KOt – краткосрочные обязательства (долги перед партнерами, клиентами, персоналом и пр.) в периоде t.

– величины рабочего капитала соответственно по окончании периодов t, t – 1 и его изменения в периоде t (по причинам, например, расширения объёмов производства и (или) повышения ликвидности текущих оборотных активов); Сt – денежные средства и их эквиваленты (ценные бумаги), полученные в периоде t за реализованную продукцию (услуги); KOt – краткосрочные обязательства (долги перед партнерами, клиентами, персоналом и пр.) в периоде t.

Если в производственную сферу в периоде t совершена инвестиция It с целью создания (модернизации) производственных активов, то величину PA следует увеличить на It. Если в периоде t часть производственных активов изношена или списана, то величину PA следует уменьшить на соответствующую величину At.

Таким образом, отраженные в балансе на конец периода t производственные активы рассчитываются по формуле

, (2)

, (2)

где At – амортизация (износ) активов PAt, начисленная в периоде t.

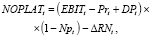

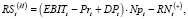

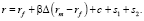

Показатель нормализованной операционной прибыли, уменьшенной на величину скорректированных налогов NOPLAT, является показателем эффективности производственной сферы компании. Он в полной мере учитывает особенности формирования, оценки и управления денежными потоками предприятия в условиях конкурентной рыночной экономики [14]. Для периода t:

(3)

(3)

где  – операционная прибыль периода t до налогообложения (в соответствии с принципами управленческого учета затрат рассчитывается по формуле: выручка – налог на добавленную стоимость с продаж – прямые затраты материалов и труда (включая страховые взносы с заработанной платы в фонды ОМС, ПФ и др.) – амортизация изнашиваемой части активов производственной сферы (включая и нематериальные активы – по выбранной ставке на основе балансовой стоимости) – подтвержденный налоговый убыток прошлого периода); Prt – начисленные к выплате проценты (процентные платежи по долговым обязательствам); DPt – дополнительные доходы (расходы), учитываемые в счете прибылей и убытков от операционной деятельности (например, доходы и расходы от приобретения и продажи ценных бумаг, изменения их курсовой стоимости и пр.); Npt – эффективная ставка налога на прибыль для периода t;

– операционная прибыль периода t до налогообложения (в соответствии с принципами управленческого учета затрат рассчитывается по формуле: выручка – налог на добавленную стоимость с продаж – прямые затраты материалов и труда (включая страховые взносы с заработанной платы в фонды ОМС, ПФ и др.) – амортизация изнашиваемой части активов производственной сферы (включая и нематериальные активы – по выбранной ставке на основе балансовой стоимости) – подтвержденный налоговый убыток прошлого периода); Prt – начисленные к выплате проценты (процентные платежи по долговым обязательствам); DPt – дополнительные доходы (расходы), учитываемые в счете прибылей и убытков от операционной деятельности (например, доходы и расходы от приобретения и продажи ценных бумаг, изменения их курсовой стоимости и пр.); Npt – эффективная ставка налога на прибыль для периода t;  – отложенные налоги для периода t:

– отложенные налоги для периода t:

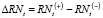

, (4)

, (4)

где  – сумма налогов к получению (отмеченные в активе баланса);

– сумма налогов к получению (отмеченные в активе баланса);  – сумма налогов к выплате (отложенные налоги, отмеченные в пассиве баланса). Если

– сумма налогов к выплате (отложенные налоги, отмеченные в пассиве баланса). Если  , то в периоде t компания полностью погасила начисленные в соответствии с законодательством налоги, если

, то в периоде t компания полностью погасила начисленные в соответствии с законодательством налоги, если  , то присутствуют отложенные налоги.

, то присутствуют отложенные налоги.

Отметим, что величина налогового щита в оценке  составляет

составляет  и в случае необходимости корректируется с учетом принятых норм и правил его расчета.

и в случае необходимости корректируется с учетом принятых норм и правил его расчета.

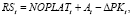

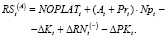

В состав элемента свободного денежного потока от операционной деятельности  включен возврат (отдача) на капитал, инвестированный в производственный сегмент компании, полученный в периоде t, а также амортизацию изнашиваемой части активов производственной сферы, начисленную в том же периоде [3, 4]:

включен возврат (отдача) на капитал, инвестированный в производственный сегмент компании, полученный в периоде t, а также амортизацию изнашиваемой части активов производственной сферы, начисленную в том же периоде [3, 4]:

(5)

(5)

где  – изменение (прирост / сокращение) рабочего капитала, отраженное в балансе на конец периода t.

– изменение (прирост / сокращение) рабочего капитала, отраженное в балансе на конец периода t.

Если в составе денежного потока от операционной деятельности  выделить свободный денежный поток кредиторов:

выделить свободный денежный поток кредиторов:

(6)

(6)

где  – величина основного кредита, которая должна быть погашена в периоде t согласно кредитному договору, и денежный поток налоговых выплат:

– величина основного кредита, которая должна быть погашена в периоде t согласно кредитному договору, и денежный поток налоговых выплат:

(7)

(7)

то денежный поток  для акционеров (на собственный капитал) может быть рассчитан по формуле [5]:

для акционеров (на собственный капитал) может быть рассчитан по формуле [5]:

(8)

(8)

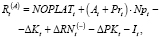

Если в денежном потоке  , задаваемом формулой (8), учтены все инвестиции, осуществлённые в периоде t в производственные активы (в данном случае они совпадают с

, задаваемом формулой (8), учтены все инвестиции, осуществлённые в периоде t в производственные активы (в данном случае они совпадают с  ), то свободный денежный поток

), то свободный денежный поток  акционеров (собственников) совпадает с

акционеров (собственников) совпадает с  . В противном случае свободный денежный поток

. В противном случае свободный денежный поток  акционеров (собственников) корректируется следующим образом:

акционеров (собственников) корректируется следующим образом:

(9)

(9)

где It – прочие инвестиции в активы производственной сферы, не отраженные в  (в основном во внеоборотные активы).

(в основном во внеоборотные активы).

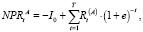

Чистый приведенный к начальному периоду денежный поток от операционной деятельности на собственный капитал может быть представлен выражением

(10)

(10)

где I0 – первоначальные инвестиции в рабочий капитал; T – горизонт планирования; e – ставка дисконтирования, отражающая средневзвешенную стоимость рабочего капитала на горизонте планирования (0; T). В случае непостоянства средневзвешенной стоимости капитала предполагается использовать переменную ставку et дисконтирования.

Далее в оценках стоимости производственного сегмента предприятия будем использовать приведенный денежный поток на весь капитал, инвестированный в производственную сферу, поскольку в рамках настоящего исследования интерес представляет задача повышения рентабельности полного капитала, авансированного в расходы производственной деятельности.

Свободные денежные потоки от операционной деятельности для различных критериев оптимальности

Выше получено выражение (5) для элемента  свободного денежного потока от операционной деятельности для случая использования в оценках финансового результата, полученного в производственном сегменте предприятия, показателя NOPLAT – нормализованной операционной прибыли, уменьшенной на величину скорректированных налогов. Приведём следующую эквивалентную (5) формулу расчёта элемента

свободного денежного потока от операционной деятельности для случая использования в оценках финансового результата, полученного в производственном сегменте предприятия, показателя NOPLAT – нормализованной операционной прибыли, уменьшенной на величину скорректированных налогов. Приведём следующую эквивалентную (5) формулу расчёта элемента  :

:

(5’)

(5’)

где It – инвестиции в рабочий капитал из собственных и заёмных средств в периоде планирования t, балансовая стоимость которых совпадает с  за тот же период.

за тот же период.

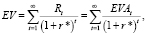

Если сделать предположение о постоянстве структуры капитала предприятия на горизонте планирования [t + 1, ∞) и обозначить r* справедливую ставку доходности рабочего капитала (совпадающую со средневзвешенной ценой), то стоимость  денежных потоков, приведённых к концу периода t, определим по формуле

денежных потоков, приведённых к концу периода t, определим по формуле

(11)

(11)

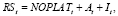

Рассмотрим теперь показатель EVA (Enterprise Value Added – экономическая добавленная стоимость) в качестве индикатора результативности производственной деятельности компании [4, 11]:

(12)

(12)

где CEt – величина капитала, вложенного в операционную деятельность (в затраты этой деятельности) в периоде t по справедливой ставке доходности r*.

Приведенная формула для EVA демонстрирует аналогию инвестирования в компанию с кредитом, осуществленным в ее активы собственниками (акционерами) и сторонними инвесторами (кредиторами). Нулевая EVAt означает, что в отчетном периоде t компания обеспечила денежный поток, соответствующий требованиям инвесторов по доходности капитала. Положительная EVAt означает, что компания (ее операционный сегмент) обеспечила инвесторам большую, чем требуемая, доходность, отрицательная – компания не удовлетворила требования инвесторов.

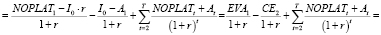

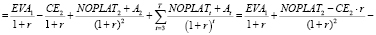

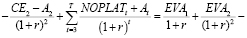

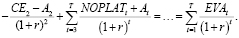

Из выражения (12) следует, что показатель EVA отличается от NOPLAT на альтернативную стоимость авансированного в расходы производственного сегмента капитала.

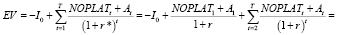

Денежные потоки, рассчитанные по критериям (5’) и (12), в общем случае различны. Однако, если сделать предположение, что все инвестиции в производственную сферу предприятия осуществлены в конце периода t, а затем восстанавливаются по мере накопления амортизационных отчислений, то есть:  где

где  Докажем, что

Докажем, что

(13)

(13)

(14)

(14)

Если в периоде t в компанию (производственную структуру) произведена инвестиция It, то

(15)

(15)

Источником операционной прибыли и NOPLAT являются производственные активы PA0, учтенные в балансе по первоначальной стоимости. Несмотря на износ (амортизацию) при стабильных ценах на производимую продукцию и операционных расходах NOPLAT остаётся постоянным. При наращивании объёмов производства операционные расходы снижаются и возрастает производительность всех производственных активов (в том числе рабочего капитала). В результате динамика NOPLAT не повторяет динамику процентных платежей, что кардинально отличает поток (13) от потока выплат по кредиту.

Таким образом, показатель EVA носит вспомогательный характер как критерий эффективности производственной сферы предприятий на кратко- и среднесрочном интервале планирования, и в меньшей степени отвечает задаче долгосрочного оценивания денежных потоков и стоимости компании.

(16)

(16)

– приведённая к моменту времени t стоимость денежных потоков, рассчитанных по критерию EVA, в  раз больше приведённой к тому же моменту времени стоимости денежных потоков, рассчитанных по критерию NOPLAT.

раз больше приведённой к тому же моменту времени стоимости денежных потоков, рассчитанных по критерию NOPLAT.

Следствием этого утверждения является факт, что использование показателя EVA (и аналогичных) завышает стоимость в оценках денежных потоков. Этот факт может быть объяснён и тем, что формула (12) трактует стоимость денежного потока как стоимость кредита (телом кредита является первоначальный капитал, инвестированный в производственную сферу, а процент по кредиту – альтернативная стоимость этого капитала на финансовых рынках). Однако, как следует из результатов моделирования динамики «затраты-выпуск», приведённых в работах [2, 12], эта динамика кардинально отличается от динамики потока выплат по кредиту (в данном случае простого аннуитета).

Таким образом, с целью повышения качества и точности оценок приведённой стоимости свободных денежных потоков производственной сферы предприятия предлагается использовать поток, составляющие которого рассчитываются по формуле (5’), а в качестве показателя эффективности операционной сферы принимается показатель NOPLAT, рассчитываемый по формуле (3).

Целью моделирования производственной сферы предприятия является выбор варианта деятельности, обеспечивающего рост стоимости производственного сегмента, т.е. максимальную отдачу на весь инвестированный в этот сегмент капитал, что наряду с необходимостью использования в модели критерия в форме (11) предполагает необходимость выбора обоснованной ставки r* дисконта.

Модели выбора ставки дисконтирования денежных потоков производственной сферы предприятия

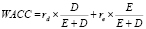

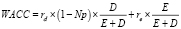

В оценках ставки справедливой доходности на весь капитал, инвестированный в производственную сферу компании, учитывая неоднородность его структуры, предложено применять модель WACC (средневзвешенной стоимости капитала) [4]. В соответствии с теоремой Миллера – Модильяни затраты на капитал на финансовом рынке без трансакционных издержек не имеют зависимости от методов финансирования. Для инвесторов альтернативные издержки на капитал равны средневзвешенным доходностям долга и акций [8]:

, (17)

, (17)

где WACC – средневзвешенная цена рабочего капитала;  цена привлеченного в затраты производственной деятельности заёмного капитала;

цена привлеченного в затраты производственной деятельности заёмного капитала;  цена собственного финансирования производственной деятельности;

цена собственного финансирования производственной деятельности;  – доля заёмного капитала в рабочем капитале;

– доля заёмного капитала в рабочем капитале;  доля собственного капитала в рабочем капитале.

доля собственного капитала в рабочем капитале.

Формула (17) средневзвешенной цены капитала не отражает различий между собственным капиталом и долгом, в силу того, что из налоговой базы вычитаются процентные платежи. В модели WACC при расчёте посленалоговой средневзвешенной цены капитала рекомендуется применять следующую формулу [6]:

. (18)

. (18)

Рассмотрим модели, теоретическую базу и численные методы нахождения стоимости заемного (rd) и собственного (re) капитала.

В теории и практике финансового менеджмента стоимость собственного капитала рассчитывается на базе модели ценообразования на финансовые активы CAPM (Capital Asset Pricing Model), предложенной У. Шарпом и являющейся однофакторной моделью зависимости доходности ri рискового актива от средней доходности rm финансового рынка [8]:

(19)

(19)

где α – дополнительная доходность рискового актива относительно среднерыночной доходности; β – показатель систематического риска (чувствительность доходности ri по отношению к доходности rm среднерыночного портфеля); rm – среднерыночная доходность:

(20)

(20)

где I – число ценных бумаг, обращающихся на рынке в рассматриваемом периоде; qi – доля в общей капитализации рынка i-го актива; ri – средняя доходность за анализируемый период i-го актива; qi – погрешность модели с учетом влияния всех остальных факторов.

Модель CAPM может быть представлена альтернативным выражением [9, 14]:

(21)

(21)

где rf – безрисковая ставка доходности фондового рынка;  – премия за риск инвестирования в данную компанию, скорректированная на ее β-коэффициент.

– премия за риск инвестирования в данную компанию, скорректированная на ее β-коэффициент.

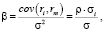

В свою очередь, β-коэффициент компании (бездолговая бета) без учета структуры капитала показывает систематический отраслевой риск и может быть рассчитан по формуле

(22)

(22)

где σi – среднеквадратичное отклонение доходности собственного капитала, σ – среднеквадратичное отклонение доходности среднерыночного портфеля.

Значение коэффициента β характеризует чувствительность изменения доходности собственного капитала по отношению к изменению рыночной доходности [8]:

- если ? > 1, то изменчивость доходности собственного капитала выше изменчивости рынка (доходность более чувствительна к изменению доходности рынка);

- если ? = 1, то изменчивость доходности собственного капитала соответствует изменчивости рынка (меняется вместе с рынком);

- если 0 < β < 1, то изменчивость доходности собственного капитала ниже изменчивости рынка (цена собственного капитала менее чувствительна к изменению рыночных показателей).

Модель CAPM, так же как и WACC, основана на предположении, что предприятие (бизнес) функционирует на эффективном рынке капитала, в котором конкуренция потенциальных инвесторов близка к совершенной. В связи с высокой волатильностью и незначительной статистикой биржевых индексов российских торговых площадок использование оригинальной модели CAPM является проблематичным: возникает проблема коррекции ее составляющих. Например, в качестве безрисковой ставки доходности рекомендуется использовать доходность по государственным ценным бумагам. Однако после кризиса 1998 г. доверие российских инвесторов к этому активу подорвано. Для того, чтобы получить сравнимые по времени и реалистичные оценки собственного капитала, предлагается использовать модель CAPM, опираясь на данные американского фондового рынка, для которого ставка доходности рассчитывается следующим образом [8]:

(23)

(23)

где rf – безрисковая ставка доходности (для американского рынка определяется доходностью долгосрочных государственных облигаций);  – коэффициент бездолговой беты, определённый на базе данных сайта [15]; rm – доходность среднерыночного портфеля;

– коэффициент бездолговой беты, определённый на базе данных сайта [15]; rm – доходность среднерыночного портфеля;  – премия за риск инвестирования в данное предприятие.

– премия за риск инвестирования в данное предприятие.

В формуле (23) в качестве безрисковой ставки примем доходность по 10-летним гособлигациям США, равную 4,96 %. По американскому рынку величина премии может быть определена на базе данных сайта [15]. Средневзвешенная премия на американском фондовом рынке (ERP – equity risk premium) составляет 4,54 % сверх доходности rf за временной период с 1928 по 2015 г.; c – премия за страновой риск при инвестировании в российские компании по сравнению с фирмами США. Величину этой премии возможно рассчитать по данным кредитных рейтингов долговых инструментов страны (в нашем случае России и США), присваиваемых рейтинговыми агентствами, такими как Fitch, S&P и Moody’s Investors Service. В качестве инструмента измерения странового риска России используется 10-летний кредитный дефолтный своп (CDS). Это методика оценки странового риска при помощи «спрэдового» метода, предложенная Deloitte and Touche RCCSS. Данная методика заключается в предположении, что страновой риск отражает потерю в доходности или, наоборот, дополнительный доход, который инвестор потребует при переходе от вложений в российские компании в компании США (разница в доходности государственных облигаций США и государственных облигаций РФ с одинаковыми сроками). По CDS страновой риск РФ составляет 3,48 % [9, 10].

Известна следующая модификация САРМ модели, учитывающая премии за малую капитализацию (s1) и за специфический риск компании (s2) [2, 4]:

(24)

(24)

Для расчета бета-коэффициента предложено использовать модифицированную формулу Хамады [4]:

(25)

(25)

где  – коэффициент долговой нагрузки, из которой вытекает, что стоимость собственного капитала значительно зависит от ставки налога на прибыль и доли долга.

– коэффициент долговой нагрузки, из которой вытекает, что стоимость собственного капитала значительно зависит от ставки налога на прибыль и доли долга.

В соответствии со ст. 269 НК предельная величина включаемых в налоговый щит процентов приравнивается к ставке рефинансирования ЦБ РФ с весовым коэффициентом 1,5 – для долговых обязательств в иностранной валюте, а для обязательств в рублях – 1,1 [8].

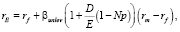

Формула для расчёта стоимости собственного капитала российской компании с долгом будет выглядеть следующим образом [8]:

(26)

(26)

где kп – предельная величина включенных в налоговый щит процентов; r – эффективная ставка по кредитам, учитываемым в пассивах (если долговые обязательства компании неоднородны, то следует использовать средневзвешенную ставку по кредитам), ref – ставка рефинансирования ЦБ, используемая в расчетах налоговых выигрышей.

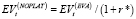

Ценой заемного финансирования (кредиты банков, выпуск облигаций, инвестиционный лизинг) выступает эффективная годовая процентная ставка, по которой компанией привлекаются заемные средства из соответствующих источников [14]. Реальная процентная ставка, отмеченная в кредитном договоре, и эффективная связаны формулой Фишера:

1 + rn = (1 + rp)•(1 + h), (27)

где rn – номинальная (эффективная) ставка доходности по кредиту, rp – реальная ставка доходности по кредиту, h – темп инфляции на рассматриваемом временном интервале. В первом случае стоимость заемного капитала равна процентной ставке кредита и определяется путем договорного соглашения между кредиторами и заемщиком. Во втором – определяется величиной выплачиваемого по облигации купона или номинальной процентной ставкой облигации, выраженной в процентах к номинальной стоимости.

Основным фактором цены заёмного финансирования является величина премии кредитной организации за риск компании-заёмщика.

Если процентные выплаты по кредиту исключаются из налогооблагаемой прибыли (полный налоговый щит), то цена rd заёмного капитала рассчитывается по формуле [14]:

rd = r (1 – Np), (28)

где r – договорная процентная ставка по кредиту, увеличенная на затраты по его оформлению и обслуживанию.

Если процентные выплаты по долгу лишь частично включаются в затраты предприятия до налогообложения (российский вариант), то [8]:

rd = r – rл•Np, (29)

где rл – предельная величина ставки процента по кредиту (при которой вся сумма начисленных процентов включается в затраты).

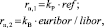

Предельная величина ставки процента по кредитам «увязывается» с ключевой ставкой ЦБ РФ (с 01.01.2016 г. значение ставки рефинансирования приравнено к значению ключевой ставки Банка России), европейской и лондонской межбанковской ставками и в соответствии со ст. 269 НК РФ определяется отдельно для кредитов и займов, номинированных в иностранной валюте и рублях. С 01.01.2016 г. ее размер составляет 1,25 ставки рефинансирования для кредитов, номинированных в рублях, и 1,07 от Европейской межбанковской ставки предложения (EURIBOR) – для кредитов, номинированных в евро, или 1,07 от LIBOR в долларах США – в иных валютах) [8]:

(30)

(30)

где rп,1 и rп,2 – предельные величины ставки процента для долговых обязательств, взятых соответственно в рублях и в иностранной валюте; kP, kB – коэффициенты предельных ставок для определения дисконта долговых обязательств соответственно в рублях и валюте.

Если структуру кредитного портфеля предприятия обозначить вектором ((dP, dB) (dP – доля кредитов в рублях, dB – доля кредитов в иностранной валюте), то предельная ставка rп по кредитному портфелю может быть определена по формуле средневзвешенной величины [8]:

rP = re•kPdP + euribor/libor•kBdB, (31)

а стоимость rd заемного капитала с учетом предельных ставок kP и kB – по формуле

rd = dP (rP – ref•kP•NP) +

+ dB (rB – euribor/libor•kB•NP), (32)

rd = dP•rP + dB•rB – rп•NP, (33)

где rB, rP – эффективные процентные ставки по кредитам соответственно в иностранной валюте и рублях.

Приведённые особенности ценообразования различных источников финансирования затрат производственной сферы компании дают возможность выявлять и группировать факторы, оказывающие влияние на выбор структуры рабочего капитала (преимущества и недостатки заемного финансирования отмечены в работах [1, 2, 4, 7, 8, 13, 14]). Отметим некоторые из них:

(1) цена капитала данного источника;

(2) величина «рычага капитала», обеспечивающего рост рентабельности собственного капитала при использовании заёмного финансирования;

(3) финансовая гибкость, оцениваемая величиной дополнительных издержек оперативного изменения структуры рабочего капитала;

(4) финансовая устойчивость, оцениваемая риском структуры рабочего капитала.

Факторы (2) и (4) являются разнонаправленными: увеличение заёмного финансирования усиливает вероятность наступления риска потери платежеспособности. Необходимость рассчитываться по долговым обязательствам в совокупности с неопределенностью доходов и расходов, характерной для любого вида коммерческой деятельности, еще больше повышает риск как для акционеров, так и для внешних инвесторов (кредиторов). С другой стороны, привлечение внешнего финансирования, для акционеров является выгодным, что отмечено в приведенных выше работах.

Эти рассуждения логически приводят к пониманию существования оптимальной структуры рабочего капитала, обеспечивающей максимальную по критерию приведенного свободного денежного потока, элементы которого рассчитываются с использованием показателя NOPLAT, эффективность производственной деятельности предприятия при заданных пороговых значениях рисков ликвидности текущих активов и структуры капитала.

Библиографическая ссылка

Приображенская В.В., Шабалина У.М. ОЦЕНКА ЭФФЕКТИВНОСТИ ПРОИЗВОДСТВЕННОЙ СФЕРЫ ПРЕДПРИЯТИЯ НА ОСНОВЕ ПОКАЗАТЕЛЕЙ ДЕНЕЖНОГО ПОТОКА // Фундаментальные исследования. 2017. № 4-2. С. 388-395;URL: https://fundamental-research.ru/ru/article/view?id=41493 (дата обращения: 07.02.2026).