В настоящее время успешность любой компании на рынке определяется тем, насколько быстро менеджмент компании определяет уровень динамики рынка и как воздействует на них для достижения поставленной цели. Менеджеры компании обязаны оценивать риски, разрабатывать стратегию компании, определять свои ресурсы и т.д., следовательно, основным ресурсом компании для принятия управленческих решений служит информация.

Для организации действует такое правило: чем больше сформировано руководством оперативной и объективной информации, тем выше вероятность принятия оптимальных решений, влияющих на эффективность бизнеса. BI-системы особенно содействуют этому.

Business Intelligence представляет собой методы и инструменты для перевода необработанной информации в наиболее удобную форму. На сегодняшний день BI-системы используются в различных крупных организациях, в том числе в кредитных учреждениях. Business Intelligence является основной частью для разработки жизнеспособной стратегии банка, ибо его развитие неосуществимо без представления текущей ситуации в бизнесе и направления его движения [4].

Данные системы особенно актуальны для кредитных организаций, которые осуществляют свою деятельность в условиях жесткой конкуренции и высокой динамичности, бизнес которых является клиентоориентированным [3, с. 16–18].

Согласно исследованиям Gartner, BI-системы в 2016 г. снова возглавили рейтинг технологических приоритетов CIO, опередив облачные технологии, мобильные приложения, цифровой маркетинг, data miting, ERP, CRM, специализированные отраслевые приложения и средства защиты информации.

По нашему мнению, деятельность банка не будет успешной без BI-систем, ибо АВС не способны справиться с задачами по формированию данных и обеспечить сильными приложениями и аналитическими инструментами, необходимыми банку от IT. BI-системы применяются для сбора информации и ее анализа. Так как банки применяют множество информационных систем, основной задачей BI является преобразование собранных данных в информацию с целью принятия решений. Как правило, для таких целей применяется хранилище данных. Второстепенной задачей является анализ информации. Каждый банк устанавливает свои требования к аналитике. Положительные результаты внедрения и дальнейшей эксплуатации системы зависят от профессионально установленных критериев формирования отчета.

На успех внедрения BI-систем в кредитном учреждении влияют такие факторы, как:

– во-первых, определение конкретных целей и задач проекта;

– во-вторых, поддержка руководства банка и необходимость качественного исхода данных и доступа к ним;

– в-третьих, вовлечение пользователей в процесс и их обучение.

Банки, применяющие в своей деятельности технологии Business Intelligence, в первую очередь повышают доходность бизнеса и рентабельность, а также создают условия для прозрачности отчетности. Посредством BI-решений возможно подготовить для клиента целевые предложения, предоставляющие возможность увеличить масштабы применения банковских продуктов. Это приводит к увеличению доходов банка и позволяет ему занять лидирующую позицию на рынке.

Главной задача BI-систем – вовремя подготовить необходимый объем информации, посредством которого можно рассчитать риски и управлять ими. Помимо этого BI-решения позволяют создавать модель поведения клиентов, обратившихся в банк за кредитом. На основе этого банк решает, кому и в каком объеме выдать кредит.

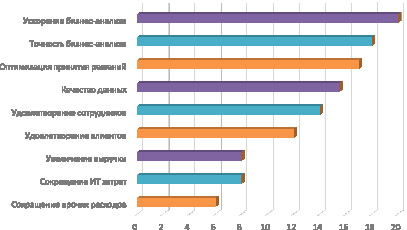

Рис. 1. Преимущества BI-систем

Основными преимуществами внедрения систем BI в банке являются (рис. 1):

– повышение эффективности процессов принятия решений;

– повышение скорости и точности составления отчетов, аналитики и планирования;

– повышенная удовлетворенность клиентов [1, с. 49–57].

По мнению аналитиков Technology Evaluation Centers (TEC), успешность проектов внедрения систем Business Intelligence в банке составляет не более 30 %. Основная проблема – несовпадение результатов с ожиданиями. Иначе говоря, заказчики не до конца понимают, что им нужно.

Существенным недостатком системы являются большие издержки, осуществляемые при ее внедрении. Основным шагом при внедрении систем BI является строгое определение целей и задач. Именно отсутствие этого приводит к разрушению основ бизнес-анализа.

Необходимо задать себе такой вопрос: как: «Чего хотим добиться?» Ответив на этот вопрос, кредитное учреждение может определить цели и задачи. А это позволяет выбрать оптимальные инструменты для их решения и обеспечит понимание со стороны конечных пользователей. Результаты внедрений BI-систем можно смело зафиксировать в терминах окупаемости инвестиций. Тем не менее, приступая к делу с неопределенными, неосязаемыми целями, вы рискуете потерять наступательный порыв своего проекта [6].

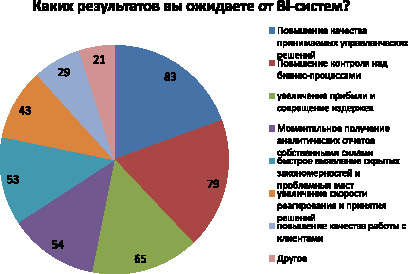

Нами было проведено исследование, в ходе которого в сети Интернет мы задали вопрос различным кредитным организациям: «Каких результатов вы ожидаете от BI-системы?» На рис. 2 изображена круговая диаграмма с показателями опроса.

Рис. 2. Результаты опроса

В данном опросе приняли участие 100 различных банков России. Согласно опросу, наиболее ожидаемыми результатами от внедрения бизнес-аналитики являются повышение качества принимаемых решений и рост контроля над бизнес-процессами в целом. Сокращению издержек и росту прибыли отдают предпочтение более 60 опрошенных, 54 опрошенных – моментальному получению аналитических отчетов, и 53 опрошенных – быстрому выявлению проблемных мест. 43 участника намерены увеличить скорость реагирования и принятия решений, чуть меньше 30 % – на повышение качества работы с клиентами. При этом ценность и полезность BI-систем осознают практически все опрошенные. Отметим, что участники имели возможность выбрать несколько ответов.

В данное время кредитные организации как в России, так и за рубежом акцентируют свое внимание на BI-системах. Безусловно, они намерены применить их в своей деятельности и тщательно ознакомиться с функциональными возможностями данной системы.

Существуют различные BI-платформы: Microsoft, Oracle, SAP, SAS Institute и другие. Наиболее популярными в России являются SAP (21 %) и Oracle (14 %). Выбор BI-инструмента зависит от бюджетов на IT-банка. Такие крупнейшие банки, как Сбербанк и ВТБ24, используют мощные аналитические платформы. А для небольших банков бюджетным вариантом является Excel. Он позволяет получить неплохие результаты, а его основным минусом является неспособность работать с большим объемом данных [5].

Рассмотрим внедрение системы Business Intelligence на примере ПАО «Сбербанк России». Сбербанк России – крупнейший российский универсальный банк, контролируется Центральным банком РФ, обладающим 52 % акций. В 2012 г. в Сбербанке была внедрена SAP Business Object 4.0. Этот продукт предоставляет возможность решить ряд задач, касающихся бизнес-аналитики.

Формирование архитектуры SAP Business Object, так же как и любой другой архитектуры информационной системы, состоит из ряда этапов [2]:

– формирование логико-структурной модели информационной области предприятия с применением различного распределенной базы данных, которые существуют в организации;

– построение модели Захмана для пяти точек зрения с шести аспектов с целью постоянного, ситуационного и проектного управления;

– построение матриц координации исполнителей, ресурсов и бизнес-процессов;

– применение BPMN в целях работы ситуационного центра в процессе принятия решений по нештатным ситуациям с применением симуляции различных вариантов решений.

– генерация BPMN моделей из системных моделей с наложением условий выполнения ролей, ресурсов и т.д. для бизнес-процессов регулярного и ситуационного управления;

– создание системных моделей на основе матриц, а также с учетом выделенных в моделях Захмана точек зрения и целей построения системных моделей;

Стратегия SAP базируется на следующих направлениях инноваций.

1. Прежде всего, банку важно понять, насколько эффективна его деятельность, и с этой целью необходимы совместное использование информации, отчетов, анализ и визуализация данных.

2. Возможность и удобство подключиться самостоятельно к инструментам ВI дают возможность глубже разобраться в данных пользователям.

3. Доступность работникам бизнес-аналитики с любого устройства и места, в том числе используя социальные сети кредитных организаций.

SAP Business Object представляет пакетное решение, посредством которого формируется достоверный и легкий в понимании обзор текущего бизнеса, а на основе функционала бизнес-аналитики разрабатываются прогнозы и выделяются направления дальнейшего развития.

Ключевой проблемой является поддержание качества данных. По нашему мнению, для ее решения необходимо применить стандартизацию и миграцию данных. С надежными и достоверными данными кредитная организация способна принять правильное решение, оптимизировать цепочки поставок и получить общее представление о клиентах с целью усовершенствования их обслуживания (таблица). Все это предоставляет ей такие преимущества, как:

– быстрая реакция на изменения путем сокращения циклов планирования, бюджетирования и консолидации;

– прогнозирование в полном объеме с целью не только регулирования, но и контроля рисков;

– сформированное общее решение не только для анализа данных и отчетности, но и с целью обмена информацией в единой среде;

– осуществление масштабирования решения в соответствии с динамикой развития бизнеса, уменьшение общей стоимости владения и сокращение затрат на информационную инфраструктуру;

– современные средства безопасности в целях защиты данных и ограниченного доступа к ним.

Выгоды от внедрения SAP Business Objects BI

|

Выгода |

Описание |

|

Увеличение прибыльности. Повышение эффективности работы отдела сбыта |

– Оптимизация путем сравнительного анализа прибыльности каждого продукта. – Оптимизация цены на продукты в соответствии с их себестоимостью. – Повышение показателей продаж путем использования клиентской аналитики |

|

Понимание клиентов. Оптимизация маркетинговых стратегий |

– Возможность привлечения долгосрочных клиентов. – Привлечение и сохранение нужных клиентов посредством целевого маркетинга. – Отслеживание и управление всеми аспектами привлечения клиентов |

|

Оптимизация цепочки поставок и снабжения |

– Снижение расходов на хранение запасов путем оптимизации материального потока. – Повышение дохода путем улучшенного управления запасами – Обеспечение своевременного наличия продуктов в местах продажи |

|

Качественный сервис и сохранение клиентов |

– Сокращение оттока клиентов путем повышения их удовлетворенности и лояльности. – Обслуживание клиентов согласно моделям покупательского поведения. – Оперативное решение проблемы оттока клиентов при помощи анализа первопричин |

|

Управление финансами |

– На базе финансовых результатов возможность управления главными показателями эффективности (KPI). – Быстрая реакция на изменения путем сокращения циклов планирования, бюджетирования и консолидации. – Точное прогнозирование для управления финансовыми последствиями, возможностями и рисками |

|

Повышение эффективности ИТ-отдела |

– Значительное сокращение затрат на создание, разработку и тестирование отчетов. – Сокращение времени на составление отчетов и повышение эффективности построения запросов. – Снижение общей стоимости владения и затрат на информационную инфраструктуру |

Итак, BI-системы призваны повысить эффективность управления кредитной организацией за счет помощи в принятии правильных и быстрых управленческих решений. Данная система занимается обработкой данных, собранными другими IT-системами, т.е. у банка должна использоваться какая-либо автоматизированная система для сбора достаточно больших объемов данных, необходимых для анализа и принятия на их основе решений. Причем собранные данные должны быть представлены в таких форматах данных, которые можно будет использовать для обработки с помощью системы BI.

Библиографическая ссылка

Алиев О.М., Шамхалова Э.А., Аразова Э.С. ПРИМЕНЕНИЕ BUSINESS INTELLIGENCE-СИСТЕМ В БАНКОВСКОЙ ДЕЯТЕЛЬНОСТИ // Фундаментальные исследования. 2017. № 4-1. С. 104-108;URL: https://fundamental-research.ru/ru/article/view?id=41443 (дата обращения: 29.01.2026).