Страховой рынок – это один из главных показателей финансовой безопасности страны. Сегодня страховой рынок находится в нелегком положении, т.к. темпы прироста взносов сокращаются, убыточность растет, страховщики испытывают давление со стороны фондовых рынков, колебания курсов валют, кроме того расширение санкций и в целом экономическая ситуация в стране создают дополнительные барьеры для развития данного рынка.

И все же востребованность страховых услуг возрастает, несмотря на возникающие проблемы в данной отрасли. Страховой рынок обеспечивает финансовую и социальную защиту населения, развивает научно-технический прогресс, для экономики страхование становится важным инвестиционным ресурсом, освобождает государство от многих расходов, которые приводят к определенным рискам. Важным фактором повышения инвестиционного потенциала рынка становится рост доли страхования жизни, что обеспечивает возможность долгосрочных вложений.

В соответствии с законом РФ «Об организации страхового дела в Российской Федерации» от 27.11.1992 г. с изменениями, внесенными Федеральным законом от 21.06.2004 г. № 57-ФЗ под страховой деятельностью (страховым делом) понимается сфера деятельности страховщиков по страхованию, перестрахованию, взаимному страхованию, а также страховых брокеров, страховых актуариев по оказанию услуг, связанных со страхованием, с перестрахованием [7].

Значение страхового рынка в экономике страны [1]:

– защита страхователя от случайных опасностей;

– развивается общественное производство, благодаря размещению ресурсов страховщиков в различные виды финансовых институтов (банки, фондовый рынок, ЖКХ и т.д.).

Таблица 1

Количество субъектов страхового рынка

|

Единица измерения |

31.12.2014 г. |

31.12.2015 г. |

30.06.2016 г. |

Изменение за годы 2014–2015, в % |

|

|

Количество субъектов страхового рынка (деятельность, которых подлежит лицензированию), в том числе |

Ед. |

567 |

478 |

423 |

– 15,7 |

|

Количество страховых организаций |

Ед. |

404 |

334 |

283 |

– 17,3 |

|

Количество обществ взаимного страхования |

Ед. |

12 |

10 |

12 |

– 16,7 |

|

Количество страховых брокеров |

Ед. |

151 |

134 |

128 |

– 11,3 |

Таблица 2

Топ-10 российских компаний по объему сборов на 2015 г.

|

Компания |

Доля рынка в 2015 г., в % |

Изменение сборов премий в 2015 г., в % |

Изменение доли рынка в 2015 г., в п.п. |

|

Росгосстрах |

17,7 |

19,2 |

2,3 |

|

СОГАЗ |

13,0 |

13,9 |

1,2 |

|

Ингосстрах |

7,7 |

12,7 |

0,6 |

|

РЕСО-Гарантия |

7,6 |

19,4 |

1,0 |

|

АльфаСтрахование |

6,6 |

15,5 |

0,7 |

|

ВСК |

4,7 |

27,6 |

0,9 |

|

ВТБ страхование |

4,6 |

29,7 |

0,9 |

|

Сбербанк Страхование Жизни |

4,3 |

20,7 |

0,6 |

|

Согласие |

3,0 |

– 9,2 |

– 0,4 |

|

Ренессанс Страхование |

2,0 |

6,9 |

0,1 |

Для анализа текущего состояния страхового рынка в России необходимо выделить такие показатели, как:

– доля страховых взносов в ВВП страны;

– страховые премии на душу населения;

– размер страховых премий и их динамика;

– структурные элементы страхового рынка, изменение структуры за анализируемый период.

По данным Центрального банка РФ количество субъектов страхового рынка на 2015 год в сравнении с 2014 годом сократилось на 89 ед. (– 15,7 %) в основном за счет страховых организаций (– 17,3) и страховых брокеров (– 11,3). Сокращение страховщиков связано с нарушениями нормативных требований. Требования Банка России в дальнейшем будут устремлены на совершенствование учета страховой деятельности, повышение ее прозрачности, предсказуемости и устойчивости [4]. Таблица показывает, что количество страховщиков на первое полугодие 2016 года пока что сокращается (табл. 1).

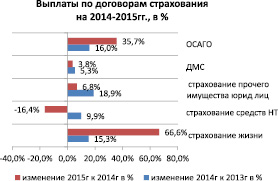

На 2015 г. количество заключенных договоров снизилось. За долгие годы общая величина страховых премий увеличилась на 3,3 % (1 023, 8 млрд руб.). Выплаты по договорам выросли на 7,1 % до 509, 21 млрд руб. Хорошую динамику показывает страхование жизни и ДМС (рис. 1, 2).

Страхование жизни в сравнении с 2014 годом увеличилось на 19,1 %, совокупный объем премий составляет 129,7 млрд руб. ДМС по количеству договоров 2015 г. в сравнении с предыдущим годом находится в минусе на – 9,4 %. Несмотря на это страховые премии ДМС в 2015 г. увеличились на 3,6 %. Причиной снижения ДМС является инфляция стоимости медицинских услуг, которую страховщики перекладывают на потребителей данной услуги (страхователей).

Автострахование является основным источником роста страхового рынка. На протяжении нескольких лет до 2015 г. крупнейшим страхователем в данной области являлся КАСКО. Для примера в 2014 г. доля КАСКО на рынке составляла 22,1 %. Лидирующее положение в 2015 г. занимает ОСАГО. Суммарный объем собранных премий вырос в сравнении с 2014 г. на 44,2 % (218,7 млрд рублей). Количество заключенных договоров по ОСАГО снизилось на 7,8 % в сравнении с 2014 г.

Рис. 1. Страховые премии на 2014–2015 гг., в %

Рис. 2. Выплаты по договорам страхования на 2014–2015 гг., в %

Сократился рынок перестрахования, таким образом, доля перестраховщиков в страховых резервах составляет на конец 2015 г. – 19 % (до 130,4 млрд руб.). Объем входящего перестрахования сократился на 27 % к уровню 2014 г. Причиной снижения является введение антироссийских санкций, что привело к падению курса рубля, низкому страновому рейтингу и недокапитализации большого числа компаний.

Вступление России во Всемирную торговую организацию подразумевает отношения российского страхового рынка с мировым, но в связи с состоянием экономики в стране, все же следует не спешить с увеличением количества страховщиков с иностранным капиталом.

Табл. 2 показывает топ-10 российских компаний по объему сборов на 2015 г., которые продемонстрировали увеличение объема премий на 2015 г. Благодаря этому доля данного сегмента достигла 71 %. По-прежнему лидером по сбору премий остается Росгосстрах. Следует отметить, что в 2015 году лицензий лишились 77 страховых компаний, а за первый квартал 2016 года их число сократилось еще на 12,5 %, что сказалось на общерыночной динамике. В первом квартале 2016 г. лидирует страховая компания СОГАЗ (93 млрд руб. собранных премий), таким образом, сместив компанию Росгосстрах на второе место (64 млрд руб. собранной премии), третье место занимает Ингосстрах (45 млрд руб.) и четвертую позицию занимает РЕСО-Гарантия (41 млрд руб.) [5].

В 2016 году спрос на инвестиционные проекты снизился по причине снижения реальных доходов населения. Для страхования жизни в 2016 г. введены ограничения, связанные с максимальным размером комиссии в банковском страховании, что приводит к определенным проблемам. И все же основными сегментами рынка на первое полугодие 2016 г., в которых наблюдается рост премий, остаются страхование жизни за период (с 30.06.2015 г. по 30.06.2016 г. + 66,5) и автострахование ОСАГО (за период с 30.06.2015 г. по 30.06.2016 г. + 20,9 %). Ситуация с перестрахованием в данный период по-прежнему ухудшается. Объем входящего перестрахования по отношению к соответствующему значению прошлого года сократился на 28 % [6].

Собственные финансовые ресурсы страховщиков страдают в основном из-за сравнительно невысоких нормативов, которые предъявляются на этапе развития к страховым организациям в отношении размера их уставного капитала и норматива отчислений в страховые резервы. Нормативы можно увеличить тогда, когда они соответствуют уровню состояния экономики страны, доходов населения и т.д.

Согласно плану развития финансового рынка РФ на период 2016–2018 гг. Банк России акцентирует внимание на развитие долгосрочного накопительного страхования жизни. Реализацией этой задачи является повышение привлекательности страхования жизни как инвестиционного института для граждан и организаций. В 2016 году принят Федеральный закон «О внесении изменений в закон РФ «Об организации страхового дела в Российской Федерации» № 363-ФЗ о национальной перестраховочной компании. Компания будет принимать в перестрахование широкий круг рисков, в том числе связанных со страхованием жилья и выполнением государственного заказа. В первую очередь будут обеспечены страховой защитой те предприятия, которые попадают под действие международных санкций. Цель направления национальной перестраховочной компании – это уменьшение зависимости российского страхового рынка от иностранных перестраховщиков. Таким образом, можно будет увеличить емкость российского перестраховочного рынка [3].

Также основными задачами развития рынка страховых услуг являются:

– обеспечение полноценной защиты прав потребителей страховых услуг;

– совершенствование и внедрение современных страховых технологий;

– совершенствование системы внутреннего контроля страховщиков;

– подготовка высококвалифицированных кадров для рынка страховых услуг;

– повышения уровня страховой грамотности населения;

– повышение уровня страховой и перестраховочной защиты;

– усиление роли российского страхового рынка на международном уровне.

Эффективное развитие страхового рынка РФ зависит от инвестиционной привлекательности данного рынка, инновационной активности страховщиков, повышения конкурентоспособности страхового рынка, качества услуг и т.д.

В следующем 2017 году, по мнению агентства RAEX, ситуация на рынке не улучшится. Переломным годом будет 2017, на восстановление темпов роста уйдет еще 3 года. Повлияют на снижение финансовых результатов в страховой отрасли кредитные риски, связанные с лишенными лицензий банками и недобросовестными контрагентами [8].

По проведенному обзору рынка страхования в России компанией КПМГ [2]:

1. Приоритетными мерами, направленными на увеличение объема портфеля в ближайшей перспективе, будут являться:

– повышение уровня удержания клиентов;

– разработка новых продуктов;

– повышение уровня проникновения продуктов на одного клиента;

– оптимизация программы перекрестных продаж;

– оптимизация условий франшизы;

– участие в сделках слияния и поглощения.

2. Приоритетными мерами, направленными на снижение уровня убыточности и сокращение расходов в ближайшей перспективе, будут:

– более детальный андеррайтинг;

– сокращение прочих операционных расходов;

– изменение структуры портфеля в сторону менее убыточных продуктов/регионов присутствия;

– сокращение аквизиционных расходов;

– сокращение расходов на персонал.

Самыми востребованными методами увеличения объема продаж были и остаются повышение уровня удержания клиентов и разработка новых продуктов страхования. Эффективной мерой по мнению респондентов является повышение уровня проникновения страховых продуктов на одного клиента.

Библиографическая ссылка

Загирова Н.Р., Александрова Н.Г. АНАЛИЗ СТРАХОВОГО РЫНКА РФ НА ПЕРИОД 2014–2016 ГГ. И ПЕРСПЕКТИВЫ ЕГО РАЗВИТИЯ // Фундаментальные исследования. 2016. № 11-5. С. 1006-1010;URL: https://fundamental-research.ru/ru/article/view?id=41292 (дата обращения: 10.03.2026).