Для изучения страхования жизни и механизмов его развития необходимо исследовать экономическую сущность и функции данного феномена.

Наиболее полным представляется определение, данное А.В. Сулименко. Под страхованием жизни она предлагает понимать «виды личного страхования, нацеленные на предотвращение критического ухудшения уровня жизни застрахованного или материально зависящих от него лиц в случае утраты ими источника дохода по причине смерти, полной или частичной утраты трудоспособности, а также на повышение благосостояния застрахованного лица в случае его дожития до определенного договором страхования срока, возраста или события (совершеннолетия, бракосочетания, выхода на пенсию и проч.), реализуемых посредством гарантии выплаты страховой суммы при наступлении страхового случая (смерть, дожитие, утрата трудоспособности) единовременно либо в виде рентных платежей» [4, с. 14].

Это определение аккумулирует все основные черты страхования жизни и позволяет получить более точное представление о его экономической сущности.

Исследования подтверждают, что потенциал российского рынка страхования жизни все еще остается неиспользованным, минимальное число населения добровольно и сознательно приобретают полисы страхования жизни, что делает актуальной разработку мер по интенсификации использования потенциала развития сегмента страхования жизни в современной России и повышению спроса на программы накопительного и инвестиционного страхования.

Инвестиционно-сберегательный потенциал финансов населения раскрывается при возникновении финансовых отношений между населением и финансово-кредитными организациями и посредниками во время потребления населением банковских, страховых и пенсионных услуг, купле-продаже ценных бумаг, а также с коммерческими организациями путем участия населения в формировании капитала таких организаций [1, с. 22].

В России доля страхования жизни вообще и долгосрочного накопительного страхования жизни в частности гораздо меньше и составляет менее одного процента от общего объема страховых взносов. Такой показатель, как доля платежей по страхованию жизни в ВВП, в России соответствует аналогичным показателям Бразилии и других стран с развивающейся экономикой, отсутствием социальной защиты [3].

В России имеется большой потенциал для развития данного сегмента. Об этом свидетельствует опыт стран Восточной Европы, где страхование жизни составляет 36–41 % всего страхового рынка. Развитие страхования жизни в России в контексте современных тенденций возможно при условии повышения как заинтересованности потенциальных страхователей в приобретении полисов страхования жизни, так и их привлекательности и доступности для более широких слоев населения. Сложившийся в настоящее время комплекс социально-экономических условий свидетельствует о больших перспективах развития страхования жизни, особенно в части накопительных программ.

Необходимо отметить, что все программы страхования жизни реализуются в рамках двух основных сегментов: индивидуального и коллективного страхования. Коллективное страхование жизни в настоящее время является более развитым, в то время как более перспективным с точки зрения долгосрочных тенденций развития, по нашему мнению, является индивидуальное страхование.

Также более распространенными являются программы краткосрочного страхования жизни, тогда как для страховых компаний наиболее выгодными являются долгосрочные программы. Долгосрочные виды страхования жизни, представляющие собой программы накопительного типа, могут стать и более привлекательными для индивидуальных страхователей, как обладающие максимальной социальной значимостью. Индивидуальное долгосрочное страхование, одновременно обладающее наибольшим потенциалом и наименее развитое на современном этапе, занимает особое место среди различных видов страхования жизни. Его значимость предопределяется в первую очередь тенденциями мировых страховых отношений, а также его перспективной емкостью.

Для развития сегмента накопительного страхования жизни в России существует серьезная демографическая основа. Конъюнктура рынка страхования жизни непосредственным образом связана с демографическими характеристиками населения: средней и ожидаемой продолжительностью жизни, уровнем повозрастной смертности, тендерными особенностями смертности, половозрастной структурой населения.

Таблица 1

Характеристика страхования жизни в зарубежных странах

|

Страна |

Взносы по страхованию жизни, млн долл. |

Доля взносов по страхованию жизни в ВВП, % |

Взносы страхования жизни на душу населения, долл. |

|

Бразилия |

13 699 |

1,3 |

72,5 |

|

Великобритания |

31 1691 |

13,1 |

5139,6 |

|

Германия |

94 911 |

3,1 |

2 840,8 |

|

Индия |

37 220 |

4,1 |

33,2 |

|

Китай |

45 092 |

1,7 |

34,1 |

|

Польша |

5 793 |

1,7 |

150,5 |

|

Тайвань |

41 245 |

11,6 |

1 800,0 |

|

Франция |

177 902 |

7,9 |

2 922,5 |

|

Чешская Республика |

2 083 |

1,5 |

204,1 |

|

Япония |

362 766 |

8,3 |

2829,3 |

Источник: [5].

При условии сохранения тенденций динамики основных демографических показателей потребность в отношениях страхования жизни прогнозируемо должна возрастать. Это связано с ростом ожидаемой продолжительности жизни (табл. 2), что приведет к необходимости для индивидов использовать различные варианты финансовых инвестиций для обеспечения достойного уровня жизни при выходе из трудоспособного возраста. Рост как ожидаемой, так и средней продолжительности жизни приводит к увеличению демографической нагрузки пожилыми, то есть у индивидов трудоспособного возраста увеличивается число иждивенцев из числа лиц старших поколений. Как известно, само наличие и количество иждивенцев существенно влияет на решение о приобретении полиса страхования жизни.

Однако в состав «основных» иждивенцев, о чьем благосостоянии в случае смерти или утраты трудоспособности заботятся лица, приобретающие договор страхования жизни, входят, как правило, дети.

В соответствии с так называемой концепцией демографического перехода, исторически и экономически обусловленного изменением состава и структуры семьи, в частности перехода от многодетности к малодетности и от многопоколенных семей к одно- и двухпоколенным, изменился и состав иждивенцев – ими в основном являются представители не старших, а младших поколений.

После выхода из трудоспособного возраста пенсионеры часто продолжают трудовую деятельность, тем самым не становясь иждивенцами для своих детей. Одновременно постоянно растет возраст фактического вступления молодежи в «самостоятельную жизнь», приобретения финансовой независимости о родителей.

В связи с этим возрастает и длительность «реального» (в отличие от юридического и статистического) иждивенчества поколения детей по отношению к поколению родителей. Поэтому необходимость в распространении страхования жизни, обусловленная демографическими причинами, неуклонно возрастает. Кроме того, по данным демографического прогноза, составленного Федеральной службой государственной статистики Российской Федерации, коэффициент нагрузки молодыми (т.е. лицами моложе трудоспособного возраста) будет возрастать вплоть до 2020–2024 года (по разным вариантам прогноза), затем начнется медленное снижение.

Таблица 2

Ожидаемая продолжительность жизни при рождении (число лет)

|

Годы |

Низкий вариант прогноза |

Средний вариант прогноза |

Высокий вариант прогноза |

||||||

|

М + Ж |

М |

Ж |

М + Ж |

М |

Ж |

М + Ж |

М |

Ж |

|

|

2012 |

69,7 |

63,8 |

75,5 |

69,7 |

63,8 |

75,5 |

69,7 |

63,8 |

75,5 |

|

2013 |

68,7 |

62,8 |

74,8 |

70 |

64,1 |

75,9 |

71,3 |

65,5 |

76,9 |

|

2014 |

68,8 |

62,9 |

74,9 |

70,3 |

64,5 |

76,1 |

71,8 |

66,1 |

77,3 |

|

2015 |

68,9 |

63 |

75 |

70,6 |

64,8 |

76,3 |

72,3 |

66,7 |

77,7 |

|

2016 |

69 |

63,1 |

75 |

70,9 |

65,2 |

76,6 |

72,8 |

67,2 |

78,1 |

|

2017 |

69,1 |

63,2 |

75,1 |

71,2 |

65,5 |

76,8 |

73,2 |

67,8 |

78,4 |

|

2018 |

69,2 |

63,4 |

75,2 |

71,5 |

65,8 |

77 |

73,7 |

68,3 |

78,8 |

|

2019 |

69,3 |

63,5 |

75,2 |

71,7 |

66,1 |

77,2 |

74,1 |

68,8 |

79,1 |

|

2020 |

69,4 |

63,6 |

75,3 |

72 |

66,4 |

77,4 |

74,5 |

69,3 |

79,5 |

|

2021 |

69,4 |

63,7 |

75,3 |

72,2 |

66,7 |

77,6 |

74,9 |

69,8 |

79,8 |

|

2022 |

69,5 |

63,8 |

75,4 |

72,4 |

67 |

77,7 |

75,3 |

70,2 |

80,1 |

|

2023 |

69,6 |

63,9 |

75,4 |

72,6 |

67,3 |

77,9 |

75,7 |

70,7 |

80,4 |

|

2024 |

69,6 |

64 |

75,5 |

72,8 |

67,5 |

78,1 |

76 |

71,1 |

80,6 |

|

2025 |

69,7 |

64 |

75,5 |

73 |

67,8 |

78,2 |

76,4 |

71,5 |

80,9 |

|

2026 |

69,8 |

64,1 |

75,5 |

73,2 |

68 |

78,4 |

76,7 |

71,9 |

81,2 |

|

2027 |

69,8 |

64,2 |

75,6 |

73,4 |

68,2 |

78,5 |

77 |

72,3 |

81,4 |

|

2028 |

69,9 |

64,3 |

75,6 |

73,6 |

68,5 |

78,6 |

77,3 |

72,6 |

81,7 |

|

2029 |

69,9 |

64,4 |

75,6 |

73,8 |

68,7 |

78,8 |

77,6 |

73 |

81,9 |

|

2030 |

70 |

64,4 |

75,7 |

73,9 |

68,9 |

78,9 |

77,9 |

73,3 |

82,1 |

Источник: [2].

Таблица 3

Коэффициент демографической нагрузки (на 1000 лиц трудоспособного возраста приходится нетрудоспособных, на начало года)

|

Годы |

Низкий вариант прогноза |

Средний вариант прогноза |

Высокий вариант прогноза |

||||||

|

Всего |

в том числе лиц в возрасте: |

Всего |

в том числе лиц в возрасте: |

Всего |

в том числе лиц в возрасте: |

||||

|

моложе тр/сп |

старше тр/сп |

моложе тр/сп |

старше тр/сп |

моложе тр/сп |

старше тр/сп |

||||

|

2012 |

644 |

271 |

373 |

644 |

271 |

373 |

644 |

271 |

373 |

|

2013 |

665 |

280 |

385 |

665 |

280 |

385 |

665 |

280 |

385 |

|

2014 |

685 |

287 |

398 |

688 |

289 |

399 |

688 |

289 |

399 |

|

2015 |

705 |

294 |

411 |

710 |

297 |

413 |

713 |

299 |

414 |

|

2016 |

727 |

301 |

426 |

734 |

306 |

428 |

740 |

309 |

431 |

|

2017 |

744 |

305 |

439 |

755 |

313 |

442 |

763 |

318 |

445 |

|

2018 |

761 |

310 |

451 |

775 |

320 |

455 |

787 |

328 |

459 |

|

2019 |

773 |

312 |

461 |

792 |

325 |

467 |

807 |

335 |

472 |

|

2020 |

784 |

314 |

470 |

806 |

329 |

477 |

824 |

341 |

483 |

|

2021 |

794 |

314 |

480 |

820 |

332 |

488 |

841 |

347 |

494 |

|

2022 |

800 |

314 |

486 |

831 |

335 |

496 |

855 |

352 |

503 |

|

2023 |

804 |

313 |

491 |

839 |

337 |

502 |

867 |

356 |

511 |

|

2024 |

805 |

310 |

495 |

843 |

336 |

507 |

873 |

357 |

516 |

|

2025 |

800 |

304 |

496 |

843 |

333 |

510 |

876 |

356 |

520 |

|

2026 |

797 |

298 |

499 |

844 |

330 |

514 |

881 |

355 |

526 |

|

2027 |

792 |

292 |

500 |

843 |

326 |

517 |

884 |

354 |

530 |

|

2028 |

784 |

283 |

501 |

839 |

320 |

519 |

884 |

351 |

533 |

|

2029 |

773 |

272 |

501 |

833 |

313 |

520 |

881 |

346 |

535 |

Источник: [2].

Увеличение демографического давления на трудоспособное население неизбежно должно приводить к росту интереса к финансовым инструментам, способным обеспечить гарантии финансовой стабильности домохозяйств при утрате основного источника дохода.

Однако в настоящее время отмечается достаточно низкая распространенность и популярность индивидуального страхования жизни в России по сравнению с развитыми странами, связанная с целым рядом причин. Так, структура бюджетов домохозяйств большинства россиян не предполагает выделения части расходов на приобретение страховых услуг, не относящихся к обязательным видам страхования.

В табл. 4 представлена динамика структуры денежных доходов населения России.

Таблица 4

Структура использования денежных доходов населения

|

1970 |

1980 |

1990 |

1994 |

1999 |

2003 |

2008 |

2013 |

|

|

Всего денежных доходов (в процентах) |

100 |

100 |

100 |

100 |

100 |

100 |

100 |

100 |

|

в том числе: |

||||||||

|

Покупка товаров и оплата услуг |

86,2 |

84,3 |

75,3 |

64,5 |

78,5 |

69,1 |

74,1 |

74,0 |

|

Обязательные платежи и разнообразные взносы |

10,0 |

12,1 |

12,2 |

6,8 |

6,6 |

8,3 |

12,3 |

11,4 |

|

сбережения |

4,0 |

2,7 |

7,5 |

6,5 |

5,3 |

12,7 |

5,4 |

9,9 |

|

покупка валюты |

… |

… |

… |

17,7 |

7,8 |

7,2 |

7,9 |

4,2 |

|

прирост (уменьшение) денег на руках у населения |

-0,2 |

0,9 |

5,0 |

4,5 |

1,8 |

2,7 |

0,3 |

0,5 |

Источник: [2].

По данным табл. 4 наблюдается низкая (относительно стран с развитыми экономиками) склонность к сбережению: большая часть доходов россиян тратится на покупку товаров и услуг и обязательные платежи и взносы.

В связи с чем можно сделать вывод о сложности включения россиянами взносов по страхованию жизни в структуру бюджета домохозяйства из-за низкой доли свободных денежных средств. Кроме того, в настоящее время цена полиса индивидуального страхования жизни является высокой для большинства российских домохозяйств. Среднедушевые денежные доходы населения России, по данным Федеральной службы государственной статистики, составили 16 895,0 рублей в 2009 году, 18 958,4 рублей в 2010 году, 20 780 рублей в 2011 году и 23 221,1 рублей в 2012 году, 25 646,6 в 201 г. [3]. Размер ежегодного взноса индивидуального страхования жизни в большинстве случаев сопоставим или превышает значения данных показателей (отметим, что размер взноса варьирует в зависимости от покрываемых рисков, возраста застрахованного и условий страхования). Помимо этого, страховая культура населения России является достаточно низкой. Все это в совокупности приводит к тому, что доля полученных премий по страхованию жизни весьма мала в общей структуре взносов, полученных страховыми компаниями (7,8 % в 2013 году) [3]. Таким образом, хотя страхование жизни в России обладает значительным потенциалом роста, обусловленным рядом причин, существуют и сдерживающие факторы, из-за воздействия которых прогнозируемый специалистами рост может замедляться.

К факторам, сдерживающим развитие страхования жизни, относятся: низкая текущая склонность населения к сбережению, низкая текущая доля страхования жизни в структуре сбережений населения, низкая страховая культура населения, относительно высокий размер страховых взносов (в годовом выражении).

Среди факторов, способствующих росту страхования жизни можно выделить: рост уровня жизни населения, формирование «среднего класса», рост ожидаемой и средней продолжительности жизни населения, рост демографической нагрузки, развитие финансового рынка и других инвестиционных инструментов, рост страхового рынка в целом и личного страхования, повышение уровня социальной ответственности индивидов и осознания рисков.

Перечень не является исчерпывающим. Однако число тех из них, которые способствуют росту страхового рынка, превышает количество снижающих темпы его развития. С укреплением рыночных отношений, с увеличением длительности их истории в нашей стране неизбежно развиваются наиболее перспективные и современные финансовые инструменты и отношения финансового рынка. Страхование жизни является наиболее социально-ориентированным из них, так как в определенной степени снижает нагрузку государства, связанную с необходимостью обеспечения гарантий экономической стабильности населения.

Направления повышения привлекательности и доступности индивидуального страхования жизни в России

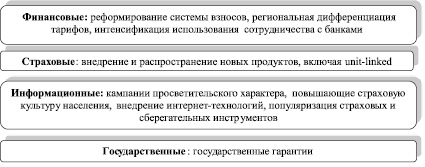

Для реализации весьма высокого потенциала страхования жизни в Российской Федерации, для интенсификации его роста и повышения эффективности для всех задействованных сторон необходимо внедрение предложенных мер и механизмов, позволяющих реализовать мероприятия финансового, информационного, актуарного и маркетингового характера, а также введение системы государственных гарантий, которые в совокупности способны привести к поступательному развитию страхования жизни, росту его популярности и востребованности среди населения, что позволит повысить качество социального обеспечения и жизни населения.

Основные направления повышения привлекательности и доступности индивидуального страхования жизни в России сгруппированы и представлены на рисунке.

Большая часть мер должна реализовываться страховыми компаниями, в то время как информационно-просветительские кампании могут проводиться совместно страховыми компаниями и государственными структурами в силу высокой социальной значимости страхования жизни.

Исследование выполнено при финансовой поддержке Российского гуманитарного научного фонда и Администрации Волгоградской области в рамках научно-исследовательского проекта «Потенциал финансов населения региона как инновационный фактор сбалансированного регионального развития (на примере Волгоградской области)» № 14-12-34026 а/В.

Библиографическая ссылка

Григоренко И.В., Шкарупа Е.А. АНАЛИЗ ПОТЕНЦИАЛА РАЗВИТИЯ РЫНКА СТРАХОВАНИЯ ЖИЗНИ НАСЕЛЕНИЯ: ФИНАНСОВЫЙ АСПЕКТ // Фундаментальные исследования. 2016. № 3-1. С. 14-19;URL: https://fundamental-research.ru/ru/article/view?id=39998 (дата обращения: 07.01.2026).