Ликвидность банка является важнейшим показателем его надежности и означает как способность банка выполнить взятые на себя финансовые обязательства в полном объеме и в необходимые сроки, так и его возможности по удовлетворению спроса субъектов экономики в финансовых ресурсах [1]. Тема ликвидности всего банковского сектора сегодня еще мало освещена в экономической литературе, в отличие от ликвидности отдельно взятого банка. Ликвидность банковской системы страны также является единой базой по предоставлению перемещения стоимостей в рамках национальной экономики в необходимые сроки. Она обеспечивается необходимым объемом высоколиквидных средств (денежная масса страны в обращении), бесперебойностью работы платежных систем, всеобщим контролем, осуществляемым Центральным банком, а также стабильным уровнем таких макроэкономических показателей национальной экономики, как уровень инфляции, темп роста ВВП, курс национальной валюты [2, 6].

Цель данного исследования – проанализировав состояние и динамику ликвидности банковской системы России, определить, насколько серьезна существующая проблема, спрогнозировать ее дальнейшее развитие и определить пути ее решения.

Чтобы определить, насколько серьезна проблема дефицита ликвидности банковской системы России, необходимо проанализировать динамику ряда показателей, а именно:

● Динамику объемов депозитов и кредитов физических и юридических лиц.

● Динамику объемов и процентных ставок на межбанковском кредитном рынке в России.

● Долю задолженности коммерческих банков Банку России в общих пассивах банков.

● Выполнение банками обязательных нормативов ликвидности.

● Среднегодовое сальдо операций Банка России по предоставлению/абсорбированию ликвидности.

Анализ динамики экономических показателей

Для оценки состояния ликвидности банковского сектора России на современном этапе проведен анализ динамики объемов депозитов и кредитов физических и юридических лиц. Если во время кризиса 2008–2009 гг. деловая депозитная активность банков имела тенденцию к росту, то в 2014 г. сложились противоположные тенденции в динамике депозитного портфеля в банковском секторе: рост объема депозитов в целом замедлился (так, в 2013 г. темп прироста депозитного портфеля физических лиц составил 16 %, а в 2014 г. – 9 %, юридических лиц – 8,5 и 12 % соответственно) [3]. Объем депозитного портфеля физических лиц выше корпоративного.

Впервые за последние несколько лет произошло снижение объемов розничного и корпоративного кредитования [4]. На снижение спроса на кредит значительное влияние оказало повышение ключевой ставки Банком России, что определило повышение процентных ставок по депозитам и для физических (на 7–10 %), и для юридических лиц (рост на 5–6 %). С одной стороны, это позволило остановить «бегство» вкладчиков из банков в условиях нарастающей инфляции и девальвации рубля. С другой стороны, вызвало повышение процентных ставок по кредитным продуктам, привело к снижению спроса на них и к росту кредитного риска банковской системы: спрос на корпоративные кредиты снизился на 6 %, впервые за 5 лет, на розничные кредиты снижение спроса составило 4,5 % [3].

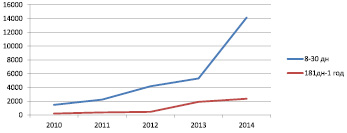

Изменились тенденции и на рынке межбанковского кредитования. Объемы сделок увеличились из-за недоступности международного рынка [4]. При этом основную долю составили краткосрочные кредиты, в силу ожидания массового досрочного закрытия вкладов.

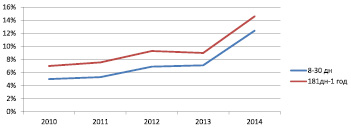

С ростом спроса на рынке МБК складывалась тенденция и роста ставок на этом рынке. Особенно резкий скачок произошел за 2014 год.

Рис. 1. Динамика объема межбанковских кредитов в России, 2010–2014 гг., млн руб.

Рис. 2. Динамика ставок на межбанковском рынке в среднем по банкам РФ, 2010–2014 гг., %

Ставки растут, с одной стороны, потому, что Центробанк повышает ключевую ставку, и, с другой стороны, потому, что увеличивается спрос на эти кредиты, поскольку объем депозитов снижается, а также потому, что рынок международных кредитов временно закрыт для российских банков.

В этот период на рынке наблюдалась и активность Банка России. Доля задолженности коммерческих банков перед ним имела тенденцию к росту: если до 2014 г. среднегодовой темп прироста составлял около 1,5 %, то за 2014 г. он составил почти 7 % [3]. Кредиты в Банке России могут брать в основном только крупнейшие банки, а данные о межбанковском кредитовании показывают ситуацию в средних и мелких банках.

Таким образом, на ликвидность банковской системы России повлияли следующие факторы:

1. Внешние, а именно сокращение доступа на международный рынок кредитов.

2. Рост деловой активности на внутреннем рынке МБК.

3. Повышение ключевой ставки ЦБ, что привело к удорожанию денег в стране.

4. Политика рефинансирования Банка России.

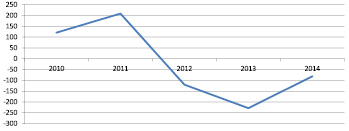

Для более точных выводов необходимо спрогнозировать, каким образом в ближайшем будущем изменятся два основных фактора, влияющие на ликвидность в России: ключевая ставка ЦБ и наличие дешевого внешнего источника ресурсов. Что касается политики Центрального банка, ситуация выглядит следующим образом: его глава признает серьезность ситуации с ликвидностью, в то же время уже несколько лет подряд Банк России абсорбирует, а не предоставляет ликвидность банкам [3, 4].

Рис. 3. Динамика среднегодового сальдо операций ЦБ по предоставлению/абсорбированию ликвидности, млрд руб.

За 2014 год отрицательное значение сальдо снизилось, однако отрицательная разница между обязательствами и требованиями ЦБ все еще значительна. Таким образом, регулятор, хотя и признает существующую проблему с ликвидностью банков, но считает, что коммерческие банки способны справиться с ней самостоятельно.

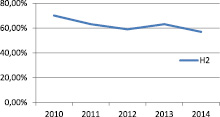

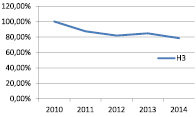

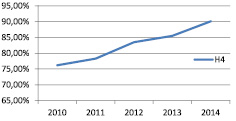

Для оценки уровня ликвидности банковской системы проведен анализ выполнения банками нормативов ликвидности. Динамика нормативов Н2 и Н3 практически идентична и имеет тенденцию к снижению, за исключением некоторого повышения в 2013 г. В среднем по рассматриваемому периоду значение норматива мгновенной ликвидности по банковскому сектору РФ больше нормы в 4 раза. С одной стороны, это говорит о готовности банков мгновенно расплатиться по обязательствам, а с другой – о повышенном спросе на кредиты относительно депозитов. Норматив Н3 выше минимального значения в 1,7 раза, что является вполне приемлемым уровнем, однако с каждым годом он снижается. Норматив Н4 в банковской системе России устойчиво растет с каждым годом, постепенно приближаясь к максимально допустимому значению. Сейчас это объясняется фактическим закрытием для российских банков рынка кредитования европейских банков. За 5 лет Н4 вырос в среднем на 15 %, до максимального значения остается еще 30 % [3, 5]. Это говорит о том, что у банков занижен уровень собственного капитала и долгосрочных заемных ресурсов относительно объемов выданных кредитов.

В целом значения выполнения банками нормативов ликвидности говорят о приемлемой ситуации, в то время как эксперты обеспокоены низким уровнем ликвидности банков в стране. Следовательно, расчет нормативов ликвидности не отражает реальной ситуации. В качестве доказательства проведен корреляционно-регрессионный анализ с целью определить степень влияния каждого рассмотренного фактора на значение нормативов Н2, Н3 и Н4 и объясненность модели (все ли важные факторы в нее включены).

Рис. 4. Динамика обязательных нормативов ликвидности в среднем по банковской системе России, 2010–2014 гг., %

Результаты корреляционно-регрессионного анализа зависимости нормативов ликвидности и рассмотренных показателей, %

|

Н2 |

Н3 |

Н4 |

|

|

Ставки межбанковского рынка сроком 8–30 дней |

–82,56 % |

–81,90 % |

98,03 % |

|

Ставки межбанковского рынка сроком 181 дней – 1 год |

–90,07 % |

–89,63 % |

97,99 % |

|

Объем межбанковского рынка сроком 8–30 дней |

–74,23 % |

–71,45 % |

90,57 % |

|

Объем межбанковского рынка сроком 181 дней – 1 год |

–56,82 % |

–64,42 % |

90,06 % |

|

Кредиты юридическим лицам |

–78,69 % |

–89,67 % |

84,22 % |

|

Кредиты физическим лицам |

–78,27 % |

–87,75 % |

92,14 % |

|

Депозиты юридических лиц |

–84,98 % |

–89,29 % |

98,48 % |

|

Депозиты физических лиц |

–79,14 % |

–85,80 % |

98,29 % |

|

Доля задолж. ЦБ в пассивах |

–80,99 % |

–79,78 % |

95,23 % |

|

Объем задолж. ЦБ, млн |

–77,60 % |

–81,61 % |

98,89 % |

|

Сальдо предост./абсорб. ликвидности |

48,94 % |

57,98 % |

–75,63 % |

Все рассмотренные факторы, за исключением среднегодового сальдо операций ЦБ по предоставлению/абсорбированию ликвидности, находятся в обратной зависимости со значением Н2 и Н3 и в прямой – со значением Н4 (кроме сальдо ликвидности). Наиболее сильное влияние (больше 80 %) оказывают ставки по кредитам на межбанковском рынке. Также это депозиты юридических лиц, доля задолженности Центробанку. На значение норматива Н4 оказывают высокое влияние все перечисленные показатели, кроме сальдо операций ЦБ по предоставлению/абсорбированию ликвидности. Таким образом, в формулу исчисления данных нормативов включены не все показатели, влияющие на них, а именно ставки по кредитам на межбанковском рынке, доля задолженности Центробанку в пассивах банков и сальдо ликвидности, поэтому их значение не всегда отражает фактическую ситуацию с ликвидностью банков. Данная модель является полностью объясненной (R-квадрат = 100 %).

Выводы

Согласно последним прогнозам, нестабильность курса рубля и экономики в целом может продолжаться в течение 2015–2016 гг. и далее [4]. Таким образом, если политика ЦБ кардинальным образом не изменится, ключевая ставка существенно снижена не будет. Однако ЦБРФ, скорее всего, будет предоставлять ликвидность банкам. В итоге банкам России предстоит тяжелый период длиною около 3 лет, в течение которого высока возможность банкротства многих банков, средних и мелких, которые не выдержат высоких ставок.

Таким образом, можно сделать вывод, что ликвидность банковской системы в равной степени зависит как от политики ведения бизнеса самих коммерческих банков, так и от политики ЦБ по отношению к ним. Однако основным фактором является ключевая ставка, устанавливаемая Центробанком. Также необходимо отметить, что формулы, определяющие значения нормативов ликвидности, являются неполными, и их необходимо дополнить с учетом других факторов, влияющих на ликвидность банка, либо разработать новые показатели ликвидности банка, которые будут отражать реальное положение дел. Тогда значения этих нормативов станут реальными, и будет ясно видна существующая проблема.

Рецензенты:

Вотинцева Л.И., д.э.н., профессор кафедры «Финансы и кредит», Дальневосточный федеральный университет, г. Владивосток;

Кузнецова Л.Г., д.э.н., профессор кафедры «Финансы и кредит», Дальневосточный федеральный университет, г. Владивосток.

Библиографическая ссылка

Герасименко К.В., Туманова Т.Г. ЛИКВИДНОСТЬ БАНКОВСКОГО СЕКТОРА РОССИИ НА ФОНЕ МАКРОЭКОНОМИЧЕСКОЙ НЕСТАБИЛЬНОСТИ // Фундаментальные исследования. 2015. № 11-2. С. 356-360;URL: https://fundamental-research.ru/ru/article/view?id=39340 (дата обращения: 10.03.2026).