Под диагностикой инвестиционной привлекательности предприятий понимается эффективность функционирования предприятия, с точки зрения инвесторов, на основе анализа и оценки состояния ее структурных подсистем. Диагностика уровня инвестиционной привлекательности может осуществляться для достижения следующих целей:

– обеспечение руководства предприятия и инвесторов объективной информацией о состоянии дел на предприятии;

– возможность эффективно осуществлять процесс прогнозирования и планирования деятельности предприятия;

– повышение эффективности управления инвестиционным потенциалом предприятия;

– разработка управленческих решений по улучшению конкурентной позиции предприятия на рынке.

В теории и практике осуществления диагностики уровня инвестиционной привлекательности применяются три основных подхода: ресурсный, процессный и системный. Сущность процессного подхода состоит в определении на предприятии множества процессов и управления ими с помощью диагностического анализа с целью получения максимальной эффективности её функционирования. Ресурсный подход предполагает рассмотрение предприятия как совокупности нематериальных и материальных ресурсов. Задача руководства при использовании ресурсного подхода состоит в выделении групп ресурсов предприятия, способных стать источником конкурентных преимуществ. Недостатками представленных выше подходов к диагностике является их направленность на анализ внутренних подсистем предприятия, без учета внешних факторов, влияющих на эффективность функционирования предприятия. С учетом того, что показатель инвестиционной привлекательности является комплексным, он характеризуется как состоянием внутренней среды предприятия, так и факторами внешней среды.

Но на современном этапе наиболее рациональным является применение системного подхода, поскольку системный подход дает возможность исследования не только внутренних факторов, но внешних – микро- и макроэкономических факторов, влияющих на уровень инвестиционной привлекательности предприятия.

Суть системного подхода основывается на том, что предприятие представляет собой множество подсистем, взаимодействующих и взаимосвязанных между собой. Исходя из этого можно отметить, что изменения состояния одной подсистемы делают необходимым осуществление изменений в других подсистемах структуры предприятия. Поэтому при осуществлении изменений на предприятии они должны проводиться комплексно с учетом межфункциональных связей между подсистемами предприятия. Данный подход дает возможность диагностировать причины принятия нерациональных решений, он же предоставляет возможность разработки и реализации управленческих решений с целью повышения эффективности функционирования предприятия в долгосрочной перспективе.

Несмотря на перечисленные выше положительные аспекты в применении системного подхода, данный подход имеет также определенный недостаток, а именно возможность применения современного научного метода к управлению предприятием, поскольку система управления крупного предприятия очень сложна, и в связи с этим тяжело выявить множество внешних факторов влияющих на функционирование предприятия. Также невозможно выделить наиболее рациональное количество подсистем во внутренней среде предприятия. Границы установленных подсистем определить трудно, так как использование очень большого массива информации приведет к накоплению дорогостоящих и малопригодных данных, а слишком малого – к неполному решению проблем. Трудно определить вопросы, которые возникнут перед предприятием в будущем, определить массив информации, который будет необходим в будущих периодах времени. Даже если самое эффективное управленческое решение будет разработано, оно, возможно, будет нереализуемо. Несмотря на выявленные недостатки, системный подход дает возможность глубже понять особенности функционирования предприятия.

С целью осуществления объективного отбора подсистем, характеризующих показатель инвестиционной привлекательности, рассмотрим взгляды различных ученых на данную проблему. Так, В.А. Швандари Ю.В. Богатин рассматривают предприятие как сложную производственно-хозяйственную систему, которая состоит из большого количества взаимодействующих подсистем. Данные подсистемы могут быть структурированы по трем аспектам:

1 – структурные подразделения предприятия. Их структура, межфункциональные связи между ними формируют так называемую организационную структуру предприятия.

2 – происходящие на предприятии бизнес-процессы: планирование, проектирование, изготовление, реализация, управление качеством, ремонт, обслуживание, складирование и т.п. В зависимости от предприятия, его размеров, организации производства, ее масштабов данные процессы могут присутствовать либо все из указанных, либо несколько и т.п.

3 – имеющиеся функции управления на предприятии.

По мнению Р. Акоффа, при применении системного подхода при диагностике предприятия необходимо рассматривать следующие подсистемы: маркетинг и кадры, финансы, производство.

Авторы концепции системы сбалансированных показателей Д. Нортон, Р. Каплан в своих исследованиях анализируют предприятие как совокупность четырех подсистем: клиенты, финансы, обучение и повышение квалификации, внутренний бизнес-процесс. Авторы замечают, что эффективное предприятие должно делать акцент минимум по четырем указанным подсистемам, но с учетом специфики предприятия и сложившейся ситуации имеется возможность дополнить существующую структуру.

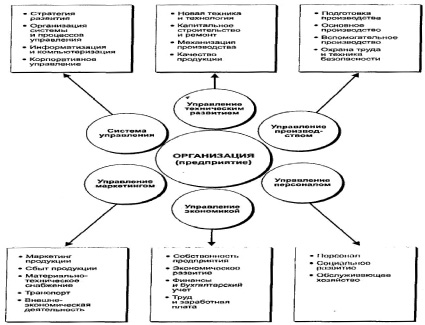

Наиболее полную совокупность подсистем предприятия с целью проведения его диагностики предложили Д.С. Львов, А.П. Егоршин, А.Г. Гранберг (рис. 1).

Представленная структура включает в себя подсистемы, указанные на рис. 1.

Данное представление совокупности подсистем предприятия дополняет существующие взгляды на данный вопрос других известных ученых.

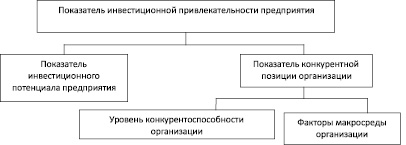

Принимая во внимание взгляды различных ученых к формированию подсистем предприятия с целью проведения диагностики, авторы предлагают следующий подход к структуре показателя инвестиционной привлекательности, инвестиционного потенциала предприятия, конкурентной позиции предприятия. На наш взгляд предложенная структура не входит в противоречие с имеющимися научными теориями и подходами, а наоборот, является их следствием, продолжением имеющихся научных результатов по данной научной тематике. С точки зрения оценки инвестиционной привлекательности внутренняя среда предприятия представляется как производственная система, состоящая из ряда подсистем, для которой устанавливают условия функционирования и цели. Также целесообразно разработать общую структуру показателя инвестиционной привлекательности, установить ее главные элементы, взаимосвязи и функции, сформировать структуру подсистем показателей, которая показывает зависимость между ними. Проведение системного анализа инвестиционной привлекательности не представляется возможным без разработки системы показателей.

Исходя из вышесказанного показатель инвестиционной привлекательности предприятия будет основан на значении его конкурентной позиции и инвестиционного потенциала. Данная модель представлена на рис. 2.

Рис. 1. Типовая совокупность подсистем предприятия

Рис. 2. Структура показателя инвестиционной привлекательности предприятия

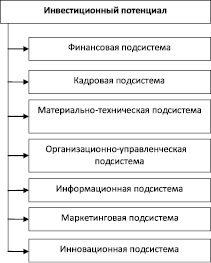

Рис. 3. Структура показателя инвестиционного потенциала предприятия

Очевидно, что каждый показатель, характеризующий уровень инвестиционной привлекательности предприятия, будет состоять из множества подсистем, так, показатель уровня инвестиционного потенциала предприятия, по нашему мнению, будет структурно включать в себя следующие подсистемы и необходимые ресурсы для их функционирования.

Структура показателя конкурентной позиции предприятия представляет совокупность следующих подсистем, представленных на рис. 4.

Рис. 4. Подсистемы, определяющие структуру показателя конкурентной позиции предприятия

Системный подход, являющийся основой для диагностики и оценки уровня инвестиционной привлекательности предприятия, должен основываться на принципах системного исследования и структурирования хозяйствующих субъектов.

Первый принцип состоит в том, что факторы и показатели, характеризующие инвестиционную привлекательность предприятия, должны быть взаимоувязаны между собой. Существенным недостатком несистемного анализа показателей инвестиционной привлекательности предприятия является ее изолированность, направленность на малое, на анализ недостаточного количества факторов. Относительные (единичные) показатели имеют малую ценность, так как для осуществления эффективных управленческих воздействий требуется оценка комплексных показателей в динамике, позволяющих выявить определенные тенденции. Кроме того, изменения, происходящие в одной подсистеме, могут быть значимы, только если они взаимосвязаны с другими подсистемами.

Поэтому системный подход к анализу инвестиционной привлекательности должен дать возможность рассмотрения подсистем предприятий во взаимоувязке, взаимообусловленности и взаимозависимости. Этот подход требует увязки:

● показателей инвестиционного потенциала и показателей конкурентной позиции предприятия в признаковом пространстве, для этого необходимо определение содержательных с точки зрения экономики количественных зависимостей между показателями;

● значений показателей инвестиционной привлекательности по периодам времени, для чего необходимо использование показателей в динамике;

● выделяемых подсистем показателей инвестиционного потенциала и конкурентной позиции предприятия как факторов инвестиционной привлекательности;

● используемых элементов показателей инвестиционной привлекательности и конкурентной позиции предприятия, а также моделей диагностики и оценки инвестиционной привлекательности предприятия;

● совокупности этапов сбора и анализа информации необходимой для объективной оценки уровня инвестиционной привлекательности;

● выводов и оценок.

Второй принцип, необходимый для применения системного подхода при анализе и оценки инвестиционной привлекательности предприятия, – это принцип интеграции. Этот принцип состоит в необходимости разработки и использования интегральных показателей, характеризующих: инвестиционную привлекательность предприятия, его инвестиционный потенциал и конкурентную позицию. Интегральный показатель разрабатывается путем формирования совокупности частных показателей. Формирование совокупности осуществляется путем обобщения различных показателей одного объема с целью получения интегрального показателя того же объема. Основную роль в совокупности интегральных показателей играют показатели особого вида — общесистемные показатели, характеризующие данное предприятие в целом с учетом взаимосвязи событий, происходящих в его системе, а также такие ее интегральные свойства предприятия, как эффективность деятельности, организованность системы управления, надежность и т.п.

Системный подход при анализе инвестиционной привлекательности предприятия должен обеспечивать предприятие массивом информации для интеграции разрабатываемых управленческих решений не только в динамике, обусловливающей непрерывность решений, но и в пространстве, что предполагает согласование управленческих решений по подсистемам предприятия – финансовой, маркетинговой, производственной и т.д.

Комплексность также является важнейшим принципом диагностики и оценки инвестиционной привлекательности предприятия. Комплексная оценка инвестиционной привлекательности предприятия представляет собой итог, анализ совокупности показателей, отражающих инвестиционный потенциал предприятия и его конкурентную позицию и отражающих их количественные и качественные изменения за различные периоды времени от установленной базы сравнения.

Комплексность анализа и оценки инвестиционной привлекательности предприятия проявляется во множестве:

● вариантов осуществления процесса оценки, так как она основана на сравнении показателей с несколькими базами сравнения (базой для сравнения могут выступать: нормативный уровень состояния показателя, состояние данного показателя у конкурента, состояние показателя в лучший период деятельности предприятия);

● критериев осуществления процесса оценки, так как она основана на нескольких критериях – с учетом приоритетов предприятия, так и с интересами инвесторов.

● аспектов проведения оценки, так как оцениваются различные подсистемы показателей инвестиционного потенциала и конкурентной позиции предприятия.

Таким образом, комплексная оценка инвестиционной привлекательности является всесторонней качественно-количественной характеристикой результатов деятельности предприятия с учетом интересов инвесторов. Комплексная оценка, содержащая в себе наиболее полное представление об инвестиционной привлекательности, является наиболее важным источником информации для обоснования разработки и принятия управленческого решения об инвестировании финансовых ресурсов в предприятие.

Рецензенты:

Трифонова Е.Ю., д.э.н., профессор кафедры мировой экономики и региональных рынков, Нижегородский государственный университет им. Н.И. Лобачевского, г. Нижний Новгород;

Трофимов О.В., д.э.н., заведующий кафедрой экономики фирмы, Нижегородский государственный университет им. Н.И. Лобачевского, г. Нижний Новгород.

Библиографическая ссылка

Летягина Е.Н., Беляев П.Н. ПРИМЕНЕНИЕ СИСТЕМНОГО ПОДХОДА В ДИАГНОСТИКЕ ИНВЕСТИЦИОННОЙ ПРИВЛЕКАТЕЛЬНОСТИ ПРЕДПРИЯТИЙ // Фундаментальные исследования. 2015. № 6-1. С. 148-153;URL: https://fundamental-research.ru/ru/article/view?id=38411 (дата обращения: 30.01.2026).