Современные условия социально-экономического развития России характеризуются усложнением экономических процессов, глубокой специализацией производства в сочетании с растущими требованиями к повышению эффективности использования природных ресурсов, к экологичности производства. Это приводит к усложнению требований, предъявляемых к эффективности принимаемых управленческих решений. Использование экономико-математических методов является одним из широко используемых способов частичного снятия неопределенности и повышения качества принимаемых инвестиционных решений.

В условиях нестабильности основных макроэкономических параметров увеличивается необходимость более взвешенного отбора проектов для их последующей реализации. Поддержка принятия решений с использованием различных экономико-математических моделей также должна осуществляться с учетом меняющихся условий внешней среды. В то время как самые доступные для практического применения экономико-математические модели, как например многие модели оптимизации и линейного программирования, основаны на сохранении существующих сценарных условий на протяжении всего срока реализации проекта и не учитывают неопределенность, потребность в учете рисков и выборе способа их отображения при моделировании является актуальной.

Целью исследования является поиск способов учета рисков при экономико-математическом моделировании в нефтегазовом комплексе.

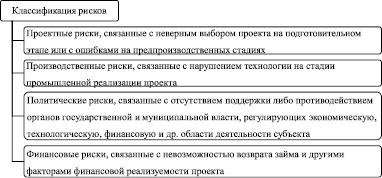

Различные авторы дают разный подход к классификации рисков. Как правило, предлагают следующую укрупненную классификацию рисков (рис. 1).

Приведенная классификация является достаточно общей и не учитывает специфичные риски конкретных инвестиционных проектов. К недостаткам приведенной классификации также можно отнести сложность ее практического применения, так как некоторые риски могут быть взаимосвязаны и возникают одномоментно.

Рис. 1. Классификация рисков

При инвестиционном проектировании необходимо не только классифицировать риски, но и оценить их приемлемый уровень и разброс отклонений экономических показателей, вызванных соответствующими факторами, от проектных значений [5]. Существуют различные модели ранжирования инвестиционных проектов и формирования портфеля инвестиций, например модель CAPM, модель Г. Марковица, модель Блэка – Литтермана, модель формирования портфеля инвестиций на основе задачи динамического программирования и др. При моделировании рисков достаточно актуальной является задача формирования некоего взвешенного (обобщенного) показателя, для чего могут использоваться различные процедуры ранжирования и разбиения рисков на классы, методы многомерного неметрического шкалирования [5] и др.

Для нефтегазового комплекса характерны специфические риски, связанные как с риском снижения кондиций минерального сырья, неточным определением геолого-промысловых характеристик объектов разработки, производственно-экологических рисков, так и с условиями сбыта продукции, инвестиционными возможностями участников проекта, возникновением форс-мажорных ситуаций на этапах от поисковой стадии до консервации проектов и сбыта готовой продукции потребителям [4]. Отдельного внимания заслуживает проблема управления геологическим риском, обостряющаяся в период нестабильности экономической ситуации. Геологоразведочные работы являются финансово емкими, результат проведения работ может быть отрицательным, а разведанные запасы требуют инвестиций в освоение и разработку месторождения, поэтому в условиях нехватки финансовых средств и сокращения расходов компании в первую очередь отказываются от проведения геологоразведочных работ, отдавая предпочтение проектам разработки ранее разведанных месторождений. Самым распространенным методом управления геологическим риском остается страхование, финансовый механизм которого предполагает формирование страхового фонда, создающего резервный капитал недропользователя [8].

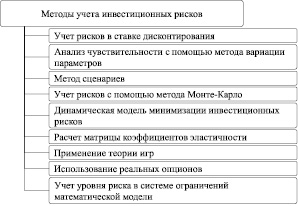

Для принятия взвешенных, экономически обоснованных решений необходимо выбрать методы учета рисков. Основные методы учета рисков в инвестиционных проектах можно разделить на априорные и апостериорные, априорные, методы представлены на рис. 2 [3].

При использовании экономико-математических моделей для поиска наилучшего управленческого решения необходимо учитывать риски. Данные поправки возможно вносить на любом из этапов моделирования, начиная с подготовки исходных данных, исключив рисковые проекты из рассмотрения, однако вследствие неравномерности уровня риска для различных комбинаций и вариантов проекта целесообразно внести соответствующие поправки непосредственно в математическую модель [6].

В общем виде функцию риска можно представить в виде

R(x) = p(x)∙u(x), (1)

где p(x) – функция распределения вероятностей наступления рисковых ситуаций; u(x) – функция распределения возможных последствий (убытков).

Рис. 2. Методы учета инвестиционных рисков

На практике используют различные способы численной оценки риска. Например, риск банкротства, может быть определен через величину возможных потерь или вероятность наступления банкротства, или как отношение возможных максимальных потерь к объему собственных финансовых ресурсов компании [8]. Для его оценки требуются количественные данные (или экспертные оценки таких значений) о влиянии каждого риска на итоговый результат проекта [6].

Коэффициент риска можно рассчитать как отношение возможных экономических потерь, возникающих вследствие наступления рисковой ситуации, к возможному выигрышу. Возможные потери и возможный выигрыш могут определяться через функцию отдачи U [10]:

U = U(x), (2)

где х – исследуемый параметр.

Полученный нормированием U индекс риска отражает соотношение ожидаемых величин положительных и отрицательных отклонений параметра x от планируемого значения, 0 ≤ x ≤ 1. Данный индекс риска можно ввести в математическую модель, однако есть ряд моментов, которые этот показатель не сможет отразить. Так, например, в нем не учитываются субъективные факторы, а также требуется существование функции полезности, отражающей зависимости изучаемого показателя и отдачи от него, что затрудняет практическое применение для мелких и средних проектов [10].

Похожий способ, основанный на расчете минимально возможных запасов месторождений, на которых целесообразно проводить геологоразведочные работы, предложил В.В. Щербаков. Этот экспресс-способ базируется на сравнении риска ущербов от проведения поисковых работ и надежности проекта освоения прогнозируемого месторождения. Минимально возможные по финансовым соображениям запасы можно найти, исходя из условия равенства величин риска и надежности.

Другой известный метод учета риска при детерминированном подходе оценки эффективности инвестиций – это введение поправки за риск в ставку дисконтирования. Ставку дисконтирования наращивают путем введения поправки на риск. Такой подход к экономической оценке позволяет лишь приблизительно учитывать огромную неопределенность в величине запасов низких категорий и риск, с этим связанный. В то же время действующая на сегодня аннотация Министерства природных ресурсов, базирующаяся на детерминированном подходе, никак не делает отличия в ставках дисконтирования при экономической оценке ресурсов и запасов, что методологически некорректно [4]. Кроме того, учет риска в ставке дисконтирования приведет к неэффективности проектов со значительным горизонтом расчета, в том числе природоохранных [1]. Вообще говоря, задача обоснования ставки дисконтирования является достаточно важной, так как выбор ставки дисконтирования влияет на итоговые результаты экономической оценки эффективности инвестиций по критериям чистой дисконтированной стоимости NPV, индекса рентабельности инвестиций BCR, срока окупаемости PP. Занижение ставки дисконтирования может обеспечить реализацию социальных или экологически значимых проектов, необходимых, к примеру, для поддержания экологической безопасности окружающей среды, а также проектов с длительным сроком реализации.

Менее распространенным на практике является апостериорный подход к учету рисков. Он основан на оценке уже реализовавшихся рисков. В соответствии с ним принимается, что любое отклонение показателей от их проектного значения происходит вследствие реализовавшихся рисков и имеет стоимостное выражение. Соответственно, после оценки и анализа таких рисков может быть разработан комплекс мероприятий по нейтрализации этих негативных последствий в будущем. В нефтегазовой отрасли применение апостериорного метода в плане оценки производственных рисков затруднено вследствие различных особенностей и неоднородности характеристик месторождений, но может быть использован для оценки финансовых, политических и некоторых проектных рисков. Апостериорный подход также требует наличия некоторой информации по проекту либо по его аналогам и не может быть использован для принципиально новых проектов на ранних стадиях [7; 9].

Устранить недостатки перечисленных подходов можно с помощью введения агрегированного коэффициента, учитывающего субъективные факторы риска, такого, что 0 ≤ R ≤ 1 [2]. Для этого необходимо выделить вероятные риски соответствующего проекта с учетом его отраслевой специфики и оценить вероятность наступления каждого из них экспертно. После чего можно вычислить агрегированный уровень риска проекта по формуле

(3)

(3)

где ki – весовой коэффициент i риска (оценивается экспертно). Предполагается, что разные риски имеют различную значимость и дифференцированно влияют на итоговые показатели проекта; ri – оценка i риска; sij – дополнительный весовой коэффициент стекйкхолдера j, зависящий от стороны, оценивающей риск. Предполагается, что в зависимости от стороны, оценивающей риск (стейкхолдера), меняется значимость различных факторов риска проекта. Проекты с государственным участием обладают большей степенью устойчивости по сравнению с полностью коммерческими проектами за счет привлечения бюджетных средств, лояльности контрагентов и тщательного финансового планирования. Также при планировании и реализации проектов государственные и частные компании могут преследовать различные цели и ставить различные приоритеты, что оказывает влияние на оценку рисков проекта.

В математическую модель задачи можно ввести следующее ограничение, отражающее недопустимость превышения агрегированного уровня риска n, установленного экспертно (4):

R ≤ n. (4)

Неизбежно возникающий вопрос выбора способов учета неопределенности и риска при экономико-математическом моделировании является достаточно сложным выбором лица, принимающего решение.

Задача определения перечня рисков по каждой стадии проекта для их дальнейшей оценки и учета в экономико-математической модели может быть решена как централизованно, на уровне профильных ведомств, так и разработана компаниями с учетом специфики производственно-хозяйственной деятельности. Для использования предлагаемого подхода по учету рисков в экономико-математических моделях необходимо реализовать задачу по выделению и группировке возможных рисков с последующей экспертной оценкой. Рассмотренные методы учета рисков могут применяться как в комплексе, так и выборочно. Учет рисков позволит повысить экономическую эффективность и обоснованность принимаемых управленческих решений с учетом факторов неопределенности.

Рецензенты:

Косякова И.В., д.э.н., профессор, зав. кафедрой «Национальная и мировая экономика», ФГБОУ ВПО «Самарский государственный технический университет», г. Самара;

Гагаринская Г.П., д.э.н., профессор, зав. кафедрой «Экономика и управление организацией», ФГБОУ ВПО «Самарский государственный технический университет», г. Самара.

Библиографическая ссылка

Великанова Т.В., Кифоренко И.К. ПРОБЛЕМЫ УЧЕТА РИСКОВ ИНВЕСТИЦИОННОГО ПРОЕКТИРОВАНИЯ НЕФТЕГАЗОВОГО КОМПЛЕКСА // Фундаментальные исследования. 2015. № 2-24. С. 5428-5432;URL: https://fundamental-research.ru/ru/article/view?id=38362 (дата обращения: 05.01.2026).