На сегодняшний день без должного внимания остаются оценочные методы объектов незавершенного строительства, хотя существует множество методов и методик по оценке бизнеса, недвижимости, гудвилла, как официальных, так и авторских. Например, в диссертациях О.В. Гаврилина, И.В. Мжельской, Ни Риана Туджу Аина Ринджа, А.В. Байковской освещены инструменты оценки «долгостроев». Ранее в нашем исследовании мы показали, что «долгострои» – объекты незавершённого строительства – следует разделять на два вида: имущественный комплекс и недвижимость [4]. Но в работах названных авторов такого деления нет, и это не позволяет подходить к оценке объектов незавершенного строительства с точки зрения их дальнейшего предполагаемого использования, а именно – расконсервация, снос, уборка движимого имущества, достройка, реконструкция.

Так, инструменты экономической оценки объектов незавершенного строительства, называемые И.В. Мжельской методикой [3], базируются на требованиях теории оценки и предполагают оценку объектов незавершенного строительства тремя подходами, как действующего в перспективе предприятия и как доходной недвижимости, учитывая будущую доходность таких объектов и рыночные реалии. Итак, остановимся более подробно на доходном подходе, в составе которого автор рекомендует использовать метод дисконтирования денежных потоков.

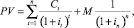

Автор [3] предложила рассчитывать по следующей формуле текущую стоимость незавершенного строительства с учетом эксплуатации объекта на дату оценки:

(1)

(1)

где Ct – денежный поток периода t; it – норма дисконта периода t; M – стоимость реверсии или текущая стоимость прогнозных, получаемых от продолжения эксплуатации объекта в постпрогнозный период, денежных потоков; n – число прогнозных периодов осуществления проектов. Недостатком данного подхода можно считать то, что автор [3] полагает, что объект незавершенного строительства эксплуатируется в существующем виде (тo есть недостроенным). Но это может быть небезопасно. Также автор [3] не дает подробного объяснения относительно расчетов ставки дисконтирования для объектов незавершенного строительства. Мы полагаем, что эта ставка не может быть рассчитана точно так же, как и для введённых в эксплуатацию объектов недвижимости, которые эксплуатируются на момент оценки.

А.В. Байковская [1] не освещает при определении стоимости объекта незавершенного строительства в достаточной мере метод дисконтирования денежных потоков. Большую часть внимания автор концентрирует на методе прямой капитализации. Говоря о методе дисконтирования денежных потоков, автор [1] предлагает использовать представленные на рынке объекты-аналоги и, исходя из этого, считает метод отвлеченным, не опирающимся на практику и требующим экспертных суждений. И хотя мы согласны с тем, что данный метод наиболее качественно освещает рынок долевого строительства, на наш взгляд, метод не исследован автором [1] должным образом, поэтому предлагаем посмотреть на него с иной позиции.

Во-первых, предлагаем применять метод дисконтирования денежных потоков/ дисконтирования будущих доходов (discounted cash flow – DCF) в соответствии с установленной нами классификацией видов объектов незавершённого строительства, а именно для оценки:

– объектов незавершенного строительства в форме недвижимости, которая находится в процессе строительства и подлежит достройке;

– имущественных комплексов.

В соответствии с предложенным подходом [4] к оценке объектов незавершенного строительства применение данного метода должно отвечать следующим принципам: ожидания, учета факторов производства, наилучшего и наиболее эффективного использования, вклада [7].

По мнению авторов [3; 5], метод дисконтирования денежных потоков применяется тогда, когда денежные потоки являются нестабильными и не могут подчиняться закономерностям. Мы же полагаем, что такое может иметь место только в том случае, если объект незавершенного строительства относится к имущественным комплексам. Если же объект незавершенного строительства используется как готовый, завершённый и действующий объект, то генерируемые им доходы могут быть такими же, как при оценке завершенных объектов недвижимости, – поддающимися прогнозам и устойчивыми.

Во-вторых, для реализации метода дисконтирования денежных потоков предлагаем подходить к оценке объекта незавершенного строительства из предположения, что он будет достроен и будет приносить доход в виде арендной платы. Для этого необходимо определить прогнозный период получения доходов и расходов, которые будут являться потоками денежных средств для объекта незавершенного строительства. В качестве расходной части для объекта, незавершенного строительством, следует рассматривать те затраты, которые уже были совершены на выполнение строительных работ и которые будут совершены в дальнейшем для его достройки. Расходами стоит также считать затраты на маркетинг, выплату долгов, услуги специалистов по реализации, эксплуатационные расходы и простаивающие помещения, не сданные в аренду, когда объект будет готов. В качестве доходов следует рассматривать доходы от сдачи в аренду и продажи (реверсии) объекта в конце прогнозного периода.

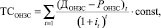

Предлагаемая нами базовая модель метода будет выглядеть следующим образом:

(2)

(2)

где ТСОНЗС – текущая стоимость объекта незавершенного строительства; ДОНЗС – потоки чистых доходов объекта незавершенного строительства после завершения строительства; РОНЗС – стоимость достройки объекта незавершенного строительства; it – ставка дисконтирования; const – доля готовности объекта незавершенного строительства; t – номер прогнозного интервала в прогнозном периоде, рассматриваемого для объекта незавершенного строительства.

Заметим, что сроки достройки объекта незавершенного строительства определяются в соответствии с требованиями заинтересованных лиц в дальнейшей эксплуатации и сетевыми графиками строительства.

Традиционно [2] ставка дисконтирования может определяться посредством следующих методов:

– методом экспертных оценок;

– нормативным методом;

– кумулятивным методом;

– методом стоимости собственного капитала;

– методом средневзвешенной стоимости капитала (WACC).

Рассмотрим более подробно возможности применения каждого метода расчета ставки дисконтирования для объектов незавершенного строительства.

Метод экспертных оценок представляет собой расчет среднеарифметической ставки дисконта на основании количественных оценок, выполненных несколькими экспертами-исполнителями, и вполне может быть реализован для объектов незавершенного строительства.

В рамках нормативного метода определяются расчетные и нормативные ставки дисконтирования, которые готовят с учётом большого количества факторов (тип проекта, вид экономической деятельности и т.д.). Как правило, на практике метод включает в себя всего две составляющие – безрисковую ставку доходности и рисковую премию (учитывает риск определенных категорий проектов) и позволяет задавать регламенты нормам дисконта в рамках сферы использования. Поэтому применяется в холдингах, корпорациях, государственными органами. Но не может быть использован для целей оценки объектов незавершённого строительства по причине слабого обоснования рекомендованных нормативов.

Значимые для объекта незавершенного строительства факторы риска, связанные не только с экономикой в целом, но и с отраслью, со спецификой конкретного объекта учитывают метод кумулятивного построения. Чем выше риск, тем выше ожидаемая отдача на капитал. Для упрощения расчетов авторы [2] определили диапазон для каждой ставки на риск от 0 % до 5 %, что предлагаем использовать при расчетах для объекта незавершенного строительства.

Для оценки объектов незавершённого строительства предлагаем рассчитывать ставку дисконтирования it следующим образом:

it = iбезр + iи + iупр + iл + iуст + iвозвр, (3)

где iбезр – ставка дохода на государственные ценные бумаги или долгосрочные облигации. В случае отсутствия таких данных – на среднесрочные облигации; iи – ставка на дополнительный риск при вложении инвестиций; iупр – ставка на риск при управлении инвестициями; iл – ставка на низкую ликвидность объекта незавершенного строительства; iуст – ставка на уровень финансовой устойчивости компании, на балансе которой находится объект незавершенного строительства; iвозвр – ставка на возврат капитала.

При расчете ставки дисконтирования для объекта незавершенного строительства кроме всех ставок, применяемых для объекта недвижимости, необходимо учитывать финансовую устойчивость компании, на балансе которой находится объект незавершенного строительства. Особенно если это имущественный комплекс, потому что информация, содержащаяся в бухгалтерских документах, дает более полную картину относительно стоимости и будущих перспектив объекта (у предприятия могут присутствовать долговые обязательства в связи с наличием объекта незавершенного строительства, и это напрямую может влиять на его финансовую устойчивость).

Долговые обязательства могут присутствовать в следующей форме:

– авансы, перечисленные за проектные работы или другие услуги, необходимые для возведения объекта, которые не были погашены;

– перечисленные авансы за строительные материалы или другие товары, необходимые для возведения объекта, которые не были погашены;

– непогашенные кредиты, которые брала организация на строительства объекта;

– непогашенные займы, которые брала организация на строительства объекта у других организаций;

– авансы, полученные на строительство объекта, но использованные нецелевым образом.

Ставка на уровень финансовой устойчивости компании, на чьем балансе находится объект незавершенного строительства, может определяться на основе кредитных рейтингов, которые регулярно составляют независимые рейтинговые агентства, или исходя из анализа показателей финансового состояния устойчивости предприятия.

В классическом варианте показатель финансовой устойчивости рассчитывается по следующей формуле:

(4)

(4)

где Kфу – коэффициент финансовой устойчивости; СК – собственный капитал компании; К – долгосрочные кредиты и займы компании; В – валюта баланса (итог).

Чем выше коэффициент финансовой устойчивости предприятия, тем больше оно имеет собственных средств и более равномерно привлекает заемные средства для развития. Соответственно, для компании, которая развивается и функционирует, легче сохранять равновесие своих пассивов и активов независимо от наличия объектов незавершенного строительства. И если для анализа состояния предприятия расчет только коэффициента финансовой устойчивости предприятия недостаточен, то для проведения оценки объектов незавершенного строительства это будет достаточным.

Метод стоимости собственного капитала касается именно стоимости капитала, которое платит предприятие по обслуживанию заемных средств. Даже если для инвестиций в объект незавершенного строительства привлекаются исключительно заемные средства, данный метод нельзя назвать подходящим для расчетов, потому что он не учитывает многие риски, связанные именно с объектом незавершенного строительства.

Для расчета ставки дисконтирования одним из популярных методов является метод средневзвешенной стоимости капитала (WACC) [2]. Данный метод (WACC) может применяться в том случае, когда для расчетов ставки принимаются во внимание заемные и собственные средства, инвестируемые в конкретный объект незавершенного строительства и не требуется учитывать другие виды рисков. Учёт в моделях расчёта ставки на риск, по мнению И.М. Камнева и А.Ю. Жулиной [2], смешивает два разных подхода к расчетам ставки дисконтирования.

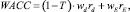

Метод средневзвешенной стоимости капитала (WACC) реализуется следующей моделью [6]:

(5)

(5)

где WACC – средневзвешенная стоимость капитала (ставка дисконтирования); T – налоговая ставка на прибыль, в России – 18 % по данным на 2014–2015 гг.; wd, wE – доля заемного и собственного капитала; rd, rE – цена заемного и собственного капитала.

Таким образом, метод дисконтированных денежных потоков/ дисконтирования будущих доходов (discounted cash flow – DCF) является вполне оправданным для оценки стоимости объектов незавершенного строительства. Рекомендуем его применять в следующей последовательности:

1. Определяем вид объекта незавершенного строительства.

2. Определяем прогнозный период получения доходов и расходов для достройки объекта незавершенного строительства.

3. Выбираем метод вычисления ставки дисконтирования и выполняем ее расчет.

4. Производим расчет стоимости объекта незавершенного строительства.

На наш взгляд, такой подход к использованию метода дисконтированных денежных потоков упрощает процедуру оценки объектов незавершенного строительства, как в форме недвижимости, так и в форме имущественного комплекса и позволяет эффективно управлять стоимостью объектов незавершённого строительства.

Рецензенты:

Носов С.И., д.э.н., профессор, директор Научно-образовательного центра «Управление проектами развития территорий», профессор кафедры управления проектами и программами, ФГБОУ ВПО «Российский экономический университет им. Г.В. Плеханова», г. Москва;

Конокотин Н.Г., д.э.н., профессор, заведующий кафедрой городского кадастра, ФГБОУ ВПО «Государственный университет по землеустройству» Министерства сельского хозяйства РФ, г. Москва.

Библиографическая ссылка

Севостьянов А.В., Морозова Е.Ю. ИССЛЕДОВАНИЕ МЕТОДА ДИСКОНТИРОВАННЫХ ДЕНЕЖНЫХ ПОТОКОВ ДЛЯ ОЦЕНКИ ОБЪЕКТОВ НЕЗАВЕРШЕННОГО СТРОИТЕЛЬСТВА // Фундаментальные исследования. 2015. № 5-3. С. 649-652;URL: https://fundamental-research.ru/ru/article/view?id=38316 (дата обращения: 12.03.2026).