Развитие процессов финансовой глобализации несет с собой серьезные вызовы для национальной денежно-кредитной политики. В этой связи представляется актуальным выявление взаимосвязи между основными тенденциями развития процесса финансовой глобализации и проведением денежно-кредитной политики.

Обсуждение проблем

Каковы же эти тенденции и их влияние на проведение центральными банками денежно-кредитной политики?

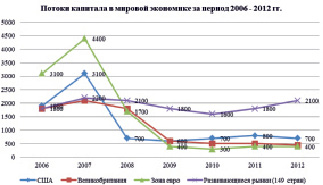

1. Международное движение капиталов, усилившееся в результате валютной и финансовой либерализации, привело в 1992–2007 гг. к росту трансграничных потоков капитала в мировой экономике. В кризисные 2008–2009 гг. произошло резкое падение мировых потоков капитала (рис. 1).

В свою очередь, рост потоков капитала между странами вызвал сближение ставок процента в различных национальных экономиках. Подобная тенденция к сближению реальных ставок процента по государственным ценным бумагам (Treasury bills) действительно стала прослеживаться в развитых странах мира (рис. 2).

Анализ данных, приведенных на рис. 1 и 2, демонстрирует, что процесс финансовой глобализации развивался неоднородно во времени: периоды усиления соответствующих тенденций (2006–2007 гг.) сменялись их замедлением или даже разворотом вспять по отдельным направлениям (2008–2009 гг.). При этом периоды «замедления» глобализации совпадали по времени с кризисными тенденциями в мировой экономике [4].

Известно, что в открытой экономике не могут одновременно присутствовать фиксированный валютный курс, полная мобильность капитала и денежно-кредитная политика, направленная на внутренние цели. Вместе с тем эта триада не отвергает возможность проведения независимой денежно-кредитной политики в национальной экономике в условиях глобализации, речь идет о том, что подобная политика может проводиться лишь в условиях свободно плавающей национальной валюты.

2. Наблюдается устойчивая тенденция снижения темпов инфляции в глобальном масштабе, особенно ярко проявившаяся в 2000-е годы. Различные теоретические объяснения этого феномена большей частью сводятся к усилению конкурентного давления в глобализирующейся экономике в условиях снижения (или даже в ряде случаев – снятия) барьеров на трансграничное движение товаров и услуг и факторов производства. Однако за общим снижением темпа инфляции скрываются значительные колебания относительных цен [2].

Кроме того, динамика общего уровня цен в национальной экономике все в большей степени определяется внешними факторами: разницей между фактическим и потенциальным уровнем выпуска продукции в глобальном масштабе, динамикой цен на отдельные группы товаров (сырье, продовольствие) на мировых рынках и т.д.

3. Усиливается волатильность на финансовых рынках. При снижении темпов роста общего уровня цен и расхождениях относительных цен на отдельные товары растет волатильность на финансовых рынках, на которых стали образовываться «пузыри». Среди подобных «пузырей» эпохи глобализации можно выделить рост цен на недвижимость и на фондовом рынке в странах Юго-Восточной Азии в первой половине 1990-х годов; бум на фондовом рынке США, вызванный ростом цен акций компаний «новой экономики» (вторая половина 1990-х годов); рост цен на недвижимость в США и в ряде других развитых стран и стран с формирующимися рынками в середине 2000-х годов.

Рис. 1. Потоки капитала в мировой экономике за период 2006–2012 годов. Примечание. Источник: составлено на основе данных International Financial Statistics // Washington DC: IMF, different issues; электронная база данных МВФ (http://elibrary-data.imf.org)

Рис. 2. Разница в реальных процентных ставках по ГЦБ ведущих стран за период 2006–2012 гг. Примечание. Источник: составлено на основе данных International Financial Statistics // Washington DC: IMF, different issues; электронная база данных МВФ (http://elibrary-data.imf.org)

К примеру, в 1990-е гг. экономика стран Восточной Азии оказалась открытой и незащищенной перед международной финансовой системой. В 1997–1998 гг. разразился азиатский финансовый кризис, от которого наиболее пострадали пять стран Восточной Азии с формирующимися рынками – Индонезия, Таиланд, Южная Корея, Малайзия, Филиппины. К полному финансовому хаосу в них привел целый ряд внутренних факторов: падение темпов экономического роста и объемов экспорта, длительный «перегрев» экономики, высокая внешняя задолженность и др. Но огромную роль сыграл массированный отток иностранных «быстрых капиталов» при первых же признаках валютной дестабилизации. Дело в том, что в условиях либерализации финансового рынка ряда стран АСЕАН с 1990 по 1996 г. сюда приходил в огромных размерах спекулятивный иностранный капитал в виде инвестиций в ценные бумаги и кредитов под эти цели. Прилив капитала в названные пять стран составлял в среднем в год более 6 % к ВВП [1, с. 210]. Причем основной их частью были «быстрые капиталы». К июню 1997 г. в Индонезии, например, соотношение краткосрочных долгов и валютных резервов страны составляло более 100 %, а в Южной Корее – 200 % [1, с. 215].

Угроза неплатежеспособности должников привела к падению курсов валют, а затем и к валютному кризису. Сильно завышенные курсы ценных бумаг, привлекавшие иностранный капитал, резко упали. Начался внезапный и массированный отток «быстрых капиталов» из Восточной Азии. Это незамедлительно отразилось на всех фондовых рынках мира: произошло падение биржевых курсов ценных бумаг. Азиатский финансовый кризис стремительно превращался в глобальный финансовый хаос. Вместе с тем «убежавшие» из Восточной Азии финансовые потоки подпитали экономику развитых стран, которым ценой огромных усилий удалось удержаться от глобальных финансовых потрясений. Но системе мирохозяйственных связей был нанесен существенный ущерб.

Во всех этих случаях значительную роль в «надувании пузыря» играл приток иностранного капитала. Если проследить динамику совокупных трансграничных потоков капитала (рис. 1), то можно сделать вывод о «надувании глобального пузыря» на мировых финансовых рынках в 2006–2007 гг. «Пузыри» практически всегда лопаются, причем со значительными негативными последствиями для национальных экономик. Таким образом, глобальный финансово-экономический кризис 2007–2009 гг. можно рассматривать как следствие лопнувшего «глобального пузыря». При этом, как показывают посткризисные тенденции развития экономики, «пузыри» на мировом финансовом рынке все еще сохраняются.

Возникновение «пузырей» на финансовом рынке на национальном уровне вследствие трансграничного движения капитала ставит перед центральными банками новые вызовы: должны ли они реагировать на эти вызовы? Если да, то каким образом можно решить эти проблемы? Эта проблема предполагает два пути решения.

Первое решение – центральные банки дистанцируются от проблем развития финансовых рынков. В этом случае соответствующими вопросами занимаются специальные регуляторы, которые под воздействием роста взаимозависимости отдельных сегментов национальных финансовых рынков в ряде стран трансформируются в мегарегуляторы. С позиций проведения денежно-кредитной политики это означает, что от центрального банка отходят функции регулирования банковской системы. С одной стороны, создание мегарегулятора призвано сосредоточить надзор за всеми сегментами финансового рынка, которые в современных условиях становятся все более взаимосвязанными, в одних руках. С другой стороны, возникает своеобразный водораздел между финансовыми рынками и денежно-кредитной сферой, который на самом деле, по крайней мере, в рамках банковской системы, отсутствует. Таким образом, возникает проблема взаимодействия центрального банка и мегарегулятора в рамках обеспечения задачи поддержания финансовой стабильности в экономике [1].

Второе решение – центральные банки начинают активно влиять на функционирование финансовых рынков, либо имея соответствующие полномочия в качестве регуляторов (например, с помощью надзора над банковской системой), либо используя инструменты денежно-кредитной политики. На практике обеспечение финансовой стабильности мерами денежно-кредитной политики упирается в вопрос о том, должен ли центральный банк реагировать на динамику цен финансовых активов.

Сторонники вмешательства центральных банков в динамику финансовых рынков обычно приводят аргумент, связанный с тем, что в современных условиях масштабные колебания цен на этих рынках оказывают значительное воздействие на экономику в целом, и их сглаживание может иметь положительный макроэкономический эффект.

В то же время противники вмешательства обычно подчеркивают естественный характер изменения цен активов, связанный с изменениями оценки риска рынком, и отмечают сложность таргетирования столь волатильного показателя, как цена финансового актива. Современные теории функционирования финансовых рынков свидетельствуют, что гипотеза эффективного рынка выполняется далеко не всегда, а это означает, что вмешательство в динамику цен активов может представлять собой общественное благо, способствуя обеспечению макроэкономической стабильности.

Однако остается открытым вопрос, каким именно образом должно осуществляться это вмешательство. Один из возможных вариантов – регулирование динамики финансовых рынков посредством инструментов денежно-кредитной политики, прежде всего изменения процентной ставки. Другой – применение регулирующих норм. Сторонником второго варианта являлся, в частности, председатель Федеральной резервной системы (ФРС) США Б. Бернанке, который исповедовал принцип «использования правильного орудия для работы», под которым он подразумевал, что центральный банк будет функционировать наилучшим образом, если будет использовать инструменты денежно-кредитной политики для достижения макроэкономических целей, а регуляторные, надзорные инструменты и возможности кредитора последней инстанции – для содействия финансовой стабильности. Проблемы возникают в том случае, когда функции регулятора у центрального банка отсутствуют или регулирующие меры работают неэффективно [5].

Выводы

Как известно, самыми распространенными инструментами денежно-кредитной политики центральных банков различных стран мира на современном этапе являются:

1. Ограничение роста кредитных вложений. Центральный банк ограничивает рост кредитных вложений, производимых коммерческими банками в небанковском секторе экономики. В данном случае для банков второго уровня устанавливается процентная норма повышения сумм, проходящих через кредитные операции в течение определенного времени. При нарушении данных норм применяются санкции в виде обязательных выплат банками штрафных процентов или перевода сумм, равных размеру повышенного кредита.

2. Проведение операций на открытом рынке. Центральный банк, продавая/покупая ценные бумаги коммерческим банкам, нефинансовым институтам и населению, может эффективно влиять на развитие денежно-кредитных отношений в стране. Коммерческие банки, покупая ценные бумаги центрального банка, уменьшают свои резервы, что сокращает возможность кредитования потенциальных заемщиков. При продаже ценных бумаг центральный банк получает возможность непосредственно влиять на эти структуры, уменьшая роль в этом деле коммерческих банков. Именно поэтому политику проведения операций на открытом рынке считают самым эффективным инструментом кредитной политики. Однако среди недостатков необходимо отметить ограниченные временные рамки – чем длиннее срок действия ценных бумаг, тем продолжительнее период использования данного инструмента. Также, существует «ограниченность» ресурсов центрального банка. Обычно данный недостаток устраняется/смягчается 2 способами: либо государство предоставляет центральному банку дополнительные ресурсы ценных бумаг, либо разрешает выпускать их самостоятельно.

3. Проведение учетной (дисконтной, ломбардной) политики. Центральный банк выступает в качестве основного кредитора всех других банков. Кредит выдается при условии переучета векселей (дисконтная политика) обращающихся к нему банков либо под залог их ценных бумаг (ломбардная политика). Ставка, определяемая такой политикой, называется официальной (учетной) или дисконтной, ломбардной ставкой. Повышая ставку, центральный банк увеличивает «цену», и наоборот, снижая ее, стимулирует спрос. Коммерческие банки, взяв в центральном банке кредиты, ссужают эти средства, но уже под более высокий процент другим субъектам экономики. При росте процентной ставки происходит «удорожание» кредита, что, в свою очередь, ограничивает спрос на заемные средства; это гасит стремление заемщиков к новым инвестициям. И, наоборот, при снижении процентной ставки кредиты становятся «дешевле», доступнее, что стимулирует частный сектор к новым инвестициям.

4. Проведение политики минимальных резервов. При проведении политики обязательных резервов осуществляется страхование банковских вкладов, тем самым регулируется денежно-кредитная политика. Суть данного инструмента регулирования заключается в том, что коммерческие банки должны держать определенные денежные суммы на счетах центрального банка. Эти денежные средства необходимы для гарантированного выполнения коммерческими банками своих обязательств перед вкладчиками. Таким образом, образуется прямая зависимость коммерческих банков от Центрального Банка – при повышении нормы обязательных резервов деловая активность коммерческих банков сдерживается, а при понижении нормы обязательных резервов – деловая активность стимулируется, обеспечивая экономический рост.

5. Заключение «свободных согласий». В данном случае коммерческие банки добровольно «ставят себя в рамки», но Центральный Банк берет на себя обязательство информировать кредитный сектор о каких-либо неблагоприятных процессах. Данный инструмент применяется, как правило, в развитых странах (Западная Европа, США и Канада).

В настоящее время в современном мире отмечаются новые тенденции:

1) усиления значимости внешних шоков для национальных экономик, которые вызваны растущей интеграцией национальных финансовых рынков в мировые финансовые рынки;

2) усиления присутствия иностранного капитала в национальных финансовых системах.

При этом внезапное приостановление притока иностранного капитала или его отток способны вызвать значительные финансовые потрясения для принимающей страны. Многими учеными предлагаются различные альтернативные варианты, в том числе таргетирование номинального ВВП или уровня цен на ключевые продукты [3].

Рецензенты:

Толысбаев Б.С., д.э.н., профессор, заведующий кафедрой «Менеджмент», Евразийский национальный университет им. Л.Н. Гумилева, Министерство образования и науки РК, г. Астана;

Галиева А.Х., д.э.н., профессор, профессор кафедры «Экономика», Казахский университет экономики, финансов и международной торговли, Министерство образования и науки РК, г. Астана.

Работа поступила в редакцию 01.04.2015.

Библиографическая ссылка

Кучукова Н.К., Садвокасова К.Ж. ВЛИЯНИЕ ТЕНДЕНЦИЙ РАЗВИТИЯ ФИНАНСОВОЙ ГЛОБАЛИЗАЦИИ НА ДЕНЕЖНО-КРЕДИТНУЮ ПОЛИТИКУ ЦЕНТРАЛЬНЫХ БАНКОВ ГОСУДАРСТВ // Фундаментальные исследования. 2015. № 2-13. С. 2910-2914;URL: https://fundamental-research.ru/ru/article/view?id=37585 (дата обращения: 08.02.2026).