С построением двухуровневой банковской системы и сменой формы собственности с государственной на акционерно-коммерческую характер банковских ресурсов претерпел существенные изменения, и зародилось понятие банковской конкуренции. Это объясняется тем, что, во-первых, значительно сузился общегосударственный фонд банковских ресурсов. Во-вторых, образование предприятий и организаций с различными формами собственности означает возникновение новых собственников временно свободных денежных средств, самостоятельно определяющих место и способ их хранения, что способствует созданию рынка кредитных ресурсов, органически входящего в систему денежных отношений. Экономическое благополучие страны определяется не только уровнем потребления и покупательской способностью населения, но и тем, насколько держатели капитала (граждане и организации) способны аккумулировать свободные финансовые ресурсы в целях накопления и сбережения.

Такое положение обостряет конкурентную борьбу между банками за привлечение ресурсов. Таким образом, в современных условиях развития экономики проблема формирования ресурсов имеет первостепенное значение.

Банки решают данную проблему за счет привлечения временно свободных денежных средств физических и юридических лиц во вклады (депозиты). Банки привлекают сбережения населения и другие свободные средства, высвобождающиеся в процессе хозяйственной деятельности, и предоставляют их во временное пользование другим экономическим субъектам, которые нуждаются в них. Таким образом, банковские депозиты играют важную роль в организации процесса кредитования субъектов хозяйствования и населения.

Одним из видов депозитных операций являются вклады (депозиты) физических лиц. Сбережения населения образуют инвестиционный потенциал страны, необходимый для ее экономического роста. 36,8 % ресурсной базы банковской системы сформировано за счет привлеченных денежных средств населения. Кроме того, привлечение средств физических лиц в банковские вклады и депозиты является одним из механизмов «связывания» выпущенных в обращение наличных денег. В связи с этим активизация деятельности банков по привлечению этих денежных средств является одной из стратегических задач развития банковской системы.

Управление банковскими ресурсами представляет собой сложный процесс их формирования и размещения, который сталкивается с определенными ограничениями в форме экономических нормативов, разрабатываемых как международными органами надзора, так и национальными, целью которых выступает регулирование деятельности коммерческих банков, обеспечиваемых определенным уровнем собственного капитала.

Собственный капитал для коммерческого банка, как и для любой другой коммерческой структуры, является ядром деятельности, позволяющей определять ее масштабы и объемы привлечения ресурсов. Иначе говоря, деятельность коммерческого банка во многом определяется в зависимости от величины и структуры собственного капитала.

В рыночной экономике ресурсы коммерческих банков имеют первостепенное значение. Это подтверждается тем, что они служат необходимым активным элементом банковской деятельности. Коммерческий банк, с одной стороны, привлекает свободные денежные средства юридических и физических лиц, формируя тем самым свою ресурсную базу, а с другой стороны, размещает ее от своего имени на условиях возвратности, срочности и платности. При этом коммерческий банк может осуществлять свои операции только в пределах имеющихся у него ресурсов. Характер этих операций жестко зависит от качественного состава ресурсной базы банка.

Так, коммерческий банк, ресурсы которого имеют в основном краткосрочный характер, практически лишен возможности осуществлять долгосрочные кредитные вложения. Следовательно, в рыночных условиях именно объем и качественный состав средств, которыми располагает коммерческий банк, определяют масштабы и направления его деятельности. В связи с этим вопросы формирования ресурсной базы, оптимизация ее структуры и обеспечение стабильности становятся весьма актуальными в работе банка.

Ресурсы коммерческого банка (банковские ресурсы) – это его уставный капитал и фонды, а также средства, привлеченные банками в результате проведения пассивных операций и используемые для активных операций банка, но известно, что не вся совокупность мобилизованных в банке средств свободна для совершения активных кредитных операций банка. Кредитный потенциал – это совокупность мобилизованных в банке средств за минусом резерва ликвидности.

Однако следует отметить, что понятие «банковские ресурсы» шире, чем понятие «кредитные ресурсы», поскольку первые предоставляются не только для целей кредитования, но и для финансирования и осуществления других активных операций банков.

Итак, кредитные ресурсы коммерческого банка – это часть собственного капитала и привлеченных средств, в денежной форме направляемая на активные кредитные операции.

В момент использования кредитных ресурсов они перестают быть ресурсом для банка, т.к. они уже не являются запасом (возврат кредита – рисковая операция), а становятся вложенными кредитными ресурсами.

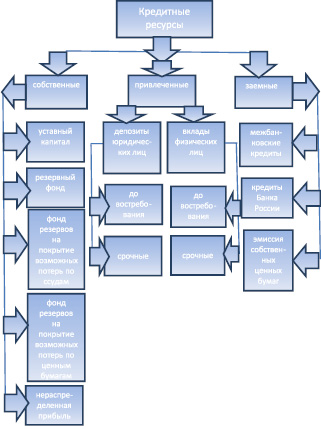

На рисунке представлена структура кредитных ресурсов коммерческого банка.

Далее целесообразно разграничить понятие кредитных ресурсов на текущие кредитные ресурсы и мгновенных кредитных ресурсов, по аналогии с понятием ликвидности.

Текущие кредитные ресурсы – это разность между кредитным потенциалом и вложенными кредитными ресурсами.

Мгновенные кредитные ресурсы – это тот размер ресурсов, которые в конкретный момент времени могут быть использованы для выдачи кредита.

Структура банковских ресурсов отдельного коммерческого банка зависит от степени его специализации или, наоборот, универсализации, особенностей его деятельности, состояния рынка ссудных ресурсов.

Структура банковских ресурсов среднего коммерческого банка в России представляется следующим образом:

1) собственные средства;

2) депозиты;

3) межбанковское кредитование;

4) другие привлеченные средства.

Собственные средства банка формируются из уставного капитала, фондов и нераспределенной прибыли.

Уставный капитал формируется из взносов предприятий, объединений и организаций, состоит из номинальной стоимости акций и служит основным обеспечением обязательств банка.

Совет банка самостоятельно утверждает положение о порядке образования и использования резервного фонда. Резервный фонд предназначен для покрытия возможных убытков банка по производимым им операциям. Минимальный размер резервного фонда определяется уставом кредитной организации, но не может составлять менее 15 % величины уставного капитала. Источником формирования резервного фонда являются отчисления от прибыли, направляемые в фонд в соответствии с законодательством.

Чистая прибыль текущего года – это сумма прибыли, остающаяся в распоряжении банка после уплаты всех налогов и сборов.

Мировой опыт предоставляет нам различные методики определения размера собственных средств (капитала) банка. Размер капитала, рассчитанный по той или иной методике, будет различным. Необоснованное завышение капитала при расчете приводит к ложной информации о благополучном состоянии банка и тем самым вводит в заблуждение вкладчиков, акционеров, а также сам банк.

Известно, что на величину достаточности собственного капитала банка влияют объем, состав, качество и характер активных операций. Ориентация банка на преимущественное проведение операций, связанных с большим риском, требует относительно большого размера собственных средств, и, наоборот, преобладание в кредитном портфеле банка ссуд с минимальным риском допускает относительное снижение собственного капитала. Размер собственного капитала, необходимого банку, зависит также от специфики его клиентов. Так, преобладание среди клиентов банка крупных кредитоемких предприятий требует от него большого размера собственных средств при том же объеме активных операций по сравнению с банком, ориентирующимся на обслуживание большого числа мелких заемщиков, поскольку в первом случае у банка будут велики риски на одного заемщика.

Формы формирования кредитных ресурсов банка

Российская практика кредитной системы ориентируется на международные стандарты формирования капитала, но коммерческие банки лишены права выбора методики достаточности капитала.

В соответствии с инструкцией Банка России № 139-И «Об обязательных нормативах банков» установлен норматив достаточности капитала, определяемый как соотношение собственных средств (капитала) к суммарному объему активов, взвешенных с учетом риска, за вычетом суммы созданных резервов под обесценение ценных бумаг и на возможные потери по ссудам 3–5 групп риска.

В общей сумме банковских ресурсов привлеченные средства занимают преобладающее место, по различным оценкам 70–80 %. При этом структура последних зависит как от специфики банка, так и от изменений, связанных с появлением новых способов аккумуляции временно свободных денежных средств.

В мировой банковской практике все привлеченные средства по способу их аккумуляции группируются следующим образом:

– депозиты;

– другие привлеченные средства.

Основную часть привлеченных средств коммерческого банка составляют депозиты, то есть денежные средства, которые клиенты вносят в банк или которые в процессе осуществления банковских операций находятся определенное время на счетах в банке.

В российской банковской практике использовалось другое понятия термина «депозит». Одни ученые считают, что депозиты все срочные и бессрочные вклады клиентов банка, кроме сберегательных, а другие, что депозитным может быть любой открываемый клиенту в банке счет, на котором хранятся его денежные средства.

Гражданский кодекс РФ определяет депозит через договор банковского вклада (депозита), где банк, принявший от вкладчика денежную сумму, обязуется по договору возвратить сумму вклада и выплатить проценты.

Существуют различные классификации депозитов.

В зависимости от вида вкладчика депозиты принято разделять на депозиты физических и юридических лиц.

В зависимости от срока и порядка изъятия депозиты принято подразделять на депозиты до востребования, срочные депозиты и специальные.

Депозиты до востребования представлены средствами на различных банковских счетах, которые их владельцы (юридические и физические лица) могут получить по первому требованию путем выписки денежных и расчетных документов.

К депозитам до востребования в отечественной практике относят:

– средства, находящиеся на расчетных, текущих счетах предприятий и организаций;

– средства фондов различного назначения;

– средства в расчетах;

– остатки средств на корреспондентских счетах других банков;

– средства во вкладах до востребования физических лиц;

– сберегательные вклады;

Срочные депозиты – это денежные средства, находящиеся на счетах и внесенные в банк на фиксированный срок. Банки требуют от вкладчика специального уведомления на изъятие средств и вводят ограничения по досрочному изъятию в виде штрафа или уменьшения выплачиваемого процента. К срочным депозитам относят:

1) депозиты юридических лиц;

2) депозиты физических лиц;

3) срочные депозитные сертификаты;

4) сберегательные сертификаты.

В отдельную группировку входят вклады, называемые специальными:

– средства, зарезервированные на специальных счетах для расчетов (аккредитивами, лимитированными чековыми книжками и т.д.);

– средства спецфондов и фондов спецназначения;

– кредиторская задолженность;

– средства по расчетным операциям (средства в расчетах между банками, средства для факторинговых операций).

В зарубежной банковской практике наряду с привлечением депозитов банки часто используют другие формы привлечения денежных средств. Свои кредитные ресурсы коммерческие банки могут пополнять за счет ресурсов других банков, т.е. за счет межбанковского кредита.

Практически все банки время от времени могут иметь излишек ресурсов или их временный недостаток. Это противоречие разрешается на рынке межбанковских кредитов. Чтобы временно свободные ресурсы приносили доход, банки-кредиторы стремятся разместить их в других банках-заемщиках. Такое помещение средств считается более надежным по сравнению с помещением средств в хозяйство в силу более высокой гарантии возврата средств со стороны банка.

Условия и сроки размещения кредитных ресурсов различные. В международной практике наиболее популярны межбанковские депозиты сроком 1, 3 и 6 месяцев. В России, из-за инфляционных процессов, первоначально распространение получили межбанковские кредиты сроком 3–4 месяца. Уровень процентной ставки по межбанковским кредитам в каком-либо регионе ниже среднего уровня ставок по кредитам, предоставленным хозяйству и выше среднего уровня ставок по депозитам и коррелирует с официальной базовой ставкой Банка России.

Проблема эффективного управления кредитными ресурсами коммерческого банка зависит от сегмента рынка, на котором работает тот или иной банк, поэтому каждый участник рынка должен разработать систему управления, учитывая особенности функционирования и положения банка на рынке банковских услуг.

Таким образом, эффективное использование кредитных ресурсов коммерческого банка представляет собой процесс, предполагающий анализ, обработку и накопление информации о тенденциях на рынке в конкретный промежуток времени с целью принятия на основании этой информации грамотных управленческих решений.

Рецензенты:Чекулина Т.А., д.э.н., профессор кафедры бухгалтерского учета, анализа и аудита, ФГБОУ ВПО «Орловский государственный институт экономики и торговли», г. Орел;

Головина Т.А., д.э.н., доцент, профессор кафедры «Экономика и менеджмент», ФГБОУ ВПО «Государственный университет – учебно-научно-производственный комплекс», г. Орел.

Работа поступила в редакцию 01.04.2015.

Библиографическая ссылка

Шпортова Т.В., Алтынникова Л.А., Солдатова М.А. РЕСУРСНАЯ ПОЛИТИКА КОММЕРЧЕСКОГО БАНКА // Фундаментальные исследования. 2015. № 2-11. С. 2441-2445;URL: https://fundamental-research.ru/ru/article/view?id=37464 (дата обращения: 13.03.2026).