В последние годы в России был осуществлен переход к принципиально новым экономическим отношениям, который обусловил необходимость кардинальных преобразований в банковской сфере и финансово-кредитной политике государства.

Следует отметить, что особое место в экономической системе сегодня занимает кредитование, т.к. данный сектор банковских операций получил наибольшее распространение, как среди юридических лиц, так и среди физических лиц. В среднем по России удельный вес краткосрочных кредитов в общем объеме выданных ссуд составляет приблизительно 80 % [1]. Отмечается тенденция, связанная с тем, что в целом краткосрочные кредиты являются наиболее ликвидными, чем среднесрочные и долгосрочные.

Определение кредитоспособности заемщика обусловливается повышенным вниманием надзорных органов к оценке кредитных рисков банками. Высокие кредитные риски, связанные с кредитованием реального сектора отечественной экономики, ставят банки перед необходимостью разработки и усовершенствования технологий, позволяющих качественно и в приемлемые сроки оценить кредитоспособность заемщиков кредитных ресурсов.

Кредитоспособность клиента коммерческого банка – способность заемщика полностью и в срок рассчитаться по своим долговым обязательствам (основному долгу и процентам) [1].

Исследование проблемы кредитоспособности выявило использование разных методик ее оценки. Наиболее часто используемая в российской практике кредитных организаций система оценки финансового состояния основана на следующих направлениях: финансовый анализ (проводится на основе системы финансовых показателей) и качественный (нефинансовый) анализ.

Апробация данных методик осуществлена по данным бухгалтерской отчетности ООО «Торговый Дом «Металл – Инвест», занимающегося реализацией кровельных материалов (металлочерепицы), оптовой торговлей строительных материалов в Орловской области. В холдинг «Металл – Инвест» (бренд МИР КРОВЛИ) входят три предприятия (Торговая Компания «Металл – Инвест», Торговый Дом «Металл – Инвест», МИР КРОВЛИ).

В рамках реализации инвестиционного проекта по закупке оборудования для производства водосточной системы, в целях расширения сбытовой сети в Орловской и Брянской областях предприятию необходимы дополнительные финансовые ресурсы. Одним из источников финансирования выступает заемный капитал, т.е. кредиты коммерческих банков [3].

Рис, 1. Схема определения кредитоспособности заемщика

Оценка финансовой политики заемщика производится с учетом тенденций в изменении финансового состояния и факторов, влияющих на эти изменения. С этой целью проводится анализ динамики оценочных показателей, структуры статей баланса, качества активов, основных направлений хозяйственно-финансовой деятельности предприятия [1]. В исследовании использована схема кредитоспособности, представленная на рис. 1.

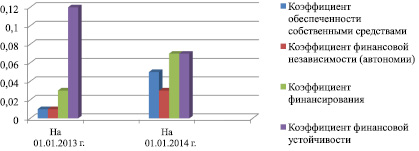

ООО «Торговый Дом «Металл – Инвест» ‒ организация, чье финансовое состояние можно оценить как среднее. При анализе бухгалтерского баланса обнаружилась «слабость» отдельных финансовых показателей. У анализируемой организации платежеспособность и финансовая устойчивость находятся в целом на приемлемом уровне. Показатели финансовой устойчивости ООО «Торговый Дом «Металл – Инвест» отображены в виде диаграммы (рис. 2). Полученные данные свидетельствуют о том, что деятельность предприятия на данный момент времени финансируется большей частью за счет дополнительно привлеченных средств в виде кредитов и займов, что на, наш взгляд, увеличивает степень кредитных рисков, приводит к опасности неплатежеспособности [6].

Рис. 2. Динамика показателей финансовой устойчивости ООО «Торговый Дом «Металл – Инвест», в единицах [5]

Изучение практики деятельности российских предприятий показало, что снижение финансовой устойчивости повышает зависимость от внешних инвесторов [3].

Следует отметить, что анализируемая организация ООО «Торговый Дом «Металл – Инвест» недостаточно устойчива к колебаниям рыночного спроса на продукцию (услуги) и другим факторам финансово-хозяйственной деятельности. Общество показало удовлетворительный уровень доходности, хотя отдельные показатели находятся ниже значений, рекомендуемых ОАО «Сбербанк РФ». ООО «Торговый Дом «Металл – Инвест» имеет неоптимальное соотношение собственных и заемных источников финансирования, сдвинутое в пользу заемного капитала.

При этом наблюдается опережающий прирост кредиторской задолженности по сравнению с приростом других заемных источников, а также по сравнению с приростом дебиторской задолженности.

Изучение и анализ показателей ликвидности ООО «Торговый Дом «Металл – Инвест» выявило увеличение денежных средств, снижение просроченной задолженности, а также наличие финансовых ресурсов, не задействованных в экономическом процессе (табл. 1). Такая тенденция развития, направленная на сверхнормативное улучшение отдельных показателей кредитной организации, благоприятно отражается на организации взаимоотношений с другими предприятиями, бюджетом, банками, страховыми компаниями. При расчете класса кредитоспособности заемщика в ОАО «Сбербанк РФ», используются следующие показатели: коэффициент абсолютной ликвидности (К1), промежуточный коэффициент покрытия (быстрой ликвидности) (К2), коэффициент текущей ликвидности (К3), коэффициент наличия собственных средств (К4), показатель рентабельности продаж (К5), показатель рентабельности деятельности предприятия (К6) [4].

Таблица 1

Анализ платежеспособности ООО «Торговый Дом «Металл – Инвест» [2]

|

Наименование показателя |

Нормативное ограничение Сбербанка, в ед. |

На 01.01.2013 г., в ед. |

На 01.01.2014 г., в ед. |

Отклонение, в ед. |

|

1. Коэффициент абсолютной ликвидности (L1) ф. 8 2. Коэффициент «критической оценки» (L2) ф. 7 |

L1 ≥ 0,1 L2 >> 0,7–1 |

0,01 0,5 |

0,06 0,2 |

0,05 –0,3 |

|

3. Коэффициент текущей ликвидности (L3) ф. 6 |

L3 ≥ 1 |

1,11 |

1,04 |

–0,07 |

|

4. Коэффициент маневренности (L4) |

L4 ≥ 0,2–0,5 |

0,37 |

0,7 |

0,33 |

|

5. Доля оборотных средств в активах (L5) ф. 5 |

L5 ≥ 0,5 |

0,98 |

0,98 |

0 |

|

6. Коэффициент обеспеченности собственными средствами (L6) ф. 13 |

L6 ≥ 0,1 |

0,01 |

0,05 |

0,04 |

Таблица 2

Расчет рейтинга кредитоспособности заемщика ООО «Торговый Дом «Металл – Инвест» по показателям кредитоспособности [2]

|

Показатель |

Фактическое значение |

Категории |

Вес показателя |

Расчет суммы баллов |

|||

|

1 период |

2 период |

1 период |

2 период |

1 период |

2 период |

||

|

К1 |

0,01 |

0,06 |

3 |

2 |

0,05 |

0,15 |

0,1 |

|

К2 |

0,1 |

0,5 |

3 |

2 |

0,10 |

0,3 |

0,2 |

|

К3 |

1,11 |

1,04 |

2 |

2 |

0,40 |

0,8 |

0,8 |

|

К4 |

0,03 |

0,06 |

3 |

3 |

0,20 |

0,6 |

0,6 |

|

К5 |

0,04 |

0,02 |

2 |

2 |

0,15 |

0,3 |

0,3 |

|

К6 |

0,07 |

0,04 |

1 |

2 |

0,10 |

0,1 |

0,2 |

|

Итого |

1,36 |

1,72 |

– |

– |

1 |

2,25 |

2,20 |

Расчетные значения показателей платежеспособности, финансовой устойчивости, деловой активности и рентабельности ООО «Торговый Дом «Металл – Инвест» обобщены в таблице рейтинга заемщика (табл. 2).

Представленные показатели определяют конкурентоспособность предприятия, его потенциал в деловом сотрудничестве, оценивают, в какой мере гарантированы экономические интересы самого предприятия и его российских и зарубежных партнеров по финансовым и другим экономическим отношениям. Фактические значения коэффициентов сравниваются с нормативными по определенной шкале (табл. 3).

Исследуемая организация ООО «Торговый Дом «Металл – Инвест» как клиент ОАО «Сбербанк России». г. Орел является второклассным заемщиком. Об этом свидетельствует рассчитанная сумма баллов, которая влияет на рейтинг заемщика ООО «Торговый Дом «Металл – Инвест», составившая в 2012 году 2,25 и в 2013 году 2,20. Второклассные заемщики кредитуется в обычном порядке, т.е. при наличии обеспечения возврата (гарантий, залога, поручительств, страхового полиса).

Таблица 3

Шкала нормативных значений кредитоспособности коммерческого банка (ОАО «Сбербанк» РФ) [4]

|

Коэффициенты |

1 категория |

2 категория |

3 категория |

|

К1 |

0,1 и выше |

0,05–0,1 |

менее 0,05 |

|

К2 |

0,8 и выше |

0,5–0,8 |

менее 0,5 |

|

К3 |

1,5 и выше |

1,0–1,5 |

менее 1,0 |

|

К4 |

0,25 и выше |

0,15–0,25 |

менее 0,15 |

|

К5 |

0,10 и выше |

менее 0,10 |

нерентаб. |

|

К6 |

0,06 и выше |

менее 0,06 |

нерентаб. |

Определение размера расчетного резерва по ссуде производится кредитной организацией самостоятельно на основе профессионального суждения и в зависимости от того, к какому классу относится кредитуемое предприятие.

Так как объект исследования относится ко второму классу кредитоспособности, то резерв на возможные потери по ссудам формируется Банком в размере от 1 до 20 % в пределах основного долга [4]. Для банка анализируемый заемщик в лице ООО «Торговый Дом «Металл – Инвест» не является рискованным, но для большей безопасности банк обязан тщательно проверить бухгалтерскую отчетность предприятия, обеспечение возврата ссуды, т.е. чем предприятие подстраховывается в случае невозврата ссуды.

Это позволит банку еще на ранней стадии принять к заемщику меры, обеспечивающие своевременный возврат кредита или уплату процентов, а именно: перестройку деятельности заемщика, изменение графика погашения кредита, порядка уплаты процентов.

При составлении итогового заключения о кредитоспособности предприятия, проводится также качественный анализ информации, которая не может быть выражена в количественных показателях – риски, состояние экономической среды, производственный и управленческие [3].

В соответствии с принятой Концепцией развития Сбербанка России, миссией Сбербанка России является обеспечение потребности каждого клиента, в том числе частного, корпоративного и государственного, на всей территории России в банковских услугах высокого качества и надежности; обеспечение устойчивого функционирования российской банковской системы, сбережение вкладов населения и их инвестирование в реальный сектор экономики; содействие развитию экономики России [4].

Таким образом, исследование показало, что исходя из современного состояния банковской системы России и политики Правительства РФ и Банка России по ее реформированию, система оценки кредитоспособности является одной из стратегических направлений развития кредитных организаций в России [5].

В качестве альтернативного подхода методики оценки кредитоспособности юридических лиц – клиентов банка, выступает соединение анализа финансового и нефинансового состояния клиента. Включение в методику оценки перспектив развития фирмы, изучение менеджмента заемщика, анализ счета с точки зрения достаточности финансовых потоков для погашения кредитов, исследование финансовых рисков, позволит, при неблагоприятном прогнозе, ограничить объем выдаваемых кредитных ресурсов клиенту, при благоприятном – для клиента создаются все удобные условия при выдаче кредита.

Отечественный опыт организации и управления финансово-кредитной политики свидетельствует о необходимости повышения уровня и качества контроля со стороны кредитных организаций за ответственным поведением собственников и менеджмента, что возможно путем введения дополнительных условий и ограничений: снижение лимита максимальной долговой нагрузки; расширение перечня событий, влекущих досрочное истребование задолженности банком; более четкое определение критериев кросс-дефолта по обязательствам клиента перед другими кредиторами.

Рецензенты:

Ляпина И.Р., д.э.н., доцент, профессор кафедры «Предпринимательство, логистика и маркетинг», ФГБОУ ВПО «Государственный университет ‒ учебно-научно-производственный комплекс», г. Орел;

Строева О.А., д.э.н., профессор, и.о. зав. кафедрой «Экономика и финансы», Орловский филиал, ФГБОУ ВПО «Российская академия народного хозяйства и государственной службы при Президенте РФ», г. Орел.

Работа поступила в редакцию 24.02.2015.

Библиографическая ссылка

Конобеева О.Е., Конобеева Е.Е. ВЛИЯНИЕ РЕЗУЛЬТАТОВ АНАЛИЗА ФИНАНСОВОГО СОСТОЯНИЯ НА КРЕДИТНЫЙ ПОТЕНЦИАЛ ПРЕДПРИЯТИЯ // Фундаментальные исследования. 2015. № 4. С. 208-212;URL: https://fundamental-research.ru/ru/article/view?id=37149 (дата обращения: 11.02.2026).